消費税の課税区分と不課税・非課税・免税の違い【図解】

消費税処理の基本である4つの税区分(課税・非課税・不課税・免税)と、それぞれの違いについて、図を使ってわかりやすく解…[続きを読む]

消費税の経理で最も重要なものの一つが「仕入税額控除」です。

ざっくりいうと、売上で受け取った消費税から、仕入で支払った消費税を差し引くことです。基本はこれだけですが、一部、細かいルールがあります。

この記事では、仕入税額控除とは何か、対象となるのはどのような取引か、どのように計算するのかわかりやすく解説します。

目次

仕入税額控除とは、納付する消費税額を計算するとき、売上の消費税額から仕入れの消費税額を差し引いて計算する制度のことです。

消費税は、消費者が負担し、事業者が納付する税金です。

もっとも、最終的な商品が完成・販売されるまでに、商品によっては複数の段階が発生します(原材料の作成や加工、卸売など)。

それぞれの段階で消費税を含んだ取引が行われるため、「前段階の事業者が納付するべき消費税」を確実に把握・転嫁しなければ、正確な納税額が算出できません。

例えば、次のような場面で考えてみましょう。

販売店(B)は、消費者(A)から300円の消費税を受け取りますが、メーカー(C)から商品を仕入れる際に消費税100円を負担しています。

この100円は、メーカー(C)が納付するものなので、販売店(B)が消費税を納税する場合には、この100円を控除した金額である200円を、消費税として納税することになります。

これが、仕入税額控除の概要です。

仕入税額控除の対象となる仕入れには、次のようなものがあります。

いわゆる「仕入高」の勘定科目に計上されるもの以外にも、固定資産の購入や広告宣伝費などの支払い、事務用品の購入など、すべての課税仕入れが仕入税額控除の対象となります。

他方、「非課税仕入れ」や「不課税取引」は仕入税額控除の対象外です。

課税区分については下記記事で解説しているので、気になる方は参考にしてください。

今までは、免税事業者や消費者から商品を仕入れた場合であっても、仕入税額控除の対象になりました。

ところが、2023年10月1日以降、インボイス制度では、インボイス(適格請求書)がないと仕入税額控除の対象外になってしまいます。

仕入にかかる消費税を控除できないということは、その分の消費税が買い主側の負担増加になります。

ただ、これでは、負担が重すぎますので、経過措置として、インボイスがなくても、2023年10月~2026年9月の3年間は80%だけ仕入税額控除を適用できます。そして、2026年10月~2029年9月の3年間は50%だけ仕入税額控除を適用できます。詳しくはこちらをご覧ください。

仕入税額控除の計算方法は、大きく分けて3つです。

全額控除は、文字通り、その課税期間中の仕入税額の全額を控除する方法です。

全額控除は、次の2つの要件を満たす事業者のみが適用できます。

課税売上の規模がそれほど大きくない事業者で、かつ売上のほとんどが課税売上である事業者は、全額控除を適用することができます。

起業したばかりのベンチャー企業や個人事業主などは、この方式が適用できるでしょう。

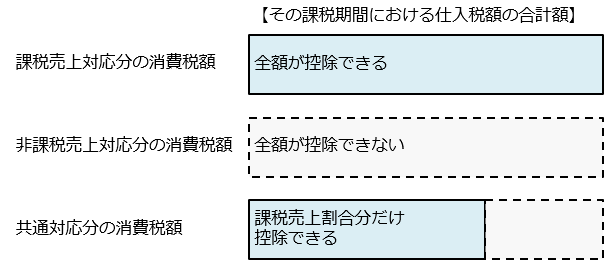

個別対応方式は、課税仕入れを次の3つに区分して計算する方式です。

課税売上に対応する仕入れには、課税商品の仕入れや商品の運送料、店舗の賃料など「課税商品の販売と直接結びつく費用」が該当します。

非課税売上に対応する仕入れには、土地を販売した際の仲介手数料や、有価証券の売却手数料など「非課税売上に直接結びつく費用」が該当します。

3つ目の共通対応は、オフィスの賃料や水道光熱費、福利厚生費など、課税売上・非課税売上のどちらとも明確な対応関係がない費用が該当します。

「うちの会社は非課税商品を扱っていないから全て課税売上対応」という考え方は間違いで、直接的な対応関係があるかを個別に判断しなければなりません。

個別対応方式の計算式は次のようになります。

個別対応方式では非課税売上対応の仕入税額は考慮されず、課税売上対応の仕入税額と、共通対応の仕入税額に課税売上割合を乗じた金額の合計額で算出します。

例:課税対応仕入10,000円、非課税対応仕入500円、共通対応仕入5,000円、課税売上割合80%のケース

10,000円+5,000×80%=14,000円(仕入税額控除)

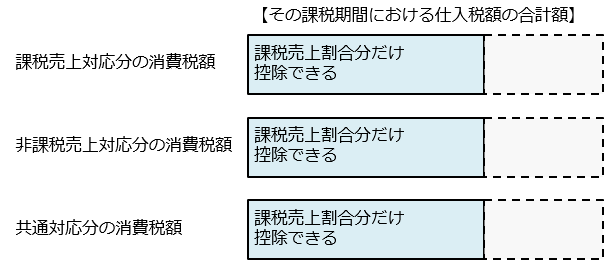

一括比例配分方式とは、課税期間中のすべての仕入れにかかる消費税額の合計から、課税売上割合に応じた金額を控除する計算方法です。

例:課税対応仕入10,000円、非課税対応仕入500円、共通対応仕入5,000円、課税売上割合80%のケース

(10,000+500+5,000)×80%=12,400円

仕入区分の必要がないので事務負担は軽減できますが、仕入税額控除の金額は個別対応方式より少なくなるケースが多いです。

課税売上割合とは、その課税期間中の「課税売上高+非課税売上高」のうちに、「課税売上高」の占める割合を指します。

| 課税売上割合 | = | 課税売上高 | |

| 課税売上高+非課税売上高 |

ここで言う「課税売上高」には次のものが含まれます。

上記の「非課税資産の輸出売上高」とは、非課税商品を輸出販売した場合や、国外の預金口座における受取利息などが該当します。

また、課税売上割合の計算上、非課税売上のうち有価証券や貸付金等を譲渡した際の金額は、その譲渡価格の5%のみを計上することとなります。

仕入税額控除は、課税売上に対応する仕入だけを控除対象とします。

非課税売上の場合、消費者が消費税を負担せず、事業者が負担します。また、仕入れた商品を販売せずに自分で消費した場合も、負担者は事業者です。これらも控除対象とすると、誰も消費税を負担しないことになります。

そのため、仕入税額控除においては、課税売上とそれ以外を区別して、課税売上に対応する仕入れだけ控除することを原則としています。

もっとも、厳密な計算を常に行うと、事務処理負担が大きくなりがちです。そのため、課税売上高5億円以下、かつ、課税売上割合95%以上の事業者に限り、全額控除が認められています。

納付税額という点では、一般的な事業者では、個別対応方式の方が有利に働くケースが多いです。

個別対応方式は計算上、非課税対応仕入を無視しますが、多くの企業では、非課税対応仕入自体そこまで多くありません。

そのため、課税対応仕入を全額控除できる分、一括比例配分方式より有利です。

他方、事務負担が大きい場合は、一括比例配分方式を検討しても良いでしょう。

また、介護事業者のように非課税売上対応が多い事業者は、一括比例配分方式の方が有利なこともあります。

仕入税額控除の計算方法を紹介してきましたが、やや複雑な印象を持った方もいるかもしれません。

そんな方は「簡易課税制度」という方法も選択肢の一つです。

簡易課税制度では、仕入税額は全く考慮せず、売上高にみなし仕入率を乗じて仕入税額を算出するという方法をとります。

いくつか条件がありますが、条件をクリアできる企業であれば、検討の価値があります。下記記事で解説しているので、気になる方は参考にしてください。

仕入税額控除の適用を受けるためには、仕入れの明細を記録した「帳簿」と、仕入れの際に交付されたインボイス(適格請求書)を原則7年間保存する必要があります。

帳簿に記載すべき内容は、次のとおりです。

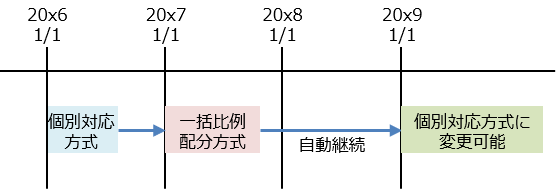

一括比例配分方式は、2年間の継続適用が義務づけられています。

最低でも2年間、継続して適用した後でなければ、個別対応方式に変更できないということです。

後から柔軟に変更することが難しいので、一括比例配分方式を採用する場合には、先々を見通した慎重な検討が必要です。

2023年10月1日から導入が予定されているインボイス制度下では、「仕入先から交付されたインボイスの保存」が仕入税額控除の要件となります。

ここで問題となるのが、インボイスは原則、課税事業しか発行できないという点です。

要するにインボイス導入後は、免税事業者や消費者からの仕入れが仕入税額控除の対象から除外されるのです。

経過措置などもありますが、納税額が大きく左右されるため、免税事業者との取引が多い企業では対策が必要となります。

消費税額の計算上最も重要な要素の一つである、仕入税額控除の計算方法について解説しました。

仕入税額控除はその課税期間中のすべての課税仕入れが該当となります。

全額控除や一括比例配分方式を適用している事業者はあまり意識する必要はありませんが、個別対応方式を採用する事業者は仕入区分の判定基準をしっかり身に付けておきましょう。

ここで解説した内容はまだまだ基礎的内容にすぎないので、複雑な取引の判定方法は税理士に相談することをおすすめします。

まだ法人カードを持っていないのであれば、あなたは損をしている可能性が高いです!

法人カードを持っていれば、経費精算が楽になる、経費の仮払いや立て替えなどの小口現金精算が必要なくなる、経費の計上漏れや請求漏れをなくすことができるなどのたくさんのメリットがあります。

今よりもっと事業に時間を使いたいと考えている経営者・個人事業主に法人カードは必須です。

こちらの記事が参考になりますので、ぜひ一読ください!