消費税の一括比例配分方式の具体的な計算方法

仕入税額控除の計算方法のうち、一括比例配分方式は比較的容易な計算方法です。この記事では、一括比例配分方式について具体…[続きを読む]

消費税の経理をするうえで、「課税かそうでないか」の区別はとても重要です。その区別が適切でないと、本当は仕入税額控除できるのにそれをせずに損をしたり、逆に、間違って仕入税額控除してしまい税務調査で指摘されてしまったりします。

また「課税」ではないとわかったとしても、それが「非課税」「不課税(対象外)」「免税」のどれに当たるかも、判定が難しいです。

この記事では、消費税処理の基本である4つの税区分(課税・非課税・不課税・免税)と、それぞれの違いについて、図を使ってわかりやすく解説します。

目次

まずは、消費税の税区分の概要をみていきます。

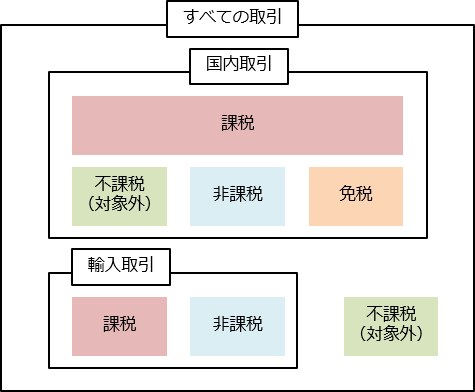

消費税の税区分には、課税・不課税・非課税・免税の4つがあります。税区分は取引の形態によってわけられます。

経済活動の基礎となる取引は、消費税がかかる取引と消費税がかからない取引があります。さらに、消費税がかからない取引に、不課税、非課税、免税があります。

課税とは消費税がかかる取引です。次の4つの条件にすべて当てはまるとき、課税されます。

資産の譲渡・貸付(①)は税務用語で、一般用語で翻訳すると「商品や物品の売り買いや貸し借り」です。

役務の提供(①)とは、土木工事、修繕、運送、保管、教育などの各種サービスを提供することです。

そして消費税は、国内の取引(②)だけにかかります。例えばアメリカで日本人どうしで商売をしても、日本の消費税は課せられません。

事業(③)とは商売やビジネスのことで、継続的に取引をしている場合を指します。

対価(④)とはお金のことです。例えば、対価が発生しないボランティア活動は、資産の譲渡や役務の提供があっても消費税は課せられません。

また対価が発生しても、事業でなければ消費税は課せられません。

例えば、子供が親のお使いで買い物をして小遣いを得ても消費税は課せられませんが、買い物代行サービスをビジネスにしている企業では消費税が発生します。

非課税取引とは、本来は、消費税が課せられる取引のうち、課税対象になじまない取引、または、社会政策的配慮から消費税を課さないとされている取引のことです。

土地や株式などの有価証券の譲渡や、預貯金の利子や社会保険医療、学校の学費などは非課税です。

土地や株式は「消費」しないので、消費税になじまないと考えられます。

また、社会保険医療、学費などは、社会政策的配慮から非課税とされています。

「非課税の具体例」でさらに詳しく紹介します。

不課税とは、そもそも課税されない取引(消費税の対象外)のことです。

従業員への給与や対価を得ない寄付や贈与、国外取引は不課税です。「不課税の具体例」で詳しく紹介します。

免税は、課税される4つの条件(上記の①~④)に該当しても課税されない取引のことです。

非課税の対象は「消費税になじまないもの」でしたが、免税は「消費税になじむが消費税を免除する処置」なのです。

したがって免税では「消費税を課さない」のではなく、「0%を課税する」と考えます。

商品の輸出、国際輸送、免税店での取引などは免税です。

「免税の具体例」で詳しく紹介します。

消費税がかからない取引には、非課税・不課税・免税の3種類があります。「消費税がかからない」ことは一緒ですが、経理では、これらの区分が非常に重要で、消費税の申告・納税に大きな影響を及ぼします。

非課税、不課税、免税の区別が重要になる経理処理をみていきます。

商品やサービスの購入者にとって、不課税・非課税・免税の違いは大きな問題ではありません。

不課税・非課税・免税の違いが問題になるのは、課税事業者が商品やサービスを販売したときです。

企業の取引には購入も販売もありますが、特に注意すべきは、販売にかかる消費税の処理です。

不課税・非課税・免税の区別があいまいだと、仕入税額控除の算定と課税売上割合の計算が間違ってしまうのです。

仕入税額控除は、企業が税務署に納める消費税の額を減らす効果があります。納付する消費税の額は企業の利益に直結するので、仕入税額控除の正確な計算が重要です。

事業者が顧客に商品やサービスを販売すると、顧客は事業者に消費税を支払います。その消費税は事業者が税務署に納付します。

しかし、事業者は、顧客から受け取った消費税を全額税務署に納めるわけではありません。原材料などを仕入れたときに仕入先に消費税を支払っていますので、それらの消費税を差し引きます。

となります。この「仕入先に支払った消費税額を差し引く」ことを、仕入税額控除といいます。

販売した事業者としては仕入課税控除を「増やしたい」モチベーションが働きますが、税区分によって仕入課税控除に計上できるかどうかが変わってきます。以下のとおりです。

| 不課税売上 | そもそも消費税の対象外なので消費税を支払っていない。 仕入・経費にかかった消費税を仕入税額控除に計上できない。 |

|---|---|

| 非課税売上 | 仕入・経費にかかった消費税は「原則」仕入税額控除に計上できない。 |

| 免税売上 | 仕入・経費にかかった消費税を仕入税額控除に計上できる。 |

注目しなければならないのは非課税売上です。非課税売上に対応する仕入・経費にかかった消費税は「原則」仕入課税控除に計上できないのですが、「例外」があります。

それは「課税売上と非課税売上に共通して対応する仕入・経費にかかった消費税」で、これは「一部」を仕入課税控除に計上できます。

この「一部」を算出するには、次節で解説する「課税売上割合」の計算が必要になります。

ややこしいため、介護サービスを例にして具体例をあげてみます。

介護サービスで提供する食事は非課税売上となりますので、仕入れにかかった消費税を控除できません。

(ここでは、まずは、「原則」控除できないものとして計算します)。

ただし、要介護者が特別に要求した個別の食事は課税されます。特別の食事を作るために、一般食材と特別食材を半分ずつ使用した場合、どちらも仕入れにかかった消費税を控除できます。

なお、今回、説明したものは「個別対応方式」によるものですが、「一括比例配分方式」による計算方法もあります。

さて、上の例では、同じ食事の提供でも、非課税売上/課税売上になるパターンに分かれましたが、どちらにも使用される一般食材については、通常、一緒に仕入れを行っており、どちらの分と分けるのは難しいはずです。

そこで、共通部分の仕入れの税額控除については、課税売上と非課税売上の割合で計算します。

仕入課税控除に計上できる「課税売上と非課税売上に共通して対応する仕入・経費にかかった消費税」額の一部は、次の式で計算します。

そして、課税売上割合は次の計算式で出します。

| 課税売上割合 | = | 課税売上+免税売上 | |

| 課税売上+免税売上+非課税売上 |

これらの計算式がそろうと、仕入税額控除の額を算出することができ、以下のようになります。

仕入税額控除=①+②

①「課税売上に対応する課税仕入れの消費税額」

②「課税売上と非課税売上に共通して対応する仕入・経費にかかった消費税」×課税売上割合

4つの税区分のうち、課税、非課税、免税はこの式のなかに入っていますが、不課税は入っていません。

先ほどの介護サービスの例で計算してみましょう。

このとき、

となります。

なお、課税売上高5億円以下で、かつ、課税売上割合が95%以上であれば、上記のような計算はせずに、すべての仕入れを控除できます。

同じ「課税仕入れ」でも、売上の税区分に応じて、税区分がさらに3つにわかれます。

たとえば、100円+8円(8%)のトマト1個を購入した場合、同じものでも、次の3通りの区分があります。

会計ソフトでは、それぞれ、次のような税区分がついていることが多いです。

非課税の対象になるものは、以下のとおりです。

不課税(消費税の対象外)の対象になるものは、以下のとおりです。

免税の対象になるものは、以下のとおりです。

不課税、非課税、免税の違いをまとめます。

| 不課税 | 課税されない取引。 給与、寄付金、無償の試供品など。 |

|---|---|

| 非課税 | 課税になじまない取引。 土地、株式、郵便切手など。 |

| 免税 | 課税になじむが消費税の負担がなく免除される取引。 輸出取引、免税店での取引など。 |

消費税の申告・納税をする際に、「仕入税額控除」と「課税売上割合」を算出するとき、これらの区分が非常に重要になります。

消費税は払いすぎても少なすぎても問題になります。正しい消費税の知識を持ち、正確に算定しましょう。

非課税は、本来、消費税が課税される取引ですが、課税になじまないもの、あるいは、社会政策的配慮で課税しないものです。

たとえば、塾で購入するテキストは課税ですが、学校教育で購入する教科書は非課税です。

不課税(対象外)は、もとから消費税が課税されない取引です。つまり、消費税の課税条件を満たさないものです。

たとえば、寄付金は、サービス・物の対価ではないため、不課税です。

まず、

を利用する場合は、非課税と不課税の厳密な区別は必要ありません。区分が間違っていたとしても、消費税の納税額に影響しません。

一般課税(原則課税)の場合、売上の課税売上割合を計算するために、売上の消費税区分については、非課税と不課税を厳密に区分する必要があります。

仕入の消費税区分については、非課税でも不課税でも、どちらにしても消費税を控除できませんので、厳密な区分は必ずしも必要ありません。ただ、正しい申告書を作成するためには、きちんと区分はしたほうが良いでしょう。