消費税の簡易課税制度とは?原則課税とどちらが有利か?

事業者にとって決して軽くない負担である消費税、できるだけ安く済ませたいものですよね。

実は消費税には原則の計算方法とは別に、簡易課税制度という特例が設けられています。

簡易課税を適用できる事業者の条件や、どちらの計算方法がお得なのか、簡易課税のメリット・デメリットを詳しく解説します。

目次

1.消費税の簡易課税制度とは?

簡易課税制度とは、中小事業者の経理処理の事務負担を軽減するために設けられている消費税額の計算方法です。

原則の計算方法とは全く違う計算方法となるのですが、まずは原則の計算方法をおさらいしておきましょう。

1-1.原則課税による計算方法

原則課税による計算方法を簡単に説明すると次のとおりです。

- 消費税額=売上時に受け取った消費税-仕入時に支払った消費税

原則課税による計算では売上・仕入どちらも消費税額の計算に関係してきます。

したがって課税期間中に行ったすべての取引について消費税区分の判定をしなければならず、中小事業者にとってその事務負担は馬鹿になりません。

1-2.簡易課税による計算方法

続いて簡易課税による計算方法を解説します。

- 消費税額=売上時に受け取った消費税-(売上時に受け取った消費税×みなし仕入率)

原則課税と違う点は、簡易課税制度では実際の仕入税額ではなく「みなし仕入率」によって求めた金額を仕入税額とする点です。

簡易課税による場合、消費税額の計算に関係してくるのは売上に対する消費税額だけです。

仕入の消費税区分をする必要がないため、事務負担は原則課税に比べて格段に少なくなります。

1-3.業種別のみなし仕入率

みなし仕入率は業種別に6種類に分類されています。

| 業種 | みなし仕入率 |

|---|---|

| 第一種事業(卸売業) | 90% |

| 第二種事業(小売業) | 80% |

| 第三種事業(製造業等) | 70% |

| 第四種事業(その他の事業) | 60% |

| 第五種事業(サービス業等) | 50% |

| 第六種事業(不動産業) | 40% |

見ての通り、卸売業や小売業など、物を仕入れて販売する業種はみなし仕入率が高く設定されており、逆に給与などが経費の多くを占める業種ではみなし仕入率が低く設定されています。

原則課税で計算したときと消費税額に大きな乖離が生じないよう、配慮してみなし仕入率が設定されていると言えるでしょう。

ここで、簡易課税制度による税額計算例を見てみましょう。

例:卸売業、税抜売上高3,000万円の事業者の消費税額

- (3,000万円×8%)-(3,000万円×8%×90%)=24万円(納付税額)

このように簡易課税制度では計算に使用するのは売上だけとなり、簡単に納付税額を求めることができるのです。

2.簡易課税制度の適用要件と手続き

簡易課税制度を適用するためには一定の条件を満たしている必要があります。

簡易課税制度の利用を考えている方はぜひ覚えてほしいポイントです。

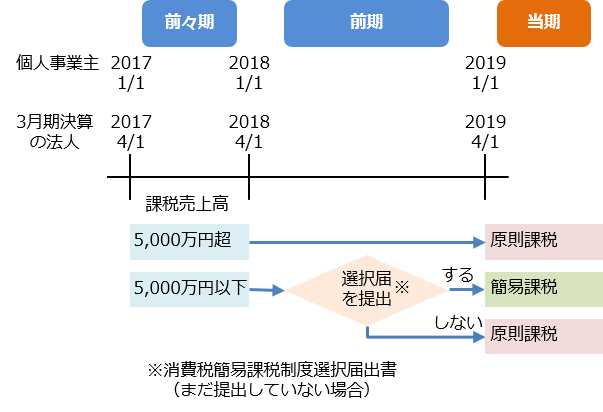

2-1.適用要件

簡易課税制度を適用できる事業者は次の要件を満たしていなければなりません。

- 前々事業年度の課税売上高(税抜き)が5,000万円以下であること

判定に使用する売上高の金額は税抜きである点には注意が必要です。

ただし、前々事業年度が免税事業者であった場合、売上高は税抜き処理する必要はありません。

2-2.手続き

簡易課税制度の適用を受けようとする場合、「消費税簡易課税制度選択届出書」を税務署に提出する必要があります。

届出書の提出期限は次のとおりです。

- 原則…適用を受けたい課税期間開始の日の前日

- 設立1期目の場合…設立1期目の課税期間の末日

要するに「今期から簡易課税の適用を受けたい」と思い付いても、その課税期間開始前までに届出書を提出していなければ、すぐには簡易課税を適用できないのが原則です。

期中に届出書を提出した場合は、次の課税期間から簡易課税制度が適用されます。

ただし、設立1期目の場合は事前に届出書を提出することが困難であるため、設立1期目中に届出書を提出すれば設立1期目から簡易課税制度の適用を受けることができます。

なお、簡易課税制度の適用をとりやめる場合には、やめようとする課税期間開始の日の前日までに「消費税簡易課税制度選択不適用届出書」を提出する必要があります。

2-3.簡易課税制度は2年間強制的に適用される

「消費税簡易課税制度選択届出書」を提出した事業者は、原則として、2年間、簡易課税制度によって消費税額を計算しなければなりません。

つまり、毎年コロコロと計算方法を変更することはできないということです。

簡易課税制度の適用を受ける場合は短期的な目線ではなく、最低2年単位で見て得かどうかを考えることが大切です。

3.原則課税と簡易課税、どちらを選ぶべきか

一番気になるのは「原則課税と簡易課税、どちらが得なのか」という点ではないでしょうか。

ここからは簡易課税制度のメリットとデメリットについて解説します。

3-1.簡易課税制度のメリット

まずは簡易課税制度のメリットから見ていきましょう。

メリット①消費税額の計算が簡素化され、事務負担が減る

一番大きなメリットは消費税額の計算に伴う事務負担が軽減されるという点でしょう。

仕入に係る消費税区分をしなくて済むため、単純に原則計算と比べて2倍以上事務負担が軽減できます。

また、売上の金額が推定できれば期中の段階で納付税額の想像がつく点も大きなメリットです。

メリット②元々経費が少ない事業者は得になるケースが多い

元々経費が少ない事業者にとっては、簡易課税の方が納付税額が少なくなるケースがあります。

みなし仕入率はあくまで概算で設定された割合なので、同業他社よりかなり経費を抑えられている事業者にとっては、実際の仕入税額より多大な仕入税額控除を受けられる可能性が高いでしょう。

3-2.簡易課税制度のデメリット

デメリット①かえって計算が複雑になる可能性がある

みなし仕入率は業種ごとに設定されています。

したがって、例えば卸売業と小売業と飲食店と不動産業を一つの法人で行っている場合、売上を業種別に区分しなければなりません。

また後ほど説明しますが、複数の事業を行っている法人には特例計算が設けられており、その判定の必要も生じます。

このような理由によりかえって計算が複雑化、事務負担が増大してしまう可能性もあります。

デメリット②たくさん経費を使ったとしても、消費税額に影響しない

簡易課税制度では売上金額を元に消費税額を計算するため、いくら経費を使っても消費税額には全く影響を与えません。

例えば高額な機械設備を購入したり、赤字覚悟で大規模な広告を打ったとしても、それらは消費税額の計算上考慮されないのです。

このようなケースでは原則計算の方が得になる可能性があります。

3-3.過去数年の決算を元に試算してみよう

簡易課税制度のメリットとデメリットは分かっていただけたと思います。

簡易課税制度の適用を考えている方は、まずは過去数年の自社の数字を元にどちらが有利かを試算してみることをおすすめします。

過去の傾向でどちらかがはっきり有利という結果が出れば、それに従えばいいでしょう。

決算の数字次第でどちらが有利か変動がある場合は、今後の高額な設備投資の有無等によって総合的に判断するといいでしょう。

3-4.原則課税と簡易課税の比較例

具体的にどのような場合にどちらの計算方法が有利となるのか、例を使用して確認してみます。

例①通常のサービス業

条件:サービス業、課税売上高3,000万円、課税仕入高1,000万円

- 原則課税:(3,000万円×8%)-(1,000万円×8%)=160万円

- 簡易課税:(3,000万円×8%)-(3,000万円×8%×50%)=120万円

このケースでは簡易課税の方が納付税額が少なく、有利となります。

例②高額な設備投資をしたサービス業

では、もし例①の企業が高額な設備投資をしたらどうなるでしょうか?ここでは仮に1,000万円の内装工事を追加したものとします。

条件:サービス業、課税売上高3,000万円、課税仕入高2,000万円

- 原則課税:(3,000万円×8%)-(2,000万円×8%)=80万円

- 簡易課税:(3,000万円×8%)-(3,000万円×8%×50%)=120万円

このように、高額な設備投資などにより課税仕入が増大する場合、原則課税の方が有利となります。

3-5.どちらが得かは結果論である

先ほどの例ではどちらが有利かはっきりとした結果が出ましたが、現実的にすべての取引を事前に予想するのは難しい面があるでしょう。

設備投資なら事前に計画していることも多いでしょうが、その年の事業が順調に行くかどうかの予測は困難です。

例えば莫大な利益が出れば簡易課税が有利となり、大きな赤字になれば原則計算が有利の場合が多くなります。

結局どちらが有利かは結果論である場合も多いため、ある程度割り切りが必要でしょう。

4.簡易課税制度の計算の特例

先ほど触れたとおり、複数の事業を営む事業者には計算の特例が設けられています。

計算方法はやや複雑ですが、簡単に解説していきます。

4-1.2種類以上の事業を営む場合

この特例は、2種類以上の事業を営んでいても、次の条件を満たせばメイン事業のみなし仕入率をすべての事業のみなし仕入率として適用できるという特例です。

- 2種類以上の事業を営む事業者であること

- 1種類の事業の課税売上高が全体の課税売上高の75%以上を占めること

これだけでは分かりづらいかもしれないので、簡単な例を示しておきます。

例:小売業売上2,500万円、サービス業売上500万円の事業者

- 判定:2,500万円/3,000万円=83.3%≧75%

- 税額計算:(3,000万円×8%)-(3,000万円×8%×80%)=48万円

上のケースでは小売業の売上が全体の売上の約83%を占めるため、特例計算が適用できます。

なお、このケースで通常の簡易課税計算をすると次のようになります。

- (3,000万円×8%)-(2,500万円×8%×80%)-(500万円×8%×50%)=60万円

このように、特例計算を適用したほうが有利であることが分かります。

4-2.3種類以上の事業を営む場合

この特例は、3種類以上の事業を営んでいても、次の条件を満たせば売上割合の高い上位2つの事業のみなし仕入率を適用できるという特例です。

- 3種類以上の事業を営む事業者であること

- 特定2種類の事業の課税売上高の合計が、全体の課税売上高の75%以上を占めること

この特例では、その2業種のうちみなし仕入率の高い方の事業にはその業種のみなし仕入率をそのまま適用し、それ以外の課税売上高については、その2種類の事業のうち低い方のみなし仕入率をその事業以外の課税売上げに対して適用することができるというものです。

文字では分かりにくいと思いますので、こちらも例を示しておきます。

例:小売業売上2,500万円、製造業売上1,000万円、サービス業売上500万円の事業者

- 判定:2,500万円+1,000万円/4,000万円=87.5%≧75%

- 税額計算:(4,000万円×8%)-(2,500万円×8%×80%)-{(1,000万円+500万円)×8%×70%}=76万円

上位2種類の事業のうち最も売上割合が多い小売業には小売業のみなし仕入率をそのまま適用し、それ以外の売上には2番目に売上割合が多い製造業のみなし仕入率を適用します。

なお、「2種類以上の事業を営む場合の特例」と「3種類以上の事業を営む場合の特例」はどちらか有利な方を適用することができます。

まとめ

消費税の簡易課税制度は様々なメリットがある制度です。

まずは「前々事業年度の税抜課税売上高が5,000万円以下」という条件と、課税期間開始前に届出書を提出しなければならないことを覚えておきましょう。

簡易課税制度が不利になるケースもありますが、有利不利の判定は事前に予測することは非常に困難です。

本当に節税になるのかどうか気になる方は税理士に相談しましょう。