売上にかかる対価の返還をした時の消費税の仕訳とインボイス対応

一度売上げた商品が返品されたり、取引先との契約で取引内容に応じて売上代金の値引きや割戻しすることはよくあります。

このような取引を行った場合、消費税上どのような処理が必要なのでしょうか? また、インボイスの発行は必要でしょうか?

売上にかかる対価の返還をした時の、消費税の仕訳処理とインボイス対応などをわかりやすく解説します。

目次

1.売上に係る対価の返還とは

まずは「売上に係る対価の返還」の定義を簡単に説明します。

事業者が販売した商品代金を、様々な理由で返金したり金額訂正したりするケースがあります。

例えば商品を返品された場合や、値引き、割戻し、割引をした場合、販売奨励金(リベート)を支払った場合などです。

このように売上価格の変動があった場合には、「売上に係る対価の返還」として、売上を減額した分の消費税額を控除することが認められています。

(1)飛越しリベート

参考までに、事業者間の取引には、「飛越しリベート」と呼ばれるものがあります。

飛越しリベートとは、事業者が間接的な取引先に対して支払うリベートのことです。

この飛越しリベートも売上に係る対価の返還に該当し、控除の対象となります。

その他、適用される事業者は限られるでしょうが、以下の取引も売上に係る対価の返還に該当します。

- 海上運送業を営む事業者が支払う船舶の早出料

- 協同組合等が、売上高の分量等に応じて組合員に支払う事業分量配当金

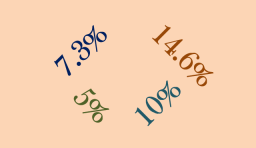

2.売上に係る対価の返還に適用される消費税率

(1)振込手数料分を値引きする場合

商慣習として、買い手が、振込で支払う際に支払う金融機関への振込手数料を売り手が負担することがあります。

たとえば、10,000円の請求に対して、買い手が220円の振込手数料を差し引いて、9,780円だけ振り込みます。この、売り手が負担する振込手数料について、いくつかの考え方がありますが、もっとも一般的なものは、振込手数料の相当額を値引きしたという考え方です。

このとき、振込手数料そのものは税率10%の課税取引ですが、10,000円から220円を値引きしていますので、もし、その10,000円の取引が食料品などに関するもので税率8%であれば、売上値引にも8%が適用されます。

(2)売上時と対価の返還時の税率が異なる場合

あまりありませんが、消費税の増税時、もしくは減税時に起こりうる話です。

売上に係る対価の返還は期間をおいて発生することも考えられます。

例えば消費税率8%の時に販売した商品を、消費税率が10%に増税された後に返品されたケースなどです。

この場合、売上に係る対価の返還の控除は、売上発生時の8%の税率が適用されます。

対価の返還を行った時点での消費税率ではないので注意しましょう。

3.売上に係る対価の返還等の計上タイミング

対価の返還のうち、売上割戻しを行った場合の計上タイミングには、次の2つの規定がされています。

①販売価額や数量を基準に算定することを、契約等により相手方に明示している場合

この場合、売上計上時に売上割戻しを行ったものとされます。

ただし、継続適用を条件に、売上割戻しの金額を通知した日、または支払日に売上割戻しを行ったとすることが認められています。

②①以外の場合

原則は、その売上割戻しの金額を通知した日、または支払日に売上割戻しを計上します。

ただし、その売上割戻しを支払うことと、金額の算定基準が決定されている場合には、継続適用を要件にその時点で売上割戻しを計上することが認められています。

4.対価の返還を行う場合のインボイスの交付義務

売上に係る対価の返還を行う場合、売上のときと同様に、インボイスの交付義務があります(「適格返還請求書」の交付義務があります)。

どの税率で、いくらの消費税を控除するのか、明確にする必要があるからです。

記載する事項は、通常のインボイスと同じです。

ただし、売上金額の返還や債権の減額の金額等が1万円未満であれば、インボイスの交付義務は免除されます。

(1)1万円未満は減額した金額で判定

ここで基準となる「1万円未満」は、減額した金額で判定します。

たとえば、10,000円の請求に対して、買い手の振込手数料220円を減額した場合は、220円が対価の返還の金額ですので、1万円未満であり、インボイス(適格返還請求書)の交付は不要です。

別のケースで、200,000円の請求に対して、1商品当り100円のリベートを後日支払い(200商品で合計20,000円)の場合、1万円以上ですので、インボイス(適格返還請求書)の交付が必要です。

5.課税売上と非課税売上・不課税売上が混在しているとき

一つの取引先に対して行った対価の返還で、課税売上と非課税売上が混在している場合はどのように取り扱うべきでしょうか。

この場合、売上に係る対価の返還の控除はあくまで課税売上部分のみが対象となります。

非課税、不課税、輸出免税などの売上は控除の対象外なので注意してください。

例えば土地付き建物など、課税売上と非課税売上が同時に発生した場合は、課税売上の部分を合理的に算出して売上返還の控除を行うこととなります。

6.売上に係る対価の返還の仕訳方法

(1)原則

売上に係る対価の返還が生じた際の仕訳は、原則次のようになります。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 売上値引(10%) | 3,300円 | 売掛金 | 3,300円 |

このように、売上高を直接減額するのではなく、「売上値引」や「売上割戻」などの科目を使用するのが一般的です。

(2)特例

ただし、継続適用を条件として、対価の返還の金額を売上高から直接減額する処理も認められています。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 売上高(10%) | 3,300円 | 売掛金 | 3,300円 |

売上高から直接減額した場合は、対価の返還の控除はありません。

ただし、売上額が減少するので結果としては同じになります。

7.免税事業者時の売上について対価の返還をした場合

免税事業者であった時に発生した売上について、後日課税事業者になってから対価の返還をするケースもあることと思います。

この場合、売上に係る対価の返還の控除の適用はありません。

また、逆に課税事業者であった時に発生した売上につき、後日、免税事業者となってから対価の返還をした場合も控除の適用はありません。

控除が適用されるのはあくまで「課税事業者時に発生した売上を、課税事業者時に返還した場合のみ」と覚えておきましょう。