年末調整の配偶者控除・配偶者特別控除の書き方【令和7年分】

配偶者が専業主婦(主夫)であったり、パートやアルバイトなどで、給与収入が少ない方は、配偶者(特別)控除を受けると税金…[続きを読む]

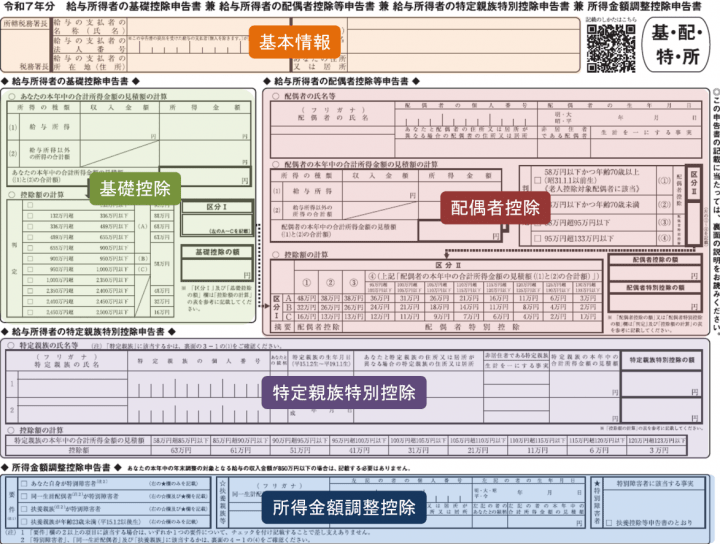

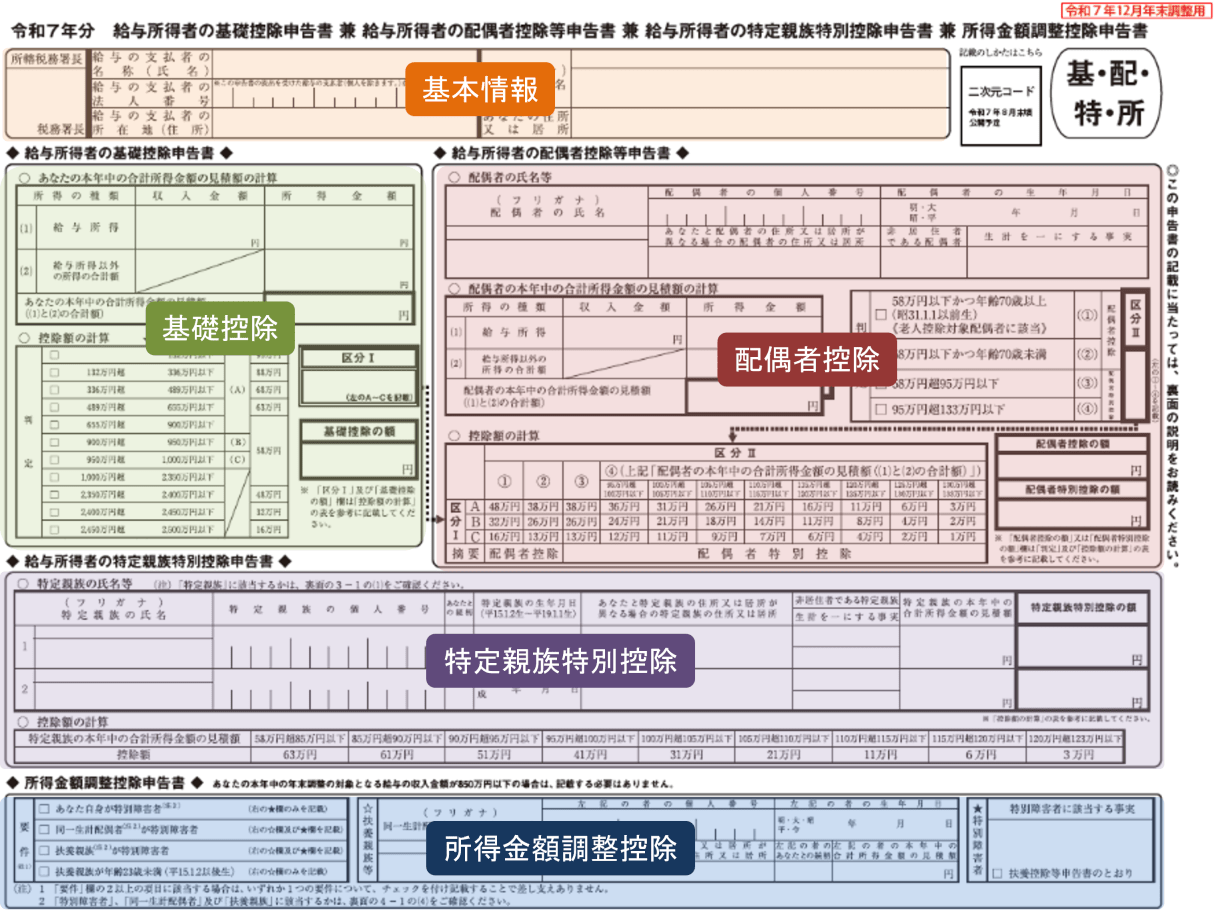

年末調整の書類の一つに、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書」(通称「基配特所(キハイトクショ)」)という、やたらと長い名前の書類があります

を詳しく解説します。

目次

年末調整では、通常、次の3つの書類を勤務先に提出します。

今回、解説するのは、②の申告書です。

注:住宅ローン控除を受ける方は、住宅借入金等特別控除申告書も提出します。

「令和7年分 給与所得者の基礎控除申告書(兼)給与所得者の配偶者控除等申告書(兼)給与所得者の特定親族特別控除申告書(兼)所得金額調整控除申告書」という、異常に長すぎる長い名前の書類名ですが、次の4つの申告書が一体となったものです。

(文字数を数えたら空白を除いて59文字ありました!)

2024年(令和6年)以前は、①②④の3つだったのですが、2025年(令和7年)からは所得税が改正された、「③特定親族特別控除申告書」が追加されました。

書類の名称があまりにも長いので、書類の右上に「基・配・得・所」とプリントされていて、担当者の間では、「マル基・配・得・所」と呼んだりするそうです(この略称さえ長いので、通称「マルキ」)。他にも「基配所(キハイショ)」「基配特所(キハイトクショ)」と呼ばれることもあります。

下記のような書類です(クリックすると拡大できます)。

いかにも難しそうな書類ですが、それぞれ見ていけば、それほど大変ではありません。

4つの部分に分けて、それぞれどういう内容で誰が記入するものなのか、簡単に解説します。

所得が2,500万(給与収入だけなら2,695万円)以下の人は記入が必要です。

年末調整の対象になっている人は、実質、ほぼ全員記入する必要があるといえます。

2025年(令和7年)から所得税が改正され、基礎控除額が48万円→95万円に増加されました。そして、2025年(令和7年)、2026年(令和8年)の2年間限定ですが、年収約200万円から850万円までの人は、基礎控除額が段階的に変わります。

そのため、今までは、ある意味、所得金額を適当に記入しても影響がなかったのですが、今回からは、正しく記入しないと、基礎控除額が変わりますので、要注意です(損をするか、または、脱税になります!)。

[記入方法はこちら]

以前からある申告書です。

本人の所得が1,000万円以下(給与収入だけなら1,195万円)以下の場合、配偶者の収入に応じて、次のどちらかの控除が受けられます。

| 配偶者の所得 (給与収入) |

受けられる控除 |

|---|---|

| 所得:58万円以下 (給与収入123万円以下) |

配偶者控除 |

| 所得:58万円超133万円以下 (給与収入123万円超201.6万円未満) |

配偶者特別控除 |

配偶者がいて、本人の収入と配偶者の収入の条件に当てはまる人が記入します。

2025年(令和7年)から、配偶者控除の対象となる年収条件が103万円→123万円に引き上げられ、さらに、給与所得控除額の最低ラインが55万円→65万円に引き上げられましたので、記入は要注意です。

[記入方法はこちら]

2025年(令和7年)の所得税改正の目玉の一つです。大学生の年齢にあたる、19歳以上23歳未満の子ども(特定親族)がいて、その子どもの年収が123万円以上~188万円以下(所得58万円以上~123万円以下)の場合、特別に控除を受けられます。

2024年(令和6年)までは、子どもの年収が103万円を超えると扶養控除を受けられませんでしたが、2025年(令和7年)からは、その年収条件が103万円→123万円に引き上げられました。さらに、19歳以上23歳未満の年齢の子どもに限っては、年収123万円を超えても、188万円以下であれば、特別な扶養控除を受けられます(年収に応じて段階的に減ります)。

扶養控除の範囲が広がったのは嬉しいところですが、内容が複雑であり、記入は要注意です。

ちなみに、年収123万円を超えると、「特定親族」に該当するようになりますが、扶養親族ではなくなります。他の箇所で、扶養親族の欄に記入しないように要注意です。

| 年齢 | 収入(所得) | 区分 |

|---|---|---|

| 15歳以下 | ― | 扶養親族だが 扶養控除の対象ではない! |

| 16~18歳 23歳~ |

123万円以下 (58万円以下) |

扶養親族 |

| 19~22歳 | 扶養親族 | |

| 123万円以上188万円以下 (58万円以上123万円以下) |

特定親族 (扶養親族ではない!) |

[記入方法はこちら]

最もややこしそうな部分ですが、給与収入が850万円以下の人は、この部分は記入の必要はありません。

給与収入が850万円を超える人のうち、23歳未満の子ども(年収123万円以下、所得58万円以下)がいる人が、記入します。

または、本人や、扶養している配偶者・親族が特別障害者の場合も記入します。

ちなみに、「③特定親族特別控除申告書」の箇所で紹介した、19歳以上23歳未満で年収123万円を超えた子どもは、扶養親族ではありません。非常にややこしいですが、ここに記入しないように、ご注意ください。

[記入方法はこちら]

2025年(令和7年)から、所得税改正で、大幅に内容が変わると記載しましたが、実は、改正された所得税法が施行されるのは、2025年12月からです。つまり、2025年11月までは、今までと同じです。

そのため、国税庁では、「新しいフォーマットは、2025年12月1日以後に行う年末調整で使用し、2025年11月30日以前に年末調整を行う場合には、令和6年分の様式を補正して使用してください」と案内しています。

【参照】国税庁「A2-4 給与所得者の基礎控除、配偶者(特別)控除、特定親族特別控除及び所得金額調整控除の申告」

しかし、多くの企業では、例年、10月下旬から11月にかけて年末調整を行います。年末調整は非常に膨大な作業であり、12月からでは間に合わないからです。翌年1月31日までに、すべての書類をまとめて税務署に提出しなければなりません。

社員数が多い大企業ほど早めに年末調整を行う傾向にあり、11月末には提出を締め切っている会社も多いです。

もし、国税庁の案内どおりに実施するのであれば、令和6年の古いフォーマットを利用することになりますが、そんなことをするほうが、もっと大変です。

そのため、実際に、令和7年の新しいフォーマットを利用して、仮の書類として提出してもらい、12月1日以降に、正式な書類として処理することになるでしょう。

いずれにしても、年末調整は会社側が主導して行うものですので、従業員の方は、会社の指示に従ってください。

それでは、具体的な書き方を、記入例とともに詳細に解説していきます。

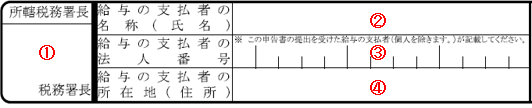

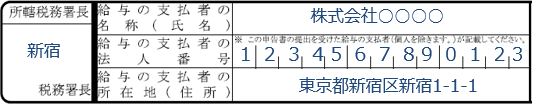

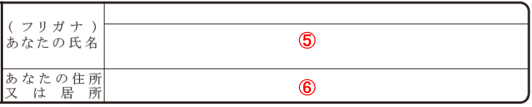

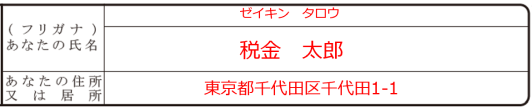

この部分については、既に情報が印字された状態の申告書が配布される場合が多いです。

通常、会社側で記入しますが、もし空欄のまま渡されて記入を指示された場合は、下記の内容になります。

① 勤務先の所轄税務署名を書きます。あなたの住所地の所轄税務署ではありませんので注意しましょう。わからなければ、勤務先にご確認ください。

② 勤務先の名称を書きます。名称とは、株式会社などの法人であれば会社名、個人事業者であれば屋号または事業主氏名をいいます。

③ 勤務先が書きますので、空欄のまま提出します。

④ 勤務先の住所を書きます。支店や営業所など本社以外の勤務である場合は、本社の住所を書きます。

⑤ あなたの氏名とフリガナを書きます。押印は必要はありません。

⑥ あなたの住所を書きます。

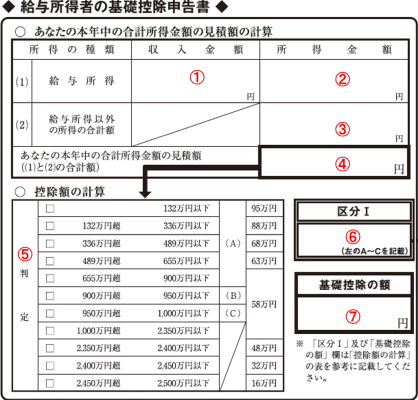

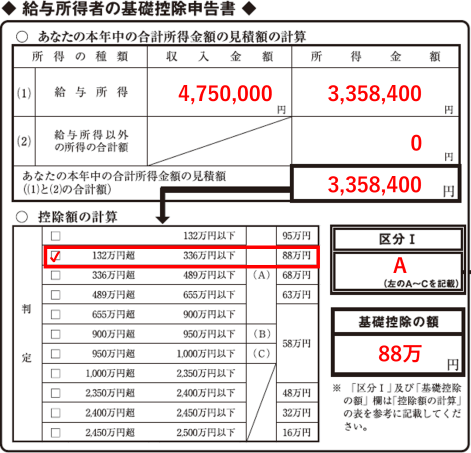

年末調整の対象になっている人は、ほぼ全員、記入が必要です。

2025年(令和7年)から、基礎控除額が大幅に修正されたため、記入は要注意です。

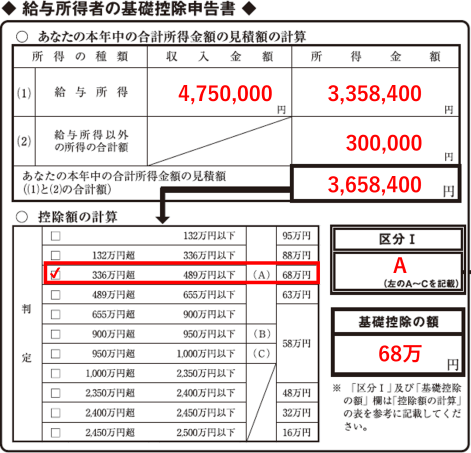

① 給与収入の金額を記入します。まだ、その年が終わっておらず収入がいくらか確定していませんので、見積額を記入します。

② 給与所得の金額を記入します。給与所得とは、給与収入から経費(給与所得控除)を引いたものです。

| 給与の収入金額 | 給与所得の金額 |

|---|---|

| 651,000円未満 | 0円 |

| 651,000円以上~1,900,000円未満 | (A)-650,000円 |

| 1,900,000円以上~3,600,000円未満 | (A)÷4(千円未満切捨て)=(B) (B)×2.8-80,000円 |

| 3,600,000円以上~6,600,000円未満 | (A)÷4(千円未満切捨て)=(B) (B)×3.2-440,000円 |

| 6,600,000円以上~8,500,000円未満 | (A)×90%-1,100,000円 |

| 8,500,000円以上 | (A)-1,950,000円 |

③ 給与収入以外に、副業での収入がある場合や、不動産賃貸・売却による収入、株の配当・売却による利益(総合課税の場合)がある場合などに、その所得の合計額を記入します(ここは、要注意ですので、少し下の「副業収入等に要注意」で解説しています)。

特に他に収入がなければ、「0」と記入します。

④ 「②給与所得」と「③給与所得以外の所得」の合計額を記入します。

⑤ ④に記入した金額が該当する□にチェックをします(✓マークを書きます)。

⑥ ⑤でチェックした項目が(A)~(D)に該当する場合は、「区分Ⅰ」欄にその区分を記入します。

⑦ ⑤でチェックした項目の金額を記入します。

| 合計所得金額の見積額 | 基礎控除額 | 区分Ⅰ |

|---|---|---|

| 132万円以下 | 95万円 | A |

| 132万円超~336万円以下 | 88万円 | |

| 336万円超~489万円以下 | 68万円 | |

| 489万円超~655万円以下 | 63万円 | |

| 655万円超~900万円以下 | 58万円 | |

| 900万円超~950万円以下 | B | |

| 950万円超~1,000万円以下 | C | |

| 1,000万円超~2,350万円以下 | (なし) | |

| 2,350万円超~2,400万円以下 | 48万円 | |

| 2,400万円超~2,450万円以下 | 32万円 | |

| 2,500万円超~2,500万円以下 | 16万円 |

年収と基礎控除額の関係については、早見表をご覧ください。

| 給与所得・基礎控除額を計算し、区分Ⅰを表示するツールを用意していますので、ご自由にご利用ください。 |

今まで、基礎控除額は、所得2,400万円以下(年収2,595万円以下)の人は、一律で48万円でした。そのため、ここに記入する所得金額は、ある意味、いい加減に記入しても、まったく問題ありませんでした。

ところが、2025年(令和7年)は、所得(年収)の金額によって、基礎控除額が段階的に細かく分かれていますので、確実な金額を記入する必要があります。

ここで、問題になるのは、副業収入です。「給与所得以外の所得」ですが、下記の所得すべてが含まれます。

つまり、副業による収入がある場合には、ここに記入する必要があります。そうしないと、正しい基礎控除額になりません。もし、基礎控除額が本来より少なければ、損をしますし、本来より多ければ脱税となります。

たとえば、上記の例で、クラウドソーシングで副業をして、30万円の雑所得があったとします。雑所得を足すと、所得が336万円を超えますので、基礎控除額は88万円→68万円に変わります。

ただし、次のものは含まれません。

ちなみに、「給与所得以外の所得の合計額」に記入した金額は、会社側も知ることができます。ということは、副業がバレる可能性があります。

副業収入を知られたくないので、ここには記入せずにいったん年末調整して、翌年、自分で確定申告したいという人もいるかもしれません。

しかし、それはNGです。もし、副業所得が1円でもあるのであれば、記入する必要があります。もし、記入漏れがあった場合、会社には源泉徴収義務がありますので、会社が責任を負うことになります。意図的に記入しなければ、会社から懲戒処分を受ける可能性もあります。

今後は、会社に黙っての副業がとてもやりづらくなるでしょう。

記入時点では、まだ年度が終わっておらず、あくまでも見込み額です。12月31日までに金額が変わり、基礎控除額が変わるようであれば、基本的には、年末調整書類の再提出が必要です。会社が締め切っていて修正ができない場合は、翌年、確定申告が必要になります。

配偶者がいて、本人の給与所得が1,000万円以下(給与収入1,195万円以下)、かつ、配偶者の給与所得が133万円以下(給与収入201.6万円未満)の場合に記入します。

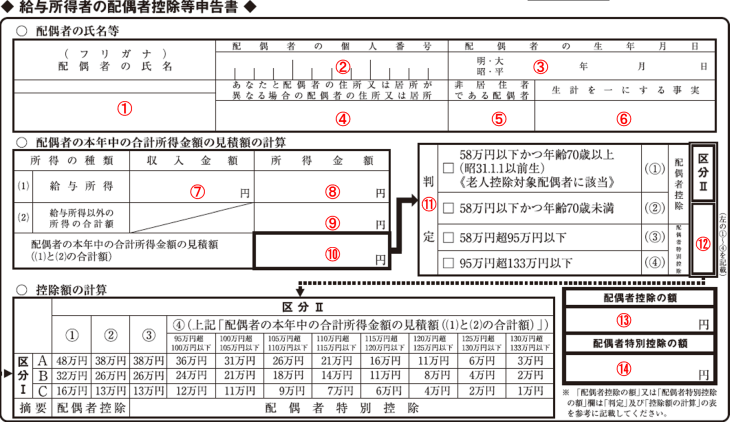

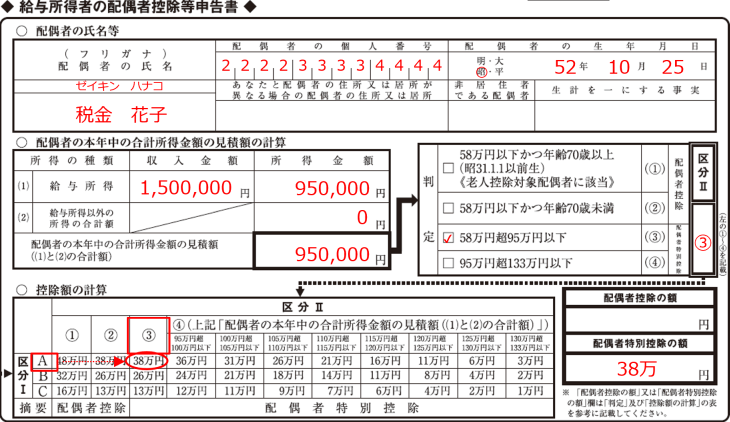

① 配偶者の氏名とフリガナを記入します。

② 配偶者のマイナンバー(個人番号)を書きます。

ただし、既に勤務先にマイナンバーを知らせている場合には、書かないように指示がある場合がありますので、勤務先の指示に従ってください。

③ 配偶者の誕生日を書きます。西暦ではなく和暦ですので注意しましょう。

④ あなたと配偶者が別居している場合には、配偶者の住所を書きます。同居の場合は空欄でOKです。

⑤ 配偶者が日本以外の国に住んでいる場合には、「○」を書きます。

⑥ ⑤に「○」を書いた場合には、配偶者に対して令和7年中に送金した金額の合計額を書きます(送金関係書類の添付が必要となります)。

⑦⑧⑨⑩ 「基礎控除申告書の書き方」で解説したのと同様に、配偶者のケースについて、それぞれ金額を記入します。

⑪ ⑩に記入した金額が該当する□にチェックをします(✓マークを書きます)。

所得が58万円以下の場合は、昭和31年1月1日以前生まれ(70歳以上)か、70歳未満かを選択します。

⑫:⑪でチェックした①~④のいずれかの番号を書きます。これが「区分Ⅱ」となります。

| 配偶者の合計所得金額の見積額 | 区分Ⅱ |

|---|---|

| 58万円以下かつ年齢70歳以上(昭和31年1月1日以前生まれ) | ① |

| 58万円以下かつ年齢70歳未満 | ② |

| 58万円超95万円以下 | ③ |

| 95万円超133万円以下 | ④ |

⑬「配偶者控除の額」欄と⑭「配偶者特別控除の額」欄は、どちらか片方に記入します。

あなたと配偶者のそれぞれの所得金額で確定した区分に、該当する金額を探します。

区分Ⅱが①②の場合は、その金額を⑬に記入します。区分Ⅱが③④の場合は、その金額を⑭に記入します。

| 給与所得・配偶者(特別)控除額を計算し、区分Ⅱを表示するツールを用意していますので、ご自由にご利用ください。 |

記入例(拡大できます)

例えば、区分ⅠがA、区分Ⅱが③である場合には、「配偶者特別控除の額」欄に、「38万円」と書きます。

配偶者控除と配偶者特別控除の金額については、こちらをご覧ください。

2025年(令和7年)から、新たに設けられました。

19歳~22歳の子どもを扶養している場合、本来の扶養条件である所得58万円(年収123万円)を超えていても、所得123万円(年収188万円)未満であれば、控除を受けられます。

ここで受けられる控除は、扶養控除の一種ではありますが、正確には、扶養控除ではなく、「特定親族特別控除」という控除です。この場合、扶養親族には該当せず、「特定親族」と呼ばれます。

一般的に、世間では、大学生向けの控除と報道されていますが、大学生でなくても、年齢が19歳~22歳であれば対象になります。逆に、大学生であっても、年齢が18歳の大学1年生や、浪人・留年して年齢が23歳の大学4年生は対象外です。

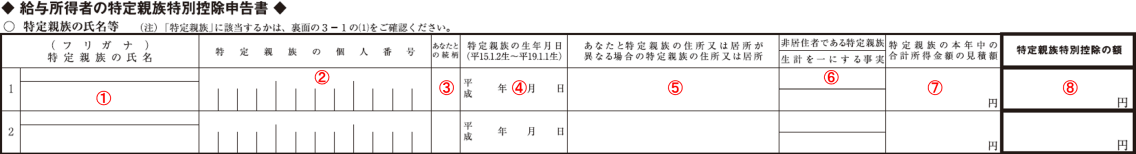

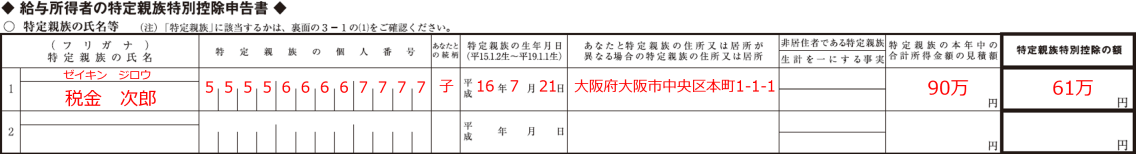

① 特定親族(19~22歳)の氏名とフリガナ(カタカナ)を記入します。

② 特定親族のマイナンバー(個人番号)を書きます。

ただし、既に勤務先にマイナンバーを知らせている場合には、書かないように指示がある場合がありますので、勤務先の指示に従ってください。

③ 特定親族のあなたとの続柄を記入します。

④ 特定親族の誕生日を書きます。西暦ではなく和暦ですので注意しましょう。

⑤ あなたと特定親族が別居している場合には、特定親族の住所を書きます。同居の場合は空欄でOKです。

⑥ 特定親族が日本以外の国に住んでいる場合には、「○」を記入します。

⑦ 特定親族の合計所得金額(見積額)を記入します。特定親族となる条件は、所得金額が58万円超~123万円以下(年収123万円超~188万円以下)の場合です。

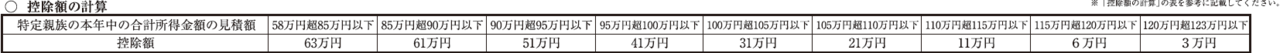

⑧ 特定親族特別控除の額を、以下の表を参考に記入します。

記入例(拡大できます)

親元を離れて一人暮らしをしている子どもの場合、親は、子どものアルバイト内容を正確に把握していないことが多いので、子どもにアルバイトの年収を尋ねることになるでしょう。

今まであれば、年収103万円以下であれば、年齢に応じて一律で扶養控除が適用されましたので、年収103万円に達していなければ、細かく気にする必要はありませんでした。ところが、今後は、子どものアルバイト年収をできるだけ正確に把握する必要があります。年収によって、記入する場所や、控除される金額が変わるからです。

まず、年収123万円(所得58万円)を境目に記入する書類が違います。

そして、年収150万円(所得85万円)を超えると、特定親族特別控除の金額が、63万円から段階的に減ります。控除額が10万円違えば、所得税と住民税を合わせて、親の税金が1.5万円~5.5万円くらい変わります。

年末調整は、通常、10月~11月に行いますので、子どものアルバイトの収入がいくらかわからないことが多いでしょう。特定親族特別控除を適用するかどうかは、1月1日~12月31日の1年間の収入(所得)で決まります。

そのため、年末調整で記入した金額と実際の金額が違って、控除金額に影響が出る場合には、翌年、自分で確定申告をすることになります。

会社は翌年1月31日までに税務署に年末調整書類を提出しますので、会社によっては、年明け後に修正を受け付けてくれる場合もあるかもしれません。その場合は、年末調整を修正するだけでよく、確定申告は不要です。

非常にややこしいのですが、扶養親族の条件は、あくまでも、所得58万円(年収123万円)以下です。

所得58万円(年収123万円)を超えた19~22歳の子どもは、「特定親族」であって、「扶養親族」ではありません。他の箇所で、扶養親族の欄に記入しないように要注意です。

逆に、所得58万円(年収123万円)以下の19~22歳の子どもは、「扶養親族」ですので、この欄には記入しません。別の書類である「給与所得者の扶養控除等申告書」の扶養親族の欄に記入します。

年齢、収入(所得)別に整理しておきます。

| 年齢 | 収入(所得) | 区分 |

|---|---|---|

| 15歳以下 | ― | 扶養親族だが 扶養控除の対象ではない! |

| 16~18歳 23歳~ |

123万円以下 (58万円以下) |

扶養親族 |

| 19~22歳 | 扶養親族 | |

| 123万円以上188万円以下 (58万円以上123万円以下) |

特定親族 (扶養親族ではない!) |

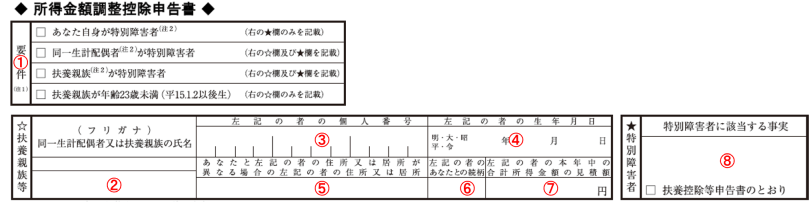

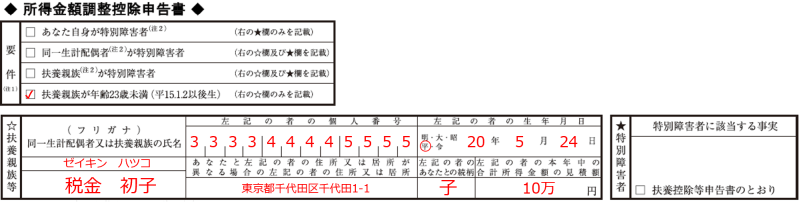

給与収入が850万円を超えて、かつ、23歳未満(平成15年1月2日以降生まれ)の子どもを扶養しているか、本人または扶養親族(配偶者・親・子ども等)に障害者がいる場合に記入します。

① 該当する□にチェックをします(✓マークを書きます)。

扶養親族が23歳未満など、2,3,4行目にチェックを入れたときは、②~⑦に記入します。

② 扶養親族のマイナンバー(個人番号)を書きます。

ただし、既に勤務先にマイナンバーを知らせている場合には、書かないように指示がある場合がありますので、勤務先の指示に従ってください。

③ 扶養親族の誕生日を書きます。西暦ではなく和暦ですので注意しましょう。

④ あなたと扶養親族が別居している場合には、扶養親族の住所を書きます。同居の場合は空欄でOKです。

⑤ 扶養親族が日本以外の国に住んでいる場合には、〇を書きます。

⑥ 扶養親族のあなたとの続柄を記入します。

⑦ 扶養親族の所得金額(見積額)を記入します。扶養親族となる条件は、所得金額が58万円以下の場合です。

1,2,3行目にチェックを入れたときは、⑧に記入します。

⑧ 障害者に該当する事実として、障害者手帳の種類や交付日、障害の等級を記入します。

記入例(拡大できます)

調整控除額は次のように計算します。

この書き方の例のように、給与収入が900万円の場合は、控除額は次のようになります。

調整控除の金額は、申告書の内容に基づいて勤務先のほうで計算しますので、従業員が記入する欄はありません。

この書類を記入する時点では、まだ年間の給与収入が確定していません。

見積額が850万円近くで、もしかしたら超えそうなときは、記入しておくことをオススメします。

もし、記入しても850万円以下であれば、勤務先で調整控除を行わないだけです。

一方、記入しておかずに850万円を超えてしまった場合は、調整控除を受けるためには、翌年に再度、記入して勤務先に提出し、年末調整をやり直してもらわなればなりません。それが無理であれば、自分で確定申告をすることになります。

不安な場合には、記入しておいたほうが無難でしょう。

対象の扶養親族(子ども等)が2人以上いるときは、誰か1人分を記入すれば大丈夫です。何人いても、控除金額は同じだからです。そのため、記入欄も1人分しかありません。

夫婦共働きで、どちらも年収850万円を超えるときは、同じ扶養親族(子ども等)に対して、夫婦の両方で、所得金額調整控除を適用できます。たとえば、10歳の子ども1人がいるとしたら、夫婦の両方で適用して大丈夫です。

ただし、通常の扶養控除は、どちらか片方だけしか適用できません。夫婦の両方で適用できるのは、あくまでも、所得金額調整控除だけの話です。

基礎控除申告書と配偶者控除等申告書に記入する、給与所得や各種の控除額を計算するツールです。

基礎控除申告書を記入の際は、「あなたの情報」の「年間の給与収入」の項目だけ入力ください。

配偶者控除申告書等を記入の際は、「あなたの情報」と「配偶者の情報」の両方のすべての項目に入力ください。

注:単位は円です。たとえば、年収300万円の場合は、「3000000」と7桁で入力ください。

[注意事項]

本ツールは、個人的に、申告書に記入する内容を計算する用途にご利用ください。

令和7年(2025年)10月時点の状況に基づいています。

本ツールを利用して、不利益や損害等が発生したとしても、当社は一切の責任を負いませんので、ご了承ください。

作成:エファタ株式会社 ZEIMOチーム

本記事で解説した「令和7年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書兼 所得金額調整控除申告書」は、国税庁のウェブサイトから入手することができます。