【2025年版】給与所得・配偶者(特別)控除計算ツール(年末調整の申告書用)

給与の年収から給与所得および配偶者(特別)控除を計算するツールです。[続きを読む]

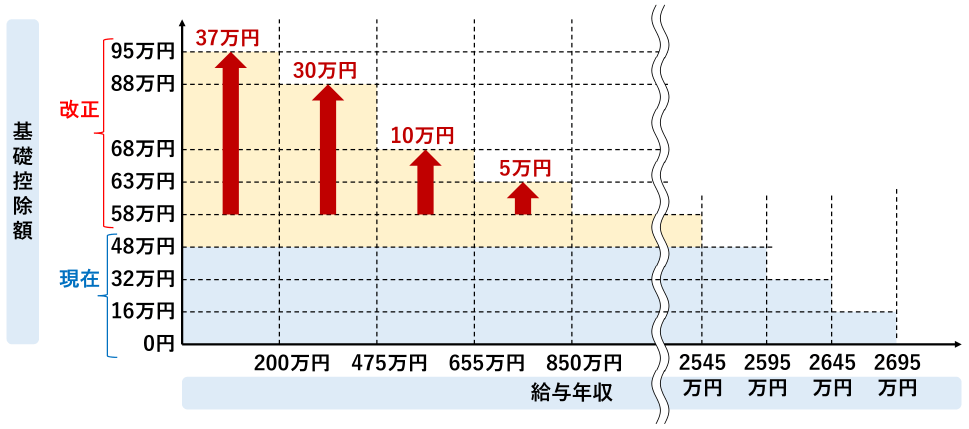

2025年の所得税改正により、所得税の基礎控除の金額は、年収(所得)により異なり、大変複雑になります。

年末調整や確定申告で、基礎控除の金額を間違えないようにするため、早見表を掲載します。

会社員・公務員(給与所得者)の方は、給与所得に応じて、所得税の基礎控除額が決まります。

給与年収から給与所得を計算するのは大変ですので、基礎控除額の早見表を掲載します(給与収入以外に収入はないものとします)。

| 給与年収 | 給与所得 | 基礎控除額 |

|---|---|---|

| ~2,003,999円 | ~1,320,000円 | 95万円 |

| 2,004,000円~4,751,999円 | 1,320,001円~3,360,000円 | 88万円 (※2年間限定) |

| 4,752,000円~6,655,556円 | 3,360,001円~4,890,000円 | 68万円 (※2年間限定) |

| 6,655,557円~8,500,000円 | 4,890,001円~6,550,000円 | 63万円 (※2年間限定) |

| 8,500,001円~25,450,000円 | 6,550,001円~23,500,000円 | 58万円 |

| 25,450,001円~25,950,000円 | 23,500,001円~24,000,000円 | 48万円 |

| 25,950,001円~26,450,000円 | 24,000,001円~24,500,000円 | 32万円 |

| 26,450,001円~26,950,000円 | 24,500,001円~25,000,000円 | 16万円 |

| 26,950,001円~ | 25,000,001円~ | 0円 |

※2025年、2026年間の2年間限定で基礎控除額の上乗せがあります。2027年以降は58万円です。

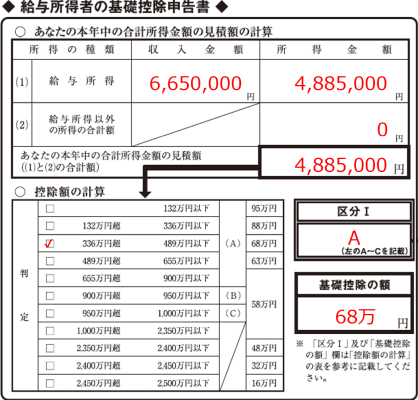

年末調整では、給与収入の金額と、所得の金額を、「給与所得者の基礎控除申告書」欄に記入します。

上記の早見表の基礎控除額を「基礎控除の額」に記入します。

「給与所得以外の所得の合計額」の欄には、下記の所得すべてが含まれます。

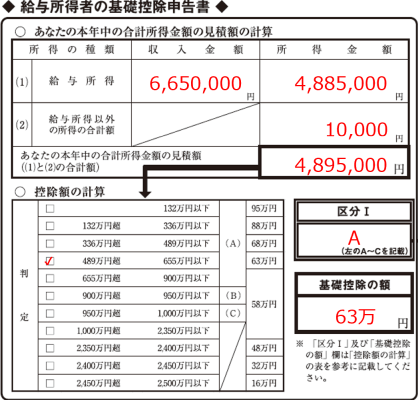

これらの所得が1円でもある場合は、申告書に記載する必要があります。もし記載しない場合、控除額の計算に誤りが生じて、間違った基礎控除額になる可能性があります。

たとえば、さきほどの例で、1万円の副業の所得がある場合は、チェックする行が変わり、基礎控除額も変わります(68万円→63万円)。

年末調整を行う時点では、見込額を記入するため、仮に、記入した金額と、確定した金額が異なり、基礎控除額に影響を及ぼす場合には、翌年に確定申告が必要になります。

給与所得を計算するツールを提供していますので、ご自由にご利用ください。

年金生活者(年金受給者)の方は、年金収入(雑所得)に応じて、所得税の基礎控除額が決まります。

公的年金収入の場合の、基礎控除額の早見表を掲載します。(公的年金以外に収入はないものとします)。

| 公的年金収入 | 雑所得 | 基礎控除額 |

|---|---|---|

| ~2,420,000円 | ~1,320,000円 | 95万円 |

| 2,420,000円~4,758,824円 | 1,320,001円~3,360,000円 | 88万円 (※2年間限定) |

| 4,758,825円~6,558,824円 | 3,360,001円~4,890,000円 | 68万円 (※2年間限定) |

| 6,558,825円~8,426,316円 | 4,890,001円~6,550,000円 | 63万円 (※2年間限定) |

| 8,426,317円~ | 6,550,001円~ | 58万円 |

| 公的年金収入 | 雑所得 | 基礎控除額 |

|---|---|---|

| ~2,126,667円 | ~1,320,000円 | 95万円 |

| 2,126,668円~4,758,824円 | 1,320,001円~3,360,000円 | 88万円 (※2年間限定) |

| 4,758,825円~6,558,824円 | 3,360,001円~4,890,000円 | 68万円 (※2年間限定) |

| 6,558,825円~8,426,316円 | 4,890,001円~6,550,000円 | 63万円 (※2年間限定) |

| 8,426,317円~ | 6,550,001円~ | 58万円 |

住民税の基礎控除額は、ほとんどの年収(所得)では、一律で43万円です。

高所得者は、次のように、29万円、15万円、またはゼロになります。

| 給与年収 | 給与所得 | 基礎控除額 |

|---|---|---|

| ~25,950,000円 | ~24,000,000円 | 43万円 |

| 25,950,001円~26,450,000円 | 24,000,001円~24,500,000円 | 29万円 |

| 26,450,001円~26,950,000円 | 24,500,001円~25,000,000円 | 14万円 |

| 26,950,001円~ | 25,000,001円~ | 0円 |

住民税の基礎控除額に変更はありません。