所得控除とは? 16種類の控除と金額を一覧でわかりやすく解説

年末調整や確定申告で登場する「所得控除」は、税金(所得税・住民税)の負担を減らすためのものです。所得控除の種類や控除…[続きを読む]

会社員が納める税金の金額は、年収から「給与所得控除」の金額を差し引いて計算します。

この記事では、給与所得控除とは何か、計算方法などを、図を使ってわかりやすく解説します。

目次

自営業者であれば、「収入(売上)」から「経費」を引いたものが「利益」です。これはご存知ですよね。

「利益」に対して、税金がかかります。

一方、会社員・アルバイトなど、給与をもらって働いている人(給与所得者)の場合、経費はどうなるのでしょうか?

給与所得者の場合も、鞄やスーツなど経費がかかっているはずですが、何がどこまで経費なのか計算するのは困難ですので、経費に代わるものとして、「給与所得控除」があります。

給与所得控除とは、給与収入の金額に応じて経費を計算し、控除することです。

財務省が家計の実態調査を行い、その必要経費と思われる金額を計算しています。

先ほどの自営業者の場合の利益の式を、次のように、給与所得者の場合に置き換えるとわかりやすいです。

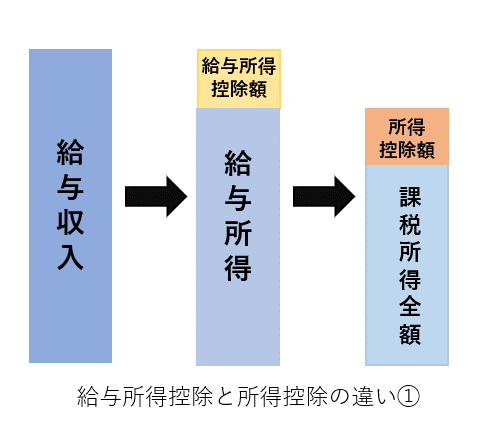

つまり「給与収入」の金額から「給与所得控除」の金額を差し引いた金額が「給与所得」です。

「控除」という名前がつくものには、「給与所得控除」の他に、年末調整でよく見る「所得控除」もあります。

この2つは、まったく意味合いが異なります。

具体的な控除内容については以下の記事をご参照ください。

給与所得控除額の具体的な金額は以下になります。

| 給与収入額 | 給与所得控除額 |

|---|---|

| 190万円以下 | 65万円 |

| 190万円超~360万円以下 | 給与収入額×30%+8万円 |

| 360万円超~660万円以下 | 給与収入額×20%+44万円 |

| 660万円超~850万円以下 | 給与収入額×10%+110万円 |

| 850万円超 | 195万円(上限) |

2025年(令和7年)所得税改正で、所得税・住民税の給与所得控除の最低ラインの金額が、55万円→65万円に10万円引き上げられました。

対象者は、給与所得者で、年収190万円未満の人です。年収190万円以上の人には変更はありません。

例えば、給料での年収が500万円の人であれば、給与所得控除額と給与所得は次のように計算されます。

500万円(給与収入)×20%+44万円=144万円(給与所得控除額)

500万円(給与収入)-144万円(給与所得控除額)=356万円(給与所得額)

一般的な年収ごとに給与所得控除を計算した結果です(ただし、後述の所得金額調整控除を考慮しない場合)。

| 給与収入額 | 給与所得控除額 | 給与所得 |

|---|---|---|

| 100万円 | 65万円 | 35万円 |

| 200万円 | 68万円 | 132万円 |

| 300万円 | 98万円 | 202万円 |

| 400万円 | 124万円 | 276万円 |

| 500万円 | 144万円 | 356万円 |

| 600万円 | 164万円 | 436万円 |

| 700万円 | 180万円 | 520万円 |

| 800万円 | 190万円 | 610万円 |

| 900万円 | 195万円 | 705万円 |

| 1,000万円 | 195万円 | 905万円 |

給与所得控除額の計算に便利な、給与所得計算ツールがありますので、ご自由にご利用ください。

今まで、給与所得控除額を先に計算したうえで、次に、その金額を給与収入から差し引いて給与所得を計算していましたが、これを一気にやれば、給与所得を簡単に計算できます。

給与所得の金額を一発で計算する式は以下の表のようになります。

| 給与収入額 | 給与所得の金額 |

|---|---|

| 65万円以下 | 0円 |

| 65万円超~190万円以下 | 給与収入額-65万円 |

| 190万円超~360万円以下 | 給与収入額×70%-8万円 |

| 360万円超~660万円以下 | 給与収入額×80%-44万円 |

| 660万円超~850万円以下 | 給与収入額×90%-110万円 |

| 850万円超 | 給与収入額-195万円 |

給与所得控除の減額により、給与収入850万円を超える方は増税になります。

ただ、高所得者でも、子どもや障害者を扶養していて、生活の負担が大きい人もいるでしょう。

それらの人の税金負担を減らすために、「所得金額調整控除」という調整控除の制度が設けられました。

給与収入が850万円を超える人のうち、次の3つのいずれかに該当する場合には、所得金額調整控除の対象になります。

23歳未満の扶養している子どもがいれば対象になりますので、子育て世帯のほとんどが該当すると考えて良いでしょう。

所得金額調整控除額の計算式は、次の通りです。

例として、給与収入が900万円の場合の所得金額調整控除額は、

給与収入1,000万円以上では、一律15万円となります。

「給与所得控除額」のところで、改正された計算式をあげましたが、実は、年末調整や確定申告で行う実際の計算は、もう少し複雑になります。

給与収入が190万円~660万円までの範囲は、給与所得の金額は、4,000円ごとに階段状に増えるようになっています。

給与所得の金額は次の表で計算します。

| 給与等収入額(A) | 給与所得の金額(C) |

|---|---|

| 651,000円未満 | 0円 |

| 651,000円以上~1,900,000円未満 | (A)-650,000円 |

| 1,900,000円以上~3,600,000円未満 | (A)÷4(千円未満切捨て)=(B) (B)×2.8-80,000円 |

| 3,600,000円以上~6,600,000円未満 | (A)÷4(千円未満切捨て)=(B) (B)×3.2-440,000円 |

| 6,600,000円以上~8,500,000円未満 | (A)×90%-1,100,000円 |

| 8,500,000円以上 | (A)-1,950,000円 |

この表を利用して実際に計算するのは大変ですので、

給与所得控除額の計算は給与所得計算ツールをご利用ください。

例えば、給与収入が2,015,900円の人であれば、給与所得は次のように計算されます。

(給与所得控除額の計算を飛ばして、給与所得を一気に計算します。)

給与収入額=2,015,900円(A)

2,015,900円÷4=503,975円 → (千円未満切り捨て)503,000円(B)

503,000円×2.8-80,000円=1,328,400円(給与所得)(C)

国税庁のウェブサイトに掲載されている事業者向けの「年末調整のしかた」という冊子の中には、次のような表があります。

見てわかるように、給与所得は、4,000円ごとに階段状に増えていきます。

パソコンがない頃、手計算でやるには、このような早見表があると便利でした。その名残と考えられます。

こちらの表をExcelで表にしたものを、無料配布していますので、ご自由にダウンロードのうえ、ご利用ください。

【ダウンロードはこちらから】令和7年 給与所得 早見表(Excel版)

次のページでも早見表をご覧になれます。

サラリーマンの人でも「仕事をしていくうえでたくさん支出がある」という方もおられるかもしれません。

そういう方は「特定支出控除」の制度を上手に使うことをおすすめします。

特定支出控除とは、給与所得者でも、給与所得控除に加えて一定の条件に該当する支出であれば経費として認めてもらえるルールのことです。

特定支出控除の分、さらに給与所得が低くなり、税金の負担も軽くなります。

以下、特定支出控除の内容について具体的に解説します

特定支出控除は「給与所得控除の2分の1以上の支出がある場合」だけ利用することができます。

例えば、給与収入額が400万円の人であれば、「給与所得控除の2分の1」の金額は62万円です。

給与所得控除=400万円×20%+44万円=124万円

特定支出が認められるための基準額=給与所得控除額÷2=62万円

そのため、この場合は年間で62万円以上の特定支出がある場合にのみ、特定支出控除を受けられることになります。

例えば70万円の特定支出があると

ですので、

ということになります。

また、特定支出は「業務に関連して支出したもの(具体例は後述)」に限られます。

特定支出控除の対象となる支出は、以下のようなものです。

令和2年分から、業務のために直接必要な旅行費用も対象になります。

この特定支出控除ですが、実はほとんど使われていません。

その理由として、

という状況があり、特定支出控除を使うハードルがなかなか高いです。

もし、直接仕事に関係する経費をかなり多く使ってしまった人は、救済措置として活用できるかもしれません。

「給与所得」について、厳密な定義をご紹介しておきます。

所得税法には次のように記載されています。名称が給与ではなくても、給与と同じ性質のもの(各種手当など)は、給与所得の扱いとなります。

条文中のそれぞれの意味は次のようになります。

また、次のものも、給与所得となります。

給与所得を計算するツールです。

「あなたの情報」の「年間の給与収入」の項目だけ入力ください。

[注意事項]

本ツールは、個人的に、給与所得を計算する用途にご利用ください。

令和7年(2025年)11月時点の税制に基づいています。

本ツールを利用して、不利益や損害等が発生したとしても、当社は一切の責任を負いませんので、ご了承ください。

作成:エファタ株式会社 ZEIMOチーム