ガソリン暫定税率の廃止はいつから?ガソリン減税の代わりに新税導入?

【最新情報】 ・2025年12月31日をもって、ガソリン暫定税率が廃止されました。 2025年7月20日に行われた参…[続きを読む]

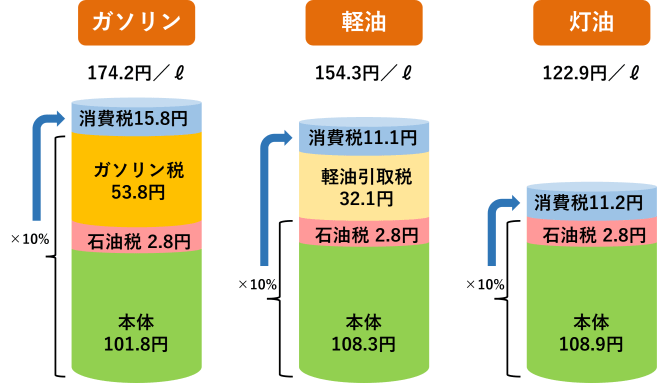

ガソリン・軽油・灯油には、それぞれ、ガソリン税、軽油引取税などの税金がかかり、さらに消費税もかかります。

ガソリン・軽油・灯油にかかる税金の内訳と消費税について、図解でわかりやすく解説します。

目次

ガソリンには、ガソリン税53.8円、石油税2.8円が課せられています(いずれも1リットル当たり、以下同)。

(石油税は、正確には、石油石炭税と温暖化対策税からなり、石油石炭税が2.04円、温暖化対策税が0.78円です。)

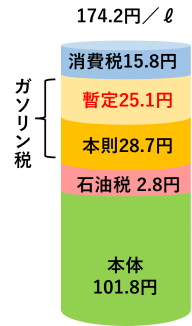

もう少し詳しく説明すると、ガソリン税は、揮発油税48.6円と地方揮発油税5.2円に分けられます。

【参考】財務省:自動車関係諸税・エネルギー関係諸税に関する資料

本来は、揮発油税24.3円+地方揮発油税4.4円=合計28.7円(本則課税)なのですが、2008年5月から暫定税率(2010年4月より特例税率)が適用されて1リットル当たり25.1円プラスとなり、合計で1リットル当たり53.8円となっています。

| 本則税率 | 特例税率 (暫定税率) |

合計 | |

|---|---|---|---|

| 揮発油税 | 24.3円 | 24.3円 | 48.6円 |

| 地方揮発油税 | 4.4円 | 0.8円 | 5.2円 |

| 合計 | 28.7円 | 25.1円 | 53.8円 |

ガソリンでは、ガソリン税と石油税の両方に消費税がかかります。

たとえば、ガソリンを「消費税込み1リットル174.2円」(単価は2025年8月4日時点の全国平均)で売っているガソリンスタンドがあったとします。

ここでガソリンを1リットル入れると、消費税抜き価格は169.55円になり、その内訳は「本体101.8円、ガソリン税53.8円、石油税2.8円」になります。

全体に消費税10%がかかりますので、消費税を計算すると

よって、消費税込み価格は、158.4円+15.8円≒174.2円です。

ガソリン税、石油税、消費税の合計は72.4円であり、ガソリン価格の約4割を占めています。

この計算式のうち、税金の部分だけ抜き出すと次のようになります。

税金に税金が課せられています。いわゆる「二重課税」ではないか?と指摘する声があります。

政府の見解によれば、

ということで、二重課税ではないとしています。

仮にそうだとしても、1リットル174.2円(税抜)のうち、ガソリン税と石油税は56.6円と約3割近くにあたり、一般的な経費というレベルではありません。それに、実質的に負担しているのは消費者なのですから、消費者から見たら二重課税としか思えないでしょう。

ガソリンの暫定税率とは、一時的に導入された税率で、現在は正式には「特例税率」と呼ばれています。ガソリン1リットル当たり、25.1円です。

1974年に、オイルショックや道路整備のための財源不足を理由に導入されました。当初は暫定でしたが、50年以上にわたって廃止されず存続してきました。

しかし、2022年以降の物価高騰で、国民の生活が苦しくなる中で、暫定税率の廃止に対する要求が高まっています。暫定税率の廃止に伴う税収減は約1兆5000億円とされています。

2025年6月に、一度、野党7党が共同で、ガソリン暫定税率廃止法案を国会に提出し、衆議院で可決されましたが、参議院では、自民党が審議不十分を理由に採決を行わず、廃案となりました。

2025年7月20日に行われた参議院選挙で、自民・公明の野党は大きく議席数を減らし過半数割れとなり(与党122議席、野党126議席)、野党提出の法案が通る可能性が高まりました。

2025年7月30日、自民、公明、立民、日本維新の会、国民民主、共産の6党が協議し、ガソリン税の旧暫定税率を、2025年内に廃止することで合意しました。

2025年8月1日、野党7党(立憲、維新、共産、国民、参政、社民、保守)が、ガソリン暫定税率廃止の法案を国会に提出しました。法案では、暫定税率を11月1日に廃止するとしていました。

2025年10月21日に実施された首相指名(首班指名)選挙で、高市早苗氏が第104代首相に選出されました。

同日、高市首相は、記者会見で、ガソリン暫定税率を速やかに廃止したい意向を表明しました。

2025年10月22日、自民党は、来年2月1日にガソリン暫定税率を廃止する案を立憲民主党に提示しました。

10月23日、野党6党は協議の上、今年7月30日に、年内のできるだけ早い時期に廃止すると合意したことへの違反だとして、受け入れない方針を示しました。

2025年10月31日、自民党・野党など6党は、実務者協議を行い、12月31日に廃止することを決定しました。

12月31日の廃止に向けて、補助金を25.1円まで引き上げる予定です。

2025年11月13日、ガソリン補助金が1リットル当たり15円に引き上げられました。

2025年11月25日、ガソリン暫定税率の廃止法案が、衆議院の本会議で可決されました。さらに、2025年11月28日、参議院の本会議で可決されました。これで、2025年12月31日に廃止されることが正式に決定しました。

2025年12月11日、ガソリン補助金が1リットル当たり25.1円に引き上げられました。

そして、2025年12月31日、ガソリン暫定税率が廃止されました。

暫定税率廃止の経緯や今後について、詳しくは、次の記事をご覧ください。

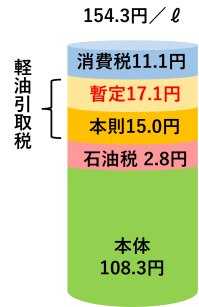

軽油には、軽油引取税32.1円と石油税2.8円が課せられています。

軽油引取税も、本来は、15円(本則課税)ですが、2008年5月から暫定税率(2010年4月より特例税率)が適用されて1リットル当たり17.1円プラスとなり、合計で1リットル当たり32.1円となっています。

| 本則税率 | 特例税率 (暫定税率) |

合計 | |

|---|---|---|---|

| 軽油引取税 | 15.0円 | 17.1円 | 32.1円 |

軽油には軽油引取税32.1円と石油税2.8円がかかりますが、このうち消費税がかかるのは石油税だけです。軽油引取税には、消費税がかかりません。

つまり、消費税がかかるのは「本体価格+石油税」だけです。

たとえば、軽油を「消費税込み1リットル154.3円」(単価は2025年8月4日時点の全国平均)で売っているガソリンスタンドがあったとします。ここで軽油を1リットル入れると、消費税抜き価格は143.2円になり、その内訳は「本体108.3円、軽油引取税32.1円、石油税2.8円」になります。

このうち、消費税10%がかかるのは、「本体+石油税」のみですので、消費税を計算すると

よって、消費税込み価格は、143.2円+11.1円≒154.3円となります。

ガソリンだけでなく、軽油にも17.1円の暫定税率(特例税率)が課せられています。

ガソリン暫定税率廃止の議論では、当初は、ガソリンのみの暫定税率廃止で、軽油の暫定税率は対象外でしたが、その後の議論により、2026年4月1日に廃止されることが正式に決定しました。

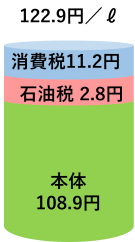

灯油には石油税2.8円のみが課せられます。

灯油も石油税2.8円のみ消費税がかかりますので、消費税は「本体価格+石油税」にかかります。

たとえば、灯油を「消費税込み1リットル122.9円」(単価は2025年8月4日時点の全国平均)で売っているとします。ここで灯油を1リットル入れると、消費税抜き価格は111.7円になり、その内訳は「本体108.9円、石油税2.8円」となります。

消費税を計算すると

よって、消費税込み価格は、111.7円+11.2円≒122.9円となります。

灯油には、石油税以外、特別な税金は課せられていません。そのため、灯油には暫定税率はなく、廃止の議論もありません。

すでに説明したとおり、本来、ガソリンにかかる税金(揮発油税+地方揮発油税)は1リットル当たり28.7円なのですが、2008年5月から特例税率(暫定税率)25.1円がプラスされて、1リットル当たり53.8円となっています。

トリガー条項とは、レギュラーガソリン1リットルあたりの平均小売価格が3か月連続で160円を超えた場合、上記の特例税率を停止するというものです。

つまり、ガソリン税は、1リットル当たり53.8円から本来の28.7円に戻るのです。

軽油引取税は、1リットル当たり32.1円から、本来の15円に下がります。

もし、トリガー条項が発動された場合、特例税率がなくなりますので、ガソリン・軽油・灯油の価格が次のように下ります。

| 現在の価格 (2025/8/4) |

トリガー条項 発動後の価格 |

下げ幅 | |

|---|---|---|---|

| ガソリン | 174.2円 | 158.9円 | 27.6円 |

| 軽油 | 154.3円 | 146.6円 | 17.1円 |

| 灯油 | 122.9円 | 122.9円 | 0円 |

ガソリンの場合、ガソリン税にも消費税がかかっていますので、その分も安くなります。

軽油は、特例税率の分だけ安くなります。

灯油は、影響はありません。

トリガー条項の発動条件は「平均小売価格が3か月連続で160円を超えた場合」

2022年4月くらいから燃料の高騰が始まって、160円を超えているのに、なぜトリガー条項が発動されないのでしょうか?

鈴木財務省は、2023年8月29日「発動は見送る」と改めて発言しており、主な理由は次のとおりです。

しかしながら、ガソリンは危険物であり、一般家庭で保管することはできず、必要な都度、購入するものですので、買い控えや駆け込み需要が生じる心配はありません。

ガソリンスタンドでは、各種のキャンペーン値引きが常に行われており、価格を下げること自体に特に現場への影響はありません。

トリガー条項を発動しない真の理由は、政府は税収を減らしたくないからです。

2021年度のガソリン税、軽油引取税、石油税、消費税を合わせた燃料課税の税収は4兆1356億円です。年々、税収が減っており、2021年度はコロナ禍の影響もあって、税収は2001年度以降で最も少なくなりました。

もし、トリガー条項を発動すれば、地方で約5000億円、国で約1兆700億円、合計1兆5,700億円の税収減となると政府は見込んでいます。政府は、なんとか税収を増やそうと、消費税や所得税の増税を議論している最中ですから、ここで、大幅に税収を減らすトリガー条項の発動はあり得ないということなのかもしれません。

ガソリン税には消費税がかかり、軽油引取税には消費税がかからないと聞いて、なぜガソリン税だけに消費税がかかるのか疑問が生じることでしょう。

国税庁は次のような見解を示しています。

【引用】国税庁:No.6313 たばこ税、酒税などの個別消費税の取扱い

ややこしい記述ですが、解説しますと、

ガソリン税と石油税は、メーカーである石油会社が負担者として納税するものであり、石油会社がガソリンスタンドにガソリンを卸す際に、ガソリン税分を上乗せしています。ガソリンスタンド側からすると、仕入価格の一部にすぎませんので、消費者に販売する際に消費税を上乗せします。

一方、軽油引取税は、消費者が負担してガソリンスタンドが納税するものであり、軽油引取税に消費税をかけると二重課税になってしまいますので、軽油引取税には消費税をかけません。

とはいえ、消費者に販売される際のガソリン価格にはガソリン税が含まれていますので、ガソリン税も最終的には消費者が負担していることに変わりはありません。

また、ガソリンと軽油では、流通ルートや販売形態に違いはありません。ガソリンスタンドでは、ガソリンと軽油を同じ仕組みの給油機で販売しており、消費者はどちらを給油するか選ぶだけです。にもかかわらず、燃料の種類が異なるだけで、税金のかけ方が異なるのは、税金の仕組み自体にいささか無理があるといえます。

ガソリン・軽油・灯油の税金計算ツールを無料でご利用いただけます。ガソリン補助金にも対応しています。

ガソリンと軽油・灯油では、消費税のかけ方が、次のように異なります。

ガソリン税は、ガソリンに課される「揮発油税及び地方揮発油税」の総称です。国税・間接税であり、納税義務者は、ガソリンの製造者または海外からの輸入者です。

軽油引取税は、地方税(都道府県)・間接税であり、納税義務者は消費者ですが、実際に納税するのは販売した事業者です。

インボイス制度はすべての事業者に影響しますが、特に免税事業者に影響が大きいです。詳しくは、こちらをご覧ください。