【2023年最新版】インボイス(適格請求書)の書き方、記載例

2023年10月1日から「インボイス」という請求書になります。今までの請求書と比較しながら、インボイス(適格請求書)…[続きを読む]

インボイス制度は2023年10月からスタートしました。

実は、このインボイス制度は、すべての事業者、特に個人事業主・フリーランスの方に非常に大きな影響がある内容です。

場合によっては、取引の停止や廃業も覚悟しなければいけないくらいの、21世紀最大のピンチともいえる制度かもしれません。

インボイス制度の概要についてわかりやすく解説します。

また、どんな影響があるのか?いつから始まるのかなど、重要ポイントも述べていきます。

目次

「インボイス」は通称ですが、正式な名称は「適格請求書等保存方式」です。消費税に関連する制度です。

「適格請求書」というのは、消費税の税率や税額を正しく区分して記載した請求書のことです。海外では、請求書のことを「Invoice」とよく表現しますが、これを日本語読みして「インボイス」と呼んでいます。

とても簡単にいうと、「販売者は消費税が正しく記載された請求書を発行して、それを保存しましょう」という制度です。

請求書を発行して保存するなら、今もやっていることだと思われるかもしれませんが、従来と何が違うのかを詳しく解説していきます。

請求書は、売主(販売者、受注者)が買主(発注者)に対して、いくらをいつまでに払ってくださいと書いて発行する書類です。

ただ、発行するだけならフォーマットは自由ですが、事業者が消費税の計算をするに当たって証拠となる書類ですので、国税庁は請求書に記載すべき内容を明確に定めています。

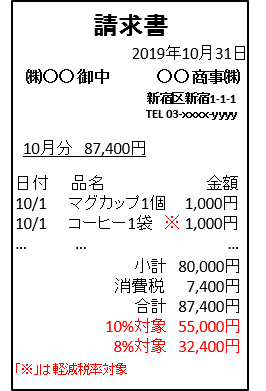

まず、従来(2019年9月末まで)の請求書は次の項目を書けば問題ありませんでした。どれも、当たり前の内容ですね。

2019年10月から消費税10%増税とともに、軽減税率が導入されました。消費税が8%と10%の2種類になったのです。

そうなると、どの商品(項目)がどちらの税率なのか区別する必要がありますので、請求書に記載すべき項目として、さきほどあげた従来の項目に対して、次の項目も追加されました。①~⑦まで記載された請求書を「区分記載請求書」といいます。

⑥は、よくレシートなどに「※」マークが記載されていたりしますが、これは軽減税率8%であることを示す印です。

また、⑦ですが、税率が2種類ありますので、合計の税込価格も8%と10%に分けて記載する必要が生じました。

区分記載請求書のサンプルを掲載します。赤字で記した箇所が、従来の請求書との違いです。

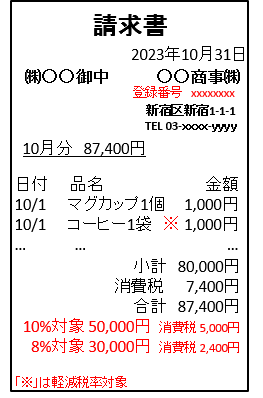

さて、ここから本題ですが、上記の請求書にさらに次の項目を記載したものを「適格請求書(インボイス)」といいます(以下、「インボイス」と記載します)。

⑧は8%/10%の税率を記載し、⑨で消費税額も記載します。

そして、一番重要なのが、⑩適格請求書発行事業者の登録番号であり、これは請求書を発行する事業者が国税庁に登録して発行された番号のことです。ここは非常に重要なポイントですので、あとの方で詳しく解説します。

インボイスのサンプルを掲載しておきます。赤字で記した箇所が、従来(2019年9月まで)の請求書との違いです。

売り主が買い主に対して、上記の消費税の税率や金額が厳密に記載された「適格請求書(インボイス)」を発行し、売り主・買い主の双方がその請求書を保存することを「適格請求書等保存方式」といいます。そして、これが、今回始まる「インボイス制度」です。

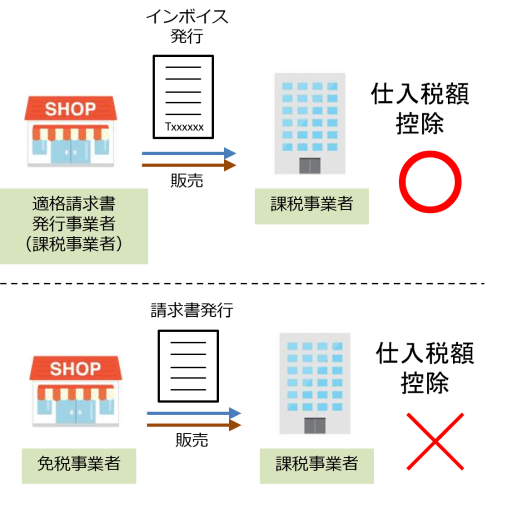

インボイス制度が始まると、買い主が仕入税額控除(支払った消費税を控除すること)を行うためには、売り主が発行した「インボイス」が必要です。つまり、消費税の税率や税額が厳密に記載された請求書がないと、仕入税額控除ができないのです。

「仕入税額控除」については、次章の「2.仕入税額控除とは?」で詳しく解説します。

さて、さきほど「適格請求書(インボイス)」の記載事項の最後に「⑩適格請求書発行事業者の登録番号」と記載しましたが、必ずこの番号が必要です。

これは、請求書を発行する事業者が国税庁に登録すると払い出される番号です。法人であれば、基本的には13桁の法人番号の頭にアルファベットの「T」がついた番号になります。登録した事業者を「適格請求書発行事業者」といいます。

ここで最も重要なポイントは、登録した「適格請求書発行事業者」になれるのは、「課税事業者」のみです。つまり、預かった消費税から支払った消費税を差し引いて、残りの消費税を納税している事業者です。

課税売上高1,000万円以下の事業者は消費税の納税を免除されている「免税事業者」ですが、この免税事業者は「適格請求書発行事業者」として登録できません。登録できないということは、インボイスを発行できません。

そして、インボイスを発行できないということは、買い主は、免税事業者から購入した商品・サービスに対して、仕入税額控除ができないのです。

ここで、「仕入税額控除」について簡単に説明しておきます。すでにご存知の方は飛ばして、次(「3.インボイス制度でどんな影響がある?」)へお進みください。

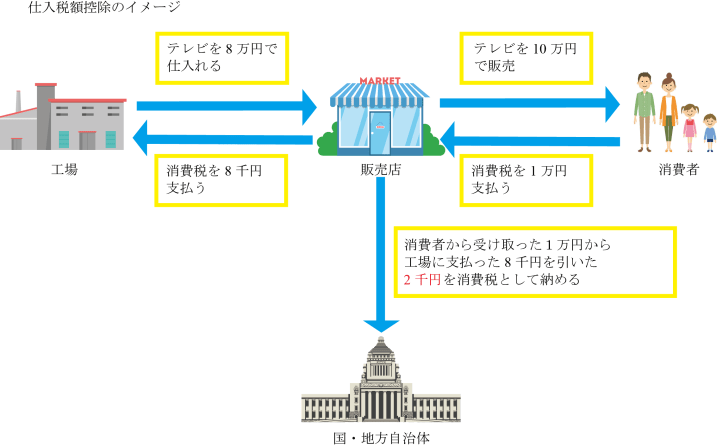

まず、消費税とは商品の販売やサービスの提供などの取引に対して課される税金です。商品などを販売した際には事業者が売り上げに応じた消費税を受け取り、消費者に代わって納税する間接税となります。

この際に事業者は仕入れや加工などの時点で消費税を含んだ支払いを行なっています。二重課税にならないように支払った消費税額は控除しなければなりません。

このことを「仕入税額控除」といいます。

例えば、販売店がテレビを10万円(税抜)で消費者に販売したとします。この時、販売店が受け取る消費税は10%ですので1万円となります。一方、販売店は工場からテレビを8万円で仕入れており、この際に10%の8千円の消費税をすでに支払っています。

消費者から受け取った消費税1万円から工場に支払った消費税8千円を引いた2千円が、国と地方自治体に納付すべき消費税額となります。

もし仕入税額控除できないとどうなるでしょうか?

上記の例の販売店で考えると、テレビの販売額(税抜)は10万円、仕入額(税抜)は8万円ですから、利益は2万円です。

一方、工場に支払った8千円の消費税を控除できないとなると、納付すべき消費税額は1万円となり、工場に支払った8千円の消費税はこの販売店の負担になってしまいます。つまり、利益は12,000円です。

20,000円と12,000円の利益ではかなりの差です。

| 仕入税額控除できる場合 | できない場合 | |

|---|---|---|

| 売上 | 100,000円 | |

| 仕入 | 80,000円 | |

| 利益 | 20,000円 | |

| 消費税の負担 | (なし) | 8,000円 |

| 最終的な利益 | 20,000円 | 12,000円 |

インボイス制度が開始すると、仕入税額控除するためには、売り主が発行した「適格請求書(インボイス)」が必須となります。

すでに解説したように、インボイスを発行できるのは、「適格請求書発行事業者」として登録された課税事業者だけです。

免税事業者は、インボイスを発行できません。

つまり、ここが超重要ポイントですが、免税事業者からの仕入れに対しては、買い主は仕入税額控除を受けることができません。免税事業者に支払った消費税については、すべて買い主側の負担となってしまうのです。

インボイス制度の導入によって、どんな影響があるのでしょうか?

買い主(仕入れ側)と売り主(納品する側)でそれぞれ影響が異なります。

まずは、買い主(仕入れ側)の視点からですが、買い主が課税事業者である場合に影響が生じます。

すでに述べたように、免税事業者はインボイスを発行できませんので、免税事業者からの仕入れに対しては、仕入税額控除を受けることができません。

消費税の税率は10%ですから、控除ができないと利益に対して大きな影響があります。

利益を守るためには、仕入れ先を免税事業者から「適格請求書発行事業者」として登録された課税事業者に変更する必要があります。今まで築いてきた取引関係をリセットして、新たに取引先を探すことになるかもしれず、大きな負担となります。

次に、売り主(サービス・商品の提供側)の視点からですが、売り主が免税事業者である場合に大きな影響が生じます。

免税事業者はインボイスを発行できず、取引先が課税事業者仕入税額控除を行うことができません。

となると、取引先から取引を打ち切られる可能性が高いです。これがインボイス制度で最大の影響です。

取引自体には特に何も問題ないにもかかわらず、インボイス制度のせいで突然、取引を停止されるかもしれないのですから、大変な問題です。

個人事業主・フリーランスの方は、ほとんどが免税事業者でしょうから、大きな影響を受ける可能性があります。

自分がサービス・商品を提供する取引先が、企業や自治体などの課税事業者である場合は、取引を停止される可能性が高いです。

もしくは、消費税分の値引きを要求される可能性もあります。

(消費税分の値引きを要求することは違反にはなりますが、実際のところ、値引きしなければ取引を停止されるとなれば、従わざるを得ないでしょう。)

個人の消費者に直接販売しているのであれば、消費者はインボイスを必要としませんので、特に影響はありません。

また、取引先が免税事業者であったり、簡易課税を選択している事業者であれば、相手は仕入税額控除をする必要はありませんので、特に影響はありません。

自分と取引先が、それぞれ課税事業者か免税事業者かで影響がどうなるかをまとめておきます。

| 自分\相手 | 課税事業者 (原則課税) |

課税事業者 (簡易課税) |

免税事業者 |

|---|---|---|---|

| 課税事業者 (原則課税) |

影響なし(※) | 仕入税額控除できなくなる | |

| 課税事業者 (簡易課税) |

影響なし(※) | ||

| 免税事業者 | 取引を停止される可能性あり | 影響なし | |

※ただし、登録番号が記載された請求書を発行したり、受領した請求書の登録番号を確認する等の手間は増える。

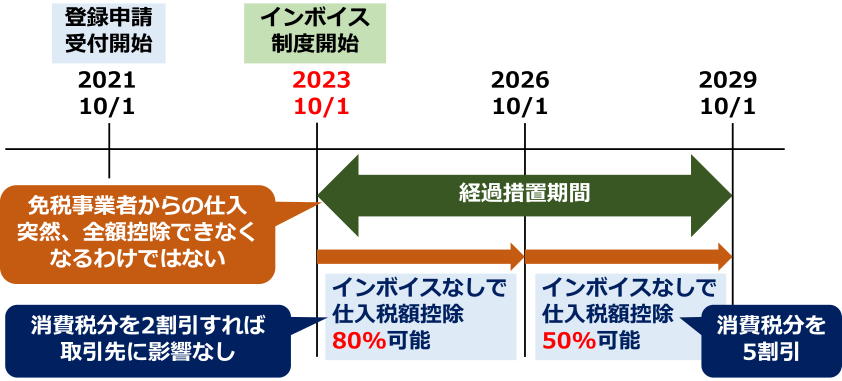

実は、インボイスがない場合、突然、仕入税額控除ができなくなるわけではありません。

インボイス制度は実際の取引に与える影響が大きいため、経過措置として、免税事業者からの仕入れ税額の一定割合を控除できる経過措置が実施されています。

現状、2023年10月から3年間は仕入税額の80%、2026年10月から3年間は仕入税額50%については、インボイスなしでも仕入税額控除が認められます。

しばらくの間は一部は控除できますので、一部を値引きすれば、取引先に大きな影響を与えることはなく、免税事業者がすぐに取引を停止されるということは起こりにくいです。

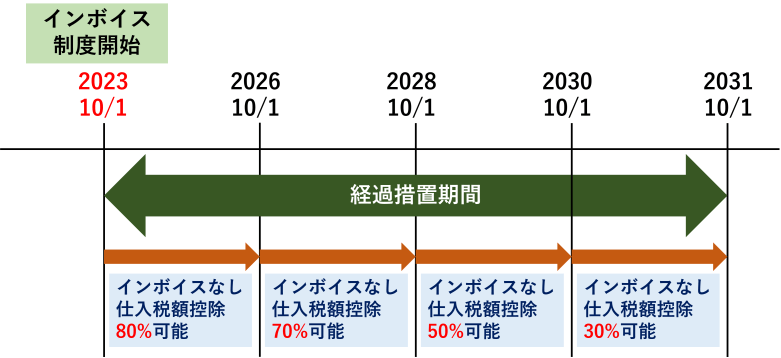

2026年(令和8年)税制改正大綱では、インボイスの経過措置を延長する予定となっています。

具体的には、インボイスなしでも仕入税額控除が可能な範囲は、2026年10月から2年間は仕入税額の70%、2028年10月から2年間は仕入税額の50%については、2030年10月から1年間は仕入税額の30%となります。2031年10月以降は、インボイスなしでは完全に仕入税額控除ができなくなります。

インボイス経過措置の詳細や、計算方法・仕訳方法などは、こちらをご覧ください。

インボイス制度導入に伴う、中小企業、個人事業主の負担軽減のために、期限付きで2つの特例が導入されています。

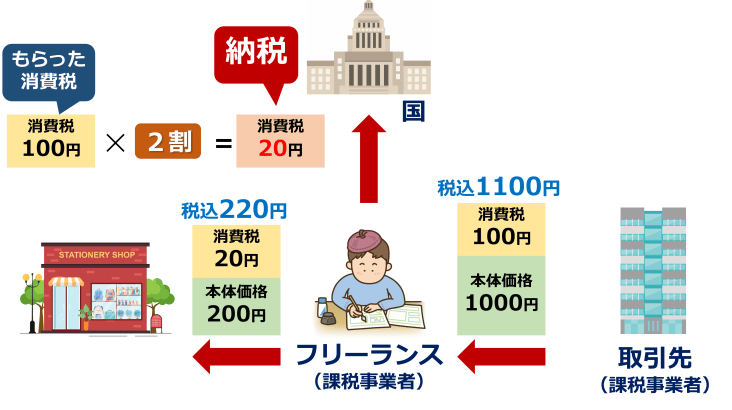

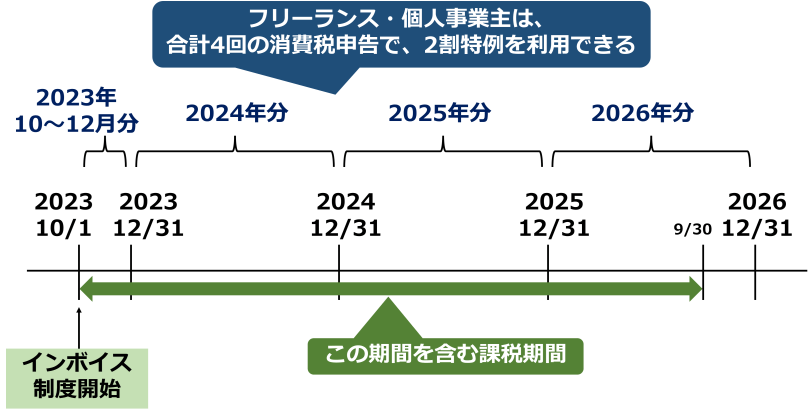

2023年度税制改正により、免税事業者からインボイス登録で課税事業者になった事業者は、2023年10月から2026年9月までの期間に含まれる年度では、売上時に受け取る消費税の2割だけ納税すれば大丈夫です(2割特例)。

簡易課税では、業種に応じて、受け取る消費税の1割から6割の範囲で納税しますが、この2割版であるともいえます。

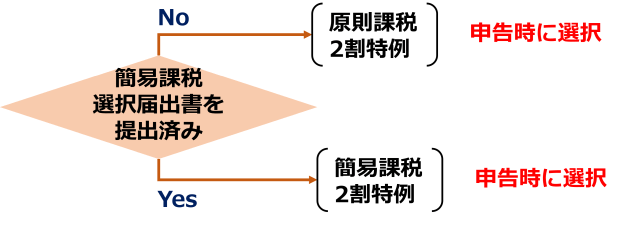

2割特例を利用するには、特に申請をする必要がなく、申告時に、利用するかしないかを選ぶことできます。

もし簡易課税事業者であれば、簡易課税で申告するか/2割特例で申告するかを選びます。原則課税の事業者であれば、原則課税/2割特例を選びます。

フリーランス・個人事業主の人は、1月1日から12月31日までが年度ですので、2023年10月~12月、および、2024年、2025年、2026年の4回分の消費税申告で2割特例を受けられます。

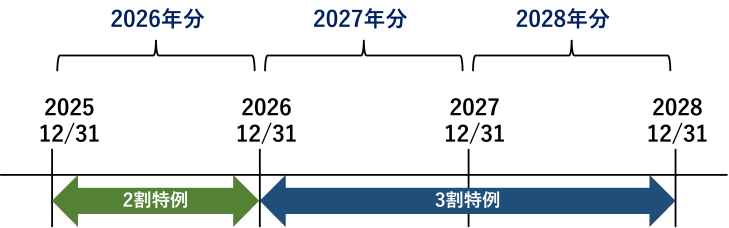

2026年(令和8年)税制改正大綱では、インボイスの2割特例を3割特例にしたうえで、延長する予定となっています。

具体的には、個人事業主の場合、2027年、2028年の2年間は、「3割特例」を選択した場合は、受け取る消費税の3割を納税します。2割から3割に変更されるため、実質、増税となりますが、簡易課税の第4種・第5種・第6種に該当する場合は、「3割特例」を選択したほうが有利となります。

2023年度税制改正により、インボイス開始後、当初6年間、課税売上高1億円以下の事業者は、1万円未満の取引については、インボイスがなくても帳簿を保存するだけで、消費税を控除することができます。

免税事業者から仕入れた場合でも、税込み1万円未満の取引であれば、消費税を控除できます。

注意点としては、1万円という金額を1つの取引単位で判断することです。たとえば、8,000円と7,000円の商品を同時に購入した場合、1つの取引としては15,000円ですので、消費税を控除するにはインボイスが必要です。

21世紀最大のピンチとも思えるこのインボイス制度に対して、免税事業者である個人事業主・フリーランスが対応すべきことを紹介します。

まずは、課税事業者になるのか、免税事業者のままでいるのかを選択することが重要です。

取引先が中規模・大手企業で課税事業者が多いのであれば、免税事業者のままでいると仕事を失いかねませんので、課税事業者になってインボイスを発行したほうが良いでしょう。ただし、課税事業者になると、

ということが起こりますので、よく検討が必要です。

一方、取引先が自分と同じく免税事業者であったり個人であれば、インボイスを発行する必要はありませんので、免税事業者のままでいるという選択もありえます。

課税事業者になる場合は、次のことを行います。

適格請求書発行事業者の登録には時間がかかります。

特に、起業や、店舗の開業に合わせて登録する場合、期限ギリギリで登録申請をすると、インボイス登録番号の発行が間に合わない可能性があります。発行された後、再度、番号を記載した請求書を送付する必要があり二度手間になってしまいます。

申請の受付は2早めに済ませておくのが良いでしょう。

また、登録申請の経過措置として、2029年(令和11年)までに登録申請を行った場合は、次で述べる、「消費税課税事業者選択届出書」の提出を省略することが出来ます。この書類を提出しなくても、自動的に課税事業者となります。

少しややこしい話になりますが、課税事業者になった場合、課税売上高5,000万円以下であれば、「簡易課税制度」を選択することができます。

本来、原則的には、預かった消費税から支払った消費税を差し引く計算をするのですが(原則課税)、取引量が多いと計算が大変です。

簡易課税制度の適用を受けると、売上高に「みなし仕入率」をかけて控除額を計算することができますので、計算が非常に楽になります。「みなし仕入率」は業種によって異なります。場合によっては、納税すべき消費税額も抑えることができます。

たとえば、ネット上で情報サービスを提供する業種の場合、みなし仕入率は50%ですので、下記のような計算になります。

例:情報サービス業、税抜売上高2,000万円の事業者の消費税額

原則課税と簡易課税でどちらが有利か検討し、簡易課税のほうが有利であれば、「消費税簡易課税制度選択届出書」を提出します。

なお、2年前の年度の課税売上高が1,000万円以下であれば、2026年分まで2割特例も受けられます。

詳細は、こちらをご覧ください。

課税事業者になる場合、注意して頂きたいのは、一度、課税事業者になると2年間は免税事業者に戻れません。

課税事業者になると、日々の仕訳で消費税を正しく記入するほか、消費税の申告と納税が必要です。経理業務はかなりの負担となりますし、税理士に依頼すれば税理士報酬も必要です。

課税事業者になったほうがいいのか、免税事業者のままでいるほうがいいのか、慎重に検討されると良いでしょう。

これは、統計データではなく、個人的に周囲の状況を確認しての所感ですが、現時点(2026年1月)では、免税事業者が仕事を断られるという状況にはあまりなっていません。

2026年10月までは仕入税額の80%を控除できる「経過措置」があることと、人手不足が原因でしょう。

特に、中小企業が取引相手の、個人事業主・フリーランスなどは、免税事業者でも、そのままの価格で取引をしているケースが多いようです。つまり、発注者側が一部の負担を被っている形となっています。

一方で、出版社、メディア等の大手企業の場合、免税事業者の場合、有無を言わさず、消費税分を差し引いて振り込む、という形にしているところもあります。

経過措置が徐々に削減されていくと、免税事業者の立場もさらに厳しくなることも予想されます。

類似の内容を動画でもご覧になれます。