インボイス制度の登録申請書の書き方【個人事業主/法人】

インボイスを発行する事業者は、適格請求書発行事業者として登録申請を行う必要があります。登録申請の流れと、書面での登録…[続きを読む]

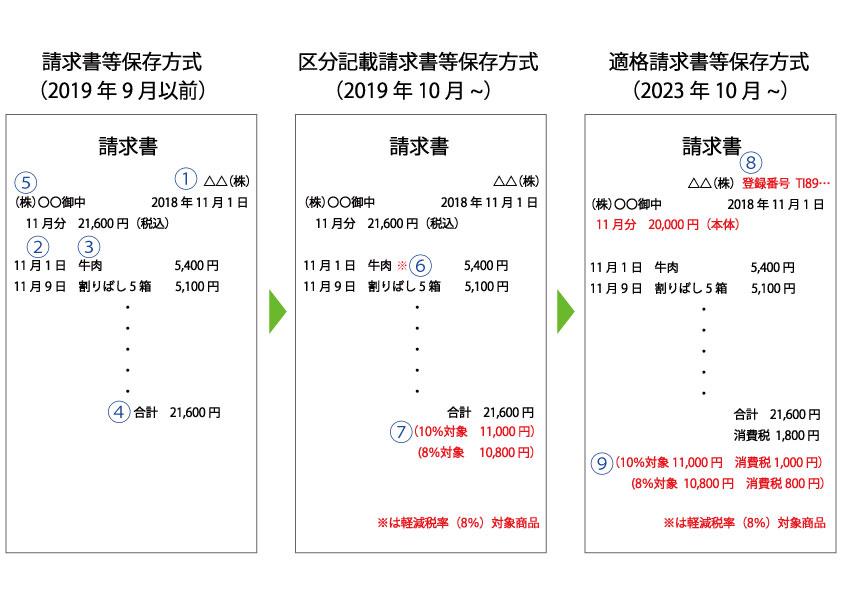

2023年10月1日からインボイス制度が始まり、請求書の書き方が変わります。

請求書は「インボイス(適格請求書)」と呼ばれ、記載内容が増えます。

今までの請求書と比較しながら、インボイス(適格請求書)の記載項目と書き方を図でわかりやすく解説します。

目次

2023年10月1日より、インボイス制度(適格請求書等保存方式)が始まります。

そこで、作成される請求書が通称「インボイス」または、適格請求書(てきかくせいきゅうしょ)と呼ばれます。

2019年10月から軽減税率が導入されました。

軽減税率では、8%と10%など、複数の税率が存在するため、どちらの税率でいくら消費税を請求するのか明確にする必要があります。

つまり、簡単にいうと、インボイスとは、軽減税率に対応する請求書です。

ただ、事業者に大きな負担がかかることから、インボイス制度の導入は、2023年10月からとなり、それまでは、「区分記載請求書等保存方式」と呼ばれる簡易的な請求書で代替できるようにしました。

軽減税率が導入される前の請求書から、まず、区分記載請求書が導入され、次に、インボイス(適格請求書)が導入されます。

| 期間 | 請求書の方式 |

|---|---|

| ~2019年9月30日 | 軽減税率導入前の請求書 |

| 2019年10月1日~2023年9月30日 | 区分記載請求書 |

| 2023年10月1日~ | インボイス(適格請求書) |

一番気になる点は「それぞれの請求書の書き方は何が違うの?」という部分ではないでしょうか。

簡単に言うと、消費税に関して記載すべき事項が増えていくイメージです。違いを簡単に比較します。

| 軽減税率導入前の請求書 | 区分記載請求書 | インボイス(適格請求書) |

|---|---|---|

| ①発行者の氏名または名称 ②取引年月日 ③取引内容 ④対価の金額 ⑤受領者の氏名または名称 |

左の①~⑤にプラスして

⑥軽減税率の対象品である旨 |

左の①~⑤にプラスして

⑥軽減税率の対象品である旨 |

従来の請求書(区分記載請求書)とインボイス(適格請求書)の違いは、次の2箇所です。

インボイス制度が始まる2023年10月より前は、8%と10%の税率で分けて税込価格を記載すればよく、消費税額までは記載する必要はありません。ただ、軽減税率に対応している、レジシステムや会計クラウドなど利用では、すでに、消費税額も記載しているはずです。

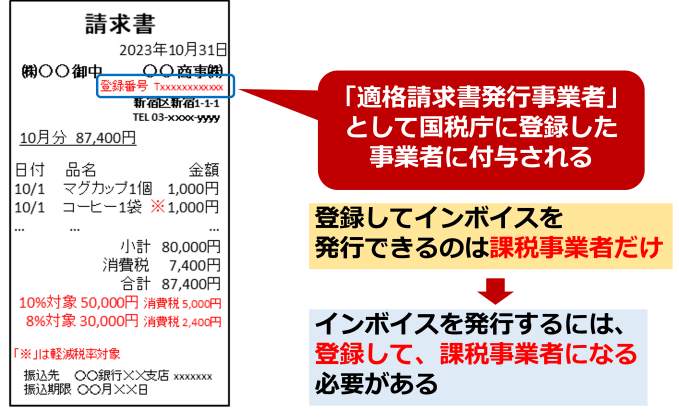

インボイスになると、一番大きな違いは、適格請求書発行事業者の登録番号が記載されることです。

ここで、注意点ですが、インボイスの登録番号は、「適格請求書発行事業者」として国税庁に登録した事業者に付与され、その事業者だけがインボイスを発行できます。

そして、インボイス登録できるのは、消費税の課税事業者だけです。

つまり、インボイスを発行するには、インボイス登録をし、かつ、課税事業者になる必要があります。

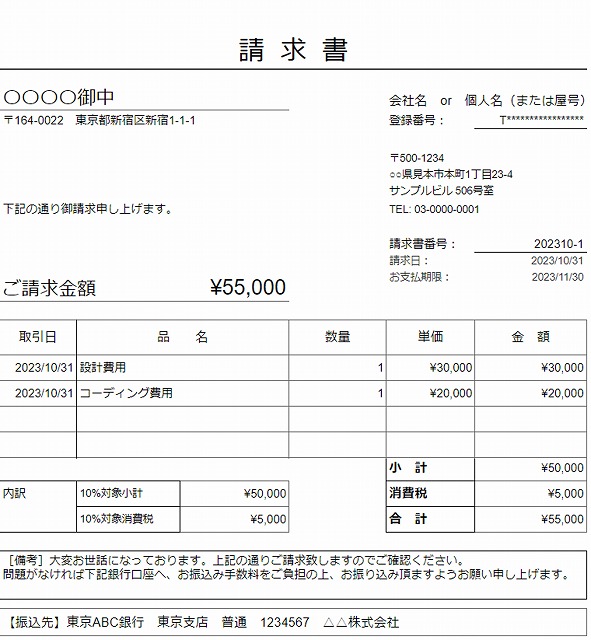

ここからはインボイス(適格請求書)の書き方(記載事項)について詳しく説明していきます。

インボイス(適格請求書)には、原則として次の事項を記載する必要があります。

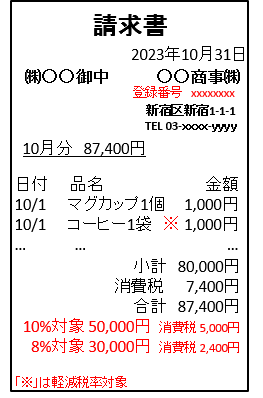

また下記にその例、フォーマットのような画像をあげておきます。

羅列してみても、今の請求書との違いが分かりづらいものと思います。

軽減税率が導入される前の請求書との違いをまとめると、次のようになります(図では赤字で記しています)。

インボイス(適格請求書)は軽減税率制度において、ミスや不正を防ぐ目的で導入されます。

したがって、軽減税率(8%)対象の商品を販売する場合は記載事項が増えますが、すべての商品・サービスが標準税率10%であれば、今までの請求書とそこまで書き方に大きな違いは生じません。

細かい点ですが、1円未満の端数処理が変わります。

今までは、各項目ごとに消費税の端数処理をして、その結果を合計することが認められていました。

しかし、適格請求書では、税率(8%、10%)ごとに1回のみしか端数処理が認められません。

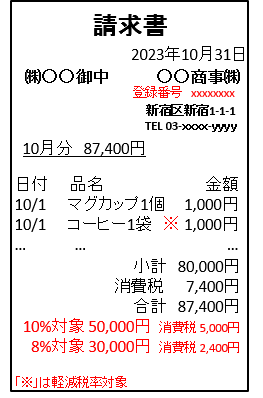

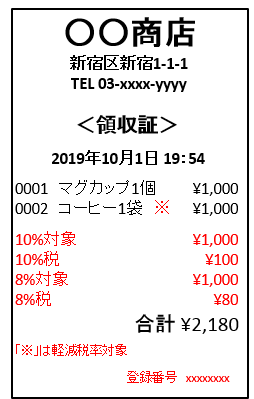

インボイスには「簡易インボイス(適格簡易請求書)」という、記載事項を簡単にした請求書も認められています。

これは、店舗で発行されるレシートのようなものです。

簡易インボイス(適格簡易請求書)は「不特定かつ多数の者に課税資産の譲渡等を行う事業者」のみ発行を許されており、具体的には次の事業者がそれに該当します。

このように、小売業のような不特定かつ多数の者に商品販売を行う事業者は、インボイス(適格請求書)の代わりに簡易インボイス(適格簡易請求書)を交付することができます。

簡易インボイス(適格簡易請求書)の例、フォーマットのような画像をあげておきます。

簡易インボイス(適格簡易請求書)の記載事項は、インボイスの記載事項よりも簡易化されています。

具体的には、次の点になります。

考えてみれば当然の話ですが、スーパー等で適格請求書を発行するお客さんの名前を記載するのはものすごい手間ですよね。

そういった不都合を解消するために認められているのが簡易インボイス(適格簡易請求書)なのです。

インボイス(適格請求書)は相手方に交付する義務があります。

また、交付義務以外にも様々な義務が規定されているため、今までの請求書と比べると多少縛りが厳しくなっていると感じるかもしれません。

インボイス(適格請求書)を発行するためには、適格請求書発行事業者として登録を済ませる必要があります。

登録方法は「登録申請書」を税務署に提出するだけですが、この登録申請書は原則、課税事業者でなければ提出できません。

要するにインボイス(適格請求書)を発行できる事業者は、①登録を済ませた②課税事業者、ということになります。

ただし、2029年(令和11年)9月までは、免税事業者でも、「登録申請書」を提出すれば、自動的に課税事業者になります。

インボイス登録方法について、こちらを参照ください。

インボイス(適格請求書)には複数の義務が規定されています。

まず、適格請求書発行事業者として登録すると、インボイス(適格請求書)を取引先(課税事業者に限る)に交付する義務が生じます。

加えて、その取引先に交付した適格請求書の写しを原則7年間保存することも義務付けられています。

インボイス(適格請求書)は商品を販売した際だけでなく、売上値引きや売上割戻等を行った場合にも、その都度、交付・写しの保存をしなければなりません。

これだけでも大変と感じるかもしれませんが、インボイス(適格請求書)にはさらに修正義務まで規定されています。

取引先に交付したインボイス(適格請求書)に誤りがあった場合は、修正した適格請求書を再発行しなければなりません。

また、偽りの記載があるインボイス(適格請求書)を発行することは禁止行為に規定されており、罰則も設けられています。

取引先から税率の記載内容等について事実とは違う要望を受けたとしても、容易に応じない姿勢が必要となるでしょう。

インボイス(適格請求書)を交付することが困難なケースもあるため、交付義務が免除される場面もいくつか規定されています。

具体的には次の5つのケースがそれに該当します。

これらの場面ではインボイス(適格請求書)を発行することが困難であることは想像できると思います。

インボイス(適格請求書)が発行されないと仕入税額控除ができないのがルールですが、これらのケースに該当する場合には帳簿の保存のみで仕入税額控除が認められることとなっています。(詳しくは次章で解説します。)

あくまでもインボイス(適格請求書)の発行義務が免除されるのはこのような特殊なケースに限られるため、基本的には取引先に交付しなければならないと考えてください。

インボイス制度(適格請求書等保存方式)では、インボイス(適格請求書)の保存が仕入税額控除の要件となります。

ではその他の書類は全く必要ないのかというとそういう訳ではありません。

仕入税額控除を受けるためには帳簿の保存が必要なのは現行の制度と変わりありません。

ここからは帳簿制度を中心に解説していきます。

従来の制度では、仕入税額控除の適用を受けるためには帳簿と請求書等の保存が要件とされていました。

この要件は今後も変わらず、インボイス(適格請求書)とあわせて帳簿の保存が必要となります。

ただし、インボイス制度では帳簿の記載方法が変わるため、違いをしっかり把握しておかなければなりません。

なお、インボイス制度に先立って区分記載請求書等保存方式が導入されていますが、この2つの制度下では帳簿の記載事項は全く同じです。

したがって、2019年10月1日以後は次の内容を帳簿に記載することになっています。

軽減税率導入前の記載事項と比較すると、「軽減税率対象である旨」の表示が追加されただけなので、非常に覚えやすいのではないでしょうか。

仕入税額控除の要件として認められる書類にはインボイス(適格請求書)のほか、次の書類も含まれます。

これらの書類を原則7年間保存することで、仕入税額控除の要件を満たすことになります。

インボイス(適格請求書)の交付を受けることが困難であるケースでは、帳簿の保存のみで仕入税額控除が認められます。

その「交付を受けることが困難であるケース」を具体的に説明すると、次のケースがそれに該当します。

ここで頻出している「適格請求書発行事業者でない者」とは、簡単に言えば一般消費者や免税事業者を指します。

例えば古物商や質屋など、一般消費者からの仕入れが多い事業では、インボイス(適格請求書)を受け取ることができませんよね。

それでは仕入税額控除が全く適用できないことになってしまうため、特例として帳簿のみの保存で仕入税額控除が認められることとなっているのです。

なお、帳簿のみで仕入税額控除が認められるケースでは、通常の帳簿の記載内容に加えて「帳簿のみの保存で仕入税額控除が認められるケースである旨」と「仕入の相手方の住所等」を記載する必要があります。

「帳簿のみの保存で仕入税額控除が認められるケースである旨」が分かりにくいと思うので、具体例を示しておきます。

このように、その仕入が帳簿のみで仕入税額控除が認められるケースであることが、帳簿を見て一目で分かるようにしておくことが必要となるのです。

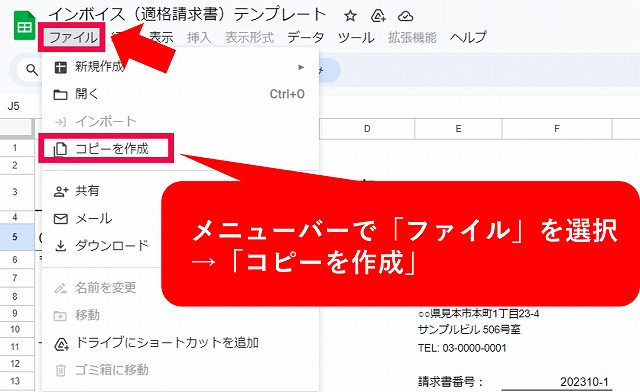

インボイス(適格請求書)のテンプレート(Google スプレッドシート)を無料で提供いたします。

詳細な利用方法は下記の記事で説明しております。

インボイス(適格請求書)の書き方(記載内容)、フォーマットや義務とされている内容について解説してきました。

軽減税率が導入される前との変更点を再掲しておきます。

簡易インボイス(適格簡易請求書)や帳簿のみで仕入税額控除が認められるケースもあります。

簡単にいうと、インボイスのレシート版のようなものです。インボイスを受け取る相手の氏名・名称を記載する必要はありません。ただ、登録番号の記載は必要です。