インボイス制度のe-Taxでの登録申請方法 PC版

PCを利用したe-Tax(WEB版)での、適格請求書発行事業者の登録申請(インボイス登録)の方法を、画面つきで詳しく…[続きを読む]

2023年10月からインボイス制度が始まります。インボイスを発行したいすべての事業者(フリーランス・個人事業主・会社・団体)は、適格請求書発行事業者としての登録申請(インボイス登録)を行う必要があります。

ここでは、登録申請の流れと、書面での登録申請書の書き方を、個人事業主と法人に分けて、記入例つきで詳しく解説します。

目次

2023年10月から始まるインボイス制度では、売り手が発行したインボイス(適格請求書)がないと仕入税額控除を受けることができません。

インボイス(適格請求書)は、課税事業者であり、かつ、適格請求書発行事業者として登録された事業者だけが発行することができます。

そこで、インボイスを発行する事業者は、事業者登録(インボイス登録)を行う必要があります。

課税事業者だけが、適格請求書発行事業者として登録することができます。免税事業者は登録できません。

ただし、経過措置として、一定期間内であれば、免税事業者でも登録申請を行うことができ、登録を受けた日から自動的に課税事業者になります。

2021年(令和3年)10月1日から登録申請の受付が開始されました。

現在、いつでも登録申請を行うことができますが、いつ申請しても、登録日は2023年(令和5年)10月1日という扱いになります。

インボイス制度が始まる2023年(令和5年)10月1日に間に合わせるためには、当初は、2023年(令和5年)3月31日までに登録申請を行う必要がありましたが、実質的な登録期限は、2023年9月30日まで延長されました。

当初は、2023年3月31日を過ぎてしまうと、「困難な状況」という欄に、きちんとした理由を記載しない限り認められないということになっていましたが、2022年12月23日、令和5年税制改正大綱が閣議決定され、記載しなくてもよくなりました。

「令和5年度税制改正の大綱」の抜粋

上記の改正の趣旨等を踏まえ、令和5年10月1日から適格請求書発行事業者の登録を受けようとする事業者が、その申請期限後に提出する登録申請書に記載する困難な事情については、運用上、記載がなくとも改めて求めないものとする。

2023年4月1日以降に登録申請をして、「困難な状況」欄に何も記載しなくても、10月1日に登録がされます。

これは事実上、申請期限が2023年9月30日まで延長されたことと同じです。

適格請求書発行事業者として登録申請が正常に受理されると、次のような番号体系で、事業者に登録番号が付与されます。

①法人について、法人番号はすでに全ての法人に付与されており、国税庁の「法人番号公表サイト」で確認することができます。

②個人について、マイナンバーは利用されず、法人番号とも重複しない別の13桁の番号が付与されます。

また、登録申請が受理されると、国税庁の「適格請求書発行事業者公表サイト」に、登録番号と氏名(名称)、登録年月日等が公表されます。

法人の場合は、本店または主たる事務所の所在地も公表されます。

インボイスを受領した人が、登録番号を見て、登録事業者かどうかを確認するためです。

登録申請の流れは、簡単で以下のようになります。

まずは、納税地を所轄する税務署長に対して登録申請書を提出します。

登録申請方法は次のパターンがあります。

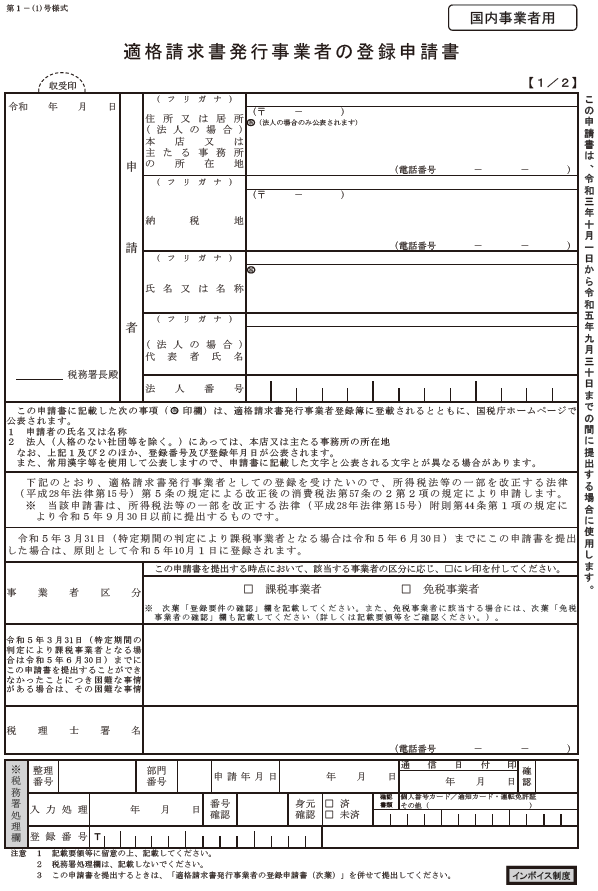

国税庁の「[手続名]適格請求書発行事業者の登録申請手続(国内事業者用)」のページに掲載されている申請書をダウンロードして印刷し記入します。

【ダウンロード】適格請求書発行事業者の登録申請書(国内事業者用)(PDFファイル)

本記事では、書面での申請方法について解説します。

「3.登録申請書の書き方」をご覧ください。

e-Taxには、パソコンにインストールして利用するソフトウェア版、インストールしなくてもブラウザで利用可能なWEB版、スマホで利用可能なSP版の3種類があります。SP版は個人事業主のみ利用可能です。

e-Taxでの提出方法については、こちらをご覧ください。

登録申請書が正常に受理されると、国税庁から登録の通知がされます。

書面で提出した場合は、書面で登録通知書が送付されます。

e-Taxで提出した場合、メッセージボックスに通知が届きます。もし、メールアドレスを登録しておけば、メールで通知が送られてきます。

あえて、書面での送付を選択することも可能です。

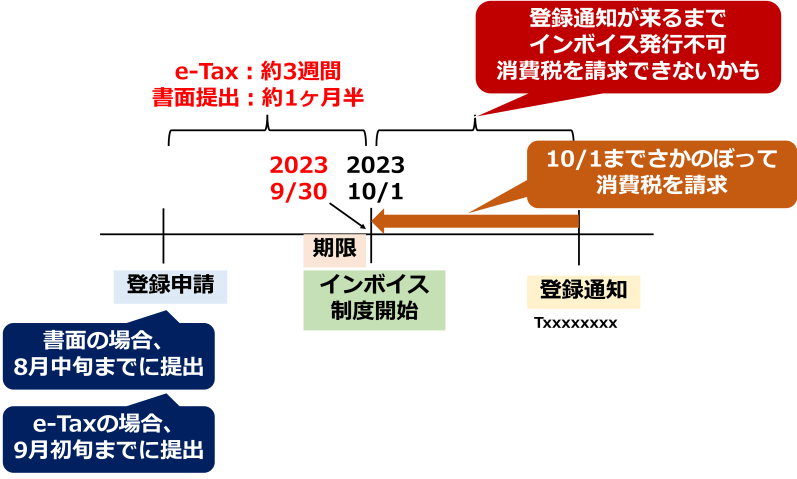

申請から登録通知までの期間ですが、書面での提出の場合は1ヶ月程度、e-Taxでの提出の場合は2週間程度の期間がかかります。なお、一時的に多くの登録申請がされた場合は、さらに時間がかかることが予想されます。

登録申請に対して、税務署での審査はありますが、審査といっても形式的なものですので、心配する必要はありません。

書類の記載事項に誤りがなければ、審査OKとなります。

ただし、下記の「登録拒否要件」に該当すると、審査NGとなるでしょう。故意で消費税の申告をしなかったり、申告額を偽ったりすることのないようにしましょう。

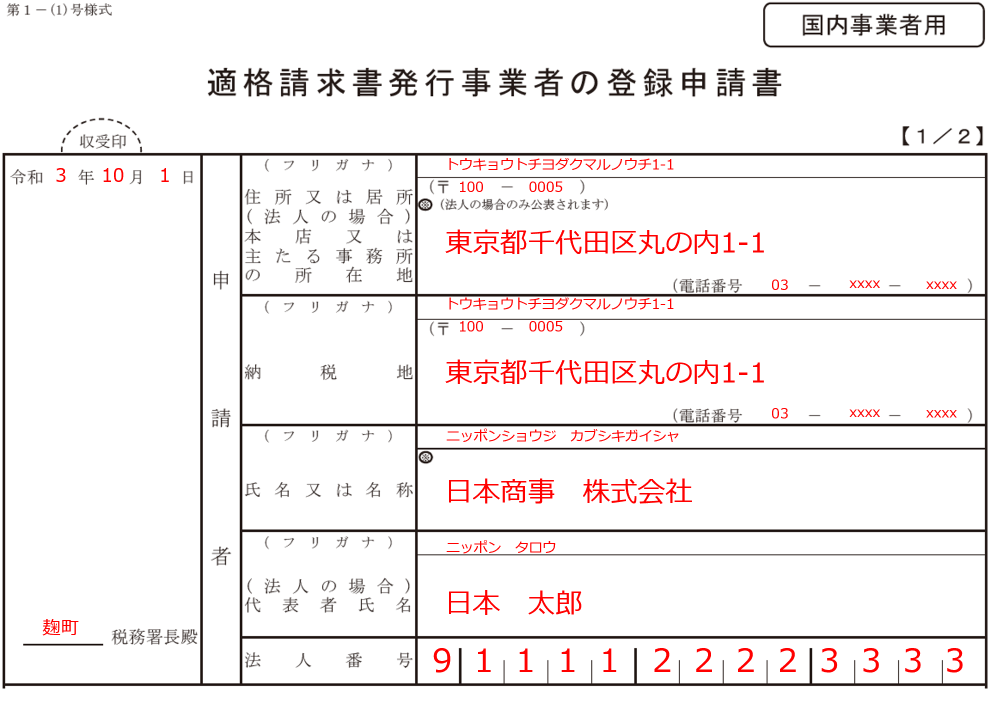

国税庁のサイトから「適格請求書発行事業者の登録申請書(国内事業者用)」をダウンロードして印刷します。

申請書は2ページの構成になっています。

個人事業主と法人で書き方がやや異なりますので分けて解説します。

なお、本記事では、免税事業者が申請して2023年10月1日から課税事業者になる前提で解説します。

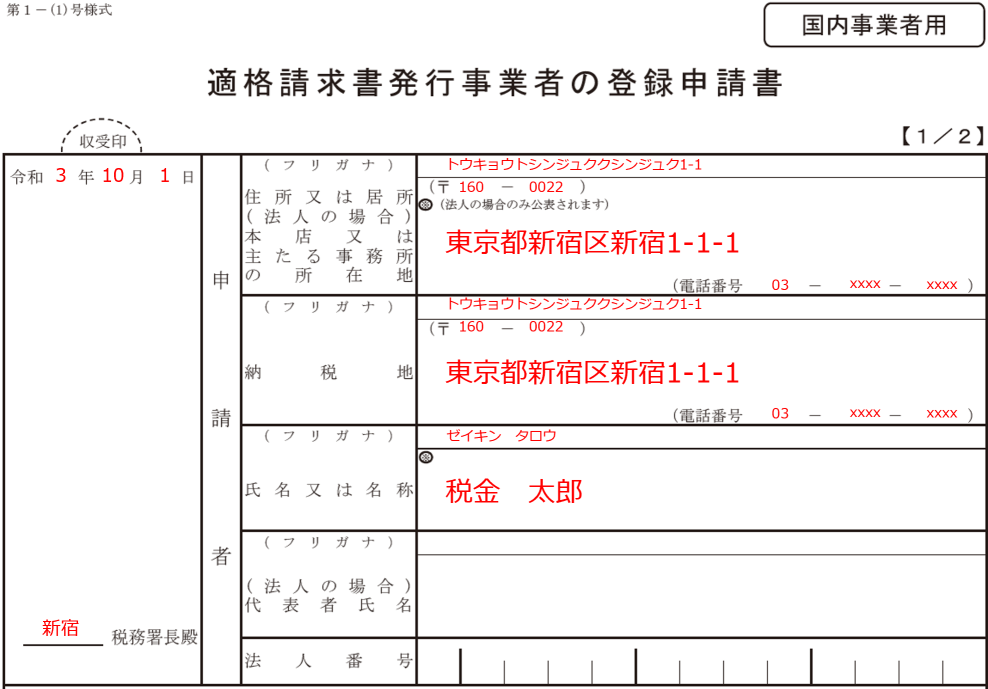

左側に提出日と提出先の税務署名を記入します。

右側に、自分の住所(郵便番号、住所、電話番号、ふりがな)、納税地、氏名を記入します。

通常、「住所」と「納税地」は同じになります。

もし、自分の住んでいる住所とは別に、お店や事務所がある場所を納税地として税務署に届け出ている場合は、「納税地」にはその住所を記入します。

「氏名」は屋号ではなく自分の氏名(本名)を記入します。ここに、屋号やペンネーム、芸名等を記入することはできません。

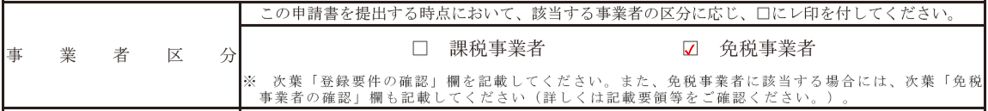

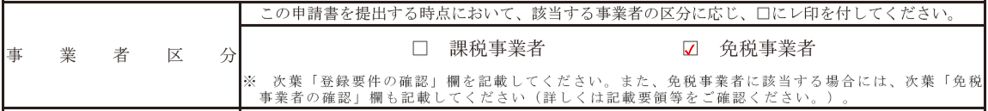

現在、免税事業者である場合は、「免税事業者」のほうにレ印をつけます。

レ点を入れる箇所は、説明がやや複雑になりますので、あとの方でまとめて解説します。

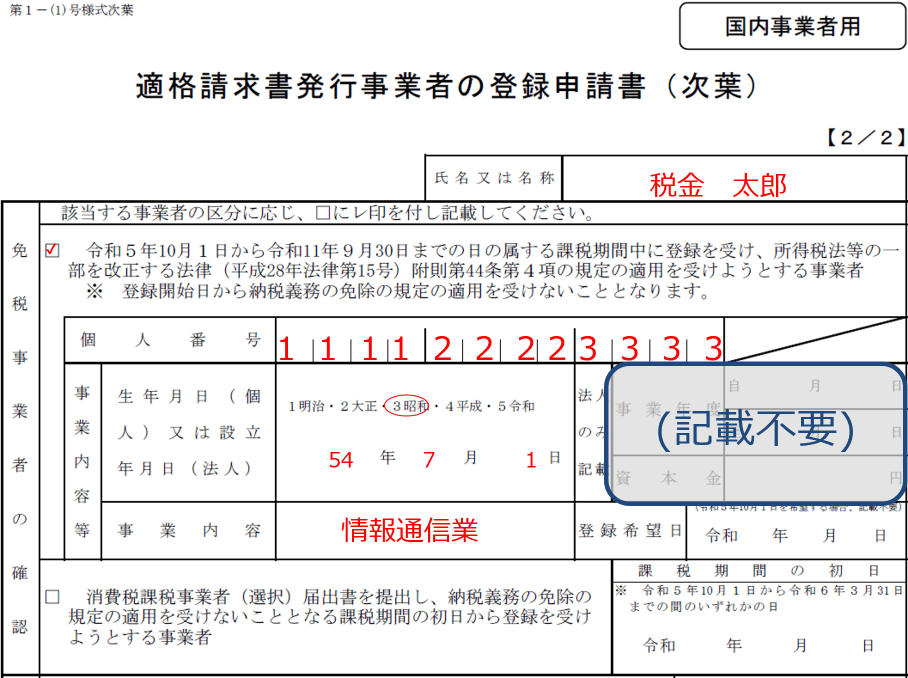

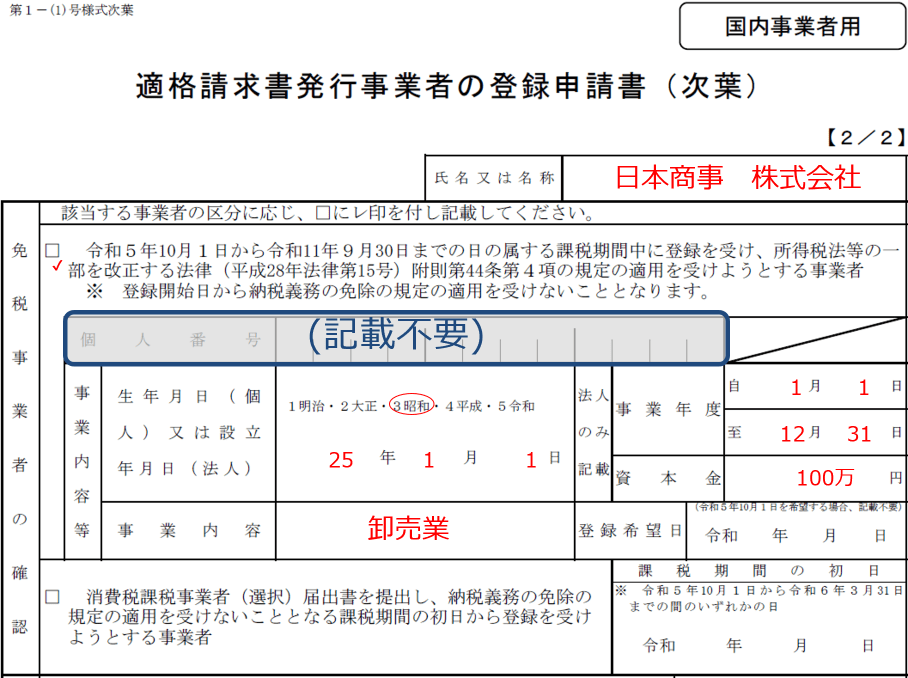

一番上に氏名を記入します。

個人番号(マイナンバー)を記入します。提出時に、マイナンバーカード等の本人確認書類を提示するか、コピーの添付が必要です。

生年月日を記入します。

事業内容は、一般的な名称を記入します。特に決まりはないようですので、それらしい業種名を記入すれば良いでしょう。

さて、レ点を入れる箇所について、文言が複雑ですが、ここが重要ポイントですので、じっくりと解説します。

2つのチェック箇所のうち、どちらか片方だけにチェックを入れます。

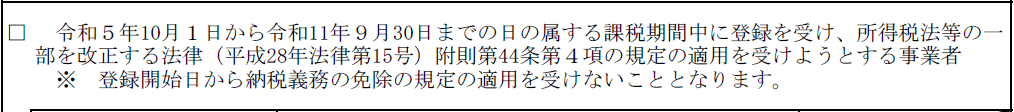

上の方のチェック箇所です。

今は免税事業者だが、2023年(令和5年)10月1日から、適格請求書発行事業者として登録されると同時に課税事業者になる場合のことです。

本来、「適格請求書発行事業者」として登録されることと、課税事業者になることは、別々の申請が必要なのですが、今回は経過措置で、登録申請書を提出するだけで、課税事業者の届け出も行ったことになります。

(経過措置は、2023年(令和5年)10月1日から、2029年(令和11年)9月30日までの日の属する課税期間中に登録を受けた場合に適用されます。)

10月1日から課税事業者になりたい免税事業者の方は、ここにチェックを入れます。

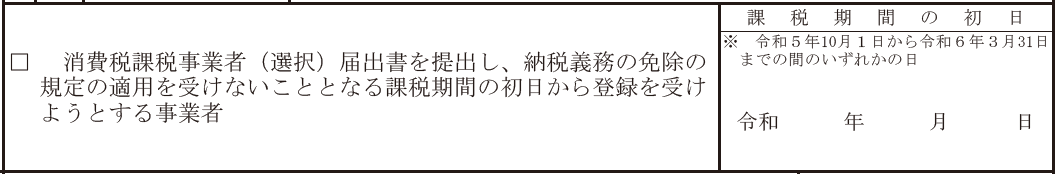

下の方のチェック箇所です。

適格請求書発行事業者および課税事業者になるのは、2023年10月1日ではなく、別の日にしたい場合には、こちらにチェックを入れます。

その場合、別途、「消費税課税事業者選択届出書」を提出し、そこに記入した「適用開始課税期間(自)」と同じ日付を、「課税期間の初日」欄に記載します。つまり、「この日から適格請求書発行事業者および課税事業者になります」という意味です。

あまりないとは思いますが、たとえば、2023年内は免税事業者のままで、2024年(令和6年)1月1日から課税事業者になりたいという場合は、ここにチェックをします。その場合、上の方のチェック欄にはチェックしません。

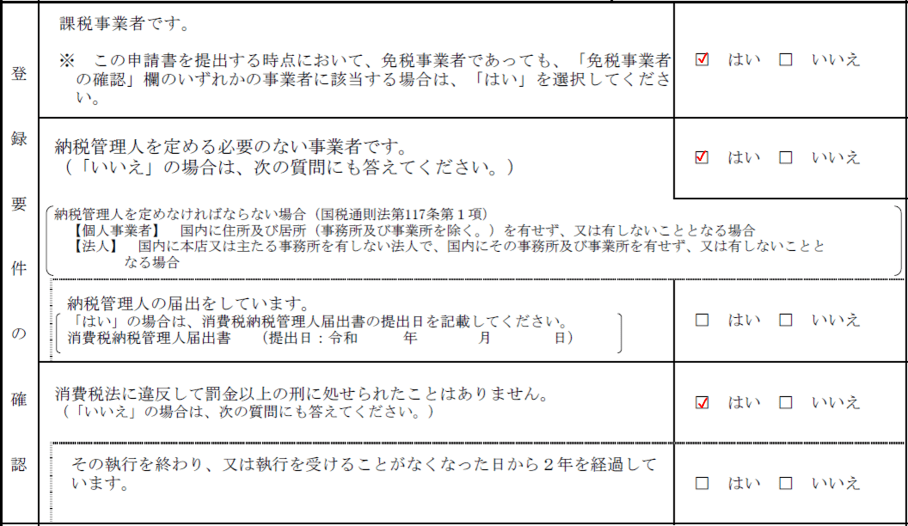

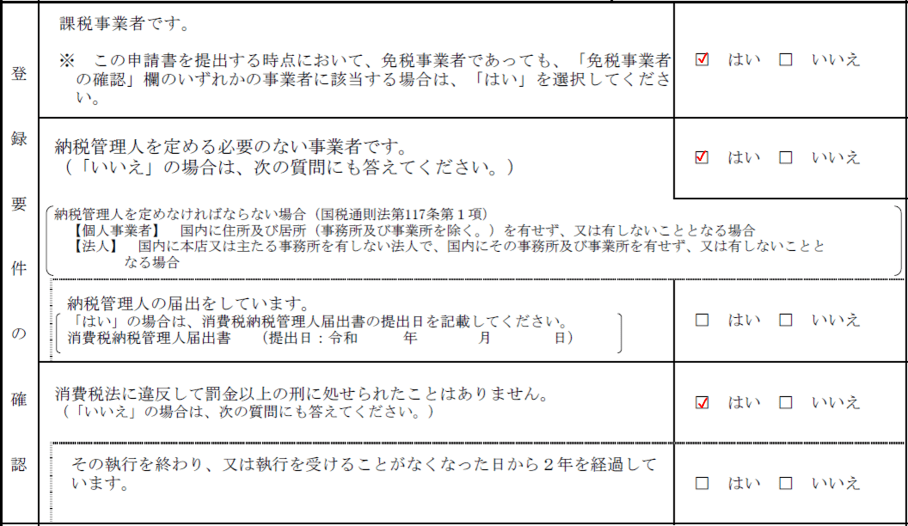

「課税事業者です。」欄は、基本的に「はい」にチェックを入れます。現在、免税事業者である人も、この登録申請書を提出して課税事業者になる予定であれば、チェックを入れます。

「納税管理人を定める必要のない事業者です。」欄は、国内に住んでいる人は、「はい」にチェックを入れます。国内に住んでいれば、自分で税務署に手続に行くことができますので、「納税管理人」という代理人を定める必要はありません。

「消費税法に違反して罰金以上の刑に処せられたことはありません。」欄は、該当すれば「はい」にチェック入れます。

逆にいえば、消費税法に違反して罰金以上の刑を課せられ、その刑の執行終了から2年以内だと、登録が認められないことになります。

以上で、記入は終了です。この後は「4.登録申請書の提出」に進みます。

基本的には、個人事業主と書き方は同じですが、異なる部分を中心に述べます。

左側に提出日と提出先の税務署名を記入します。

右側に、本店または主な事務所の所在地(郵便番号、住所、電話番号、ふりがな)、納税地、法人の名称、法人の代表者氏名、法人番号を記入します。

所在地について、登記上の所在地を正しく記入します。建物名、部屋番号も正確に記載します。

通常、「本店または主たる事務所の所在地」と「納税地」は同じになります。

もし、別の住所を納税地として税務署に届け出ている場合は、「納税地」にはその住所を記入します。

法人番号がわからない場合には、国税庁の「法人番号公表サイト」で確認することができます。

ここは、個人事業主の場合と同じです。

現在、免税事業者である場合は、「免税事業者」のほうにレ印をつけます。

レ点を入れる箇所については、個人事業主の場合と同じですので、個人事業主の説明の「チェック箇所」をご参照ください。

一番上に法人の名称を記入します。

法人の設立年月日を記入します。

事業年度は、設立1期目で変則的な場合は、通常時の事業年度を記入します。

資本金(出資金額)を記入します。人格のない社団等は記載不要です。

事業内容は、一般的な名称を記入します。特に決まりはないようですので、それらしい業種名を記入すれば良いでしょう。

こちらも個人事業主の場合と同じですので省略します。個人事業主の説明の「登録要件の確認」をご参照ください。

以上で、記入は終了です。

税務署ではなく、「インボイス登録センター」宛に郵送します。

各都道府県ごとに、いくつかに分かれていますので、国税庁の「郵送による提出先のご案内」を参照してください。

税務署の窓口へ直接提出することも可能ですが、なるべく「インボイス登録センター」宛に郵送してほしいと案内されています。

個人事業主の場合は、マイナンバーカードなどの身分証明書類をコピーして同封します。

2022年11月時点で、登録申請書を提出してから登録通知までの期間は、e-Taxの場合で約3週間、書面提出の場合で約1ヶ月半となっています。

2023年10月1日のインボイス制度開始から対応するための、実質的な申請期限は2023年9月30日ですが、ギリギリになると、10月1日までに間に合わない可能性もありますので、登録する場合は、もう少し早めに登録したほうがいいかもしれません。