【2025年版】勤労学生控除とは?対象・条件をわかりやすく解説

勤労学生控除を利用すると年収130万円までなら所得税がかからず、住民税も減らすことができます。勤労学生控除の条件や金…[続きを読む]

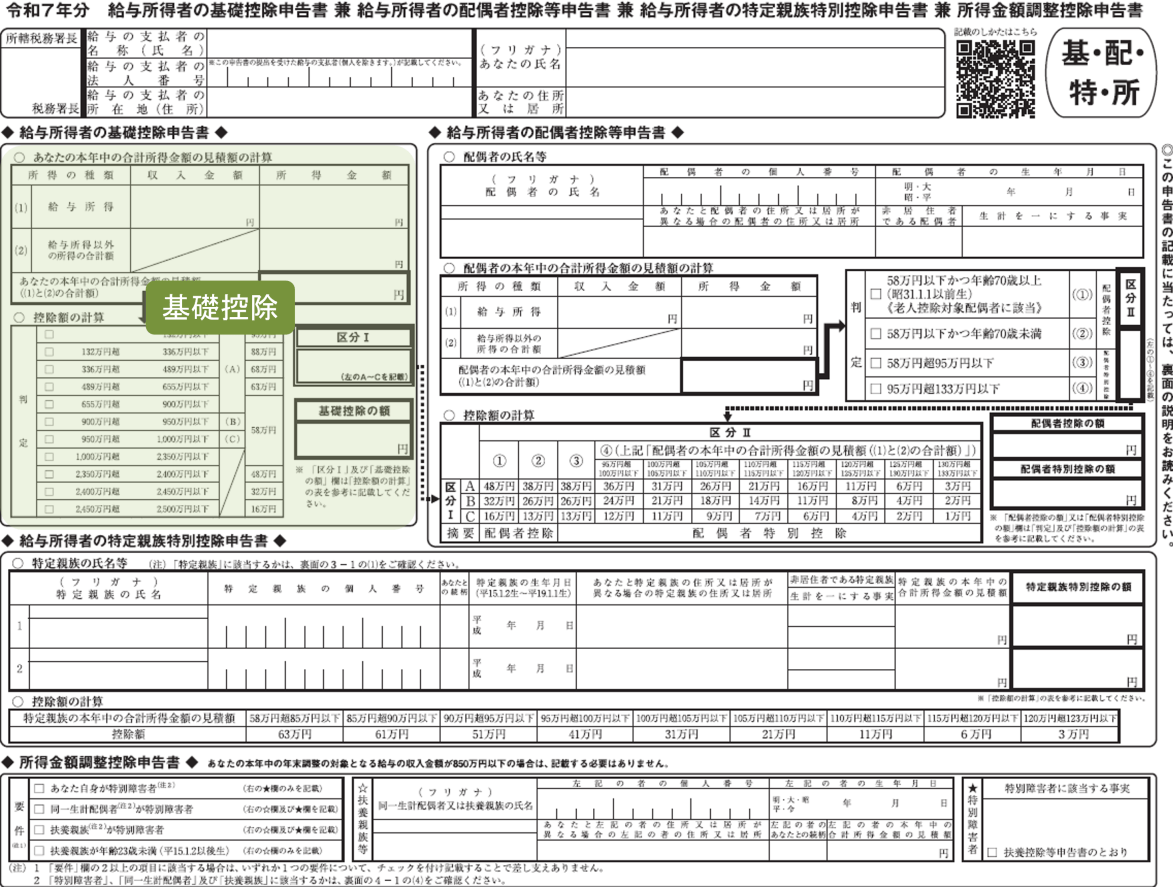

所得税改正で、2025年から、勤労学生控除についても大きな変更があります。

年末調整や確定申告をどうすればいいか、よくわからない人もいるでしょう。

ここでは、勤労学生控除についての概要と、年末調整・確定申告での申請方法、書類の書き方について解説します。

目次

勤労学生控除のついて、簡単に概要を解説します。

「勤労学生控除」とは、所得税や住民税を軽減するための「所得控除」の一種です。

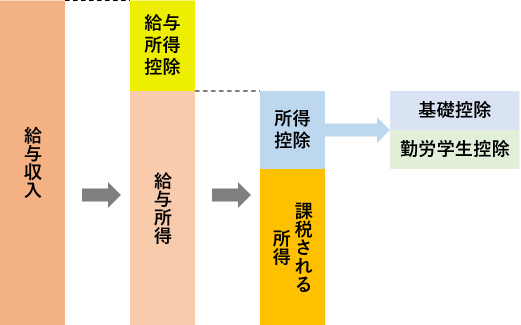

所得税や住民税の計算では、まず、給与収入かた給与所得控除を差し引いて「給与所得」を計算し、さらにそこから、「所得控除」を差し引きます。

所得控除にはいろいろな種類がありますが、そのうちの一つが「勤労学生控除」です。

勤労学生控除の控除額は、所得税が27万円、住民税26万円です。

勤労学生控除を利用するには、次のすべての条件に当てはまる必要があります。この条件に当てはまる人のことを「勤労学生」といいます。

特に、重要なのは、2番目の年収条件です。給与収入150万円以下の場合に、勤労学生控除を利用できます。

給与以外に、副業収入(ライター、デザイナー、YouTuber等)がある場合は、それらの所得が10万円以下で、かつ、給与と副業の所得の合計が85万円以下である必要があります。

勤労学生控除について、詳しくは、こちらをご覧ください。

勤労学生控除は、

どちらかの方法で申請します。

基本的には、勤務先で年末調整で行います。そのほうが、手続きが楽ですし、他に所得がなければ年末調整だけで完了しますのでスムーズです。

会社としても、アルバイトを含めて全員の給与支払報告書を、市区町村に提出する必要がありますので、通常、アルバイト員にも、年末調整をするかどうか案内をします。

もし、2つ以上の会社でアルバイトをしている場合や、年末調整で申請し忘れてしまった場合は、翌年に自分自身で確定申告を行います。

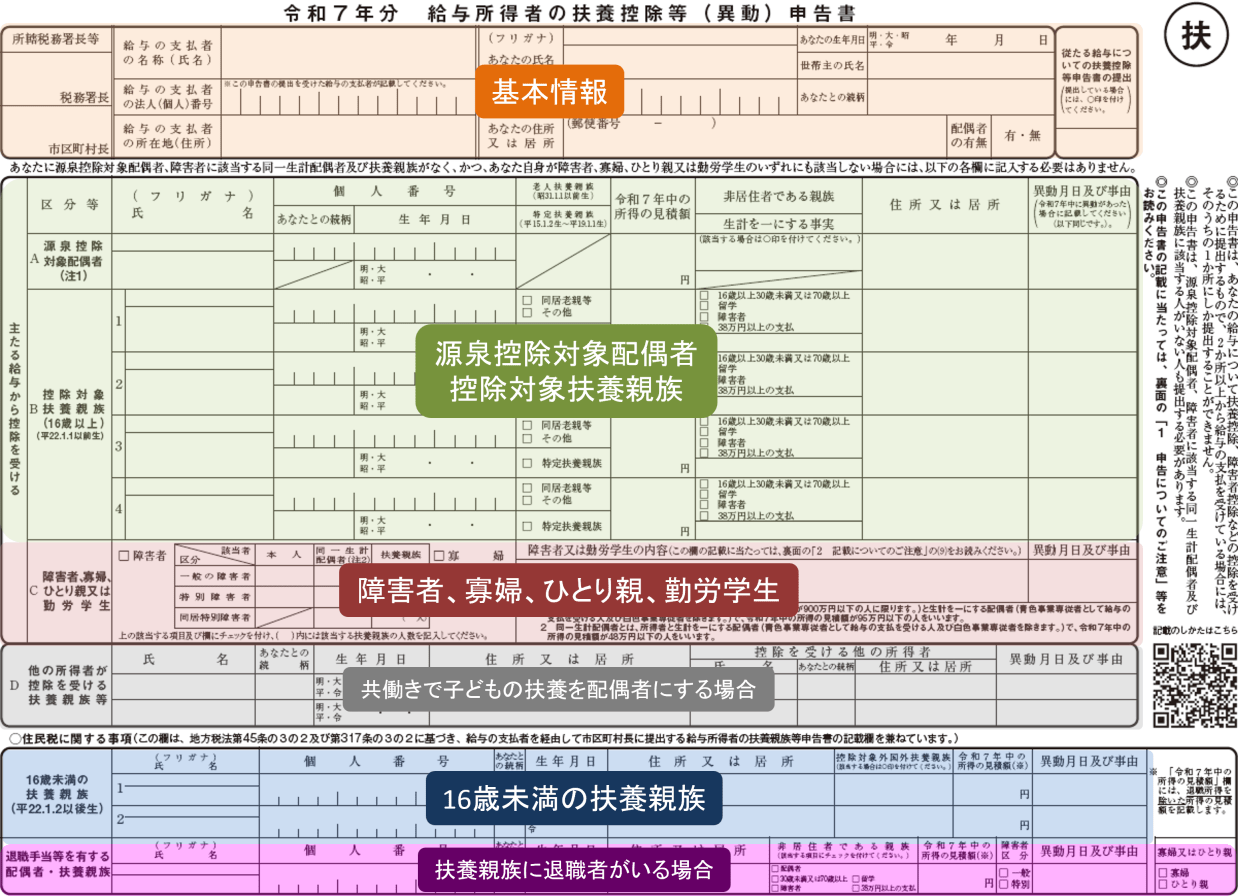

アルバイト先で年末調整を行う場合、勤務先から、次の2つの申告書が配布されます。

もしアルバイト先から書類が配布されなかったときは、アルバイト先の担当者に「年末調整がしたい」と伝えれば申告書をもらうことができます。

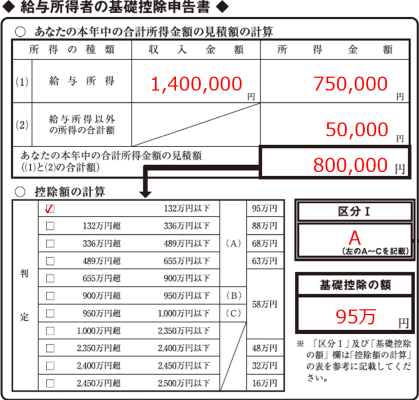

主に、扶養家族について記載する書類ですが、学生の方は、通常、扶養家族はいませんで、自分の情報と、勤労学生控除の部分だけ記入します。

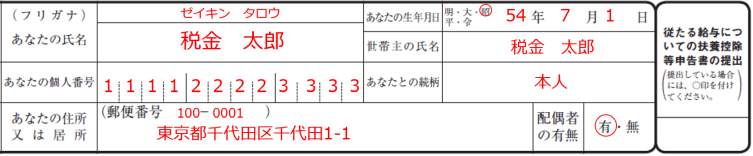

まずはその書類に氏名、住所、生年月日などの必要事項を記入しましょう。

アルバイト先にマイナンバーをすでに知らせている場合には、書かないように指示がある場合がありますので、会社の指示に従うようにしてください。

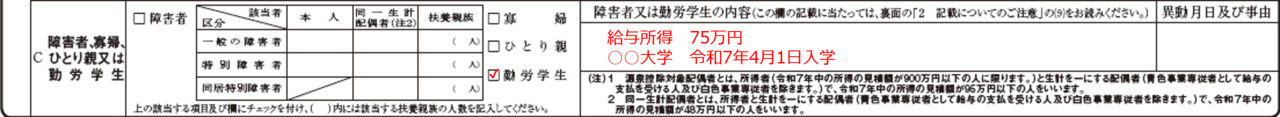

続けて、下のほうの「C 障害者、寡婦、ひとり親又は勤労学生」部分の「勤労学生」のチェック欄にチェックを入れます。

さらに、チェック欄の右側に「給与所得の見積額」「学校名」「入学年月日」を記入してください。

収入ではなく「給与所得」金額を記入することにご注意ください(上記の例は、給与収入140万円の場合です)。

収入から所得を計算する便利なツールがありますので、ご自由にご利用ください。

名称がやたらと長い名前の書類がありますが、記入するのは、本人の情報と、左上の「基礎控除申告書」の部分だけです。

氏名、住所などの自分の方法を記入します。

2025年から、収入(所得)によって、基礎控除の金額が異なります。そのため、「基礎控除申告書」欄に、記入が必要になります。

とはいっても、年収200万円以下の人は、控除額は同じ95万円ですので、間違えることはないでしょう。

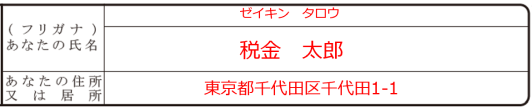

「収入金額」欄に、額面の給与額を記入し、「所得金額」欄に給与所得の金額を記入します。

記入時点では、収入(所得)が確定していませんので、見積額を記入します。もし、最終的に違っていた場合は、会社側で正しい金額に修正してくれるはずです。

判定欄から所得金額に合った行を選びチェックを入れます。年収200万円以下の人は、最上段になります。「区分Ⅰ」欄に「A」、「基礎控除の額」欄に「95万円」と記入します。

こちらのサンプルは、年収140万円(所得75万円)のケースです。

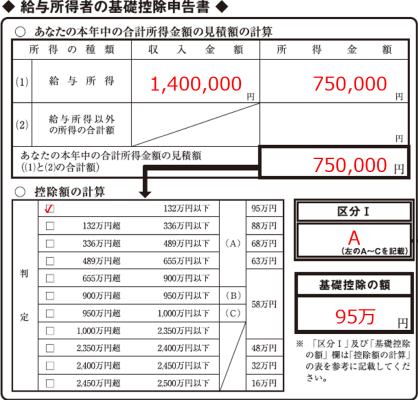

もし、会社からの給与収入以外に、副業などの所得がある場合は、その所得の金額も記入します。

たとえば、下の図は、給与収入以外に、5万円の所得があるケースです。

記入後、アルバイト先の会社に申告書を提出します。

その際に、専門学校や職業訓練学校の学生は在学証明書や学生証のコピー等の書類の添付が必要となります。

会社によっては、通常の学生でも学生証等のコピーを要求される場合もありますので、会社の指示に従ってください。

2つ以上の会社でアルバイトをしている場合や、年末調整で勤労学生控除を適用し忘れた場合、自分で確定申告を行います。

確定申告を行う方法は以下の3通りあります。

確定申告書はe-Taxというサイトからダウンロードすることができます。e-Tax上で金額等を入力したものを印刷できるので、手書きで作成するより楽に確定申告書を作成することができます。

確定申告期間は2月16日~3月15日です。ただし、確定申告をすることで税金が還付になる場合に限り、1月1日から申告を受け付けてもらえます。

また、どこに提出すればよいのか等についてはこちらの記事で詳しく解説しています。

スマホで確定申告を済ませたい場合は、下記の記事で作業画面のスクショ付きの解説をしています。

勤労学生控除の記入の前に、アルバイトの給与額等を記入します。アルバイト先から配布される源泉徴収票という書類が必要となりますので、手元に準備しておきましょう。

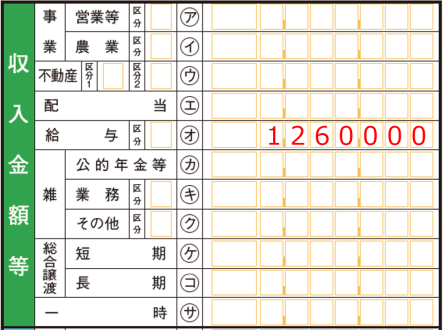

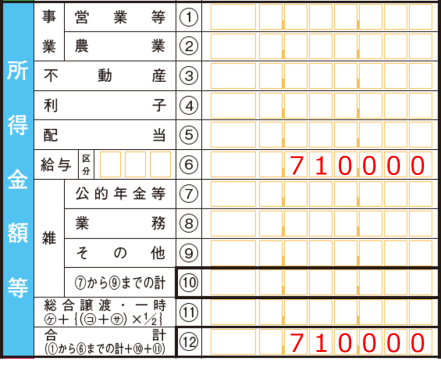

ここでは簡単な説明に留めますが、まず、確定申告書第一表の「収入金額等」の「給与」欄に、源泉徴収票の「支払金額」の数字を記入します。続いて「所得金額」の「給与」欄に、源泉徴収票の「給与所得控除後の金額」の数字を記入します。

支払額が126万円のケースで記入例をあげておきます。この場合、収入金額等の部分には126万円、所得金額の給与欄には給与所得控除(55万円)を差し引いた71万円を記入します。

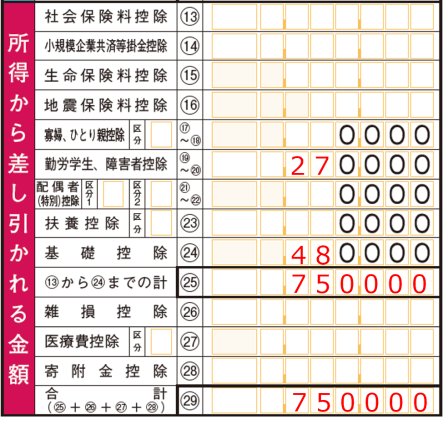

そして、「所得から差し引かれる金額」の「勤労学生、障害者控除」の部分に「27」を記入します(「0000」は印刷されています)。

基礎控除は「48」と記入します。その他の控除がなければ、控除の合計額は75万円を記入します。

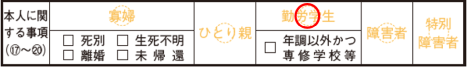

次に、確定申告書第二表の「本人に関する事項」の「勤労学生」に丸をつけます。

なお、確定申告についての概要や書き方については、こちらの記事にて詳しく解説しておりますので、確定申告を行う際はぜひご確認ください。

勤労学生控除の申請について、よくある質問をまとめておきます。

勤労学生控除は自動的には適用されませんので、申請の手続きをする必要があります。

通常は勤務先での年末調整で、扶養控除等申告書の「勤労学生」の欄にチェックを入れて提出すれば大丈夫です。または、確定申告で勤労学生控除の欄に記入することでも可能です。

本来、勤労学生控除は、アルバイト先の年末調整で申請することが出来る制度です。

年末調整は勤務先に申告書を提出するだけで済みますし、通常は12月の給与で還付金を受け取ることができるため、非常にスムーズです。

しかし、うっかり年末調整で勤労学生控除を忘れてしまった場合は、自分自身で確定申告をします。

確定申告書の作成は年末調整と比べて煩雑ですし、税務署に申告書を提出する手間もかかります。

また、還付金が振り込まれるまでに通常1か月~2か月ほどの期間がかかってしまいます。

年末調整の際には勤労学生控除の適用を忘れないようにしましょう。

2つ以上の会社でアルバイトしている場合ですが、年末調整自体はできますが、年末調整をできるのは、どれか1つの会社のみです。

ただ、もう1つの会社での給与が反映されませんので、結局、翌年に自分で確定申告が必要になります。

年末調整をしても無駄になってしまいますので、勤務先に、「2つ以上の会社で働いているので年末調整をせず確定申告をします」と伝えましょう。

ただし、もう1つの会社での給与額が少なく、すべての会社の給与を合計しても、年収110万円以下(住民税非課税のライン以下、市区町村によって異なる)の場合で、かつ、まったく源泉徴収されていない場合は、年末調整も確定申告もしなくても影響はありません。

2025年から、所得税は、年収160万円までかからなくなりました。一方、勤労学生控除を利用できるのは、年収150万円までです。

そのため、勤労学生控除を申請してもしなくても、所得税は0で、まったく変わりません。

しかし、住民税は、年収110万円(市区町村によって異なる)を超えるとかかりますが、勤労学生控除を申請すると、年収134万円まで所得割だけはかからなくなりますので、年収110万円を超えた場合は、申請したほうが良いです。