【年末調整・確定申告】給与所得・給与所得控除とは?計算方法など

会社員にも、働くうえの経費が認められており、それが「給与所得控除」です。給与所得控除とは何か、計算方法などを、わかり…[続きを読む]

2025年から、所得税がかかる年収の壁が、「103万円の壁」から「160万円の壁」にあがりました。

また、大学生(19~22歳)は、年収150万円以下なら、親の税金にほとんど影響を与えないようになりました。

そんな中で、勤労学生控除を申請したほうが良いのか、迷っている人も多いのではないでしょうか?

この記事では、勤労学生控除とは何か? 2025年からどのように変わるのか? どのような人が申請すべきか?などについて、以下のテーマでわかりやすく解説します。

目次

勤労学生控除とは、所得税・住民税を計算するときの「所得控除」のうちの1つです。

まずは、「所得控除」から解説します。

勤労学生控除とは、「所得控除」のうちの1つです。

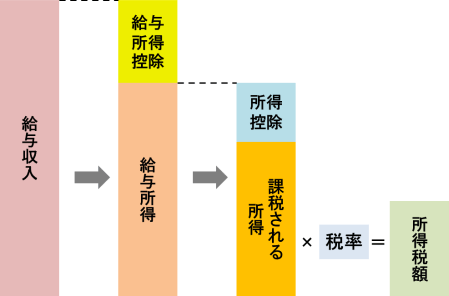

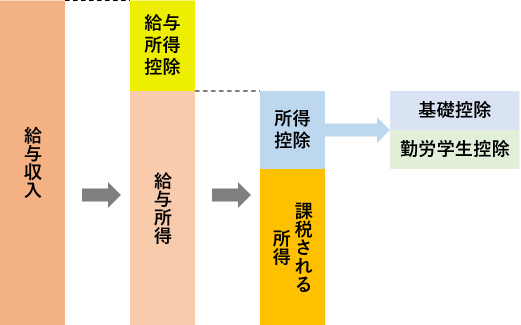

所得控除と言われてもピンとこない方もいるかと思いますので、次の図をご覧ください。

給与収入から「給与所得控除」を引いたものが「給与所得」となります。

さらに、そこから「所得控除」を引くと、「課税される所得」となり、この金額に税率をかけて所得税を計算します。

ここで、簡単な例を紹介します。

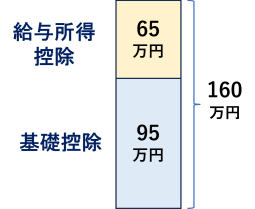

給与収入150万円の場合、給与所得控除は65万円です。

また、所得控除の一つとして、95万円(年収200万円以下の場合)の「基礎控除」があります。よって、

つまり、給与収入150万円なら、「課税される所得」が0円となりますので、所得税がかかりません。

「給与所得控除」の詳細については、下記の記事をご覧ください。

「あれ、103万円を超えたら税金がかかるんじゃないの?」と疑問に思う人がいるかもしれません。

実は、2024年までは、年収103万円を超えると、所得税がかかったのですが、所得税改正により、2025年からは、年収160万円を超えない限り、所得税がかからなくなりました。そのため「年収160万円の壁」と呼ばれています。

ただ、これとは別に、親の税金の扶養に入るための年収の壁として「123万円の壁」「150万円の壁」もあります。こちらは、後で、説明します。

「所得控除」がわかったところで、次は「勤労学生控除」についてです。

「所得控除」は16種類あります。さきほど紹介した基礎控除は、ほぼ全員に適用されます。そして、学生の場合は、「勤労学生控除」を適用できます。

つまり、基礎控除と勤労学生控除の2つの控除が適用されるので、さらに、税金が安くなります。

勤労学生控除の金額は、所得税が27万円、住民税26万円です。

ただ、所得税は年収160万円までかからなくなったので、所得税で勤労学生控除を申請するメリットはなくなってしまいました。しかし、住民税はまだメリットがあります。この点についても、、説明します。

一番の本題といえる部分ですね。

実は、所得税と住民税で、税金がかからない収入が違いますので、分けて説明します。

実は、所得税は、2025年から年収160万円までかからなくなったので、所得税で勤労学生控除を申請するメリットはなくなってしまいました。

2025年から、基礎控除は48万円→95万円にアップ、給与所得控除も55万円→65万円にアップしました。その結果、年収160万円以下であれば、所得税が発生しません。

ちなみに、勤労学生控除の年収条件も、年収130万円(所得75万円)→年収150万円(所得85万円)にアップしました。ところが、これは、160万円より低い金額です。

勤労学生控除を申請できる上限の年収150万円でも、勤労学生控除を申請しなくても、所得税はかかりませんので、申請する意味がないのです。

住民税は、ちょっとややこしいです。

住民税には、「均等割」と「所得割」の2種類があります。「均等割」は収入金額によらず一律でかかる税金、「所得割」は収入金額に応じてかかる税金です。

年収110万円(東京都23区など都心部の場合)を超えると、住民税のうち、均等割はかかります。均等割は自治体によって異なりますが、ほとんどの自治体では5,000円です。

この基準となる年収は、市区町村によって異なり、地方では、103万円、106.5万円、107万円のところもあります。

住民税の均等割は、勤労学生控除の申請とは関係なく、発生します。

なお、未成年の方(※)は、給与収入204.4万円未満であれば、均等割もかかりません。

※住民税の均等割が非課税となる収入は自治体によって異なります。「住民税非課税判定ツール」をご利用いただくと、お住いの市区町村の金額を判定できます。

※未成年の方とは、その年の1月1日時点で18歳未満の方です。

本来、年収110万円を超えると、住民税の所得割もかかります(こちらは全国同じ)。

ただ、勤労学生控除を申請すれば、年収134万円以下なら所得割はかかりません。

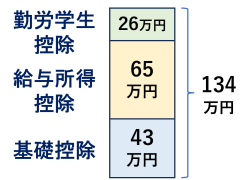

住民税では、勤労学生控除の控除額は26万円です。

そして、給与所得控除が65万円、基礎控除は43万円です(基礎控除額は所得税と異なります、改正はありません)。

これらをすべて足すと、26万円+65万円+43万円=134万円です。

つまり、給与収入134万円以下であれば、住民税のうち所得割はかかりません。

結果として、所得税では、勤労学生控除を申請する意味はありませんが、住民税では、所得割がかからなくなりますので、年収110万円を超えた人は、申請したほうが良いでしょう。

ただし、年収150万円(合計所得85万円)を超えると、勤労学生控除を申請できませんので、超えないようにしてください。

勤労学生控除の対象者となる学生は、次のすべての条件を満たす人です。この人のことを「勤労学生」といいます。

1つ目は、「勤労学生」というくらいですから、どこかの会社に勤めて得た収入、いわゆる給与収入があることが必要です。雇用されず、自営業・副業などで、報酬しか得ていない場合は、対象になりません。

2つ目は、その給与収入が150万円以下(合計所得85万円以下)という条件です。さらに、株式の売却で得た利益や、アフィリエイト・ライター・デザイナー・YouTuberなど個人事業で得た所得の合計が10万円以下であることが必要です。

3つ目の「特定の学校の学生、生徒であること」については次で詳しく解説します。

勤労学生の条件の一つである「特定の学校の学生、生徒であること」について、国税庁のホームページによると、以下が該当します。

一般的な高校、大学、高等専門学校に通学している学生は、問題なく該当します。また、夜間部の学生も勤労学生控除が適用できます。また、職業能力開発校も対象に含まれます。

その他、専門学校に通学している方や、通信制の学校に通っている方など、個別の疑問についてそれぞれ解説していきます。

勤労学生控除には年齢による条件はありません。したがって社会人でも、対象となる大学や大学院、専門学校等に通学している場合、勤労学生控除の対象となります。

ただし、前提条件である「その年の給与収入が130万円以下」という部分を満たしている必要がある点には注意が必要です。

勤労学生控除の対象となる専門学校には、次の条件が規定されています。

通学している学校が上記の条件を満たすのであれば、勤労学生控除を適用することができます。不安な方は学校に確認するのが最も確実です。

先ほど挙げた「学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校」の中には、通信教育生も含まれます。ただし、その通信制の学校を卒業した場合に、一般の学生と同一の資格を与えられるものに限ります。

通信制の学校のうち、例えば放送大学では勤労学生控除が適用できるとホームページに明記されています。その他の学校についてはホームページで確認するか、個別に問い合わせるなどして確認しましょう。

大学院の学生は問題なく勤労学生控除を適用することができます。

日本語学校は勤労学生控除の範囲から除かれています。

年末調整・確定申告において、一般的な高校、大学、大学院などの学生については、原則として、証明書の添付は必要ありません。

ただし、会社によっては、添付を求めることもあります。なぜかというと、年末調整で勤労学生控除を適用した場合、その内容に責任があるのは会社側だからです。

本当は学生でないのに学生だと偽って勤労学生控除を適用した人がいたとしたら、会社が責任を負わされてしまいます。そのために、会社が添付を求めることもあります。

故意でなかったとしても、アルバイト雇用時には学生だったが、その後、退学したのに、会社に伝え忘れて、そのまま勤労学生控除を適用してしまうケースもあるようです・・・。そのような間違いを防ぐために、会社側は、少なくとも、学生証などの提示を求めるべきともいえるかもしれません。

専門学校・専修学校や職業訓練学校の学生については、勤労学生控除の対象となる学校であることを証明する書類の添付が必要となります。

証明書類として有効なものは、在学証明書や学生証のコピー等です。在学証明書はそれぞれの学校の窓口で入手できます。

不安な方は勤務先の担当者にどのような書類を提出すべきか確認した方が良いでしょう。

以前は、勤労学生控除を受けようとすると、デメリットとして、親の税金が高くなると言われてきました。

2024年までは、親の税金の扶養に入るための年収の壁は103万円でしたので、それを超えると、親が扶養控除を受けられなくなったからです。特に、19~22歳の年齢にあたる大学生の場合は、親が63万円の扶養控除を受けられなくなったので、親の税金が8~33万円も高くなりました。

でも、2025年からは、所得税改正で大幅に改善されましたので、あまり心配する必要はなくなりました。

ただし、19~22歳の大学生は大丈夫ですが、18歳以下、または23歳以上の大学生・大学院生等は注意が必要です。

所得税改正で、2025年から、税金の扶養に入るための年収の壁は、「123万円の壁」になりました。

さらに、19~22歳の年齢にあたる子供については(大学生でなくてもこの年齢であればよい)、年収123万円を超えても、年収150万円以下であれば、同じ63万円の「特定親族特別控除」を受けられます。

また、親の健康保険(社会保険)の扶養に入るための年収の壁として「130万円の壁」がありますが、こちらも、19~22歳の年齢の場合は、「150万円の壁」になりました。

税金も健康保険も、年収150万円までは、親に迷惑をかけずにいられるようになりました(正確には、税金は年収150万円以下、健康保険は年収150万円未満)。

ただし、12月31日時点で19~22歳の人だけが対象です。

早生まれの18歳の大学1年生や、留年・浪人などで23以上の大学生、あるいは大学院生は、残念ながら、上記の内容は当てはまりません。

親が63万円の扶養控除を受けるには、年収123万円以下に抑える必要があります。123万円を超えると、親は特定親族特別控除は受けられませんので、税金が高くなります。

また、親の健康保険(社会保険)の扶養に入るための年収の壁も「130万円の壁」のままです。

そのため、勤労学生控除を申請すれば、年収134万円まで住民税の所得割はかからない、と説明したのですが、18歳、23歳以上の大学生・大学院生などは、年収123万円以下に抑えるのが無難です。

19~22歳の大学生は、年収123万円を超えても、基本的には親の税金には影響がなく、社会保険の扶養に入っていられます。

ただし、年収123万円を超えると扶養家族ではなくなります。その結果として、下記のような状況になる可能性があります。

特に、「② 奨学金・授業料減免の条件を満たさなくなる可能性」は要注意です。年収123万円を超えたために、奨学金をもらえなくなったり、授業料減免を受けられなくなったら本末転倒です。

上記のどれかに該当しそうな人は、年収123万円を超える前に、十分に確認するようにしましょう。

勤労学生控除は、

どちらかの方法で申請します。

基本的には、勤務先で年末調整で行います。そのほうが、手続きが楽ですし、他に所得がなければ年末調整だけで完了しますのでスムーズです。

もし、2つ以上の会社でアルバイトをしている場合や、年末調整で申請し忘れてしまった場合は、翌年に自分自身で確定申告を行います。

勤労学生控除の申請方法について、詳しくは、こちらをご覧ください。

勤労学生控除について、よくある質問をまとめておきます。

勤労学生控除を受けるための条件は「給与収入150万円以下」(「所得85万円以下」)です。

給与収入が150万円を少しでも超えてしまうと、勤労学生控除を利用できません。突然、住民税の所得割がかかります(4万円くらい)。

勤労学生控除があるからといって油断せず、150万円を絶対に超えないように、働く時間を調節しましょう。

勤労学生控除を利用した場合でも、年収134万円を超えると、住民税の所得割がかかります。

ただし、年収134万円を超えた部分に対して、10%の税率がかかります。

たとえば、給与収入136万円の場合の所得割の計算はこのようになります。

他に均等割5,000円(市区町村によってやや異なる)がかかりますので、合わせて次のとおりです。

なお、自治体によっては、勤労学生控除を受けている人に対して、住民税の減免(減らす、または、免除)をしているところもありますので、お住いの市区町村にお問い合わせください。

奨学金を利用している場合、利用している奨学金によって、本人の収入条件や、親の扶養家族の条件があります。

特に、多子世帯(扶養している子供が3人いる親)について、ある子供の年収が123万円を超えてしまうと、多子世帯に該当しなくなり、授業料減免を受けられなくなる可能性があります。

奨学金や授業料減免を受けている本人ではなく、兄弟の年収が123万円を超えた場合にもそうなります。

自分、または兄弟が、奨学金や授業料減免を受けている場合は、それらの収入要件を必ず確認しましょう!

最後にこの記事のまとめです。

最後にこの記事を読んでいただいた方におすすめの記事をピックアップさせていただきました。

税金に詳しくなって、損をしないようにしましょう!

【関連記事】

年末調整は学生でも必要?記入方法・注意点・メリットも解説

アルバイト大学生は必見!学生が確定申告を必要とする場合とは?

【学生必見】国民年金の賢い支払い方