アルバイトで収入103万円を超えると所得税がかかります。勤務先で年末調整をしていれば確定申告は必要ありませんが、掛け…[続きを読む]

確定申告は大学生・高校生でも必要? バイト掛け持ちの場合は?

アルバイト、YouTuber、Uber Eatsなど、学生がお金を稼ぐ方法はいろいろとありますが、結果として確定申告が必要になるケースもあります。

この記事では、学生の方がどのような場合に確定申告をしなければならないのか、手続き方法もあわせてわかりやすく解説していきます。

この記事ではこんな疑問にお答えします!

- 普通にバイトしているだけなら確定申告はしなくていいの?

- バイトの掛け持ちをしたら確定申告が必要って本当?

- 学生が確定申告をする方法は?

- 「勤労学生控除」ってわかりやすく言うと何?

1.確定申告が不要な学生

確定申告はざっくりいうと、自分が昨年1年間でどのくらいお金を稼いだのかを国に報告し、稼ぎに応じた税金を納める手続きです。その際、正しく申告を行うことで、条件に応じて様々な「控除(税金を安くする制度)」を利用することができます。

ここでいう「稼ぎ」にはアルバイト収入なども含まれますが、アルバイトをしている学生の方で確定申告をしている人はあまりいないのではないでしょうか。

まずは、学生の方で確定申告が不要になるケースを紹介します。

- アルバイト先で「年末調整」を受けている場合

- 年収が103万円以下の場合

- アルバイト以外の副収入が一定以下の場合

(1)アルバイト先で年末調整される場合

「確定申告は稼ぎに応じた税金を納めるための手続き」という説明をしましたが、そうした手続きを本人に代わって勤め先の会社が行ってくれるのが「源泉徴収」と「年末調整」です。

アルバイトをしている人は、月収や養っている家族の人数に応じてお給料から税金が天引きされています(これを「源泉徴収」といいます)。

年末調整でこの「源泉徴収」の過不足を計算して清算するので、年末調整を受けている人は「基本的に」確定申告は要らないのです。

アルバイト先で年末調整を受けることができて確定申告が要らない人は、具体的にいうと以下2つの条件をクリアしている人です。

- アルバイト先が1ヶ所(掛け持ちしていない)

- 年末調整の時期(10月~12月頃)にアルバイト先に所属している

(2)年収が103万円以下の場合

アルバイト先で年末調整を受けられなかったとしても年収が103万円以下の場合、そもそも所得に税金(所得税)がかからないので確定申告は不要です。

ただ、年収が103万円以下でも特定の月に88,000円以上稼いでいたりすると源泉徴収されてしまうので、年末調整を受けられない場合は自分で確定申告をすることで所得税の還付を受けることができます。夏休み等に一気にバイトをした場合などは、源泉徴収されたかどうか確認して、確定申告をすると良いでしょう。

(3)アルバイト以外の副収入が20万円以下の場合

アルバイト以外にも稼ぎがある人についてです。

アルバイトのような「勤め先からの給料(給与所得)」に加えて、以下のような副業収入がある場合、収入から経費を抜いた所得が20万円以下なら確定申告不要です。

給与所得以外の収入とは?

- Uber Eats

- YouTuber

- アフィリエイト

- 株

など

バイトとアフィリエイトをしているA君の場合

例えば、コンビニのアルバイトとアフィリエイトで収入があるA君がいるとします。コンビニでのアルバイトで得た給与については、通常であればコンビニ先が年末調整をしてくれるので確定申告不要です。

また、アフィリエイトで得た所得(収入から経費を引いた金額)が20万円以下であれば、こちらも確定申告は必要ありません。

2.確定申告が必要な学生とは

確定申告が必要な場合とは、次のようなケースです。

- 年収103万円超で、アルバイト先が年末調整をしてくれない場合

- 年末調整の前にアルバイトを辞めた場合

- 2ヶ所以上でアルバイトをかけもちしている場合

- 副業の所得が20万円を超える場合

- 控除を受けたい場合

(1)アルバイト先が年末調整をしてくれない場合(年収103万円超)

本来、従業員を雇っている会社は年末調整をしなければいけませんが、アルバイト先によっては年末調整をしてくれないこともあります。

その場合、年収が103万円を超えていたら、自分で確定申告を行う必要があります。

(2)年末調整の前にアルバイトを辞めた場合

年末調整は毎年10月~12月頃に行います。会社が年末調整をする前にアルバイトを辞めた場合は、自分で確定申告をする必要があります。

短期集中でがっつり稼いだ人などは特に、納めすぎた税金が戻ってくることも多いので、確定申告することをおすすめします。

※年収103万円以下で、源泉徴収もされていなければ、確定申告をする必要はありません。

(3)2ヶ所以上でアルバイトを掛け持ちしている場合

基本的に、年末調整は1ヶ所の勤め先でしか行うことができません。大学生であれば、インターンシップなどで複数の会社から給与を得ていることもあるでしょう。この場合はどうなるのでしょうか。

まず、メインのアルバイトについてはバイト先で年末調整をしてもらえれば確定申告不要です。掛け持ちしているサブのアルバイトについては、給与が20万円を超える場合は自分で確定申告を行う必要があります。

ちなみに、掛け持ちではなく、「アルバイトを辞めて別のアルバイトを始めた」という場合であれば、新しいアルバイト先に前の職場で発行された源泉徴収票を提出すれば、2か所分まとめて年末調整をしてもらえます。

(4)副業の所得が20万円以上の場合

すでに述べましたが、アルバイトと副業をしている場合は、副業で得た所得(売上-経費)が20万円超であれば確定申告が必要です。

(5)控除を受けたい場合

勤労学生控除、医療費控除、ふるさと納税の寄付金控除などを受けたい場合は、確定申告が必要です。

3.確定申告で学生が利用できる控除とは

確定申告では、収入が大きければ大きいほど納めなければいけない税金の金額も大きくなります。ただし、条件さえ合えば、収入の一部を減額して、税金の負担を軽くすることができます。これを「控除」といいます。

控除には様々な種類がありますが、医療費控除などの一部の控除を除けば年末調整でも確定申告でも申請することができます。年末調整で申請を忘れてしまった人、年末調整を受けられなかった人は確定申告を利用しましょう。

(1)勤労学生控除

学生の皆さんの場合、主に利用する控除は「勤労学生控除」でしょう。控除額は27万円で、これによって年収130万円までなら所得税がかからなくなります。

勤労学生控除の対象となるのは、以下のいずれかの学生です。

- 学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校などの学生や生徒

- 国、地方公共団体、学校法人等により設置された専修学校または各種学校に通う生徒で、一定の要件に該当する課程を学んでいるもの

- 職業能力開発促進法の規定によって認定を受けている職業訓練校で、要件に該当する課程を学んでいるもの

勤労学生控除を利用すると130万円までは所得税がかからない

上述したように、103万円の年収までは所得税はかかりません。これに勤労学生控除の27万円まで足すと、130万円までは所得税がかからないということになります。

ただし、103万円以上の収入があると親の扶養から外れる(親の税金負担が大きくなる)ことになるのでその前に親御さんに相談することをおすすめします。

勤労学生控除を利用しても住民税が発生する場合もある

収入にかかる税金には所得税の他にも「住民税」があります。

自治体によって住民税が課せられる年収は異なりますが、年収が93~100万円を超えると住民税がかかります。

勤労学生控除を受けていれば、まったく税金がかからなくなるというわけではないのでその点は覚えておきましょう。

勤労学生控除についてより詳しく知りたい場合はこちらの記事をご参考ください。

4.学生が確定申告をするやり方

確定申告の手続きは、以下の手順で行います。

- 必要な書類を用意する

- 前年分の所得や控除について確定申告書に記入する

(あるいはオンラインで確定申告書を作成する) - 2月16日から3月15日までに税務署に提出する

(あるいはオンラインで提出する)

オンラインで確定申告書を作成する場合、国税庁のウェブページ「確定申告書等作成コーナー」にアクセスし、必要事項を乳旅行すると自動で確定申告書を作成できます。

これをプリントアウトして税務署に提出することもできますし、e-Taxを利用してデータをそのままオンラインで提出することもできます。

(1)学生が確定申告を行うのに必要な書類

学生が確定申告を行うためには以下のような書類が必要です。

- 本人確認書類……マイナンバーがわかるもの(詳細はこちら)

- 確定申告書……税務署に置いてあります、国税庁のHPからダウンロードできます

- 給与所得の源泉徴収票(原本)……アルバイト先から1月頃に渡されます

- 学生であることを証明できるもの(勤労学生控除を利用する場合)

各種の控除を受ける場合は、明細や領収書などの控除の必要書類を用意します。

(2)学生が確定申告を行うために書くべき書類と書き方

以前は、確定申告書A・Bに分かれていましたが、2023年の確定申告からA・Bの区別がなくなり統一されました。

学生が確定申告を行う際に書く必要があるのは、確定申告書の第一表・第二表のみで、国税庁のHPでダウンロード・印刷したものに記入するか、国税庁HPの確定申告作成コーナーで必要事項を入力して作成しましょう。

確定申告作成コーナーを利用する場合はガイドラインに従って入力していくと税金の計算などは自動でしてくれます。以下では申告書に自筆で記入する場合の書き方を説明します。

源泉徴収票を見ながら収入について記載していきましょう。まずは第一表の記入例をご覧ください。

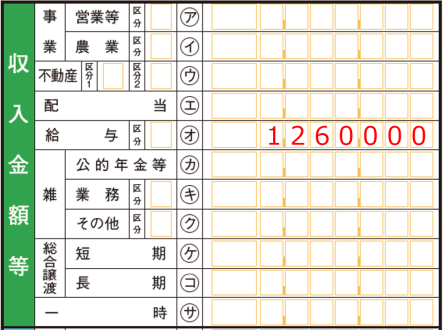

「収入金額等」のエリア

「給与」の欄に源泉徴収票の「支払い金額」を転記します。副業収入がある人は「雑」の欄にも記入します。

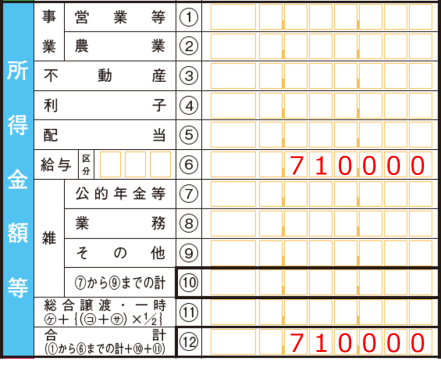

「所得金額」のエリア

源泉徴収票の「支払い金額」から給与所得控除の金額を引いた金額を記入します。

給与所得控除は収入が162.5万円までなら一律で55万円です。収入が162.5万円をこえる人は「給与所得計算ツール」で給与所得を計算できます。

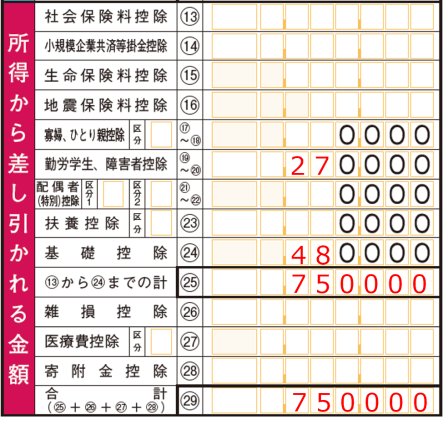

「所得から差し引かれる金額」のエリア

勤労学生控除を利用する場合は勤労学生の欄に「27」と記入、基礎控除の欄に「48」と記入して、「小計」欄と一番下の「合計」欄に合計を記入します。

あとはここまで記入した数字をもとに、書類上の指示に従って税金の計算を行い、第二表にも転記します。

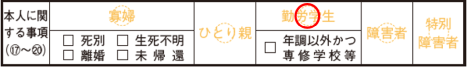

第二表の「本人に関する事項」の箇所で「勤労学生」に丸をします。

確定申告書の書き方は、詳しくは以下の記事にて解説していますので、ぜひご参照ください。

(3)確定申告書の提出

上記のようにして作成した書類を各種証明書として用意し税務署に提出します。税務署に直接持っていくか、郵送するか、オンラインでも提出することが可能です。

5.学生の確定申告に関するよくある質問

確定申告は高校生・大学生でも必要なの?

確定申告が必要かどうかに、学生か社会人かは関係がありません。一定の稼ぎがあって年末調整を受けていない場合は確定申告が必要です。

学生は確定申告をしなくてもバレない?

学生であれば確定申告をしなくてもバレないという事はありません。会社は、「給与支払報告書」という書類で、誰にいくら給料を払ったかを市区町村に報告しますので、申告しないとバレてしまいます。

学生でも、確定申告が必須にもかかわらず、申告・納税を怠るとペナルティの対象となるので注意しましょう。

バイト掛け持ちしている学生は確定申告が必要?

バイトを掛け持ちしている場合、掛け持ちのサブの会社の給与が年間20万円をこえると確定申告を行う必要があります。詳しくはこちらをご確認ください。

ウーバーイーツ(uber eats)をしている学生は確定申告が必要?

ウーバーイーツの収入については年末調整を受けることができません。そのため一定以上の収入がある場合は自分で確定申告を行う必要があります。ボーダーラインは以下の通りです。

- ウーバーイーツを本業にしている場合……48万円を超える人

- ウーバーイーツが副業の場合……雑所得が20万円を超える人

fxを行っている学生は確定申告が必要?

FXによる利益が20万円超出ている人は、雑所得として確定申告をする必要があります。その他の雑所得と異なる点は、FXによる所得は「分離課税」となる点です。

FXも株式と同様に、損失が生じた場合は3年間繰り越すことが認められています。