【2024年版】不動産の譲渡所得の確定申告書の書き方(記入例)

家や株などを売って利益(譲渡所得)が発生したら確定申告で、第三表(分離課税用)の作成も必要になります。記入例を使って…[続きを読む]

2024年2月16日~3月15日に令和5年分の確定申告を行います。今回は、手書きでの確定申告書の書き方について、会社員・公務員・サラリーマン向けに、詳細な記入例つきで具体的にわかりやすく解説します。

目次

2022年まで(令和3年分の確定申告まで)確定申告書の書式フォーマットは、確定申告書Aと確定申告書Bに分かれていました。

確定申告書Aは、給与所得、雑所得、配当所得、一時所得のみの人が使用する申告書で、主に会社員・公務員などが利用しました。

確定申告書Bは、所得の種類にかかわらず全ての人が使用できる申告書で、主にフリーランス・個人事業主などが利用しました。

ところが、2023年から(令和4年分の確定申告から)は、AとBの区別がなくなり、書式が一つに統一されました。

会社員・サラリーマンの方からすると、項目が増えましたので、複雑そうに見えますが、記入すべき内容は前年度までと同じで、記入する項目はそんなに多くはありませんので、ご安心ください。

確定申告書には、様々な用紙がありますが、会社員・公務員の方が一般的に利用するのは、次の2つです。

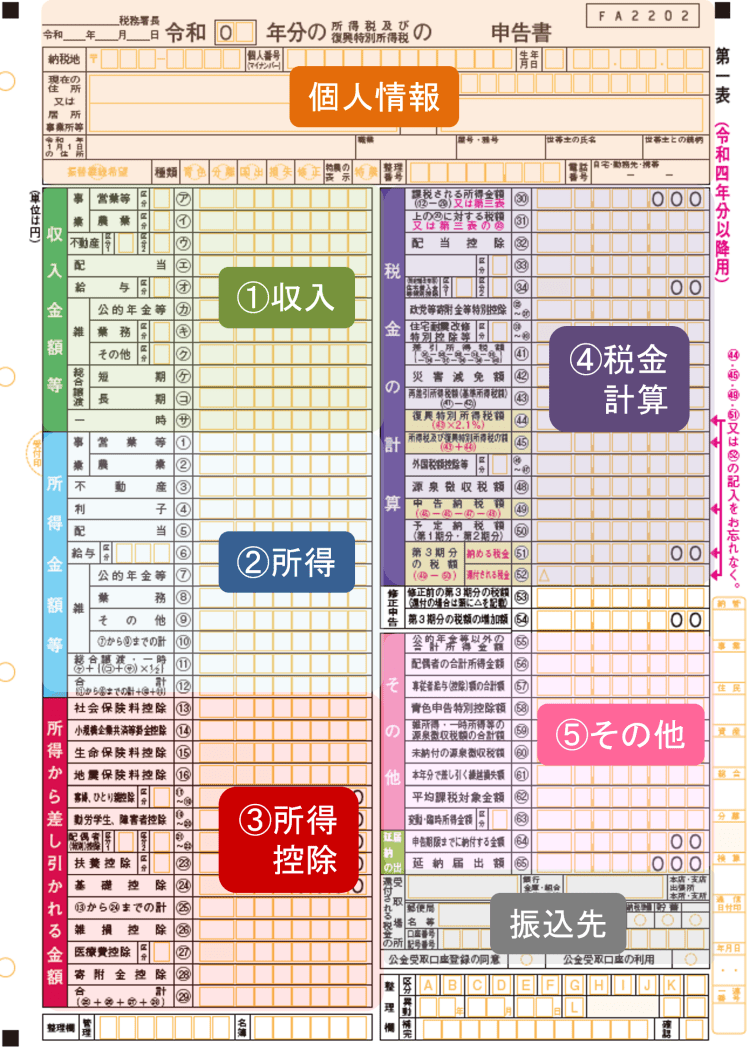

確定申告書の第一表と第二表については、表が第一表、裏が第二表となっています。

上の方に個人情報を記入します。左側に、収入/所得、所得控除を記入し、右側で税金の計算をします。還付金がある場合は、口座番号を記入します。

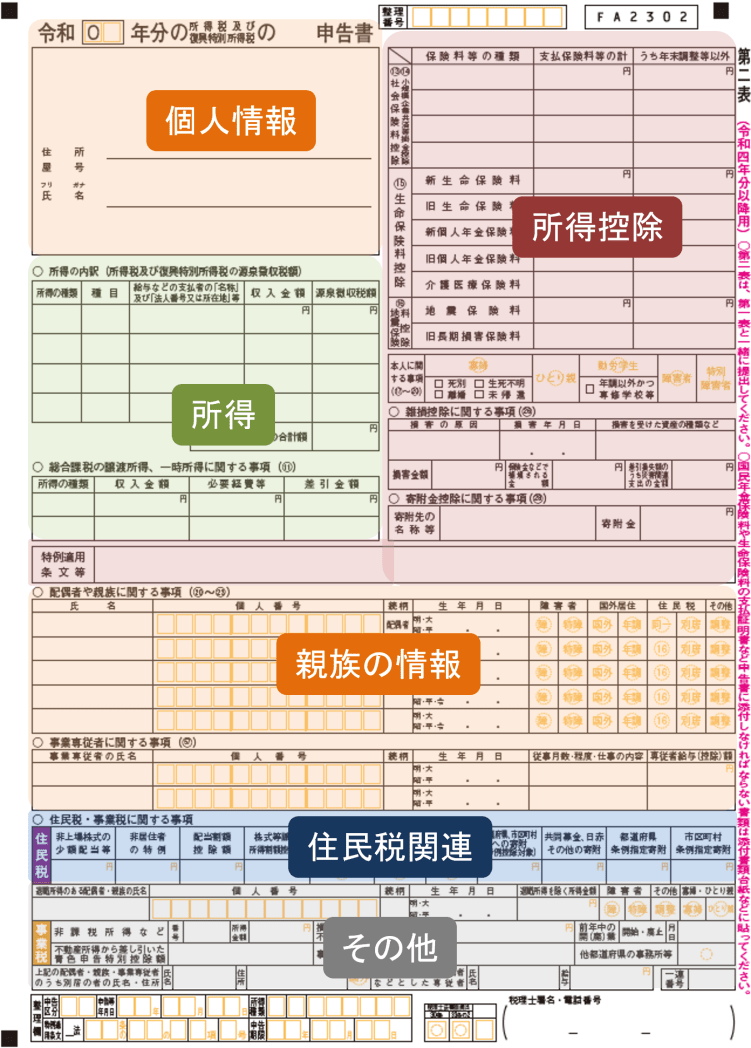

第一表の補完的な役割をしています。

所得や所得控除の詳細、親族の情報などを記入します。

不動産(土地・建物)の売却、株式の売却などで利益が出た人が使用します。

今回は扱いませんので、下記の記事をご参考ください。

今回説明する確定申告書の様式や手引き等は、国税庁のウェブサイトから入手することができます。

【参照】国税庁:確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)

今回は、会社員・公務員が、医療費控除や住宅ローン控除を受けるために確定申告をするケースを例にして、紙面での確定申告書の書き方を解説していきます。具体的には次のような方を想定しています。

確定申告書の記入方法としては、いろいろな方法がありますが、第一表と第二表の関連項目を同時に記入していくのが簡単です。

事前準備として、まず、会社など勤務先から入手した源泉徴収票をご用意ください。

源泉徴収票については、「源泉徴収票とは?見方をわかりやすく解説」をご覧ください。

医療費控除をされる方は、事前に「医療費控除の明細書」に記入ください。

医療費控除の明細書の記入方法については、「医療費控除の明細書の書き方(記入例つき)」をご覧ください。

ふるさと納税など寄附金控除をされる方は、寄付先の自治体から郵送された寄附金証明書をご準備ください。

住宅ローン控除を初めてされる方は、事前に「住宅借入金等特別控除額の計算明細書」に記入ください。2年目以降の場合は、年末調整で控除済みのため、明細書は不要です。

それでは、図を使って説明していきます。一部の画像は、クリックすると拡大することができます。

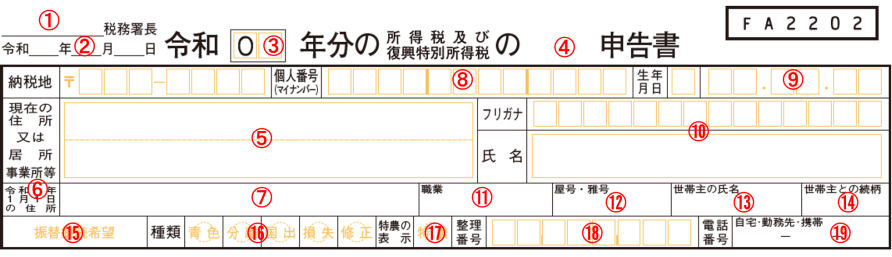

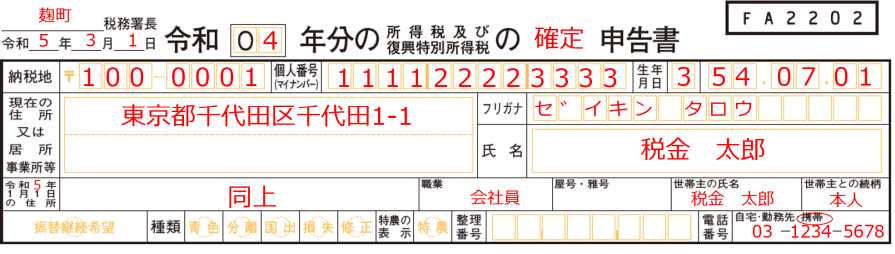

① 申告者の住所地を管轄する税務署名と申告書を提出する年月日を記入します。

② 年月日はとりあえず空けておいて、税務署へ提出する日に記入すると間違いがありません。

③ 申告する年度の数字を記入します。令和5年分の申告をする場合は、「5」を記入します。

④ 初めて提出するときは「確定」と記入します。

⑤ 郵便番号と住所を記入します。

⑥ 「令和□年1月1日の住所」の箇所に、「6」と記入します。

⑦ 1月1日の住所は上段と同じであれば「同上」と記入します。

⑧ マイナンバー(個人番号)を記入します。

⑨ 生年月日を記入します。元号に対応する数字(明治:1、大正:2、昭和:3、平成:4、令和:5)を左端に記入し、右側に年月日(各数字2桁)を記入します。昭和54年7月1日生まれの場合は、「3540701」となります。

⑩ 氏名・フリガナを記入します。押印は不要です。

⑪ 職業を記入します。お勤めの方は、「会社員」「公務員」などと記入します。

⑫ 副業をしていて、屋号がある場合は記入します。

⑬⑭世帯主の氏名・続柄を記入します。

⑮振替納税を利用している人で転居等で所轄税務署が変わった際に、引き続き振替納税を希望するする場合に「○」をします。

⑯ 副業をしていて、青色申告をする場合は「青色」に「○」をします。

申告表第三表(分離課税用)を使用する場合は「分離」に「○」をします。

申告表第四表(損失申告用)を使用する場合は「損失」に「○」をします。

⑰農業を営んでいて特別な条件の方のみ「○」をします。(国税庁の手引きを参考にしてください。)

⑱税務署から確定申告書の用紙が送付されてきて、整理番号が記入されている場合は、その番号を記入します。それ以外や不明の場合は空欄で構いません。

⑲電話番号:日中連絡がとれる電話番号を市外局番から記入します。連絡先区分(自宅・勤務先・携帯)を丸で囲みます。

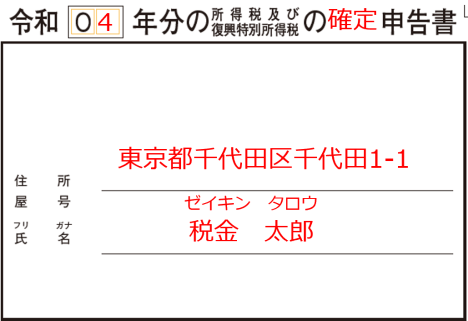

第一表と同様に、申告する年度の数字と「確定」と記入し、さらに、住所、氏名・フリガナを記入します。

源泉徴収票を見ながら、記入します。

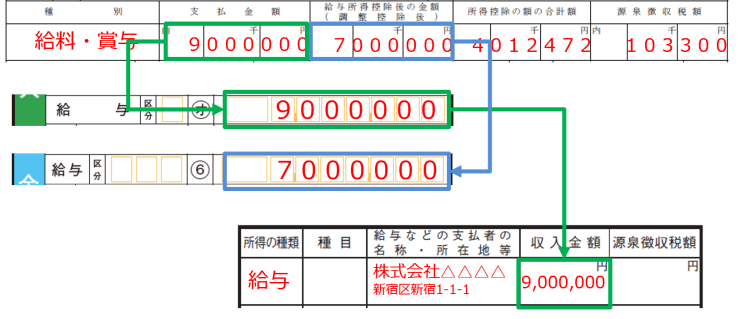

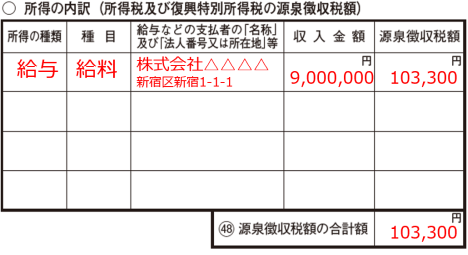

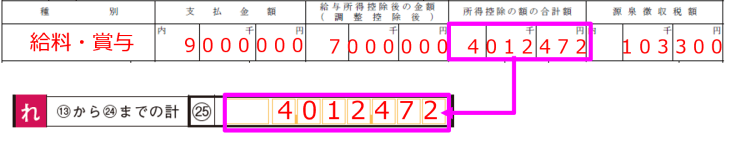

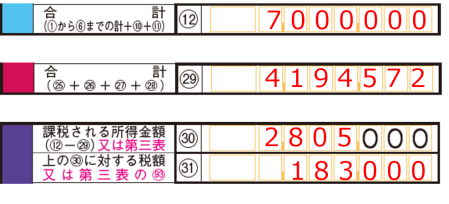

源泉徴収票の「支払金額」欄の金額を、第一表の「収入金額等」の㋔欄に転記し、さらに、第二表の「所得の内訳」の「収入金額」欄に転記します。

源泉徴収票の「給与所得控除後の金額」欄の金額を、第一表の「所得金額等」の⑥欄に転記します。

第一表の収入金額等の㋔欄の区分には、「所得金額調整控除」に該当する場合は、「1」と記入します。それ以外の場合は、空欄でOKです。

給与収入だけの方が、所得金額調整控除に該当するのは次の場合です。

第一表の所得金額等の⑥欄の区分も、通常は空欄でOKです。

他に所得がなければ、⑥の金額を⑫に転記します。

第二表の「所得の内訳」欄には「給与」と記入し、「給与などの支払者の名称・所在地等」欄には、勤務先の会社の名称と住所を記入します。

【記入例】

※「源泉徴収税額」については、後のほうで解説します。

この欄に記入することで、各種の「所得控除」を受けて節税することができます。

なお、ここでは、下記の⑬~㉔の控除は、年末調整を受けているという前提で解説していきます。

(年末調整を受けていない、または、年末調整の金額に間違いがある場合は、正しい金額を記入してください。)

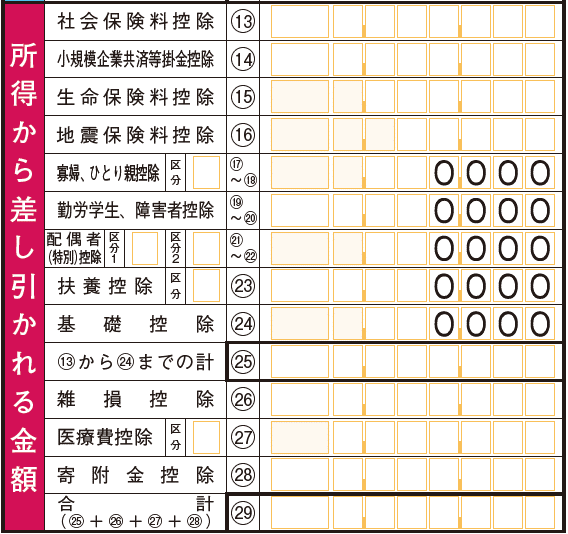

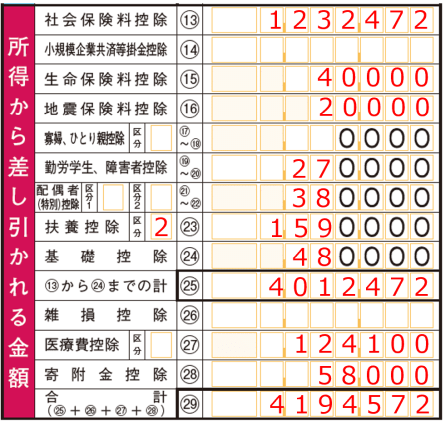

㉕合計

年末調整をされている方は、源泉徴収票の「所得控除の額の合計額」を㉕に転記します。

この合計額が記入されていれば、仮に⑬~㉔の個別の金額がわからなかっとしても、税金の計算上は問題ありません。

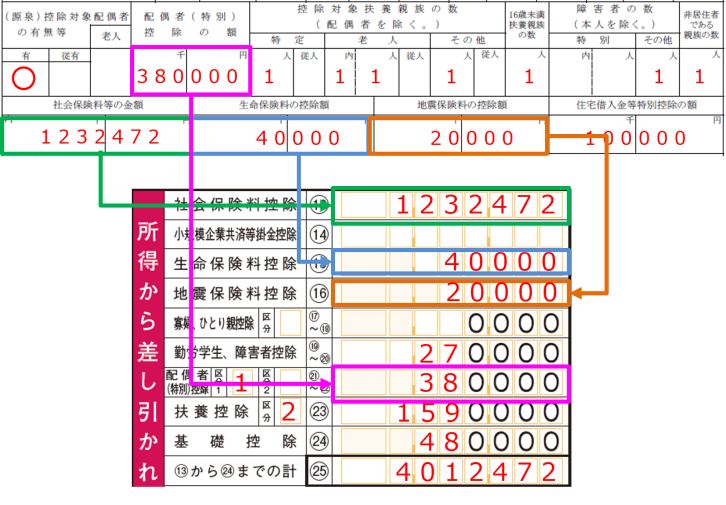

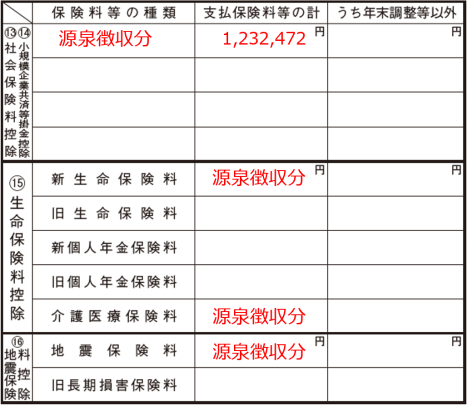

⑬社会保険料控除

1年間に支払った社会保険料の全額が控除されます。

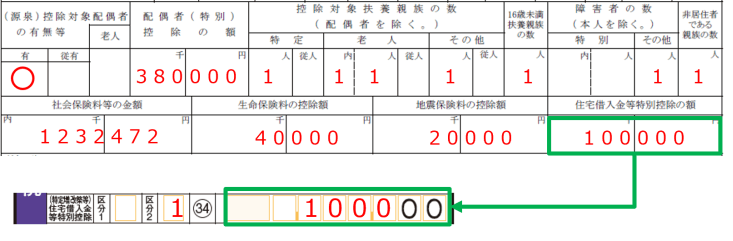

源泉徴収票に記載されている「社会保険料等の金額」を転記します。

⑭小規模企業共済等掛金控除

iDeCo(個人型確定拠出年金)などの支払った掛金の全額が控除されます。

⑮生命保険料控除

生命保険、医療介護保険、個人年金保険などの保険料を支払った金額のうち、一部が控除されます。

源泉徴収票の「生命保険料の控除額」を転記します。

⑯地震保険料控除

地震保険の保険料を支払った金額のうち、一部が控除されます。

源泉徴収票の「地震保険料の控除額」を転記します。

第二表の「保険料控除に関する事項」に、ここまでの控除の詳細を記入します。年末調整ですでに控除している場合は「源泉徴収分」と記入します。

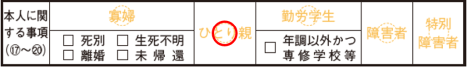

⑰⑱寡婦、ひとり親控除

2023年12月31日時点で寡婦または、ひとり親の場合に記入します。ひとり親控除の場合は、区分に「1」を記入します。

さらに、第二表の「本人に関する事項」欄の「寡婦、ひとり親控除」欄に○印をつけます。

27万円または35万円が控除されます。

詳細は「ひとり親控除・寡婦(寡夫)控除とは?」をご覧ください。

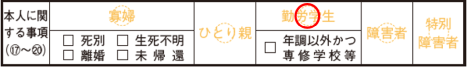

⑲⑳勤労学生、障害者控除

2023年12月31日時点で勤労学生の場合、「27」と記入します(「0000」は記入済み)。さらに、第二表の「本人に関する事項」欄の「勤労学生」欄に○印をつけます。

詳細は「勤労学生控除とは?」をご覧ください。

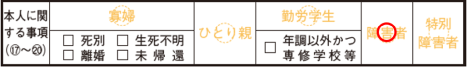

2032年12月31日時点で本人または扶養家族が障害者の場合、記入します。27万円、40万円、75万円いずれかの控除が受けられます。

本人が障害者である場合は、第二表の「本人に関する事項」欄の「障害者」または「特別障害者」欄に○印をつけます。

また、扶養家族が障害者である場合は、第二表の「配偶者や親族に関する事項」欄の「障」または「特障」欄に○印をつけます。

詳細は「障害者控除とは?」をご覧ください。

㉑㉒配偶者(特別)控除

配偶者の所得が48万以下の場合は配偶者控除を、配偶者の所得が133万円以下の場合は配偶者特別控除を受けられます。

詳細は「配偶者控除・配偶者特別控除とは?」をご覧ください。

源泉徴収票の「配偶者(特別)控除の額」を転記します。

配偶者特別控除の場合には、区分1欄に「1」と記入します。

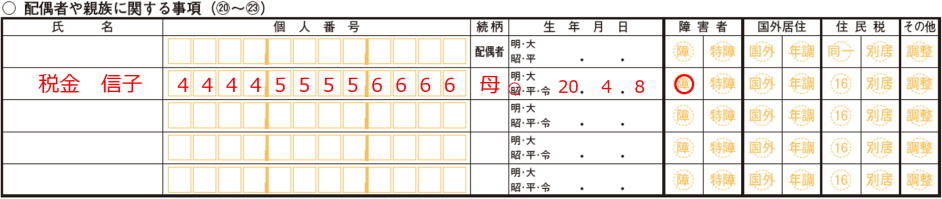

第二表の「配偶者や親族に関する事項」の一番上の配偶者欄に、氏名、マイナンバー(個人番号)、生年月日を記入します。

○印の付け方は下のボタンを押してご覧ください。

| 項目名 | ○をする条件 | |

|---|---|---|

| 障害者 | 障 | 障害者である場合 |

| 特障 | 特別障害者である場合 | |

| 国外居住 | 国外 | 国外に居住している場合 |

| 年調 | 「国外」および「別居」に○をした場合で、 年末調整で適用を受けている場合 |

|

| 住民税 | 同一 | 同一生計配偶者で、本人の合計所得が1,000万円を超えている場合 (配偶者控除は受けられない) |

| 別居 | 本人と別居している場合 | |

| 調整 | 給与収入850万円を超え、特別障害者である配偶者がいて、 かつ、その配偶者が同居している他の家族の扶養親族とされている場合 |

|

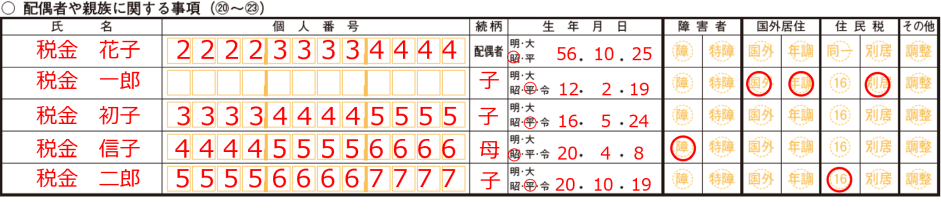

㉓扶養控除

対象の扶養家族(所得48万円)がいる場合に、1人当たり38~63万円の扶養控除を受けられます。

詳細は「扶養控除とは?」をご覧ください。

金額がよくわからない場合は、㉕の合計から、ほかの欄の金額をすべて引くことで計算できます。

第二表の「配偶者や親族に関する事項」の2段目以降に、氏名、マイナンバー(個人番号)、続柄、生年月日を記入します。

○印の付け方は配偶者の場合とほぼ同じですが、16歳未満の場合は「16」に○を記入します。

㉔基礎控除

所得に応じて基礎控除を受けられます。所得2400万円以下であれば、基礎控除額は48万円ですので、「48」と記入します。

詳細は「基礎控除とは?」をご覧ください。

㉖雑損控除

雑損控除がある場合に記入します。

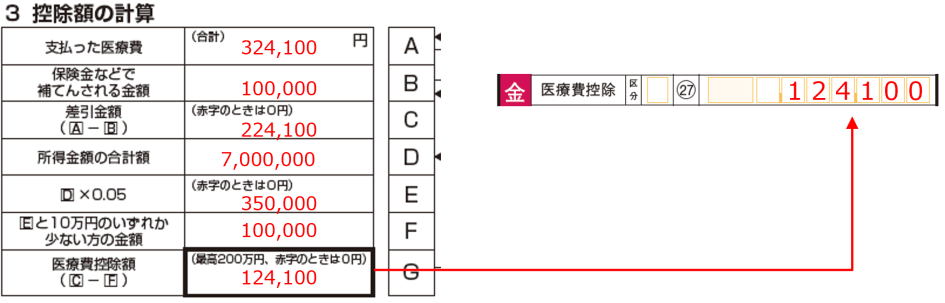

㉗医療費控除

医療費控除の明細書のGの金額を、第一表の㉗に転記します。

区分欄は、通常の医療費控除の場合には空欄、セルフメディケーション税制の場合には「1」を記入します。

詳細は「医療費控除の明細書の書き方(記入例つき)」を参照ください。

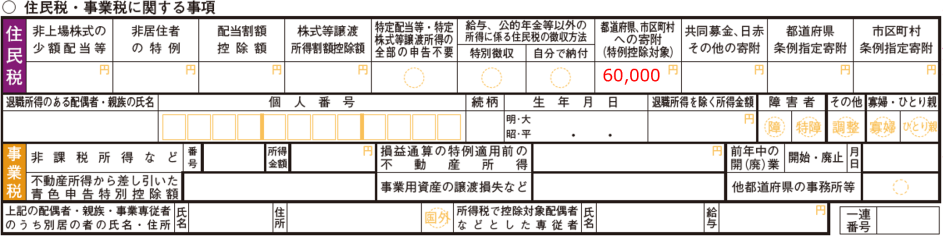

㉘寄附金控除

(寄附金合計額-2000円)が、寄附金控除できる金額であり、これを記入します。

第二表の「寄付金控除に関する事項」に、寄付先の名称を記入できる分だけ記入します。欄が狭くて記入できないものは記入不要で「ほか」と記入します。「住民税に関する事項」の該当欄に寄付した金額を記入します。

㉙合計

㉕から㉘の金額を合計して、所得控除額の合計を記入します。

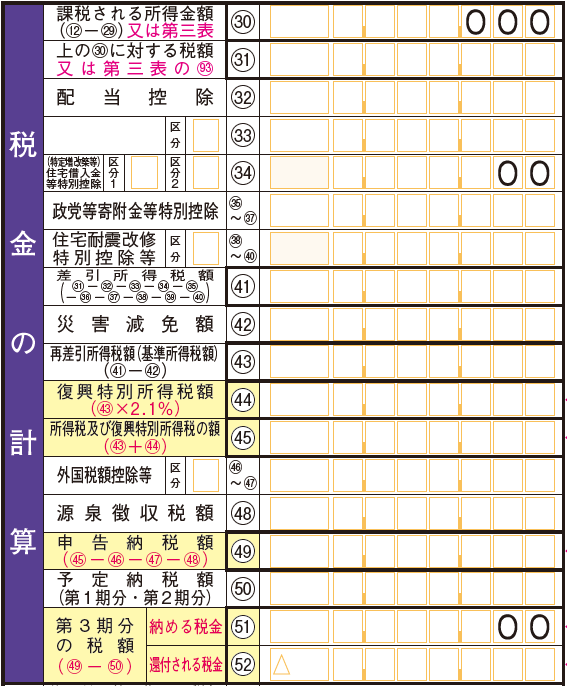

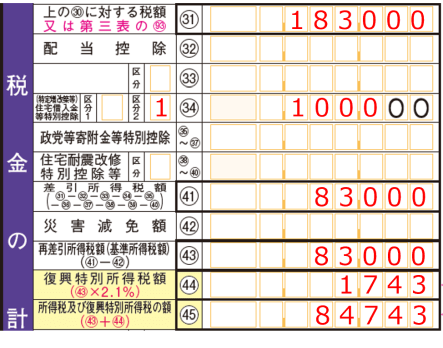

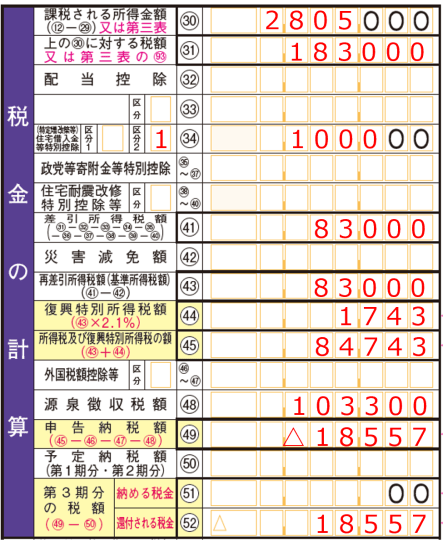

ここからは、税金の計算をします。一般的な内容にしぼり、やや特殊な項目については省略します。

㉚ 第一表の所得金額合計⑫から所得控除合計㉙を差し引いた金額を記入します。

㉛ 上の㉚に対する所得税額を計算して記入します。㉚の金額をCとして、次の計算式に当てはめると簡単に計算することができます。

| Cの金額 | 所得税額 |

|---|---|

| 1,000円~1,949,000円 | C×0.05円 |

| 1,950,000円~3,299,000円 | C×0.1-97,500円 |

| 3,300,000円~6,949,000円 | C×0.2-427,500円 |

| 6,950,000円~8,999,000円 | C×0.23-636,000円 |

| 9,000,000円~17,999,000円 | C×0.3-1,536,000円 |

| 18,000,000円~39,999,000円 | C×0.4-2,796,000円 |

| 40,000,000円~ | C×0.45-4,796,000円 |

㉞住宅ローン控除

住宅ローン控除を初めて適用する場合は、「住宅借入金等特別控除額の計算明細書」で計算した金額を記入します。

区分1欄は、東日本大震災の被災者の人が一定の特例を受ける場合にのみ記入します。通常は空欄でOKです。

住宅ローン控除を適用するのが2年目以降で、年末調整をしている場合には、源泉徴収票の「住宅借入金等特別控除の額」を転記し、区分2欄に「1」を記入します。

第二表の特例適用条文等には、居住を開始した日を記入します。

㊶ ㉛から㉞の金額を差し引いた金額を記入します。

㊸ ㊶の金額を転記します。

㊹ ㊸に2.1%をかけた金額を記入します。端数が生じた場合には1円未満を切り捨てます。

㊺ ㊸と㊹の合計金額を記入します。

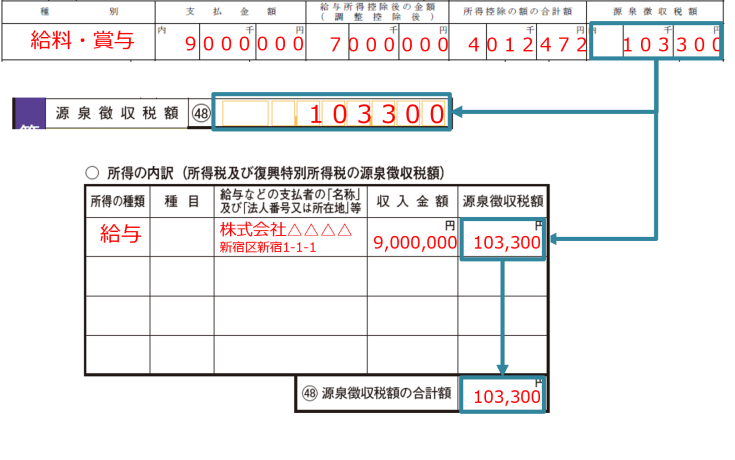

㊽源泉徴収税額

源泉徴収票の「源泉徴収税額」を転記します。さらに、第二表の「所得の内訳」欄の「源泉徴収税額」欄にも転記します。

㊾申告納税額

㊺から㊽を差し引いた金額を記入します。金額がプラスの場合は、100円未満を切り捨てた金額を記入します。金額がマイナスの場合は、先頭に「△」または「-」の記号をつけて計算結果を記入します。

51・52 ㊾がプラスの場合は、51「納める税金」にその金額を記入します。マイナスの場合は、52「還付される税金」にマイナスをとった金額を記入します。

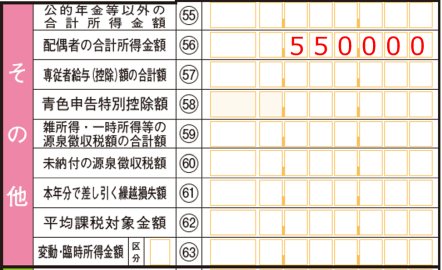

その他の情報を記入します。

56 配偶者の合計所得金額

配偶者特別控除を受ける場合、配偶者の所得を記入します。

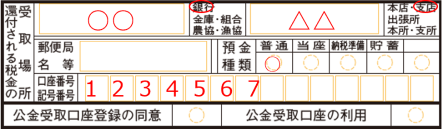

52「還付される金額」がある場合には、還付金を受け取るための口座番号の情報を記入します。

確定申告書の作成は、上記のように手書きで作成する以外にもいくつかの方法があります。

国税庁ホームページには、誰でも簡単に確定申告書を作成できるように「確定申告書作成コーナー」というものが設けられています。

画面の案内に従って金額等を入力するだけで、自動的に確定申告書等が作成できるようになっています。パソコンやスマホが使える人は是非利用してみてください。

その他、確定申告書の作成方法は以下にまとめてありますので自分にあった方法を検討したい方は併せてご覧ください。

確定申告の受付期間は、毎年2月16日から3月15日までです。それまでに税務署に対して確定申告書を提出し、納税まで済ませなければなりません。

ただし、締め切りが土日祝日に該当する場合にはその翌日が締め切りとなり、還付申告の場合には2月15日以前でも行うことが可能です。

令和5年分(2023年分)の確定申告期間は、令和6年(2024年)2月16日(金)から3月15日(金)までとなります。

e-Tax(電子申告)での確定申告は、令和6年1月上旬から受付開始予定です。

確定申告書は次のいずれかの方法により、税務署に提出します。

確定申告手続きにより確定した所得税は、次のいずれかの方法によって納税します。