【2023年版】地震保険料控除を受けるための確定申告書の書き方

主にフリーランス・個人事業主向けに、地震保険料控除の種類や計算方法、確定申告書の書き方を図を使ってわかりやすく解説します。

地震で損害を受けたときの、特別な税制優遇措置についても紹介します。

目次

1.地震保険料控除について

地震保険とは、地震や噴火、それに伴う津波などを原因とした火災・倒壊などにより、建物や家財が損害を受けたときに保険金の給付が行われる保険です。通常の火災保険では、地震等を原因として起こった火災は給付範囲外のため、通常は火災保険とセットで加入します。

地震保険に加入していると、所得税や住民税の控除を受けることができます。サラリーマンの場合は、生命保険料控除と同じように、控除証明書などの必要書類を会社に提出することで、年末調整で控除を受けることができます。

個人事業主の場合は、確定申告で地震保険料控除を受けることになります。

では、地震保険料控除を受けるための要件がどのようなものか確認しましょう。

①地震保険料控除の対象となる保険

地震保険料控除の対象となる保険は、居住用の建物や家財を保険の目的とし、民間の保険会社や農業協同組合などと締結した、いわゆる地震保険と呼ばれるものです。火災保険とセットになっていることが多いですが原則、火災保険部分は地震保険料控除の対象となりません。

また、その年の1月1日~12月31日までに支払ったものが対象となります。

②旧長期損害保険料とは

地震保険料控除は、平成18年の税制改正でそれまであった損害保険料控除が廃止されて新設された控除です。しかし、経過措置として一定の長期損害保険料(旧旧長期損害保険料)については、地震保険料控除の対象とされています。旧長期損害保険料の要件は次のとおりです。

- 平成18年12月31日までに締結した契約のもの

- 満期返戻金等があり、保険期間又は共済期間が10年以上の契約のもの

- 平成19年1月1日以後にその損害保険契約等の変更をしていないもの

2.地震保険料控除額の計算方法

地震保険料と旧長期損害保険料は1年間に支払った保険料の金額により、いくら控除できるかが決まっています。支払った保険料と所得税・住民税の控除額の関係は以下のようになります。

(1)所得税

| 区分 | 年間の支払い保険料 | 所得税控除額 |

|---|---|---|

| 地震保険料 | 50,000円以下 | 支払金額 |

| 50,000円超 | 一律50,000円 | |

| 旧長期損害保険料 | 10,000円以下 | 支払金額 |

| 10,000円超20,000円以下 | 支払金額÷2+5,000円 | |

| 20,000円超 | 一律15,000円 |

地震保険料と旧長期損害保険料の両方の契約がある場合は、それぞれの保険の控除額を別々に計算し、その合算した金額が地震保険料控除となります。ただし、上限は両方合わせて所得税は50,000円までです。

1枚の証明書に両者の記載がある場合は、地震保険料と旧長期損害保険料の控除額を計算し、選択した一方のみ地震保険料控除となります。

(2)住民税

| 区分 | 年間の支払い保険料 | 住民税控除額 |

|---|---|---|

| 地震保険料 | 50,000円以下 | 支払金額÷2 |

| 25,000円以下 | 一律25,000円 | |

| 旧長期損害保険料 | 5,000円以下 | 支払金額 |

| 5,000円超15,000円以下 | 支払金額÷2+2,500円 | |

| 15,000円超 | 一律10,000円 |

計算方法は、所得税と同じです。上限は両方合わせて住民税は25,000円までです。

3.確定申告書への記載方法

地震保険料控除は確定申告書の第一表と第二表に記載する箇所があります。

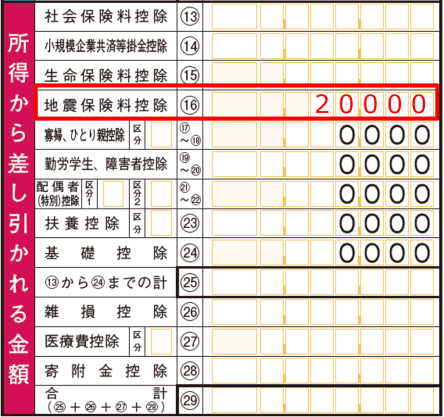

第一表

「所得から差し引かれる金額」欄の「⑯地震保険料控除」欄に控除額を記載します。

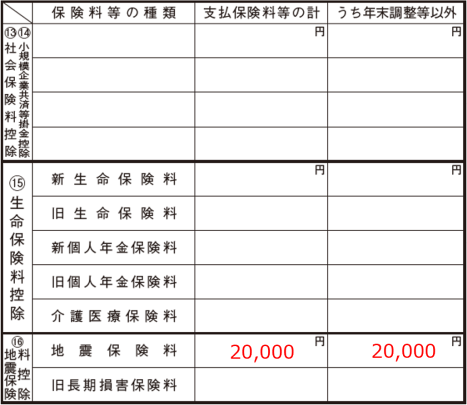

第二表

「⑯地震保険料控除」欄に、1年間の地震保険料の支払(予定)額の合計金額を記載します。

フリーランス・個人事業主など、会社での年末調整を受けてない方は、「うち年末調整等以外」欄にも同じ金額を記入します。

必要書類

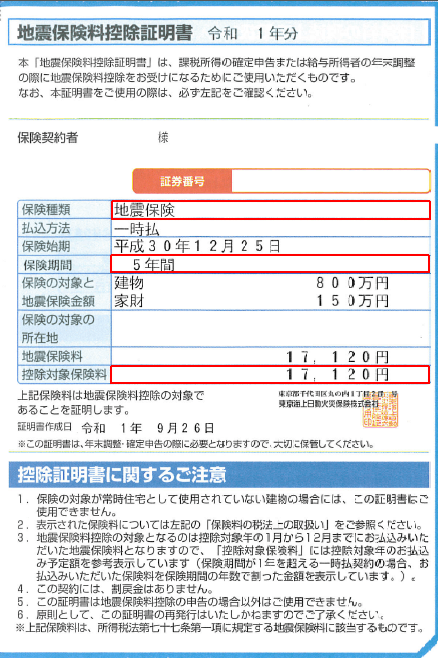

地震保険料控除を受ける場合は、確定申告書に地震保険料控除証明書(下記サンプルを参照)の添付が必要です。

4.地震で損害を受けたら

地震で損害を受けた場合は、所得税では一定の措置があります。それが雑損控除と災害減免法の2つです。

(1)雑損控除

雑損控除とは、災害や盗難などで居住用の建物や家財などに損害を受けた場合に一定金額を所得から差し引くことができる所得控除のひとつです。所得から差し引くことができる金額は、次の2つの金額のいずれか大きい方の金額です。

- 差引損失額-総所得金額等×10%

- (差引損失額のうち災害関連支出の金額)-5万円

※差引損失額=損害の金額+災害等に関連したやむを得ない支出の金額-保険金などにより補てんされる金額

※「災害関連支出の金額」とは、災害により滅失した住宅や家財などを取り壊したり、除去したりするために支出した金額などのことをいいます。また、「災害等に関連したやむを得ない支出の金額」とは、災害関連支出の金額に、損害を受けた資産の原状回復のために支出した金額等を加えた金額です。

(2)災害減免法

災害減免法とは、以下のすべてを満たす場合に、その年の所得税が軽減または免除される制度です。

- 震災などの災害を受けた場合

- 居住用の建物や家財などの時価の2分の1以上の損害を受ける

- 災害にあった年の所得金額の合計額が1000万円以下

- その災害による損失額について雑損控除を受けない場合

減免される所得税額は以下のとおりです。

| その年の所得金額の合計額 | 軽減又は免除される所得税の額 |

|---|---|

| 500万円以下 | 所得税の額の全額 |

| 500万円を超え750万円以下 | 所得税の額の2分の1 |

| 750万円を超え1000万円以下 | 所得税の額の4分の1 |

※雑損控除、災害減免法はどちらか一方しか適用できません。適用するためには、どちらも必要事項などを記載した確定申告書等を、所轄税務署に提出する必要があります。

5.地震保険料控除の注意点

最後に地震保険料控除の注意点をあげておきます。

火災保険の部分は控除不可

地震保険料控除の対象となる保険は、地震保険料です。火災保険のみに加入している場合や地震保険と火災保険両方に加入している場合の火災保険の部分は控除できないので注意が必要です。

未払いの保険料

地震保険料控除の対象となる保険は、1月1日~12月31日までに実際に支払ったものだけです。例えば、12月分のものでも翌1月に支払った場合は、翌年度で控除します。

前納の保険料

保険料を前納している場合は、支払金額すべてが控除対象になるわけでなく、当年分の按分した金額のみ控除対象となります。例えば、5年分で25万円を前納している場合、25万円÷5年=5万円が当年分の控除対象の保険料です。

地震保険料控除証明書が届かない場合

地震保険に加入している場合は、必ず契約している保険会社から、地震保険料控除証明書が届きます。保険証券と一緒に地震保険料控除証明書が届くこともあるので、届いていない場合は確認しましょう。また、地震保険料控除証明書を紛失した場合は、契約している保険会社に再発行を依頼する必要があります。

少額短期保険

少額短期保険とは、少額短期保険業者と契約している保険金額が少額で保険期間が1年または2年程度の短期の保険のことです。少額短期保険は一般の保険と違い、保険料控除の対象となりません。地震保険料控除証明書も届かないので注意しましょう。