特定扶養親族と特定親族の違い|控除額、年末調整をわかりやすく解説

所得税の改正により、2025年の年末調整の書類から「特定扶養親族」「特定親族」という用語が登場します。似ていますが、…[続きを読む]

年末調整で登場する「扶養控除」とは、扶養している家族がいる場合に、所得税や住民税を軽減できる制度です。

2025年からは、「特定親族特別控除」という制度も新たに登場するのですが、「扶養控除」とは異なるものですので、書き方は要注意です。

ここでは、扶養控除の仕組みや、年末調整の書類の書き方、子供や親がいる場合の要注意ケースをいくつか解説していきます。

目次

子供や両親などを扶養する(養う)場合、独身者(扶養家族がいない人)よりも生活費や教育費などの経済的負担が多くなります。

扶養控除とは、家族を扶養することによる経済的負担を軽くする目的で作られた制度です。

扶養控除の適用を受けることにより、大幅に所得税と住民税の金額を減らすことができます。

例えば、年収600万円の場合、扶養家族がいない人よりも、扶養家族が2人いる人のほうが、扶養控除により所得税77,600円と住民税66,000円を合わせて143,600円も納税額が少なくなります。

例:給与収入600万円の人の場合

・独身者(扶養家族なし)

所得税181,500円+住民税302,700円=合計484,200円

・扶養家族がいる場合(一般扶養控除の対象になる子2人)

所得税103,900円+住民税236,700円=合計340,600円

※社会保険料控除は15.45%(2025年9月時点の保険料率、協会けんぽ東京、介護保険あり、雇用保険:一般の事業)で計算

もし、扶養控除を適用しない状態で、毎月、給与から所得税を差し引かれていた場合には、年末調整で扶養控除を適用すれば、所得税分77,600円の金額が戻ってくる(還付される)ことになります。

毎月の天引きでは、実際の税額よりもやや多めに引かれていますので、少し多めに戻ってくることが予想されます。

実際の還付額を知りたい方は「年末調整の還付金計算シミュレーション」をご利用ください。

2025年から「特定親族特別控除」という、扶養に関する新たな制度ができます。

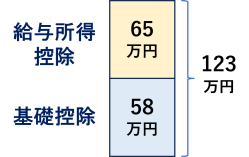

これは、19~22歳の親族(子供)に限って、年収123万円(所得58万円)超~年収188万円(所得123万円)以下の場合に適用される控除です。

ただし、この「特定親族特別控除」は扶養控除ではありません。混同しやすいのですが、扶養控除とはまったく別のものです。一部のケースでは、同じ欄に記入するのですが、注意が必要です。記入方法については、後で詳しく解説します。

扶養控除は、扶養家族の年齢によって、所得税と住民税の扶養控除額が異なります。

| 扶養親族の年齢 | 扶養親族の区分 | 所得税の控除額 | 住民税の控除額 |

|---|---|---|---|

| 0歳~16歳未満 | 年少扶養親族 | 0円 | 0円 |

| 16歳以上~19歳未満 | 一般扶養親族 | 38万円 | 33万円 |

| 19歳以上~23歳未満 | 特定扶養親族 | 63万円 | 45万円 |

| 23歳以上~70歳未満 | 一般扶養親族 | 38万円 | 33万円 |

| 70歳以上(同居) | 老人扶養親族 (同居老親等) |

58万円 | 45万円 |

| 70歳以上(その他) | 老人扶養親族 (その他) |

48万円 | 38万円 |

0歳から16歳未満の子どもを扶養している場合には「年少扶養親族」に該当し、所得税と住民税の扶養控除を受けることができません。

16歳未満の児童に対して月額1万円~1万5千円の「児童手当(子ども手当)」が支給されているためです。

注:控除される金額がそのまま減税されるのではありません。控除金額に税率をかけた分が減税されます。

計算方法の詳細は、「簡単にできる所得税の計算」をご覧ください。

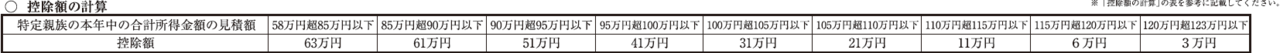

19~22歳、かつ、年収123万円(所得58万円)超の親族(子供)に適用される、特定親族特別控除は、対象の親族(子供)の年収によって、控除額が異なります。

年収150万円までは、控除額が63万円、年収150万円超~年収188万円までは、段階的に減っていきます。

詳しくは、早見表をご覧ください。

扶養控除の対象になる扶養家族(扶養親族)には要件があります。

年末調整の場合は年末調整を受ける年の、確定申告の場合は申請年の12月31日時点で次の3つの条件を全て満たす場合に扶養控除の対象になります。

※個人事業主の場合、青色事業専従者での給料の支払いを受けていないこと。または事業専従者でないことが要件に追加されます。

扶養控除の対象になる親族は「6親等内の血族及び3親等内の姻族」です。血族とは、本人の血縁関係にあたる人のことをいい、姻族とは本人の血族の配偶者と配偶者の血族の人をいいます。

6親等内の血族の範囲はとても広いため血縁関係者であれば、ほとんどの方が該当します。

例えば、少し遠い血縁関係である「いとこ」は「4親等の血族」となります。そのため「いとこの子」は5親等の血族、「いとこの孫」は6親等の血族です。

一方、3親等内の姻族の範囲は決して広くはありません。配偶者の両親、祖父母、曽祖父母、兄弟姉妹、甥姪が3親等内の姻族になります。

扶養控除には、所得要件があります。扶養対象の人の年間の合計所得額が58万円以内の場合に扶養控除の適用が受けられます。

58万円を超える場合は扶養控除の対象になりません。ただし、年齢19~22歳に該当する場合、所得123万円以下であれば、特定親族特別控除の対象になります。

ここでのポイントは、「合計所得」で判断することです。扶養控除を受けられない主なケースは、子供や親がパートやアルバイトをして所得が58万円を超えてしまうケースです。

所得とは、収入から経費を差し引いた金額をいい、パートやアルバイトの給与収入のように経費がない収入には概算で経費を見積もる「給与所得控除」があります。給与所得控除の最低額は65万円のため、扶養の所得制限58万円と給与所得控除額65万円を合計した年間123万円までの給与収入であれば、扶養控除の所得要件に該当します。

扶養親族の所得要件は、令和6年まで48万円でしたが、令和7年より10万円引き上げられ58万円になりました。

「扶養する人と生計を一にしていること」とは、簡単に言うと「同じ財布で生活している」ということです。

よく同居と勘違いされることがありますが、同居していない場合でも、生計を共にしていれば扶養控除の適用を受けられます。

以下のようなケースでは、別居の場合でも扶養控除の適用を受けられます。

なお、配偶者は、扶養控除ではなく、「配偶者控除」または「配偶者特別控除」の対象となります。

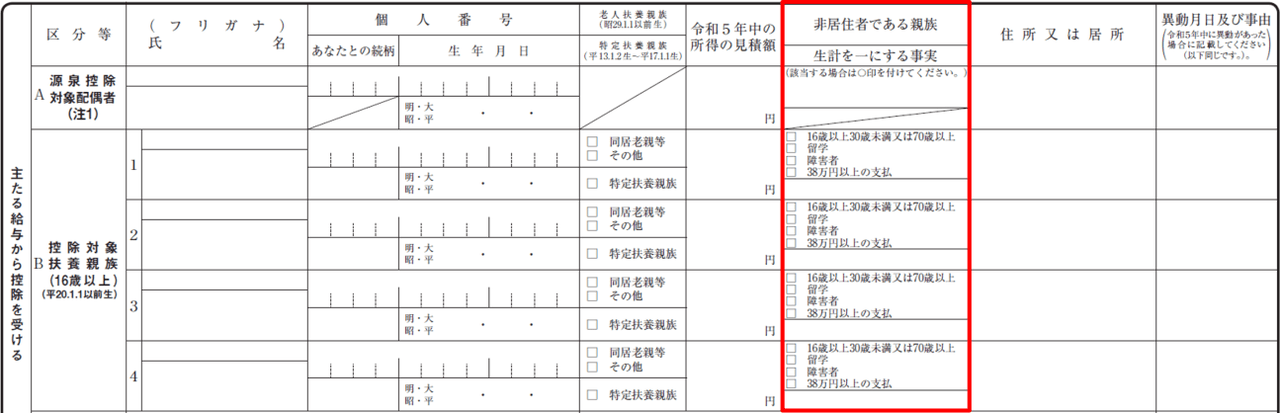

年末調整での扶養控除の手続きは、勤め先から配布される「給与所得者の扶養控除等(異動)申告書」に扶養親族の氏名・住所・マイナンバーを記入し、勤め先に提出することで扶養控除の適用を受けることができます。

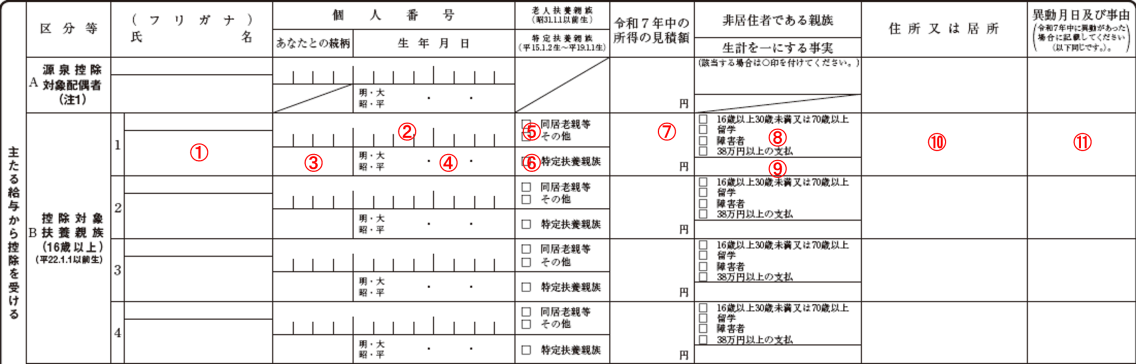

まずは、令和7年分からです。「B 控除対象扶養親族」欄に記入します。

① 控除対象扶養親族に該当する親族の氏名とフリガナを書きます。

② 扶養親族のマイナンバー(個人番号)を書きます。

ただし、書くかどうかは勤務先の指示に従ってください。

③ 扶養親族とあなたとの続柄を書きます。

④ 扶養親族の誕生日を書きます。西暦ではなく和暦ですので注意しましょう。

⑤ 扶養親族が70歳以上(昭和31年1月1日以前に生まれた人)である場合、次の条件に該当すれば、「同居老親等」にチェックを入れます。該当しない場合には、「その他」にチェックを入れます。

※病気療養のために入院している場合には同居として認められますが、老人ホームへ入所している場合には同居とは認められません。

ただし、別居であっても仕送りをしている場合などは控除対象扶養親族とすることができる場合もありますので、詳しくは税務署へご確認ください。

⑥ 扶養親族が19歳以上23歳未満(平成15年1月2日から平成19年1月1日までに生まれた人で)ある場合には、「特定扶養親族」にチェックを入れます。

⑦ 扶養親族の令和7年(2025年)分の所得の見積額を書きます。

⑧ 扶養親族が外国に住んでいる場合にチェックします。

16歳以上30歳未満、または70歳以上のときは、その欄にチェックします。

30歳以上70歳未満のときは、「留学」「障害者」「38万円以上の支払」の該当する箇所にチェックします。どれにも該当しない場合には、扶養控除の対象になりません。

⑨ 仕送りをしているなどの理由により別居親族を書く場合には、令和7年(2025年)中の送金合計額を書きます。

⑩ 扶養親族の住所(令和8年1月1日時点の見込みの住所)を書きます。ひとつ上の欄に書いた扶養親族と同じ場合は「同上」で大丈夫です。

⑪ 令和7年(2025年)中に異動があった場合に記入します。

間違って記入しないように要注意です。

扶養にしている子供や親がアルバイト・パートをしている場合は、その所得の見込み金額を記入します。

収入金額では所得金額を記入します。所得は次のように計算します(ただし、給与収入190万円以下の場合)。

扶養控除等申告書を記入するときは、まだ、その年が終わっていないはずですので、だいたいの見込み金額を記入すればOKです。

ただし、見込みよりもオーバーして、所得が58万円を超えてしまうと、扶養控除の対象になりません。翌年になってしまうと、会社も締め切ってしまっていることが多いですので、その場合はご自分で確定申告をして修正が必要です。

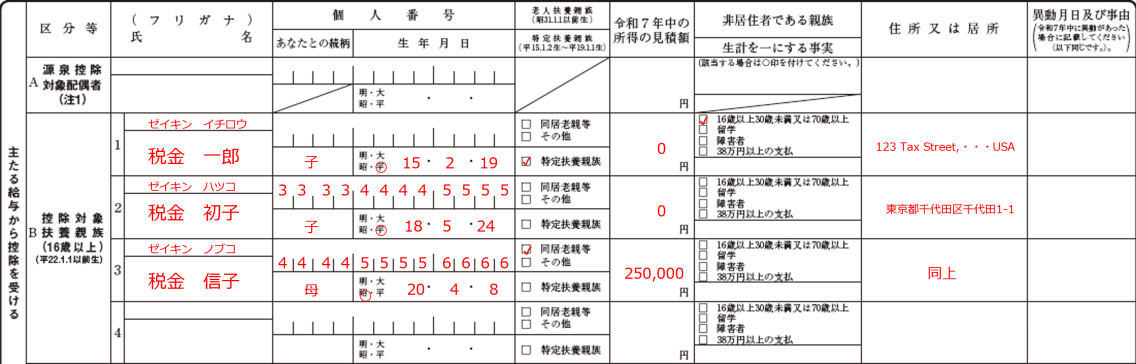

次に、令和8年分からです。令和7年分と似ていますが、少しだけ違います。「B 源泉控除対象親族」欄に記入します。

記入方法は、令和7年分と、基本的には同じです。ただし、「特定親族」のチェック欄が増えています。

特定親族(年齢19~22歳で年収123万超)がいる場合、年収165万円(所得100万円)以下の場合だけ、ここに記入します。

特定親族(年齢19~22歳で年収123万超)がいる場合、令和7年分の「特定親族特別控除申告書」にも記入します。

① 特定親族(19~22歳)の氏名とフリガナ(カタカナ)を記入します。

② 特定親族のマイナンバー(個人番号)を書きます。

ただし、既に勤務先にマイナンバーを知らせている場合には、書かないように指示がある場合がありますので、勤務先の指示に従ってください。

③ 特定親族のあなたとの続柄を記入します。

④ 特定親族の誕生日を書きます。西暦ではなく和暦ですので注意しましょう。

⑤ あなたと特定親族が別居している場合には、特定親族の住所を書きます。同居の場合は空欄でOKです。

⑥ 特定親族が日本以外の国に住んでいる場合には、「○」を記入します。

⑦ 特定親族の合計所得金額(見積額)を記入します。特定親族となる条件は、所得金額が58万円超~123万円以下(年収123万円超~188万円以下)の場合です。

⑧ 特定親族特別控除の額を、以下の表を参考に記入します。

通常は、会社から配布される、「扶養控除等(異動)申告書」に記入して提出するだけで、他に必要な書類はありません。

扶養している家族が日本国内に居住しているのであれば、家族であることを証明する書類(戸籍謄本)や生計を共にしていることを証明する書類(住民票)は必要ありません。ただし、会社が別途、要求する場合には、その指示に従ってください。

海外留学などで1年以上国内にいない扶養親族を「国外居住親族」といいます。

国外居住親族を扶養親族にするためには、親族であることを証明する「親族関係書類」と、生活費を工面していることが分かる「送金関係書類」を勤め先に提出する必要があります。

令和5年以降、海外の扶養親族の対象が絞られます!

16歳以上30歳未満、または70歳以上の扶養親族は対象になります。

30歳以上、70歳未満の扶養親族は、「留学」「障害者」「38万円以上の支払」に該当する場合のみ対象になります。

それに伴って、令和5年分の申告書から、申告書の一部の書式が変更されていますので、ご注意ください。

扶養家族の給与収入が123万以下(所得58万円以下)であることを証明する書類は必要ありません。

なぜなら、年末調整をする時点では、通常まだ年末が来ていないので収入(所得)が確定していないからです。あくまでも見込み金額を記入して提出します。

もし、実際の収入が超えてしまった場合は、翌年に確定申告をして、扶養控除を取り消します。

冒頭でご紹介したとおり、扶養控除は所得税と住民税の税額に大きな影響を与えます。年末調整や確定申告の時には間違えないように申告することが重要です。

次のようなケースでは、扶養控除の申告を忘れてしまう可能性がありますので、ご注意ください。

扶養控除の対象になるかどうかは、その年の12月31日の現況で判断することになります。

「給与所得者の扶養控除等(異動)申告書」の記入時点では子どもが15歳の場合であっても、その年の12月31日までに誕生日を迎え、16歳になる場合は扶養控除の対象になります。

年金収入の所得の計算は、給与収入と異なります。

65歳未満の場合は、公的年金等控除額の最低額が60万円になり、それに、扶養控除の所得条件58万円を加算すると、118万円以下の年金収入であれば扶養控除の要件に該当します。

65歳超の場合は、公的年金等控除額が増え最低額が110万円になります。扶養控除の所得条件58万円を加算すると、168万円以下の年金収入であれば扶養控除の要件に該当します。

年金収入が160万円の場合、65歳超の扶養控除の要件に該当します。

実際に別居の親へ生活費や療養費の仕送りを行っている場合は「生計を一」の要件も満たすため「老人扶養親族(その他)」に該当し、扶養控除の対象になります。

別居していても生活費を支援している6親等内の血族は扶養親族になることができるため、この場合、弟とその子(甥)を扶養親族にすることができます。

A. 扶養親族は12月31日時点の状況で判断します。年始の時点では学生で扶養していたとしても、たとえば4月に就職して、その年の給与収入が123万円を超えていたら扶養から外れますので、扶養控除の対象にはなりません。

A.19~22歳でない場合、給与収入で123万円を1円でも超えてしまった場合は扶養控除が受けられません。子どもにパートやアルバイトなどの収入がある場合は、前もって子どもとよく話し、扶養親族にする/しないのどちらが有利かを考え、計画を立てると良いでしょう。

19~22歳の場合は、給与収入123万円を超えても、収入188万円以下であれば、特定親族特別控除を受けられます(扶養控除ではありません)。

A.子どもが1月1日生まれの場合は、特殊な年齢の考え方が必要になります。例えば、令和7年の申告で扶養控除を受けられる年齢(16歳以上)は「平成22年1月1日以前生まれ」になります。つまり、平成22年1月1日生まれの人も対象になることになります。通常、扶養親族の状況は12月31日の現況により判断しますが、1月1日が誕生日の場合は12月31日の24時をもって16歳になると判断することになります。

A.連れ子と養子縁組を行えば実子として扶養控除の要件を満たします。養子縁組を行っていない場合でも、配偶者の子ですので、姻族として扶養控除の要件を満たすことになります。

A.年末調整後に家族の所得が超過していることが分かり扶養から外れることになった場合は、勤め先に報告し年末調整のやり直しを行ってもらい、所得税の納税不足になった金額が徴収されます。

一方、婚姻などにより扶養が増えた場合には勤め先に報告し、年末調整のやり直しをすることができます。扶養が増えた場合は義務的に年末調整のやり直しが必要なわけではなく、確定申告により還付請求を行うこともできます。

A.1月1日から亡くなる日まで扶養していたことになるため、扶養親族にすることができます。1月1日に亡くなった場合でも12月31日に亡くなった場合でも扶養控除額に変更はありません。

A.兄弟のうちどちらか片方だけが、親を扶養親族とすることができます。仮に兄弟二人が親を扶養親族として申告した場合は、早く申告したほうが優先されます。ただし、どちらが早く申告したか不明な場合には、所得が多いほうの扶養親族となります。

A.遺族厚生年金は、非課税ですので、金額がいくらであったとしても所得はゼロとなります。そのため、他に収入がなければ、その親は扶養控除の対象となります。

A.海外に1年以上住んでいる親族は「国外居住親族」になります。生活費などを支援している場合は、扶養親族になります。ただし、親族関係書類や送金関係書類の提出が必要になります。

令和5年からは、30歳以上70歳未満の扶養親族については、留学、障害者、38万円以上の支払いに該当する場合のみ、扶養控除の対象となります。

年末調整において、下記の条件にすべて該当する場合は、扶養控除の対象になりますので、「給与所得者の扶養控除等(異動)申告書」に漏れなく記入して勤務先に提出するようにしましょう。