【図解】10種類の所得と計算方法

所得税では、利益のことを「所得」と呼び、所得には10種類あります。それぞれ、どんな種類の所得があって、どのように計算…[続きを読む]

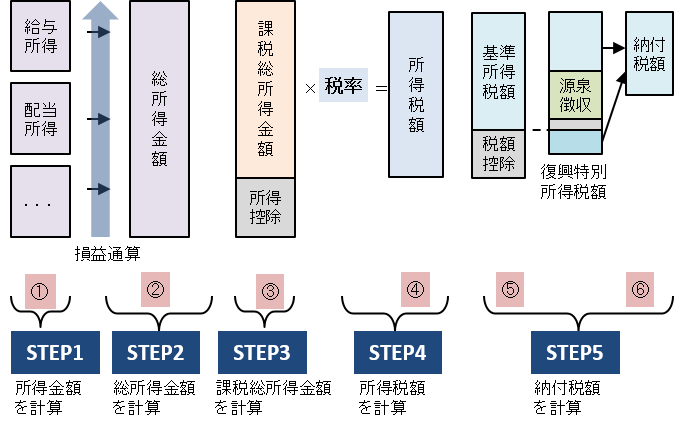

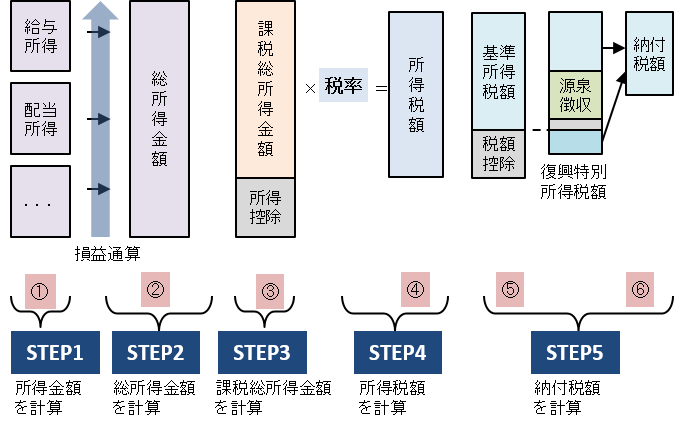

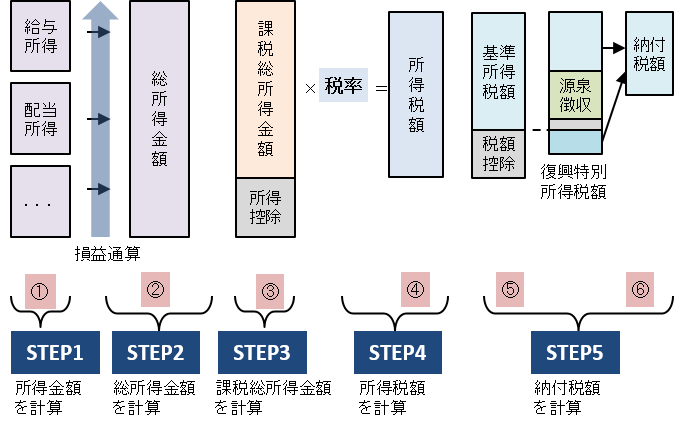

所得税は5つのステップで簡単に計算できます。この記事では所得税の計算方法について、具体的例図を使ってわかりやすく解説します。

目次

STEP1 所得金額を計算

まずは、1年間の収入から経費を差し引いて所得を求めます。所得には10種類ありますが、それぞれの所得ごとに計算します(①)。

STEP2 総所得金額を計算

次に、それぞれの所得をまとめて総所得金額を求めます。この作業を「損益通算」といいます(②)。

STEP3 課税総所得金額を計算

そして、14種類ある所得控除のうち該当するものを差し引いて課税総所得金額を求めます(③)。

STEP4 所得税額を計算

所得税の税率をかけて、所得税額を計算します(④)。

STEP5 納付税額を計算

最後に、復興特別所得税をプラス、すでに支払った源泉徴収額および適用される税額控除をマイナスして、最終的に納付する税金の金額を求めます(⑤)。

具体例を利用しながら詳しく解説します。

所得には次の10種類があります

| 所得の種類 | 所得の例 |

|---|---|

| ①利子所得 | 銀行の利子、郵便局の利息 国債の利子、MMFの収益分配金 |

| ②配当所得 | 株式の配当、ETFの分配金、REITの配当 |

| ③不動産所得 | アパートの家賃収入 |

| ④事業所得 | 個人事業主、フリーランスの事業収入 |

| ⑤給与所得 | 給料、各種手当、ボーナス |

| ⑥退職所得 | 退職金 |

| ⑦山林所得 | 山林の伐採や譲渡による所得 |

| ⑧譲渡所得 | 土地・マイホームの売却、株式の売却 ゴルフ会員権の売却 |

| ⑨一時所得 | 満期保険金、懸賞金、競馬の払戻金 |

| ⑩雑所得 | 公的年金の受給、原稿料、講演料 |

一部の所得を除いて、所得は必ずしもプラスとは限らず、マイナスになることもあります。

たとえば、副業でネット通販をしていて、売上よりも原価と経費のほうが多ければ所得はマイナスになります。

詳細は下記をご覧ください。

ここでは、次の収入があるAさんのケースを具体例として考えてみます。

給与所得控除額の計算方法により、

給与所得控除額=195万円

給与所得=年収-給与所得控除額=975万円-195万円=780万円

アパートの家賃収入は不動産所得に当たりますので、不動産所得の計算方法により、

不動産所得=収入金額-必要経費=200万円-250万円=-50万円

収入より経費のほうが多いため、不動産所得はマイナス、つまり損失(赤字)となります。

生命保険の満期保険金は一時所得に当たり、

一時所得=総収入金額-収入を得るために支出した金額-特別控除額(最大50万円)

=500万円-410万円-50万円=40万円

損益通算といい、プラスの所得(利益、黒字)とマイナスの所得(損失、赤字)を相殺して総所得金額を計算します。

ただし、マイナスの所得(損失、赤字)のすべてを相殺することはできず、相殺できるものは一部に限られています。

損益通算できる損失は、③不動産所得、④事業所得、⑦山林所得、⑧譲渡所得に限られています。それぞれの頭文字の「不」「事」「山」「譲」をとって、「ふじさんじょう:富士山上」と覚えておけば良いでしょう。

ただし、これらの所得でも損益通算できないものがあります。

| 所得の種類 | 損益通算できないもの |

|---|---|

| 不動産所得 | ・土地を取得するための借入金の利子 (建物の借入金の利子はOK) |

| 譲渡所得 | ・生活に必要でない資産の譲渡によって生じた損失 (別荘、クルーザー、貴金属、書画、骨董、ゴルフ会員権など) ・土地、建物などの譲渡損失 (一定の居住用財産の譲渡損失は要件を満たせばOK) ・株式などの譲渡損失 (上場株式等の配当所得について申告分離課税を選択した場合、 配当所得の金額と損益通算可能) ・30万円以下の動産の譲渡損失 (もともと所得の対象ではないため損失としても計上できない) |

損益通算の方法はやや特殊な方法になりますので、順を追って説明します。

所得を次の3つのグループに分けます(色塗り:損益通算できる赤字)。

| (1)経常所得グループ | ①利子所得 ②配当所得 ③不動産所得 ④事業所得 ⑤給与所得 ⑩雑所得 |

|---|---|

| (2)一時所得グループ | ⑧譲渡所得(総合長期譲渡所得は損益通算後に1/2を掛けて合算) ⑨一時所得(損益通算後に1/2を掛けて合算) |

| (3)その他所得グループ | ⑥退職所得 ⑦山林所得 |

それぞれのグル―プ内で損益通算を行います。

(1)経常所得グループが赤字の場合は、その赤字を(2)一時所得グループから、⑧譲渡所得、⑨一時所得の順に差し引きます。

(⑧譲渡所得に長期と短期の両方がある場合は、まず短期譲渡所得から差し引きます。総合長期譲渡所得は損益通算後に1/2を掛けて他の所得の合算しますので、差し引く順序を間違うと、次の計算に影響してしまいます。)

(2)一時所得グループが赤字の場合は、その赤字を(1)経常所得グループから差し引きます。

(ii)で損益通算してもまだ赤字が残っている場合は、(3)その他所得グループから、⑦山林所得、⑧退職所得の順に差し引きます。

⑦山林所得が赤字の場合は、(1)経常所得グループ、⑧譲渡所得、⑨一時所得、⑥退職所得の順に差し引きます。

損益通算をしても赤字を控除し切れない場合は、一定の要件を満たすと翌年に繰り越すことができます。

損益通算をしても控除し切れなかった損失(赤字)を純損失とよびますが。青色申告者で一定の要件を満たした場合、純損失を翌年以降3年間にわたって繰り越し、各年の黒字の所得から控除することができます。

基本的には雑損失の赤字は損益通算できませんが、災害や盗難等によって損失が生じた場合は、その損失を所得から控除することができます。これを雑損控除といいます。

雑損控除をしても控除し切れない赤字がある場合は、その損失を翌年以降3年間にわたって繰り越すことができます。

こちらは白色申告の人でも適用できます。

上場株式等の譲渡損失がある場合は、申告分離課税を選択した上場株式の配当所得と損益通算することができます。

また、損益通算しても損失が残る場合には、翌年以降3年間にわたって繰り越し、各年の上場株式等の譲渡所得および上場株式等の配当所得から控除することができます。

Aさんは、給与所得780万円、不動産所得-50万円(赤字)、一時所得40万円でした。

まず、経常所得グループ内である、給与所得と不動産所得を損益通算します。

780万円-50万円=730万円

次に、一時所得グループ内の一時所得と損益通算します。一時所得には1/2をかけて他の所得と合算します。

730万円+40万円×1/2=750万円

所得控除のうち該当するものを差し引いて、課税総所得金額を計算します。1,000円未満の値は切り捨てます。

詳細は下記の「所得控除一覧」をご覧ください。

Aさんの年齢は50歳で、45歳の配偶者(パート収入80万円のみ)、19歳の長男と14歳の次男がいるとします。また、支払った社会保険料は90万円、平成25年契約の一般の生命保険料として4万円を支払い、家族全員で年間15万円の医療費を支払っているとします。

まず、家族構成で決まる控除として次のものがあります。

次に、支払った費用について

よって、控除額の合計は、

所得税の税率をかけて、所得税額を計算します(図中④)。

所得税の税率は次のようになっています。

| 課税される総所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 97,500円 |

| 330万円超~695万円以下 | 20% | 427,500円 |

| 695万円超~900万円以下 | 23% | 636,000円 |

| 900万円超~1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超~4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超~ | 45% | 4,796,000円 |

山林所得については、5で割った値に税率をかけ5倍するという、特殊な計算方法で所得税額を算出します。山林所得の場合、一時的に大きな所得が発生して多額な税金が発生するのを防ぐためです。

STEP4で求めた所得税額から税額控除を差し引きます。一方、復興特別所得税を足します。さらに、すでに支払っている源泉徴収額、すでに納税済みの予定納税額を差し引いて、最終的な納付税額を算出します(納付の場合は100円未満切り捨て、還付の場合は切り捨てなし)。

このSTEPは2段階になりますが、まず、「復興特別所得税」と「税額控除」について解説します。

東日本大震災の復興のために、2013年(平成25年)から2037年(令和19年)までの25年間、復興特別所得税が課税されます。

税率は以下のとおりです。

税額控除には主に3つがあります。

配当所得について総合課税を選択した場合には、確定申告を行うと配当控除を受けることができます。

| 配当控除額 | |

|---|---|

| 課税総所得金額が1,000万円未満の部分 | 配当金額の10% |

| 課税総所得金額が1,000万円を超えている部分 | 配当金額の5% |

次のものは控除対象外です。

住宅ローンを利用して住宅(マンションなど)を購入したり、住宅を増改築した場合は、住宅ローンの残高に1%(2022年以降は0.7%)をかけた金額を最大10年間(2022年以降は最大13年間)にわたって控除することができます。

住宅ローンを組んだ多くの人が利用している控除制度です。

条件や控除額については、複雑になりますので、下記の記事をご覧ください。

外国で生じた所得について、すでにその国で所得税を課税されている場合は、二重課税を防ぐために、一定の外国所得税を控除することができます。

まず、STEP4で求めた所得税額から、税額控除のうち①配当控除、②住宅借入金等特別控除(住宅ローン控除)がある場合は差し引きます(図中⑤)。

Aさんのケースで、残高1,000万円、返済期間10年以上の住宅ローンがあるとします。

基準所得税額に復興特別所得税額を足します。また税額控除のうち③外国税額控除と、すでに支払った源泉徴収額と予定納税額があれば差し引きます。そうすると、最終的に税務署に納めるべき納付税額が算出されます(図中⑥)。

復興特別所得税額=478,500円×2.1%=10,048.5円≒10,048円

源泉徴収額:50万円

納付税額=478,500円+10,048円-50万円=-11,542円

→還付税額=11,542円

納付税額がマイナスの値になりましたので、最終的に、11,542円が還付されます。

なお、最終的な納付税額がプラスの場合は、100円未満は切り捨てになります。