年収の壁一覧表、100万・103万・106万・130万・150万・201万

103万、106万、130万、150万、201万円の壁などたくさんあり、それぞれ賞与や通勤手当を含むのかも違います。…[続きを読む]

大学生などアルバイトをしていると、「扶養を超えないように」とか「今年はあと〇〇万円しか稼げない」といった声をよく耳にするでしょう。

「扶養って何?」「いくら稼ぐと扶養から外れるの?」という疑問があるかもしれません。

そこで、税金と社会保険の扶養の仕組みについて、学生の方にもわかりやすく解説します。また、扶養から外れてしまったらどうなるかも説明します。

目次

一般的に扶養とは、自分の生活を維持できる資産や能力がある人が、家族を養うことをいいます。日本では、夫婦や親子など、一定の親族関係にある人には、相互に扶養義務があります。

一般的な家庭では、夫の扶養に配偶者である妻や子供が入っている場合が多く、子供が社会人となり、1人で生計が立てられることができるようになると、親の扶養から抜け、独立します。

親族を扶養すると、それだけお金がかかります。そのため、金銭面でさまざまな優遇があります。

扶養には、大きく分けて「税金の扶養」と「社会保険の扶養」の2つがあります。それぞれについて、詳しく紹介します。

まずは、税金の扶養について見ていきましょう。税金には、所得税と住民税がありますが、扶養については、どちらもほぼ同じですので、ここでは所得税について解説します。

所得税は、個人の所得に対してかかる税金です。病気で医療費がかさむ人や、家族が多いなど、人にはそれぞれの個人的な事情があります。そうした個人的な事情を考慮し、所得税の金額を計算する際、「所得控除」という制度があります。

所得控除には、家事上の支出や損失に対する物的控除と個人的な事情に対する人的控除があり、人的控除を受けるためには、所得税上の扶養が大きく影響します。

所得税・住民税の扶養の範囲は、扶養する人と生計を同じくしている親族になります。

「生計を同じくしている」とは、

のどちらかの場合です。

学生が親と同居していれば、まったく問題ありません。

学生が親と別居していて、一人暮らし等をしている場合は、親が学生に仕送りをしていれば問題ありません。特に仕送りの金額の条件はありませんので、わずかな金額でも学生の生活を支えていれば大丈夫です(海外留学をしている学生の場合は、38万円以上の仕送りという条件があります)。

学生が親の扶養家族になるためには、学生の収入(所得)などに条件があります。

学生がアルバイトやパートをしている場合、2024年までは、1年間(その年の1月1日~12月31日)の収入が103万円以下なら、所得税の扶養になることができました。

世間で「103万円の壁」といわれていたのは、このためです。1年間の収入(所得)で扶養になるかどうか決めるため、扶養になるかどうかは、毎年12月31日時点の状況で判断します。

子供が所得税の扶養になると、親の所得控除が38万円多くなります。さらにその子が19歳以上23歳未満の場合は、親の所得控除額が63万円多くなります。

そこで、親の所得税の税率が10%で子が20歳だとすると、単純計算で63万円×10%=6万3,000円も税金が安くなります。逆に、今まで親の扶養に入っていた学生が、ある年に扶養から外れると6万3,000円も税金が高くなってしまいます。

※税率についてはわかりやすく10%にしていますが、所得によって異なります。また税額の計算ももう少し複雑になります。

所得税が改正され、2025年からは、19~22歳の場合、年間の収入が150万円以下なら、所得税の扶養になることができます。

学生でなくても、19~22歳であれば大丈夫ですので、浪人生やフリーターでも、年収150万円以下なら該当します。

18歳以下、または23歳以上の学生の場合は、年間の収入が123万円以下なら、所得税の扶養に入れます。

扶養控除の範囲や年収条件を見てきましたが、条件を正確に整理しておきます。

日本では、一定の親族関係にある人に対して、相互間に扶養義務を負わせています。一定の親族とは具体的には、6親等内の血族及び3親等内の姻族です。子供は1親等の血族なので、問題ありません。

「生計を一にする」とは、簡単にいうと1つの財布で家族が生活しているような状態のことです。一般的な家庭では、生計を一にしています。同じ家に住んでいる場合はもちろんのこと、一緒に住んでいなくても、遠方の高校や大学での修学のため1人で暮らし、仕送りを受けている場合も生計を一にしています。

扶養になるかどうかの判断は、厳密には収入ではなく、年間の所得金額で判断します。

アルバイトやパートなどの給与収入では、所得金額は次のように計算します。

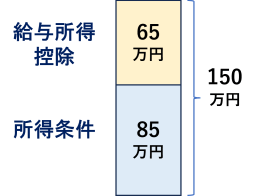

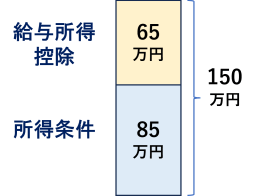

給与所得控除の金額は、1年間の給料収入額によって異なりますが、最低でも65万円(2025年から)はあります。

19~22歳の学生の場合、1年間の給料収入が150万円までの場合は、年間の所得金額が85万円以下(150万円-65万円=85万円)になるので、扶養控除の対象となります。

※収入が、アルバイトやパートなどの給与収入だけの場合

扶養控除の対象になるためには、年齢の制限があります。それが16歳以上であることです。15歳未満の場合は上記①~③の条件を満たしていたとしても、扶養控除の対象にはならないので、注意しましょう。

大学生(19~22歳)の場合は、年収が150万円を超えても、親の扶養控除が一気になくなるのではなく、次の表のように少しずつ減っていきます。

そのため、年収の壁をあまり意識せずに働きやすくなるでしょう。

| 子供の給与年収 | 控除額 | |

|---|---|---|

| 所得税 | 住民税 | |

| 150万円以下 | 63万円 | 45万円 |

| 150万円超~155万円以下 | 61万円 | 45万円 |

| 155万円超~160万円以下 | 51万円 | 45万円 |

| 160万円超~165万円以下 | 41万円 | 41万円 |

| 165万円超~170万円以下 | 31万円 | 31万円 |

| 170万円超~175万円以下 | 21万円 | 21万円 |

| 175万円超~180万円以下 | 11万円 | 11万円 |

| 180万円超~185万円以下 | 6万円 | 6万円 |

| 185万円超~188万円以下 | 3万円 | 3万円 |

| 188万円超~ | 0万円 | 0万円 |

※年収123万円以下は扶養控除、年収123万円超~年収150万円以下は特定親族特別控除

住民税の扶養控除額が変更されるのは2026年(令和8年)の支払いからです。

次に、社会保険の扶養について見ていきましょう。

社会保険とは、サラリーマンが加入する健康保険と厚生年金のことです。これに対して、個人事業主など社会保険に加入していない人が加入するのが、国民健康保険や国民年金です。

親の「社会保険の扶養になる」ということは、扶養家族の人が、国民健康保険ではなく健康保険に加入することをいいます。

なお、年金は、子どもの場合は親の扶養に入れませんので、自分で国民年金に加入します。ただし、学生納付特例を利用すれば、在学中は保険料の支払いが猶予されます(就職後に支払えばOK)。

親が自営業者の場合、国民健康保険には扶養という考え方自体がありませんので、扶養は関係ありません。国民健康保険料は世帯全体の収入や人数により金額が決まります。

社会保険の場合は、加入者(親)の毎月の給料によって保険料が変わります。扶養家族の人数には影響を受けません。そのため、社会保険の扶養数が増えても減っても、保険料は変わりません。

社会保険の扶養となれる親族の範囲は、被保険者により主として生計を維持されている人です。ただし、同居しているかどうかで次のように異なります。

一般的に、子供の場合は同居している/していないにかかわらず、親の社会保険の扶養となれます。

ここでは、社会保険の扶養になる条件を見ていきます。

アルバイトやパートの収入が年間130万円未満の場合は、親の社会保険の扶養になれます。俗に、「130万円の壁」といわれています。

金額面以外で、所得税の扶養の加入要件と大きく違うのが、扶養かどうかの判断のタイミングです。所得税は12月31日時点で判断しましたが、社会保険では、給与収入の年間見込み額で判断します。つまり、年の途中でも年間見込み額が130万円未満になると判断されれば、親の社会保険に加入できます。アルバイトやパートの収入が月額108,333円以下であるかどうかを目安として判断します。

逆に、通常、3ヶ月連続で月収108,333円を超えたら、扶養から外れてしまいます。

(加入している健康保険組合によって基準は少し異なります。)

19歳~22歳の所得税の扶養条件が150万円になりますので、それに合わせて、社会保険の扶養条件も150万円に引き上げ予定です。

学生アルバイトでも、労働時間が次の条件に当てはまる場合は、社会保険に加入します。

一般的には30時間以上の労働時間です。よほど働かない限り、超えることはないでしょう。

※学生でない場合は、労働時間などが正社員の3/4未満であっても、次の要件をすべて満たす場合は、アルバイト・パート先で社会保険に加入することになります。

※2か月以内の期間を定めて使用される人や、季節的業務(4か月以内)に使用される人などは、アルバイト先で社会保険に加入することはありません。

アルバイト先で社会保険に加入する場合には、どのようなメリット、デメリットがあるのでしょうか。

アルバイト先で社会保険に加入する場合、いちばんの大きなメリットは、老後の年金が増えることです。社会保険の1つである厚生年金は国民年金より優遇された制度で、国民年金より多くの年金を受け取ることができます。

一般的に社会保険の加入要件を満たしていれば、雇用保険の加入要件も満たします。雇用保険に加入していると、アルバイトやパートを辞めたときに一定期間、失業保険を受け取ることができるので、安心して働くことができます。

社会保険料は、毎月の給料から天引きされます。そのため、社会保険に加入していなかった時より、手取りの金額が減ることになります。毎月に必要な金額が決まっている場合は、手取り金額がいくらになるかに気を付けて、働く必要があります。

では、扶養から外れた場合はどうなるのでしょうか。

所得税の扶養から外れた場合、親の所得税が高くなります。親の所得税は、毎月のお給料から天引きされています。その所得税は扶養家族の人数などを考慮した金額になっているため、所得税の扶養から外れる場合はすぐに親に知らせる必要があります。

また、自分の所得税にも注意が必要です。給料が160万円を超えている場合は、所得税を納めなくてはいけない可能性があります。所得税が発生する場合、アルバイト先が1か所の場合は、年末調整で所得税を精算しますが、アルバイト先が複数の場合は自分で確定申告をする必要があります。

学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校などに所属している学生は、勤労学生控除を受けることができます。

所得税については、従来、27万円の勤労学生控除で、年収130万円まで所得税がかからなかったのですが、2025年から基礎控除引き上げで年収160万円まで所得税がかかりませんので、勤労学生控除の意味がなくなります。

住民税については、26万円の勤労学生控除で、年収134万円以下であれば、住民税の所得割はかかりませんが、住民税の均等割はかかります。

社会保険の扶養から外れた場合、つまり、年収見込み130万円(3ヶ月連続で月収108,333円)を超えた場合は、まずは親に知らせる必要があります。親が加入している健康保険組合で、手続きが必要になります。

親の社会保険の扶養から外れた場合は、自分で保険に加入する必要があります。

週30時間以上バイトしていて、かつ、アルバイト先が1か所であるなど、社会保険加入の要件を満たしているときは、アルバイト先で社会保険に加入します。社会保険の金額は、毎月の給料の金額等やアルバイト先が加入している社会保険組合などで異なります。

勤務時間が週30時間未満であれば、社会保険加入の要件を満たしませんので、自分で国民健康保険に加入する必要があります。

国民健康保険は自治体と収入金額によって変わりますが、年収130万円くらいだと、年間で7~8万円程度です。

所得税も社会保険も扶養から外れてしまったら、すぐに親に知らせるましょう。

税金のほうは、年末調整や確定申告で、最終的に正しい金額に調整されますので、大きな問題はありませんが、

社会保険のほうは、毎月単位で処理しますので、本来は扶養から外れているのに、手続きをしないでいると、遡って扶養から外される可能性があります。そうなると、さかのぼって国民健康保険料を払わなければいけないだけでなく、親の健康保険の保険証で支払った医療費の精算が必要となりややこしいです。

何も考えずにアルバイトをしていると、いつの間にか親の扶養から外れるほど、お金を稼いでいるということがあります。

特に、親の社会保険の扶養から外れてしまうと、バイト先で社会保険に加入するか、国民健康保険・国民年金などに加入しなければならなくなります。学生のアルバイトに関しては、ここで解説したことに気を付けながら、ほどよく働くことが大切でしょう。