【年末調整・確定申告】給与所得・給与所得控除とは?計算方法など

会社員にも、働くうえの経費が認められており、それが「給与所得控除」です。給与所得控除とは何か、計算方法などを、わかり…[続きを読む]

「所得控除」とは、税金(所得税・住民税)の負担を減らすための制度で、年末調整や確定申告により適用されます。

この記事では、

について、わかりやすく解説します。

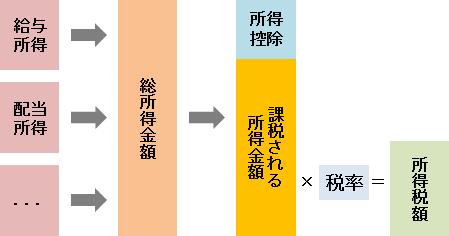

まずは、簡単に所得税の計算方法を説明します。

所得税では、いわゆる収入のことを「所得」と呼びます。

給与による収入は「給与所得」、株の配当による収入は「配当所得」と呼んでおり、全部で10種類の所得があります。

これらの所得全部を合計したのが「総所得金額」です。

そして、そこから「所得控除」を引くと「課税される所得金額」が計算されます。ここに税率をかけると、「所得税額」が出ます。

たとえば、給与年収500万円の人の、所得税の計算はこんなふうになります。

課税される所得金額=所得356万円-所得控除合計140万円=216万円

所得税=216万円×10%―97,500円=118,500円

上の計算でわかるように、私たちの収入すべてに税金がかかるのではなく、「所得控除」を差し引いた金額に対して税金がかかります。

つまり、所得控除とは、所得からある金額を差し引いて、税金(所得税・住民税)の負担を減らしてくれるものです。

所得控除の金額は、いろいろな要素によって決まります。

たとえば、扶養家族の人数が多ければ多いほど、また、支払った保険料・医療費が多ければ多いほど、所得控除の金額は大きくなります。

年末調整や確定申告では、漏れなく申告することが大切です。

2025年(令和7年)には、次の変更点があります。

所得控除には16種類あり、人的控除(以下の①~⑨)と物的控除(⑩~⑯)に大きく分けられます。

人的控除は納税者本人と扶養家族の状況に応じて控除されるもの、物的控除はその年に支払ったお金の内容に応じて控除されるものです。

| 控除の種類 | 概要 | ||

|---|---|---|---|

| 人的 控除 |

全員 | ①基礎控除 | ほぼ全員に適用 |

| 家族の状況 によるもの |

②配偶者控除 | 一定金額以下の収入の配偶者がいる場合 | |

| ③配偶者特別控除 | ある範囲の収入の配偶者がいる場合 | ||

| ④扶養控除 | 一定金額以下の収入の扶養家族がいる場合 | ||

| ⑤特定親族特別控除 | ある範囲の収入の19~22歳の家族がいる場合 | ||

| 本人・家族 | ⑥障害者控除 | 本人または家族が障害者である場合 | |

| 本人の状況 によるもの |

⑦寡婦控除 | 離婚・死別した妻の場合 | |

| ⑧ひとり親控除 | シングルマザー・シングルファザーの場合 | ||

| ⑨勤労学生控除 | 勤労学生である場合 | ||

| 物的 控除 |

保険料・ 掛金など |

⑩社会保険料控除 | 公的な社会保険料を支払った場合 |

| ⑪生命保険料控除 | 各種の保険料を支払った場合 | ||

| ⑫地震保険料控除 | 地震保険料を支払った場合 | ||

| ⑬小規模企業 共済等掛金控除 |

iDeCo等の掛金を支払った場合 | ||

| 確定申告が 必要なもの |

⑭医療費控除 | 一定金額を超える医療費を支払った場合 | |

| ⑮寄付金控除 | 認定された機関に寄付金を支払った場合 (ふるさと納税を含む) |

||

| ⑯雑損控除 | 災害や盗難で損失が生じた場合 |

会社員・公務員(サラリーマン)の場合、①~⑬までは年末調整で可能ですが、⑭医療費控除、⑮寄付金控除、⑯雑損控除の3つは年末調整では控除できず、確定申告が必要です。

※説明しやすくするために、税法上の順序とは異なる順序で記載しています。

年末調整・確定申告それぞれで適用可能な控除と、その控除額を一覧で整理しました。

| 控除区分 | 年末 調整 |

確定 申告 |

控除額 | |

|---|---|---|---|---|

| 所得税 | 住民税 | |||

| ①基礎控除 | ○ | ○ | 16万円~95万円 | 15万円~43万円 |

| ②配偶者控除 | ○ | ○ | 13万円~48万円 | 11万円~38万円 |

| ③配偶者特別控除 | ○ | ○ | 1万円~38万円 | 1万円~33万円 |

| ④扶養控除 | ○ | ○ | 38万円~63万円 | 33万円~45万円 |

| ⑤特定親族特別控除 | ○ | ○ | 3万円~63万円 | 3万円~45万円 |

| ⑥障害者控除 | ○ | ○ | 普通障害者27万円 特別障害者40万円 同居特別障害者75万円 |

普通障害者26万円 特別障害者30万円 同居特別障害者53万円 |

| ⑦寡婦控除 | ○ | ○ | 27万円 | 26万円 |

| ⑧ひとり親控除 | ○ | ○ | 35万円 | 30万円 |

| ⑨勤労学生控除 | ○ | ○ | 27万円 | 26万円 |

| ⑩社会保険料控除 | ○ | ○ | 支払保険料の全額 | |

| ⑪生命保険料控除 | ○ | ○ | 上限12万円 | 上限7万円 |

| ⑫地震保険料控除 | ○ | ○ | 上限5万円 ※旧長期損害保険料1万5千円 |

上限2万5千円 ※旧長期損害保険料1万円 |

| ⑬小規模企業 共済等掛金控除 |

○ | ○ | 支払掛金の全額 | |

| ⑭医療費控除 | ○ | 一定の方法により計算した金額(限度額200万円) | ||

| ⑮寄付金控除 | ○ | 一定の方法により計算した金額 | ||

| ⑯雑損控除 | ○ | 一定の方法により計算した金額 | ||

所得控除の一覧に「給与所得控除」と「住宅ローン控除」が含まれていないことに、「あれ?」と思われた方がいるかもしれません。どちらもよく知られた控除ですが、実は、この2つは「所得控除」とは別ものです。

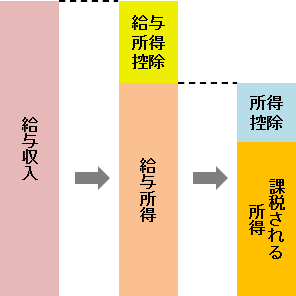

まず、「給与所得控除」は、給与の金額から差し引くものです。そうすると、「給与所得」が出ます。それから「所得控除」を計算していくのです。

給与所得控除は、年末調整や確定申告(e-Taxの場合)で申請しなくても、自動的に計算されています。

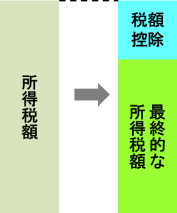

もうひとつ「住宅ローン控除」は、所得税の金額から差し引くものです。控除をいろいろ引いた後に計算した所得税の金額から、さらに差し引きます。「税額控除」と呼ばれるものです。

住宅ローン控除は「所得控除」ではありませんが、年末調整や確定申告で手続きをします。

所得控除を受けるには、会社員・公務員の人は年末調整で、個人事業主・フリーランスは確定申告で手続きをします。

年末調整では控除に応じて3種類の書類に記入します。それぞれの書き方については、下記のリンクからご覧ください。

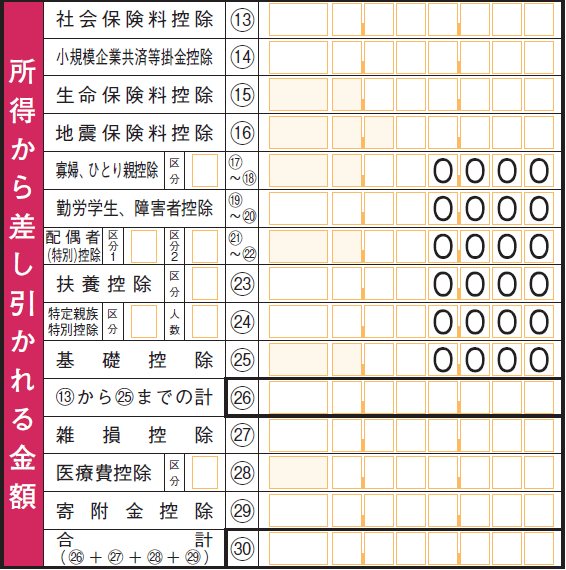

所得控除は、確定申告書の「所得から差し引かれる金額」という欄に記入します。

ここからは、16種類ある所得控除の詳細内容と、所得税の控除額をわかりやすく解説します。

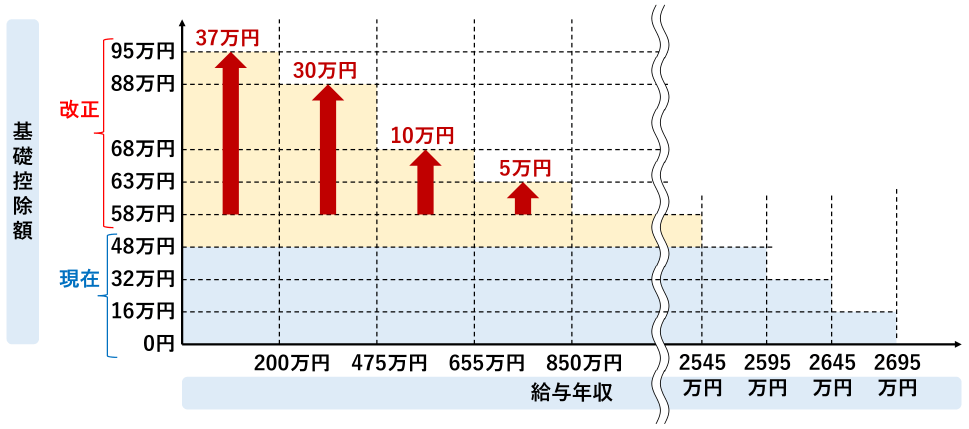

所得税の基礎控除額は、2025年から改正され、年収(所得)に応じて次のようになります。

| 給与年収 ()内は合計所得金額 |

基礎控除額 |

|---|---|

| 200.4万円未満 (132万円以下) |

95万円 |

| 200.4万円以上~475.2万円未満 (132万円超~336万円以下) |

88万円 (2年間限定) |

| 475.2万円以上~約665.6万円以下(※) (336万円超~489万円以下) |

68万円 (2年間限定) |

| 約665.6万円超~850万円以下 (489万円超~655万円以下) |

63万円 (2年間限定) |

| 850万円超~2,545万円以下 (655万円超~2,350万円以下) |

58万円 |

| 2,545万円超~2,595万円 (2,350万円超~2,400万円) |

48万円 |

| 2,595万円超~2,645万円 (2,400万円超~2,450万円) |

32万円 |

| 2,645万円超~2,695万円 (2,450万円超~2,500万円) |

16万円 |

| 2,695万円超~ (2,500万円超~) |

0円 |

※正確には、6,655,556円以下

年収約200万円以上(所得132万円超)、年収850万円未満(所得655万円以下)の場合、2025年と2026年の2年間限定で、基礎控除額の上乗せがあります。

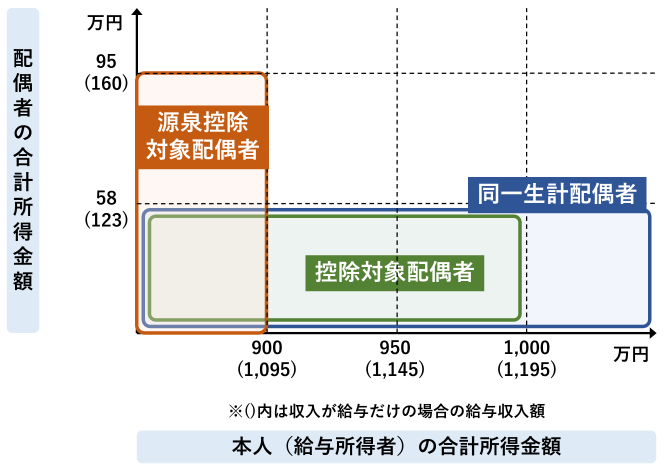

所得税法上の控除対象配偶者がいる方は、納税者本人の所得に応じて最大38万円(70歳以上では最大48万円)を差し引くことができます。控除対象になる配偶者は下記の要件を満たす方です。

事実婚など、法律上の配偶者でない場合には控除対象になりません。

配偶者控除の金額は、次の通りです。

| 納税者の合計所得金額 ()内は給与年収※ |

控除額 | |

|---|---|---|

| 控除対象配偶者 | 老人控除対象配偶者 (70歳以上の配偶者) |

|

| 900万円以下 (1,095万円以下) |

38万円 | 48万円 |

| 900万円超950万円以下 (1,095万円超1,145万円以下) |

26万円 | 32万円 |

| 950万円超1,000万円以下 (1,145万円超1,195万円以下) |

13万円 | 16万円 |

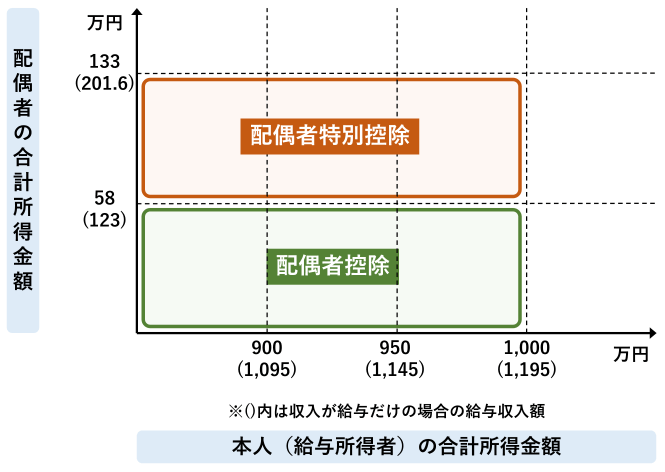

配偶者控除の適用を受けられない配偶者がいても、下記条件を満たす場合、配偶者の所得に応じて最大38万円の控除が認められています。

2018年分(平成30年分)から改正され、かなり複雑になりました。

配偶者控除と配偶者特別控除の違いは、配偶者の所得(年収)です。

控除額は、納税者本人の合計所得金額と、配偶者の合計所得によって決まり、下記の通りです。

| 配偶者の合計所得金額 ()内は給与年収 |

納税者本人の合計所得金額 ()内は給与年収 |

||

|---|---|---|---|

| 900万円以下 (1,095万円以下) |

900万円超 950万円以下 (1,095万円超 1,145万円以下) |

950万円超 1,000万円以下 (1,145万円超 1,195万円以下) |

|

| 58万円超~95万円以下 (123万円超~160万円以下) |

38万円 | 26万円 | 13万円 |

| 95万円超~100万円以下 (160万円超~165万円以下) |

36万円 | 24万円 | 12万円 |

| 100万円超~105万円以下 (165万円超~170万円以下) |

31万円 | 21万円 | 11万円 |

| 105万円超~110万円以下 (170万円超~175万円以下) |

26万円 | 18万円 | 9万円 |

| 110万円超~115万円以下 (175万円超~180万円以下) |

21万円 | 14万円 | 7万円 |

| 115万円超~120万円以下 (180万円超~185万円以下) |

16万円 | 11万円 | 6万円 |

| 120万円超~125万円以下 (185万円超~190万円以下) |

11万円 | 8万円 | 4万円 |

| 125万円超~130万円以下 (190万円超~197.2万円未満) |

6万円 | 4万円 | 2万円 |

| 130万円超~133万円以下 (197.2万円以上~201.6万円未満) |

3万円 | 2万円 | 1万円 |

| 133万円超 (201.6万円以上) |

0円 | 0円 | 0円 |

所得税法上の控除対象の扶養家族がいる方が、一定金額を控除することができます。扶養家族に当てはまる人は下記の要件を満たしている方です。

控除できる金額は下記の通りです。

| 年齢 | 控除額 | |

|---|---|---|

| 一般扶養親族 | 16歳以上~18歳以下 23歳以上~69歳以下 |

38万円 |

| 特定扶養親族 | 19歳以上~22歳以下 | 63万円 |

| 非同居老人扶養親族 | 70歳以上 | 48万円 |

| 同居老人扶養親族 | 58万円 |

注:16歳未満の子供について、以前は扶養控除の対象でしたが、2011年分(平成23年分)の所得税から控除の対象外となり、代わりに児童手当(子ども手当)が支給されることになりました。

2025年から新設されました。

所得税法上の特定親族がいる方が、一定金額を控除することができます。特定親族に当てはまる人は下記の要件を満たしている方です。

控除できる金額は下記の通りです。

| 特定親族の給与年収 ()内は合計所得金額 |

控除額 | |

|---|---|---|

| 所得税 | 住民税 | |

| 123万円超~150万円以下 (58万円超~85万円以下) |

63万円 | 45万円 |

| 150万円超~155万円以下 (85万円超~90万円以下) |

61万円 | 45万円 |

| 155万円超~160万円以下 (90万円超~95万円以下) |

51万円 | 45万円 |

| 160万円超~165万円以下 (95万円超~100万円以下) |

41万円 | 41万円 |

| 165万円超~170万円以下 (100万円超~105万円以下) |

31万円 | 31万円 |

| 170万円超~175万円以下 (105万円超~110万円以下) |

21万円 | 21万円 |

| 175万円超~180万円以下 (110万円超~115万円以下) |

11万円 | 11万円 |

| 180万円超~185万円以下 (115万円超~120万円以下) |

6万円 | 6万円 |

| 185万円超~188万円以下 (120万円超~123万円以下) |

3万円 | 3万円 |

| 188万円超~ (123万円超~) |

0円 | 0円 |

本人、配偶者、扶養親族のいずれかが所得税法上の障害者に該当する場合に一定金額を控除できます。障害者として認められる人には下記のような人が当てはまります。

なお、障害者区分には「障害者」「特別障害者」「同居特別障害者」の3つがあり、控除金額は下記の通りです。

| 区分 | 控除額 |

|---|---|

| 障害者 | 27万円 |

| 特別障害者(障害等級1級・2級) (同居特別障害者以外) |

40万円 |

| 同居特別障害者 | 75万円 |

子どもがいない寡婦に対して、要件を満たす場合、「寡婦控除」として、27万円が控除されます。

寡婦とは、夫と離婚または死別した後に婚姻しておらず、扶養親族がいる方を指します。

女性だけのもので男性にはありません。

詳細な要件は次のようになります。

シングルマザー・シングルファザーで、所得が500万円以下の場合に、「ひとり親控除」として、35万円が控除されます。

以前は、未婚のひとり親は対象外でしたが、2020年の改正により、対象になりました。

また、従来の「特別の寡婦」「寡夫控除」が廃止され「ひとり親控除」に一本化されました。

「ひとり親控除」は、次の3つの要件に当てはまる人が対象になります。

本人が勤労学生である場合に、27万円を差し引くことができます。勤労学生とは下記の3つに該当する人を言います。

本人がその年に支払った、本人、配偶者、扶養親族の社会保険料を全額控除することができます。控除対象となる社会保険料の種類は下記の通りです。通常、所得控除の中で最も多い控除金額となります。

ただし、配偶者・扶養親族であっても、公的年金受給者の公的年金から控除されている介護保険料については、その受給者の収入から控除すべきものであるため、納税者本人の社会保険料控除にはなりません。

本人がその年に支払った、生命保険料を一定金額だけ控除することができます。配偶者、扶養親族の分の保険料も納税者が支払った保険料であれば控除可能です。

加入している保険の内容により以下の3つに区分されており、それぞれの区分で最高4万円、合計して最大12万円を控除できます。平成23年以前の契約と平成24年以降の契約によって、控除できる最大の金額が異なります。

| 一般の生命 保険料控除 |

個人年金 保険料控除 |

介護医療 保険料控除 |

合計 | |

|---|---|---|---|---|

| 平成24年 以降の契約 |

4万円 | 4万円 | 4万円 | 12万円 |

| 平成23年 以前の契約 |

5万円 | 5万円 | - | 10万円 |

なお、控除額は年間の支払保険料によって下記の通りに計算されます。

| 支払保険料 | 控除額 |

|---|---|

| 2万円以下 | 支払保険料等の金額 |

| 2万円超~4万円以下 | 支払保険料÷2+1万円 |

| 4万円超~8万円以下 | 支払保険料÷4+2万円 |

| 8万円超 | 一律4万円 |

| 支払保険料 | 控除額 |

|---|---|

| 2.5万円以下 | 支払保険料等の金額 |

| 2.5万円超~5万円以下 | 支払保険料÷2+12,500円 |

| 5万円超~10万円以下 | 支払保険料÷4+25,000円 |

| 10万円超 | 一律5万円 |

本人がその年に支払った、地震保険料を最大5万円控除できます。なお、旧長期損害保険料は最大1万5千円まで、控除することが可能です。

地震保険料と、旧長期損害保険料の両方がある場合には、どちらか片方だけ選択して控除することができます。

本人がその年に支払った、小規模企業救済法に規定された掛金の「全額」を控除できる制度です。なお、控除できる掛金は下記の通りです。

ここから下の控除については、確定申告が必要となる控除です。

会社員・公務員の方は、年末調整では控除できませんので、控除を受ける場合には必ず確定申告が必要です。

本院がその年に支払った、本人、配偶者、扶養親族の医療費を、最大200万円まで控除することができます。医療費控除の対象金額は下記の通りに算出します。

医療費控除は確定申告が必要です。年末調整では控除できません。

年末時点で未払いの医療費がある場合も、医療費控除の対象です。

※1 医療保険等で受け取った金額

※2 合計所得金額が200万円以下の場合は、合計所得金額×5%

医療費控除を受けるためには、支払った際にもらう領収証(レシート)が必要ですので、捨てずにとっておきましょう。

医療費控除の対象になるものは原則的には治療に支出した費用です。健康増進や自己都合で支出した費用は対象になりません。

医療費控除の対象になるものとならないものの一部を掲載します。

| 医療費控除の対象となるもの | 医療費控除の対象とならないもの |

|---|---|

| ・医師または歯科医師による診療費、治療費 ・先進医療の技術料 (公的医療保険の適用対象外だが、 医療費控除の対象にはなる) |

・美容整形の費用 ・人間ドック、健康診断の費用 (ただし診断の結果、重大な疾病がみつかり、 治療を行った場合は控除対象) |

| ・治療または療養に必要な薬代 (風邪薬はOK) |

・病気予防、健康増進のための医薬品代、健康食品代 (ビタミン剤、サプリはNG) |

| ・治療のためのマッサージ代、 はり、きゅう師による施術代 |

・疲れやこりをとるためのマッサージ |

| ・入院費 | ・自己都合の差額ベッド代 |

| ・通院や入院のための交通費 | ・通院のための自家用車のガソリン代 ・電車やバスで通院できるのに、 タクシーで通院した場合のタクシー代 |

| ・診療や療養を受けるための 医療用器具の購入 |

・近視や乱視のためのメガネ代やコンタクトレンズ代 |

なお、2017年(平成29年)度からは、「OTC医薬品の医療費控除税制(セルフメディケーション税制)」と称して、12,000円超の薬購入で適用できる新しい医療費控除制度が始まりました。最大88,000円まで控除できます。

従来の医療費控除制度とどちらか片方を選択して適用します。

本人がその年に、特定寄付金を支払った場合に所得控除を受けられます。特定寄付金とは国・地方自治体や、一定の公益法人(認定されたNPO法人など)への寄付金のことです。「ふるさと納税」もここに含まれます。

寄付金控除を受けるためには、確定申告が必要です。年末調整では控除できません。

控除額の算出方法は下記の通りです。

災害や盗難などで、本人、配偶者、扶養親族が所有する資産に損害を受けた場合に所得控除を受けることができます。対象になる損害は下記の通りです。

雑損控除を受けるためには、確定申告が必要です。年末調整では控除できません。

雑損控除の金額は下記のいずれか低い方が適用されます。

なお、損失が生じた年に全額を控除し切れなかった場合は、翌年以降3年間にわたって繰り越すことができます(雑損失の繰越控除)。

所得控除は全部で16種類あります。

2025年から「特定親族特別控除」が新たに追加されて、15⇒16種類に増えました。

会社員・公務員の方は、基礎控除、配偶者控除、扶養控除などは、年末調整の書類に記入して勤務先に提出することで、適用可能です。

医療費控除、寄付金控除、雑損控除の3つは、確定申告書に記入して提出することで適用可能です。

詳しくは、「所得控除を受ける方法」をご覧ください。

所得控除の金額は、それぞれの所得控除の種類によって異なります。詳しくは、「所得控除の一覧」をご覧ください。