企業型確定拠出年金(DC)の年末調整の方法|必要書類と書き方(記入例)

会社で企業型確定拠出年金に加入している人は、掛金の払い方によって、年末調整が必要であったり不要であったりします。掛金…[続きを読む]

iDeCo(個人型確定拠出年金)は老後資金を準備するためのものでもあり、会社員に人気の節税方法でもあります。この記事では、iDeCoの控除を年末調整で申請するやり方をお伝えします。

目次

みなさんご存じの通り、iDeCo(イデコ)は「個人型確定拠出年金」と言われる老後資金のための貯蓄制度です。このiDeCoは毎月掛け金を支払い、積み立てを行うことで、運用益を老後に受け取れる他に、掛け金を支払った年の税金を節税することができます。

支払った掛け金は「小規模企業共済等掛金」に該当し、支払った額の全てを所得から差し引くことができます。つまり、積み立てを行っているのにも関わらず、支払った額だけ課税される所得が減り、所得税と住民税が少なくなる、税務上たいへん優遇された制度です。

しかし、iDeCoに加入しただけで自動的に税金の優遇が行われるのではなく、年末調整や確定申告で手続きを行う必要があります。手続きは難しいものではなく、会社員や公務員の方の場合は勤務先で行われる年末調整で手続きすることができます。

iDeCoの控除を受けるためには、年末調整と確定申告のどちらかで手続きを行うことになります。所得(収入)の種類によって年末調整で手続きを行える場合と確定申告で手続きを行わなければならない場合があります。

会社などに1年を通して勤務している方や年の途中で就職して12月末まで勤務している方は年末調整の対象になります。ただし、1年間の給与の総額が2,000万円を超える方は年末調整自体の対象になりません。

自営業者やフリーランスなどの個人事業者、不動産貸付業を営んでいる方など、給料収入以外の収入があり年末調整を行っていない人は確定申告でiDeCoの所得控除の手続きを行います。会社員などで年末調整をしたがiDeCoの所得控除を受けていなかった方は、確定申告を行うことで所得控除を受けることができます。

iDeCoに加入することで所得税と住民税を節税することができます。支払った掛け金の額が所得控除になりますが、職業や会社の企業年金制度によって毎月の掛け金の上限があります。

| 職業等 | 掛け金の上限 |

|---|---|

| 会社員(企業年金なし) | 月額23,000円(年額276,000円) |

| 会社員(企業型確定拠出年金のみ) | 月額20,000円(年額240,000円) |

| 会社員 (確定給付企業年金のみに加入、 または確定給付企業年金と 企業型確定拠出年金の両方に加入) |

月額20,000円(年額240,000円)(※1) |

| 公務員 | 月額20,000円(年額240,000円)(※1) |

| 個人事業主 | 月額68,000円(年額816,000円) |

※1 以前は月額の上限が12,000円でしたが、2024年12月から2万円に引き上げられました。

上限額の掛け金を支払った場合には、どれくらいの税金が節税できるのでしょうか。会社員(企業年金なし)と公務員の場合で見ていきましょう。

| 年収 | 会社員(企業年金なし) 月額23,000円 (年額276,000円) |

公務員 月額20,000円 (年額240,000円) |

|---|---|---|

| 400万円 | 41,700円 | 36,300円 |

| 600万円 | 55,900円 | 48,500円 |

| 800万円 | 84,000円 | 73,000円 |

| 1,000万円 | 84,000円 | 73,000円 |

※扶養親族なし、保険料控除なし、社会保険料は従業員負担15.45%で計算しています。

iDeCoによる節税額は、年収が高いほど効果的です。年収600万円の会社員の場合55,900円の節税が可能です。20年間掛け金を支払い続けると55,900円×20年=1,118,000円もの税金が節税できます。

年末調整でiDecoの控除を受けるためには「小規模企業共済等掛金払込証明書」を勤務先に提出しなければなりません。この書類は、iDeCoの加入者が1月1日~12月31日までに支払った掛け金の総額が記載されています(下図サンプル)。

通常は10月下旬ごろに証明書が国民年金基金連合会から送付されてきますので、なくさないように保管しましょう。勤務先から年末調整についての資料の収集が行われる際に、生命保険控除証明書などと一緒に提出することになります。iDecoへの加入が10月以降の場合は、加入した翌月下旬ごろに証明書が発行されます。

小規模企業共済等掛金払込証明書が届かない場合は、まず発送スケジュールの確認をしましょう。発送スケジュールは、確定拠出年金インフォメーション「発行スケジュール」で確認することができます。

それでも届かない場合は「小規模企業共済等掛金払込証明書再発行申請書」を国民年金基金連合会に提出し、再発行することになります。

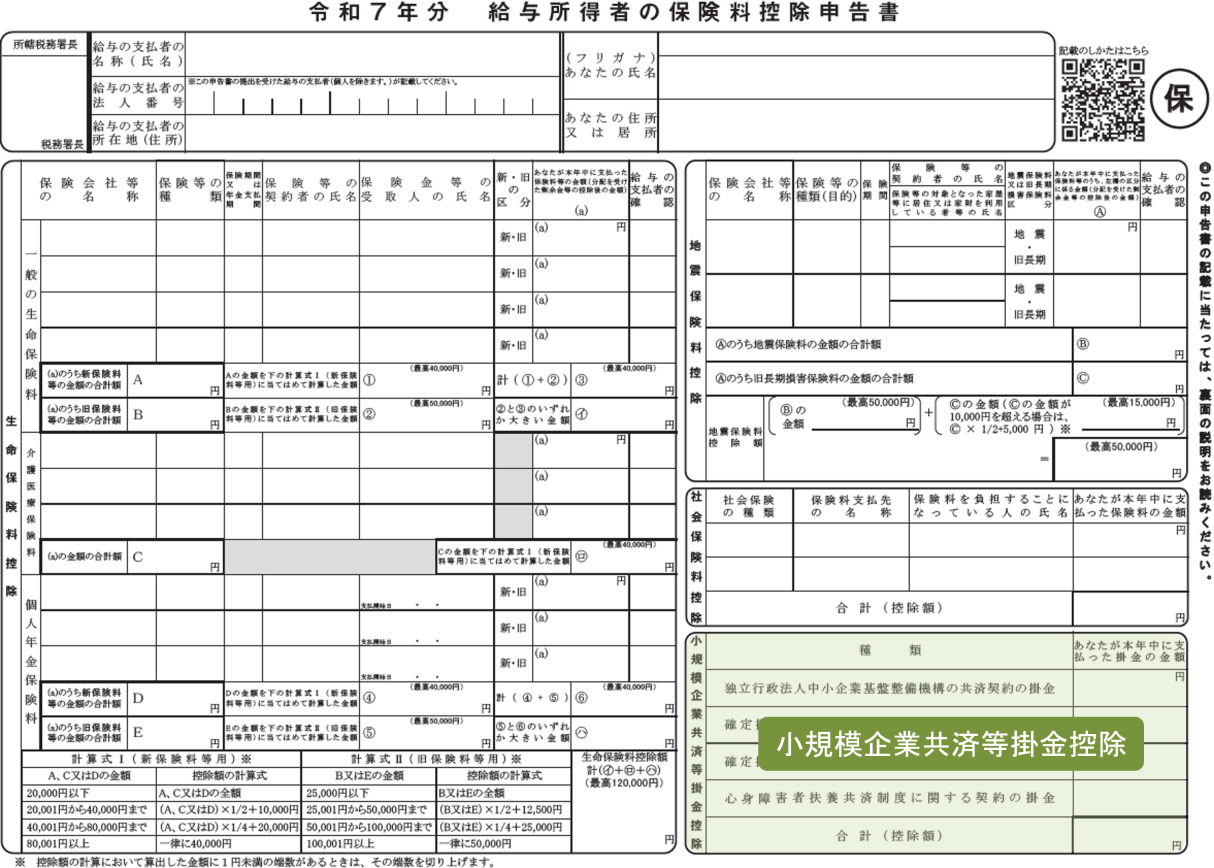

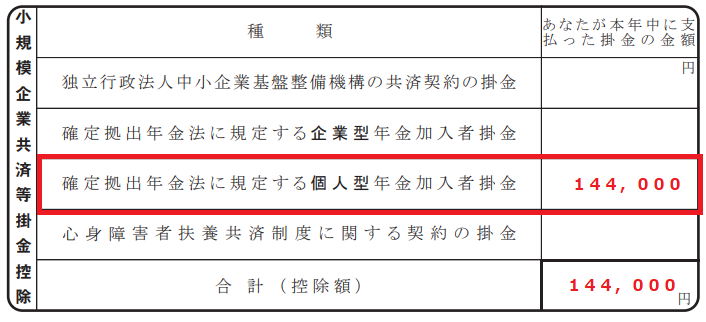

年末調整でiDeCoの所得控除を受けるには勤め先から配布される「給与所得者の保険料控除申告書」の「小規模企業共済等掛金控除」の欄に1年間の掛け金の合計額を記載して勤務先に提出する必要があります(下図の色をつけた部分)。

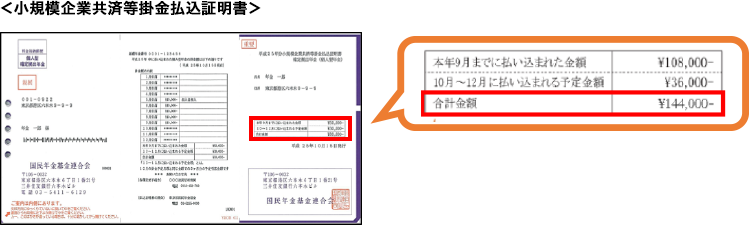

「給与所得者の保険料控除申告書」の記入の際には国民年金基金連合会から届いた「小規模企業共済等掛金払込証明書」をお手元に用意しましょう。小規模企業共済等掛金払込証明書は、1~9月までと10~12月までに支払った掛け金が記載されています。この合計金額を「給与所得者の保険料控除申告書」に記載します。

(出典:みずほ銀行)

(出典:みずほ銀行)

転記したら「給与所得者の保険料控除申告書」に「小規模企業共済等掛金払込証明書」を添付して勤務先に提出すれば手続きは終了です。

「小規模企業共済等掛金払込証明書」が届いてないことに気付くのが遅かった場合や、11月~12月に新規加入手続きを行った場合などは、通常の年末調整の手続きに間に合わないことがあります。

その場合は、ひとまず所得控除を行わないところで年末調整を行い、証明書が届いた時点で勤務先に年末調整のやり直しをしてもらう方法があります。(1月末まで)

1月末までに間に合わなかった場合や勤務先で年末調整のやり直しをしてもらえなかった場合は、自分で確定申告を行うことになります。発行された源泉徴収票(iDeCoの所得控除なし)と小規模企業共済等掛金払込証明書を用意する必要があります。

翌年1月末までであれば、勤務先で年末調整のやり直しをしてもらうことができます。それもできない場合は、確定申告を行って所得税の還付を受けることになります。

iDeCoの所得控除は、雇用形態に関わらず年末調整で申請することができます。ただし、パートやアルバイトで年間収入が160万円以下のため所得税が発生しないケースでは、申請しても所得税の還付はありません。

iDeCoの所得控除は、契約者本人の所得控除しか認められていません。そのため、配偶者の年末調整で所得控除を受けることができません。生命保険控除などと異なりますので注意が必要です。

事業主払込とは、勤務先が従業員の給料からiDeCoの掛け金を天引きして勤務先が直接国民年金基金連合会に支払う方法です。年末調整時には勤務先が年間の掛け金を把握しているため、従業員は特別な手続きをする必要はありません。

年末調整書類の保険料控除申告書に記入するのは、自分で加入しているiDeCoで支払った掛金の金額のみです。

会社の企業型確定拠出年金(企業型DC)に加入して、マッチング拠出で自身も掛金を支払っている場合には、会社を通して掛金を支払っており、会社がその金額を把握していますので、マッチング拠出分の記入は不要です。

iDeCo加入者の方が年末調整を受ける際の対応内容をお伝えしました。最後に内容をおさらいしましょう。