iDeCo(個人型確定拠出年金)の年末調整の方法|必要書類と書き方

iDeCoの掛け金は全額が所得から控除されます。年末調整でiDeCoの控除を受けるための方法をお伝えします。[続きを読む]

iDeCoは老後の生活資金を準備するのに有用な制度です。この記事ではiDeCoに加入している場合、どんなケースに確定申告が必要なのか、確定申告でiDeCoの控除を受けられるのか、解説します!

目次

個人型確定拠出年金iDeCo(イデコ)は、将来の老後資金のために毎月積み立てる私的年金のことですね。支払った掛け金は全て所得税の計算で所得より差引かれます。その結果、所得税と住民税が軽減されるたいへん優遇された公的な制度です。

ただし、自動的に税金が軽減されるわけではなく、確定申告または年末調整で手続きを行う必要があります。所得税の手続きを行うと、自動的に翌年の住民税の税額に反映されます。

フリーランスの方や個人事業主の方など、年末調整を受けられない方や年末調整でiDeCoの控除の申請ができなかった方は確定申告での申請が必要です。

会社員や公務員の方(給与所得者)の場合は、一般的には勤務先で行う年末調整でiDeCoの所得控除を受けることができ、所得税を還付してもらうことができます。

万が一、年末調整でiDeCoの所得控除を受けることを忘れていた場合や手続きに必要な書類が間に合わなかった場合など、年末調整で控除を受けていない場合は、確定申告を行うことで所得税の還付を受けることができます。

iDeCoは、2017年から専業主婦(夫)・パート主婦(夫)の方でも加入することができるようになりました。iDeCoは「所得控除」という支払った掛け金を控除する方法の税制優遇制度です。

専業主婦(夫)や所得税の扶養内でパート勤務の主婦(夫)の方は、そもそも所得税が課税されていないため、iDeCoの税制優遇のメリットを受けることはできません。もともと確定申告を行う義務もないため、専業主婦(夫)・パート主婦(夫)の方は、確定申告の必要はありません。

iDeCoの所得控除を受けることで、所得税の還付と住民税の軽減を受けることができます。所得税は、所得が多い人ほど税率が上がる「累進課税方式」となっているため、同じ掛け金でも所得の金額によって税金の還付額が異なります。

例えば年収600万円の会社員の場合55,800円の節税が可能で、20年間掛け金を支払い続けると55,800円×20年=1,116,000円もの税金が節税できます。詳しくは下記の記事をご覧ください。

個人事業主の方は、収入から経費と青色申告特別控除を差し引いた所得金額からiDeCoの所得控除を行います。

| 所得金額 | 毎月の掛け金30,000円 年間360,000円 |

毎月の掛け金68,000円 年間816,000円(上限) |

|---|---|---|

| 300万円 | 72,800円 | 152,400円 |

| 600万円 | 109,600円 | 248,300円 |

※基礎控除とiDeCoの所得控除のみ所得控除としています。国民健康保険料・国民年金・生命保険料控除は考慮していません。

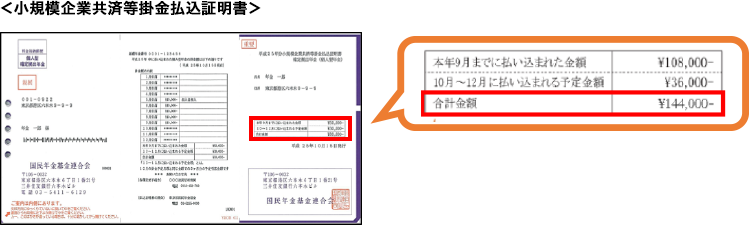

iDeCoへの年間の掛け金は、国民年金基金連合会より送付されてくる「小規模企業共済等掛金払込証明書」に記載されています。確定申告でiDeCoの所得控除を受けるためには、次の書類を準備する必要があります。

iDeCoの確定申告書への記載方法には以下の2ステップがあります。

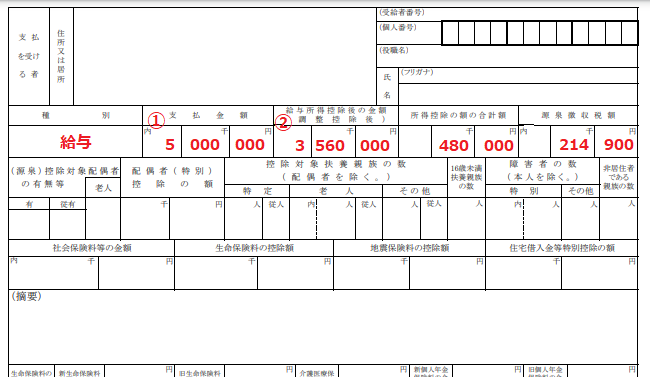

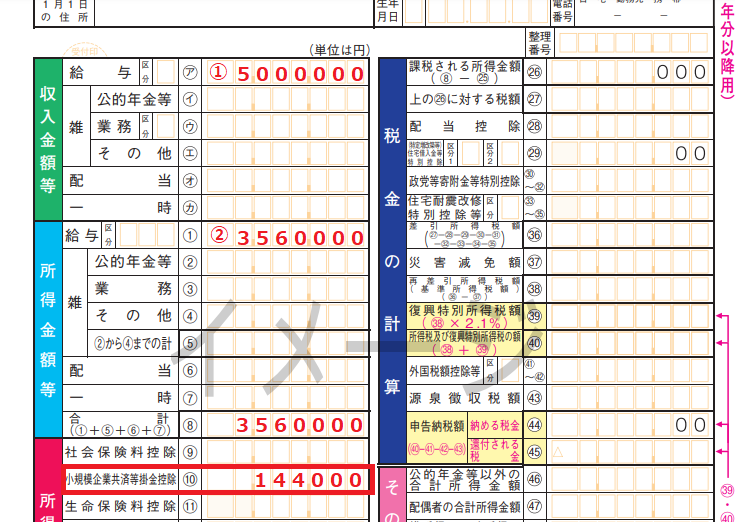

源泉徴収票に記載されている給与と小規模企業共済等掛金払込証明書に記載されているiDeCoの掛け金を確定申告書第一票に転記します。

源泉徴収票は年末調整後に勤め先からもらうもので、「小規模企業共済等掛金払込証明書」は毎年10月ごろハガキで届きます。

以下、具体的な記入例と図解を見てみましょう。

(出典:みずほ銀行)

(出典:みずほ銀行)

源泉徴収票と小規模企業共済等掛金払込証明書の記載内容(上記参照)をそれぞれ確定申告第一表に記入します。

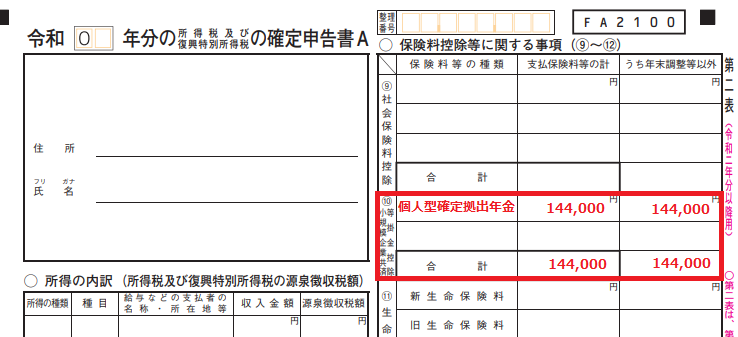

確定申告書第二表の「小規模企業共済等掛金控除」欄にも「小規模企業共済等掛金払込証明書」の額を記載します。

図例は少し古いものですが、書き方は変わりません。

確定申告書ができあがったら、納税地(お住いの場所)を管轄する税務署に提出しましょう。確定申告書の提出期限は、翌年の3月15日までになります。(曜日の関係で異なります。)

ただし、会社員の方などがiDeCoの所得控除を確定申告で行うと税金が戻ってくる還付申告になります。還付申告については確定申告期間とは関係なく、その年の翌年1月1日から5年間提出することができます。つまり、過年度に還付申告手続きを行っていなかった場合でも5年以内であれば確定申告書を提出し、所得税の還付を受けることが可能です。

確定申告書は、税務署の窓口で提出することができます。提出の際は、運転免許証やパスポートなどの本人確認書類が必要ですので忘れないように持参しましょう。税務署の窓口に提出する以外には、次の2つの方法があります。

確定申告書は郵送でも提出することができます。郵送の場合は、「第一種郵便物」または「信書便物」で送付する必要があります。確定申告書は「信書」になるため、宅配便で提出することができません。

また、郵送で行う場合は、本人確認書類のコピーを同封する必要があります。マイナンバーを持っている方はマイナンバーカードの裏表のコピー、マイナンバーを持っていない方は番号確認資料(通知カードのコピーなど)と身元確認書類(運転免許証のコピーなど)を同封する必要があります。

e-Taxとは、インターネットを利用して確定申告書などの提出を行うことができる国税庁のオンラインサービスです。確定申告書は手書きするのではなく、国税庁のホームページで入力し、そのまま提出することが可能です。ICカードリーダーにマイナンバーまたは住民基本台帳カードを読み込ませることで確定申告書に電子署名を行うことできます。

iDeCoとふるさと納税は、どちらも所得税と住民税を減額する効果があります。しかし、iDeCoは所得の金額から掛け金を控除する所得控除に対し、ふるさと納税は税金そのものを減額する税額控除です。

iDeCoに加入すると所得控除により課税される所得が減額されるため、ふるさと納税の自己負担で控除することができる限度額が少なくなってしまいます。「ふるさと納税の限度額が少なくなってしまうのならiDeCoに加入しない方がお得」と思われるかもしれませんが、減少する限度額は数千円程度の場合が多く、あまり大きな影響を与えません。

本記事の第二章でご紹介したとおり、iDeCoに所得税額控除には、ふるさと納税の限度額の減少分よりも大きく上回る節税効果があります。ふるさと納税の限度額が減少するという理由でiDeCoを利用しないのはもったいないです。

確定申告でiDeCoの所得控除を記載し忘れてしまった場合や、確定申告自体を行っていなかった場合は、次の手続きが必要になります。

確定申告の計算でiDeCoの所得控除を行っていない場合は、税金を取り戻す申請である「更正の請求書」の提出が必要です。確定申告の更正の請求は、対象になる確定申告期限(3月15日)から5年間行うことができます。

ただし、確定申告書の提出後にすぐiDeCoの所得控除を行っていないことに気付き、申告期限内に修正を行う場合は「訂正申告」となります。訂正申告では、通常の確定申告書に訂正申告と記載し、再提出を行います。

確定申告自体を忘れてしまっていた場合は、過去5年以内であれば申告ができます。通常は、iDeCoの所得控除を受けることで還付になるためペナルティなどは発生しません。納付になる場合は、加算税などのペナルティが発生する可能性があります。

会社員や公務員などの給与所得者は、年末調整でiDeCoの所得控除を受けることができるため、通常は確定申告が必要ではありません。ただし、10月~11月に新規加入した場合は、12月に2か月分の掛け金が口座から引き落とされます。

この場合、年末調整に必要な「小規模企業共済等掛金払込証明書」が1月後半に郵送されてくるため、年末調整に間に合わず、自分で確定申告が必要になるケースがあります。(勤務先で年末調整のやり直しを行ってもらえるケースもあります。)