所得税の基礎控除額の早見表【2026年版】

2025年の所得税改正により、所得税の基礎控除の金額は、年収(所得)により異なり、大変複雑になります。 年末調整や確…[続きを読む]

年末調整書類の基礎控除申告書の「給与所得以外の所得の合計」欄には、公的年金の収入にかかる雑所得も記入する必要があります。

ただ、公的年金と給料の両方がある場合、計算がやや複雑です。

公的年金と給料の両方をもらっている場合の、所得の計算方法と、基礎控除申告書の書き方を、図解・記入例でわかりやすく解説します。

目次

誤解がないように、まず最初に、重要なことを述べますが、年末調整の対象は、会社から支給される給料だけです。

公的年金収入そのものは、年末調整の対象ではありません。

公的年金にかかる税金は、一部のケースを除いて、通常、年金が振り込まれるときに「源泉徴収」という形で、年金の額面金額から引かれたうえで、振り込まれます。

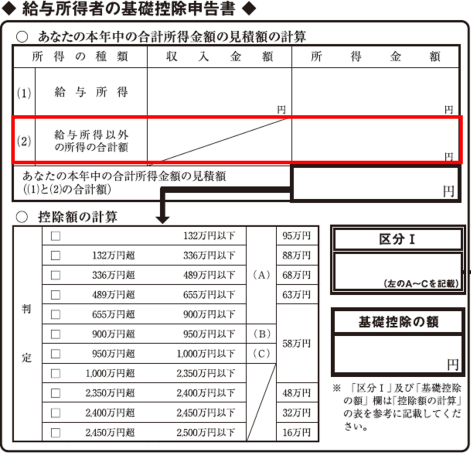

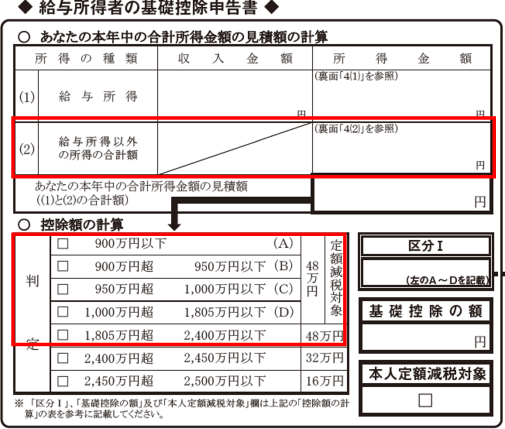

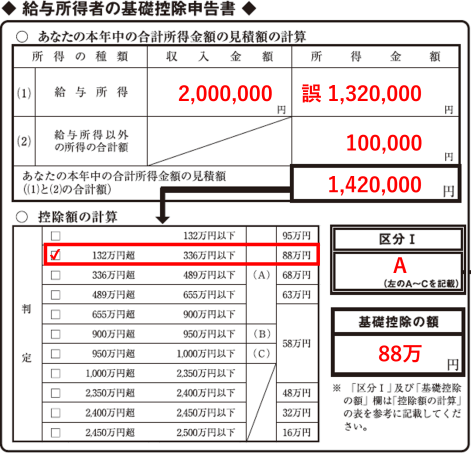

基礎控除申告書に、公的年金の収入(所得)だけ記入が必要です。下図の赤枠で囲った箇所、「給与所得以外の所得の合計額」欄に記入します。

「給与所得以外の所得」という名称のとおり、公的年金の収入だけでなく、副業の収入や、不動産の売却収入、株式の譲渡収入(「源泉あり」を除く)など、いろいろな収入の合計を記入します。たとえ、1円でも収入(所得)があれば、記入が必要です。

それぞれの収入(所得)の内訳を記入する必要はなく、合計額だけ記入します。そのため、それが何の収入であるか、会社にはわかりません。

それは良くも悪くもあります。良い意味では、会社に副業や株式の収入など伝わらなくてすみますが、悪い意味では、仮に金額が間違っていても、会社側で修正はできませんので、間違えないように記入する必要があります。

基礎控除申告書に公的年金の収入(所得)を記載しない場合、正しい基礎控除額を算出できなくなります。その結果、状況によっては申告内容が過少となり、意図的と判断されれば脱税とみなされる可能性があります。

以下では、具体例を用いて説明します。

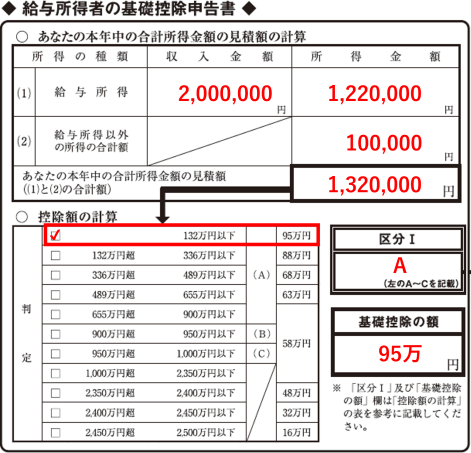

上の図は、給与年収200万円の場合の基礎控除申告書です。「給与所得を計算」すると、給与所得の金額は、132万円です。

合計所得は「132万円以下」に該当しますので、基礎控除額は95万円です。

(2025年から、基礎控除額は、年収によって大きく変わります。詳細は下記をご覧ください)

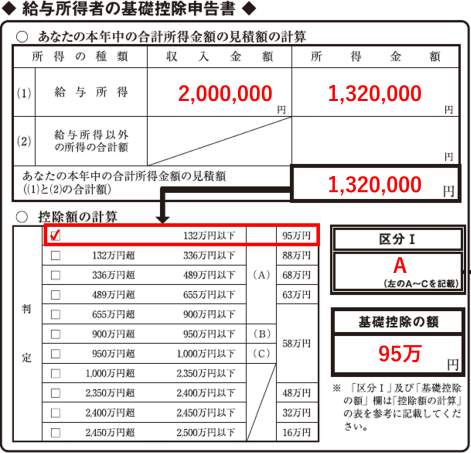

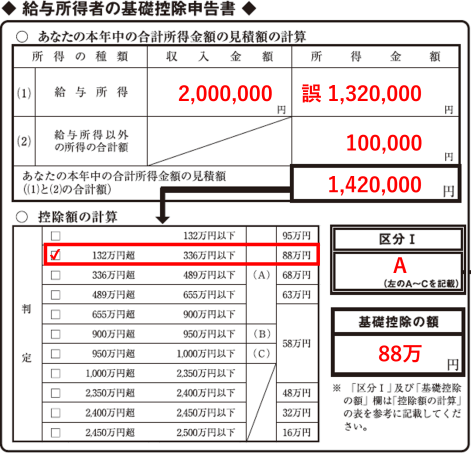

こんどは、公的年金の収入130万円があるケースです。

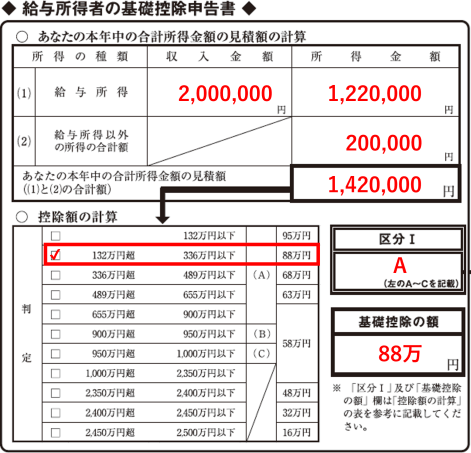

公的年金については、収入金額ではなく、所得(雑所得)の金額を記入します。公的年金の雑所得を計算すると、20万円です。また、給与所得は10万円少なくなり、122万円となります(計算方法は「給料と公的年金の両方がある場合の、合計所得の計算方法」の箇所で説明します)。

給与所得の金額122万円に、公的年金の雑所得20万円を足すと、合計所得金額は、142万円です。

すると、合計所得は「132万円超~336万円以下」の範囲に該当しますので、基礎控除額は88万円です。

公的年金の収入があると、基礎控除額が7万円も下がってしまいました。ただし、この場合に、増加する税金は、約3,500円です。

そこまで大きな金額ではありませんが、年収が200万円などの境目に近い場合、公的年金収入(所得)を記入するかしないかで、基礎控除額が変わってしまいます。

「基礎控除申告書に公的年金を記入する」なんて聞いたことがないという人も多いのではないでしょうか?

実は、2020年(令和2年)から、記入が必要でした。しかし、2024年までは、合計所得2,400万円(給与収入2,595万円)以下の人は、基礎控除額は、全員一律で48万円でしたので、よほどの高所得者でないかぎり、公的年金収入を記入してもしなくても影響がなかったのです。

(下図は、令和6年分の基礎控除申告書です。)

ところが、2025年(令和7年)から、所得によって、基礎控除額が大きく異なることになりました(下図は、給与年収と基礎控除額を図示したもの)。

そのため、公的年金収入の記入あり/なしが、影響するようになってしまったのです。

給料と公的年金の両方がある場合、合計所得の計算はかなり複雑です。

次の3つのステップで計算します。

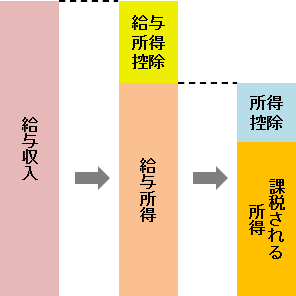

基礎控除申告書に記入する金額は、給与年収だけでなく、給与所得もあります。

「給与所得=給与収入-給与所得控除」という計算です。給与所得者の経費のようなものです。

給与所得の金額は次のように計算します。

| 給与収入額 | 給与所得の金額 |

|---|---|

| ~651,000円未満 | 0円 |

| 651,000円以上~1,900,000円未満 | (A)-650,000円 |

| 1,900,000円以上~3,600,000円未満 | (A)÷4(千円未満切捨て)=(B) (B)×2.8-80,000円 |

| 3,600,000円以上~6,600,000円未満 | (A)÷4(千円未満切捨て)=(B) (B)×3.2-440,000円 |

| 6,600,000円以上~8,500,000円未満 | (A)×90%-1,100,000円 |

| 8,500,000円以上 | (A)-1,950,000円 |

給与年収200万円の場合、このような計算です。

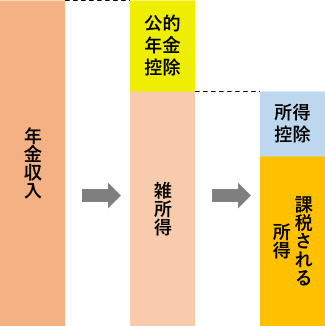

基礎控除申告書では、公的年金の収入を記入する欄はなく、所得だけ記入します。この所得のことを「公的年金等に係る雑所得」といいます。

「雑所得=公的年金収入-公的年金等控除額」という計算です。年金受給者の経費のようなものです。

公的年金等控除額は、65歳未満/65歳以上、公的年金以外の所得の金額で異なります。

公的年金以外の所得が1,000万円以下の場合、公的年金等控除額の最低額はこのようになります。

また、公的年金の収入が高くなると、式による計算となります。

| 公的年金収入 | 公的年金等控除額 | 雑所得 |

|---|---|---|

| 110万円以下 | 110万円 | 0円 |

| 110万円超~330万円未満 | 収入金額-110万円 | |

| 330万円以上~410万円未満 | 収入金額×25%+27.5万円 | 収入金額×75%-27.5万円 |

| 公的年金収入 | 公的年金等控除額 | 雑所得 |

|---|---|---|

| 60万円以下 | 60万円 | 0円 |

| 60万円超~130万円未満 | 収入金額-60万円 | |

| 130万円以上~410万円未満 | 収入金額×25%+27.5万円 | 収入金額×75%-27.5万円 |

公的年金年収130万円で65歳以上の場合、このような計算です。

さいごに、最もややこしい部分です。

「所得金額調整控除」とは、給料と公的年金の両方をもらっている場合、給与所得から最大10万円を、控除できるものです。次のような計算をします。

給与収入65万円超、公的年金収入110万円超(65歳未満は60万円超)の人は、所得金額調整控除を受けられます。

給与収入200万円、公的年金収入130万円の場合の計算です。

この金額を、給与所得から差し引きます。

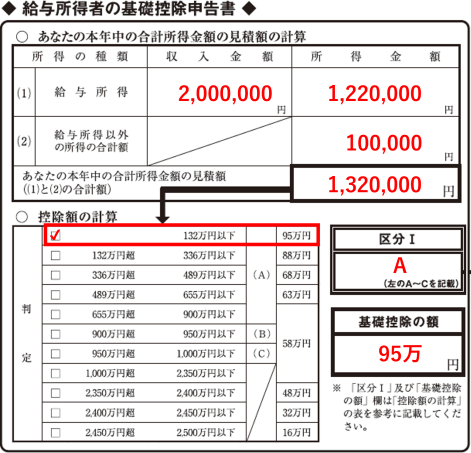

結果、基礎控除申告書には、この図のような記入となります。

所得金額調整控除額10万円分だけ、給与所得が10万円少なくなるのがポイントです。

ここまでの説明で、計算がややこしくて、よくわからないという方もいらっしゃるでしょう。

そこで、単純に考えると、給与所得10万円(給与収入75万円)以上、かつ、公的年金に係る雑所得10万円(公的年金収入120万円(65歳以上)、または、70万円(65歳未満))以上の人は、「給与所得から10万円引く」と覚えておけばよいでしょう。

年齢別、給料と年金の組み合わせ別に整理しておきます。

| 給与収入 | 公的年金収入 | 給与所得の調整の計算 |

|---|---|---|

| 75万円以上 | 120万円以上 | 給与所得から10万円引く |

| (任意) | 110万円以下 | (調整なし) |

| 65万円以下 | (任意) | (調整なし) |

| 75万円以上 | 110万円超~120万円以下 | 給与所得から0~10万円引く |

| 65万円超~75万円以下 | 120万円以上 | 給与所得から0~10万円引く |

| 給与収入 | 公的年金収入 | 給与所得の調整の計算 |

|---|---|---|

| 75万円以上 | 70万円以上 | 給与所得から10万円引く |

| (任意) | 60万円以下 | (調整なし) |

| 65万円以下 | (任意) | (調整なし) |

| 75万円以上 | 60万円超~70万円以下 | 給与所得から0~10万円引く |

| 65万円超~75万円以下 | 70万円以上 | 給与所得から0~10万円引く |

給料と年金の両方をもらっている人のほとんどは65歳以上で、フルタイムでなくパートタイムで働いている人が多いでしょう。年収は100~200万円くらいの人が多いです。

また、公的年金収入も80~200万円くらいの人が多いでしょう。

すると、給与所得+雑所得の合計所得が132万円前後の人が多いのですが、基礎控除額が変化する境目ですので、記入を少し間違えるだけで、基礎控除額が変わってしまい、過少申告になったり、逆に損をしたりする人が続出します。

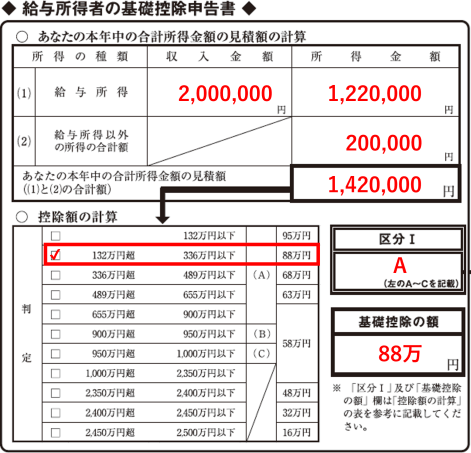

たとえば、こちらは、給与収入200万円、公的年金収入120万円、65歳以上のケースで、基礎控除申告書に正しく記入したものです。合計所得は132万円以下の範囲ですので、基礎控除額は95万円です。

ここで、所得金額調整控除10万円を控除し忘れて、給与所得が10万円高いままだと、合計所得が132万円~336万円以下の範囲となり、基礎控除額が88万円になります。

本来、基礎控除額は95万円なのに、88万円に下がってしまい、損をしてしまいます。

会社側としては、「給与所得以外の所得の合計額」が公的年金収入であるかどうかはわかりませんので、間違っていても修正のしようがありません。

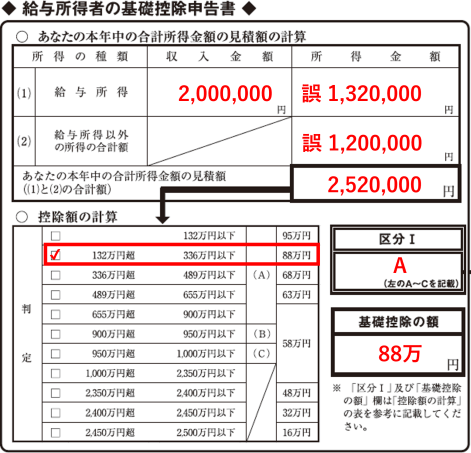

こんどは、公的年金の雑所得ではなく、間違って、収入金額120万円を「所得金額」欄に記入してしまったケースです。こちらも同じく、合計所得が132万円~336万円以下の範囲となり、基礎控除額が88万円になります。

本来より所得が大幅に増えてしまい、損をする可能性が高まります。

給料と公的年金の両方がある場合の所得計算は、非常に複雑で間違いが起こりやすいです。

そこで、給料+公的年金の所得計算ツールを用意しました。ご自由にご利用ください。

2025年から、本人がどんなに正しく計算して、基礎控除申告書を提出しても、会社が12月に最後の給料を支給するとき、給与所得金額を計算する際に、上記で行った所得金額調整控除10万円を打ち消してしまうおそれがあります。

なぜなら、「給与所得以外の所得の合計額」欄は、所得の金額が記入されているだけで、それが、公的年金に係る雑所得であることはわかりません。

会社の経理の担当者が、給料と年金が両方あるパターンの計算を熟知していれば、給与所得の金額が、本来の金額(上図では132万円)より10万円少なく(122万円)なっているので、公的年金をもらっていて所得金額調整控除を適用したのだとわかります。

しかし、熟知していない担当者がいたとしたら、給与所得を計算する際に、10万円控除をせずに年末調整がされてしまいます。つまり、こちらの図のような状態になってしまいます。

すると、基礎控除額が変わるばかりか、課税所得の金額も変わって、税額も変わってしまいます。

それを防ぐためには、従業員としてできることは、申告書に、次のように注意書きを追記しておくことでしょう。

たとえば、給与所得の「所得金額」欄には「10万円控除済」と記載します。

「給与所得以外の所得の合計額」欄の「所得金額」欄には「公的年金等に係る雑所得」と記載します。

このように記載しておけば、会社の経理の担当者が気づいてくれる可能性が高まるでしょう。

しかし、それでも、担当者が気づかなかったり、給与システムの都合で、10万円控除が打ち消されてしまう可能性もあります。

そこで、年末調整後に発行される、源泉徴収票を必ず確認することが大切です。

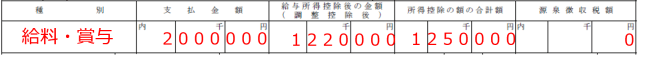

具体的には、「給与所得控除後の金額(調整控除後)」欄が、10万円控除されているか、必ず確認しましょう。

上記のケースでは、次のように、給与所得控除後の金額が122万円になっていれば、大丈夫です。

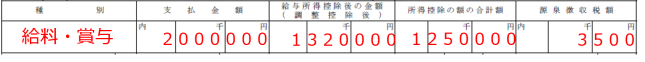

もし、控除されていなかったら、速やかに、会社に連絡して修正してもらいます。そして、間違って多く所得税が引かれている状態ですので、還付を受けるようにします。

上記のケースでは、次のように、給与所得控除後の金額が132万円になっていて、10万円の所得金額調整控除が反映されていない状態です。そのため、所得税額も発生してしまっています。

ここまで説明したのは、以下のような公的年金に関する収入についてです。

これらに該当しない「個人年金」などの私的年金は、公的年金とは別の計算をします。「私的年金」とは、個人的に保険会社と契約して保険料を払い込み、その後、一定期間、年金形式で支給されるものです。

公的年金と同じ「雑所得」ですが、「公的年金等に係る雑所得」とは別のものであり、別々に計算した後に、合計します。

たとえば、年間の年金額:50万円、払込保険料の合計額:900万円、年金の総支給見込額:50万円×20年=1,000万円の場合の計算です。

もし、公的年金の収入200万円(公的年金に係る雑所得90万円)があれば、合算します。

個人年金については、くれぐれも、支給された金額そのものを雑所得に加算せず、経費を引くように、ご注意ください。