2025年(令和7年)所得税・住民税改正、基礎控除・給与所得控除など

2025年(令和7年)は所得税・住民税に大きな改正があります。基礎控除の金額や、給与所得控除の最低ラインの金額などが…[続きを読む]

確定申告や年末調整では、必ず「基礎控除」が登場します。これは、誰もが一律に所得から控除できる金額のことです。

ここでは、税金の仕組みを基礎から知りたい方に向けて、

をわかりやすく解説します。

目次

基礎控除とは、たくさんある所得控除のうちの一つです。

ここでは、まず、所得控除について、丁寧に解説します。

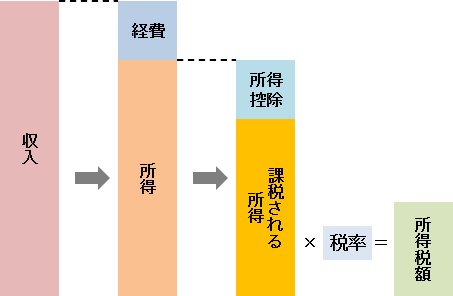

最初に「所得」という言葉についてです。簡単にいうと

という関係です。

たとえば、自営業者(個人事業主)の方の場合、売上(収入)500万円、経費200万円ならば、所得=500万円-200万円=300万円です。

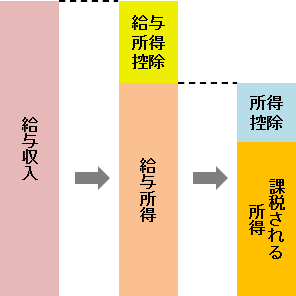

会社員・公務員(サラリーマン)・パート・アルバイトの場合、経費に相当するものとして、「給与所得控除」があります

(「所得控除」とは別物です。詳しくは、こちらをご覧ください)。

給与収入500万円ならば、経費(給与所得控除)は収入に応じて自動的に決まり、所得(給与所得)=500万円-144万円=356万円です。

所得税や住民税は年収や所得に対して丸ごとかかるわけではなく、いろいろなものを差し引いた後の金額に対してかかります。

この、いろいろ差し引く(控除する)金額のことを「所得控除」といい、

という関係になります。

「課税される所得」が、実際に所得税や住民税がかかる金額です。

たとえば、先ほどの例で、自営業者の方の場合、所得300万円、所得控除額150万円ならば、課税される所得=300万円-150万円=150万円です。

会社員・公務員の場合も、同様の計算です。

基礎控除を理解するにあたっては、これ以降の計算は特に必要ありませんが、

参考までに、課税される所得に税率をかけると、所得税の金額が計算されます。

詳しくは、「所得税の税率と速算表・早見表」を参照ください。

自営業者でも会社員・公務員でも、得た収入を全部自由に使えるわけではありません。

扶養している家族がいれば生活費が多くかかりますし、社会保険料や医療費なども払っています。

これらの金額の一部を差し引くことで、税金の負担を軽くします。

所得控除にはだいたい14種類あります。

主なものを掲載しておきます。

詳しくは「所得控除とは?」をご覧ください。

基礎控除とは、所得控除のうちの一つです。

「基礎」という名前のとおり、誰でも一律で所得から差し引くことのできる金額です。

基礎控除額は所得税と住民税で異なります。

もともとは、所得税38万円、住民税33万円でしたが、2020年(令和2年)から改正され、所得税48万円、住民税43万円になりました。

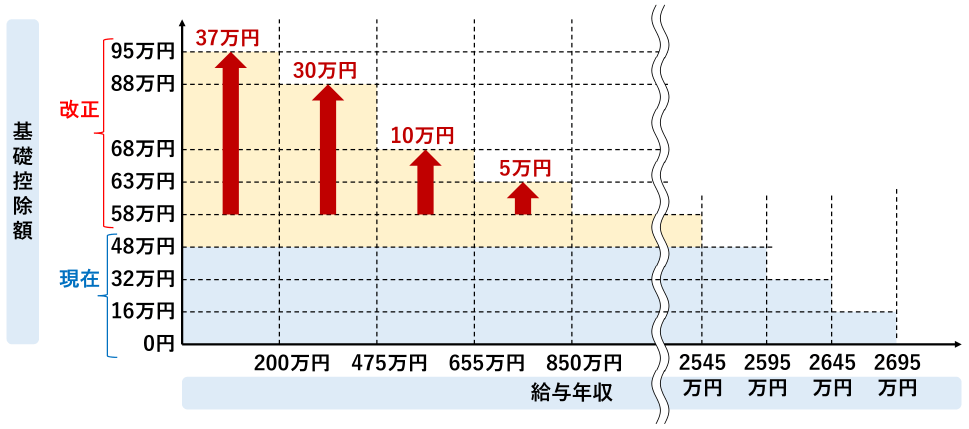

さらに、2025年(令和7年)に改正され、所得税は58万円~95万円になりました(年収によって違います)。

10万円から47万円の範囲で引き上げられ、大幅な改正となりました。

なお、住民税の基礎控除額は変更ありません。

令和8年度税制改正大綱によると、所得税の基礎控除額が、62~104万円に引き上げられる予定です(年収によって異なります)。

まだ正式決定ではありませんが、今後、国会での法改正を経て決定される予定です。

所得税の基礎控除額は、年収(所得)に応じて次のようになります。

| 給与年収 ()内は合計所得金額 |

基礎控除額 |

|---|---|

| 200.4万円未満 (132万円以下) |

95万円 |

| 200.4万円以上~475.2万円未満 (132万円超~336万円以下) |

88万円 (2年間限定) |

| 475.2万円以上~約665.6万円以下(※) (336万円超~489万円以下) |

68万円 (2年間限定) |

| 約665.6万円超~850万円以下 (489万円超~655万円以下) |

63万円 (2年間限定) |

| 850万円超~2,545万円以下 (655万円超~2,350万円以下) |

58万円 |

| 2,545万円超~2,595万円 (2,350万円超~2,400万円) |

48万円 |

| 2,595万円超~2,645万円 (2,400万円超~2,450万円) |

32万円 |

| 2,645万円超~2,695万円 (2,450万円超~2,500万円) |

16万円 |

| 2,695万円超~ (2,500万円超~) |

0円 |

※正確には、6,655,556円以下

年収約200万円以上(所得132万円超)、年収850万円未満(所得655万円以下)の場合、2025年と2026年の2年間限定で、基礎控除額の上乗せがあります。

所得税の基礎控除額は一律43万円です。

次表のとおり、高所得者は29万円、15万円、またはゼロになります。

| 給与年収 ()内は合計所得金額 |

基礎控除額 |

|---|---|

| ~2,595万円 (~2,400万円) |

43万円 |

| 2,595万円超~2,645万円 (2,400万円超~2,450万円) |

29万円 |

| 2,645万円超~2,695万円 (2,450万円超~2,500万円) |

15万円 |

| 2,695万円超~ (2,500万円超~) |

0円 |

基礎控除額は、物価の上昇とともに、少しずつ上がってきましたが、近年は、大幅な物価の上昇はなく、基礎控除額も一定です。

| 期間 | 基礎控除額 |

|---|---|

| 1984年(昭和59年)~1988年(昭和63年) | 33万円 |

| 1989年(平成元年)~1994年(平成6年) | 35万円 |

| 1995年(平成7年)~2019年(令和元年) | 38万円 |

| 2020年(令和2年)~2024年(令和6年) | 48万円 |

| 2025年(令和7年)~ | 58万円 |

※2020年(令和2年)に基礎控除額が38万円→48万円に引き上げられたのは、物価の要因ではなく、すでに述べたとおり、給与所得控除額が10万円引き下げされたため、整合性をとるためです。

所得税・住民税では、いろいろな「控除」があり、基礎控除のように一律または収入金額に応じてで控除されるものもいくつかあります。

ただし、これらは所得控除ではなく、収入から直接する控除するものです。

(所得控除は、所得から控除するものでした。)

混同しないように、主なものをいくつか紹介しておきます。

サラリーマン(会社員・公務員など)の場合、年収から、もらった給与の金額に応じて給与所得控除額を差し引くことができます。これが「給与所得」という所得になります。

年金をもらっている人の場合、年金収入から、もらった年金の金額に応じて公的年金等控除額を差し引くことができます。これが「雑所得」という所得になります。

個人事業主が行う青色申告では、最大65万円の控除を受けることができますが、これを「青色申告特別控除」といいます。条件を満たせば、一律65万円の控除を受けられます。

年末調整または確定申告で基礎控除の金額を記入します。会社員・公務員は会社が行う年末調整で、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特別親族特別控除申告書 兼 所得金額調整控除申告書」という書類に記入して提出します。

年収条件(合計所得2500万円以下)に当てはまれば、誰でも基礎控除を受けることができます。

もし、年末調整の書類に基礎控除を記入し忘れた、または、記入する金額を間違えたとしても、年収(所得)を元に、会社側で基礎控除を適用してくれる可能性が高いです。

ただ、絶対に適用してくれるとはいいきれませんので、もし記入漏れに気づいたら会社に連絡するようにしましょう。

特に、2025年・2026年は、給与年収に応じて基礎控除額が何段階にもわかれており、会社側でも気づかない可能性があります。記入間違いは要注意です。

確定申告書の提出時には、税務署は細かい内容までチェックはしてくれません。

大勢の方の確定申告書が提出されていますので、税務署では後で順次、確認していきますが、基礎控除の記入忘れ、または、間違えて少ない金額を書いたなど、こちらが不利な状況(納税しすぎている状況)では、税務署から通知してくれることはあまりありません。

もし記入漏れに気づいたら、5年以内であれば「更正の請求」で修正のうえ、払いすぎた所得税の還付を受けることができます。

逆に、間違えて多い金額を書いた場合は、過少申告となり、後日、追徴課税を受けペナルティ(延滞金、過少申告税)が発生する可能性があります。気付いた時点で、速やかに修正申告を行うのが望ましいです。