【図解】10種類の所得と計算方法

所得税では、利益のことを「所得」と呼び、所得には10種類あります。それぞれ、どんな種類の所得があって、どのように計算…[続きを読む]

確定申告には「白色申告」と「青色申告」の2種類があり、自分はどちらを利用すればいいのか、などもわかりにくいですよね。

今回ご紹介する「青色申告」は白色申告と比べて、記帳方法が複雑で難しい方法ではあるものの税制上のメリットが得られるといった特徴があります。

青色申告とはどのような申告方法なのか、対象やメリット、必要書類を詳しくまとめていきます。

目次

収入と支出の2つをシンプルに記帳する単式簿記を採用する「白色申告」に対して、「青色申告」は複式簿記を採用しています。

複式簿記では「借方」と「貸型」という専門用語を用いて帳簿を作成しなければなりません。収入と支出によってお金がどのように動いたのか、またその原因の2つを詳細に記録していきます。

取引の記録を借方・貸方という2つのお金の動きを記帳していき、貸借対照表や損益計算書を作成しなければなりません。

例)10,000円の商品を現金で販売し、1,000円分ポイントを購入者へ付与した。自社の過去のポイント使用状況によれば、ポイントは全て使用されると考えられる。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 売掛金 | 10,000円 | 売上 | 10,000円 |

白色申告はあまり会計知識がなくても記帳方法がシンプルなので簡単に行えますが、青色申告をマスターするにはある程度勉強しなければなりませんし、帳簿も面倒になってきます。

しかし、青色申告には白色申告にはない税制上のメリットもあり、節税を考えるのであれば青色申告がおすすめです。

最近では青色申告の記帳を簡単に行える会計ソフトもリリースされており、またe-Taxによる書類提出も可能です。

白色申告は初心者向けの申告方法であることに対して、青色申告の対象者は限られています。

青色申告の対象者は「不動産所得」「事業所得」「山林所得」がある上で、納税地の承認を受けた人が対象となります。主にフリーランスや個人事業主がこれに当たります。

それぞれの所得についてはこちらの記事をご覧ください。

納税地の承認を受けるためには事前に所得税の青色申告承認申請書の提出が必要です。こちらの書類を提出し忘れると青色申告ができないので注意してください。

しかし、書類の提出さえすれば断られることはめったにないので、提出の期限を厳守することを忘れないようにしましょう。

また、給与所得を得ているサラリーマンなどであっても、その他で「不動産所得」「事業所得」「山林所得」のどれかがあれば青色申告が可能です。

青色申告のメリットについて解説していきます。白色申告と比べて手続きは面倒な分、税金面などでさまざまなメリットが得られます。

「青色申告特別控除」は不動産所得や事業所得があり、複式簿記による記帳と貸借対照表および損益計算書を期限内に提出した人を対象に最高65万円の控除が受けられるという制度です。

青色申告を期限内にするだけで最高65万円の控除※が受けられるので節税効果は抜群です。青色申告最大のメリットといえるでしょう。

※平成30年度の税制改正により、2020年分(2021年2, 3月に行う申告)の確定申告から青色申告特別控除額が変更になります。

今までは、青色申告すれば「65万円の控除」もしくは「10万円の控除」を受けることができましたが、改正後は、この控除額が65万円、55万円、10万円と3種類にわけられます。

2020年分の確定申告から、青色申告でもe-Taxではなく文書による申告であれば、控除額は55万円と減額されます。しかし、e-Taxで申告すれば、従来どおりの65万円の控除を受けることが可能です。

事業所得が赤字になっても純損失の繰越しや繰戻しが最長3年間行えます。

前年に赤字を出して、今年黒字になった場合でも、前年の赤字分を損失として今年の確定申告に記帳できます。

こちらも節税効果が得られるのでおすすめです。

白色申告では家族に対して給与を支払っていても経費として計上できません。

青色申告では、「申告者と同一生計でかつ業務に従事している15歳以上の家族」に対して支払った給与を必要経費として記帳できます。

金額としては配偶者最高86万円、15歳以上の親族最高50万円となっています。

ただし青色専従者給与を受けている人は控除対象配偶者や扶養親族として認められなくなるので注意しましょう。

通常では償却期間に則って形状される減価償却資産ですが、青色申告の特例として30万円未満であれば減価償却資産の取得金額を全て経費として計上できます。

例えば、年末に減価償却資産を購入した場合、通常だと1ヶ月分しか計上できないのですが、こちらの特例を活用すれば全額を経費として処理できます。

必要経費として支払った物品などの中で仕事用ではなく私用で使った場合、その割合を計算して仕事分のみ計上しなければなりません。

これを「家事按分」と呼びますが、青色申告では必要経費として計上可能な家事按分の範囲が広いというメリットがあります。

無料でも全ての機能を利用可能、確定申告書を作成できます。

無料でも全ての機能を利用可能、確定申告書を作成できます。

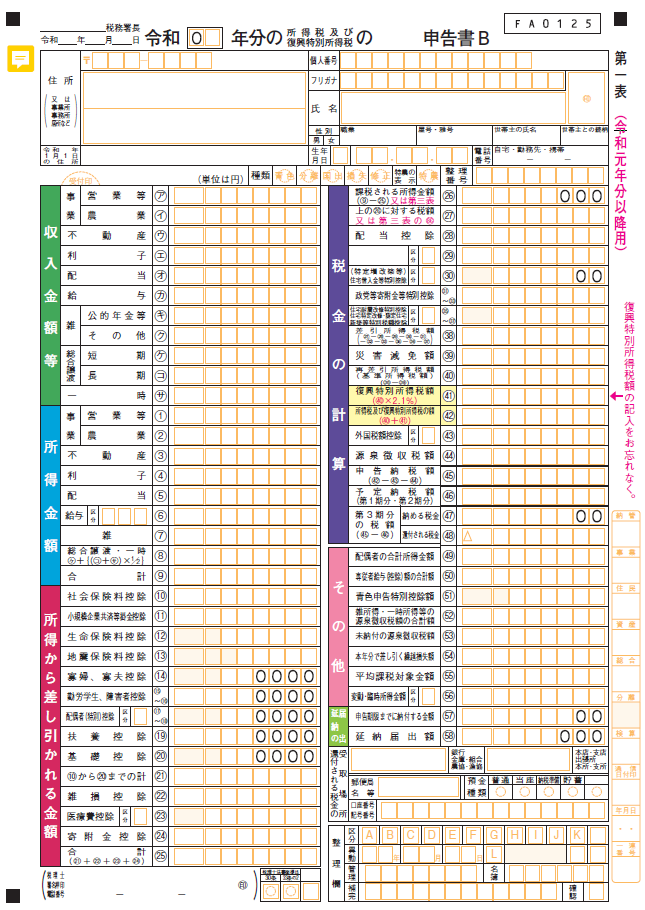

青色申告に必要な書類は下記の通りです。

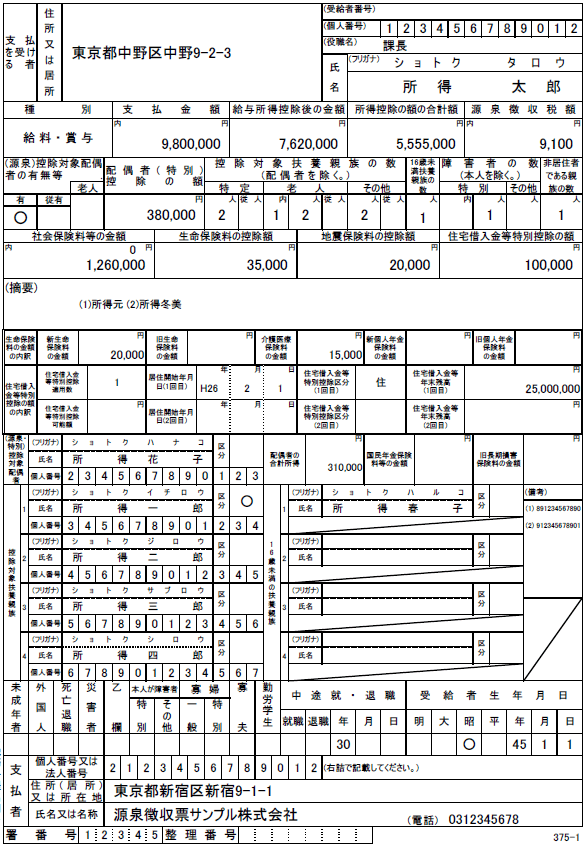

給与所得を受けているサラリーマンの方で青色申告を行う場合には源泉徴収票を用意してください。

白色申告では上記に加えて「収支内訳書」を用意するのですが、青色申告では「青色申告決算書」を作成します。

こちらは「損益計算書」「損益計算書の内訳」「貸借対照表」の3点を準備してください。

詳しくはこちらをご覧ください。

各種控除を受ける方は控除証明書などの必要書類を用意しましょう。

詳しく知りたい方はこちらの記事をご覧ください。

これらの必要書類を全て揃えて郵送や税務署への持参、e-Taxといった方法で提出を行えば青色申告の完了です。

青色申告は白色申告と比べて会計知識が必要となりますし、記帳方法も複雑になるので初めて確定申告を行う人にはハードルが高いかもしれません。

しかし、税制面でのメリットが大きいので、記帳方法などのルールを少しずつ覚えて白色から青色に切り替えるのがおすすめです。

ざっくりいうと、青色申告は記帳が少し複雑(複式簿記)だけど税制上の優遇があり、白色申告は記帳がより簡単(簡易簿記)だけど税制上の優遇がありません。

「青色申告」の適用を受けるためには、「所得税の青色申告承認申請書」を事前に税務署に提出する必要があり、「青色申告承認申請書」を提出していない人は、自動的に「白色申告」になります。

複式簿記では「借方」と「貸型」という専門用語を用いて帳簿を作成しなければなりません。収入と支出によってお金がどのように動いたのか、またその原因の2つを詳細に記録していきます。

取引の記録を借方・貸方という2つのお金の動きを記帳していき、貸借対照表や損益計算書を作成しなければなりません。

青色申告をマスターするにはある程度勉強しなければなりませんし、帳簿も面倒になってきますが、会計ソフトなどを利用すれば比較的簡単に青色申告が可能です。

「青色申告特別控除」は不動産所得や事業所得があり、複式簿記による記帳と貸借対照表および損益計算書を期限内に提出した人を対象に最高65万円の控除が受けられるという制度です。

2020年分の確定申告から、青色申告でもe-Taxではなく文書による申告であれば、控除額は55万円と減額されます。しかし、e-Taxで申告すれば、従来どおりの65万円の控除を受けることが可能です。

無料でも全ての機能を利用可能、確定申告書を作成できます。

無料でも全ての機能を利用可能、確定申告書を作成できます。