消費税を減税しても価格が下がらない?!政治家が語らない消費税の真実

消費税を減税しても、実は、価格が下がらない可能性があります。その場合、実質、値上げになります。

なぜ、そうなるのか、丁寧に解説します。

目次

0.はじめに:2025年参院選の公約に掲げられた「消費税減税」

2025年参院選で、物価高対策として、野党が、消費税の減税または廃止を訴えています。

立憲民主党と、日本維新の会は、食料品の税率を、期間限定で0%に下げることを主張しています。

国民民主党と共産党は、すべて5%に下げる、れいわ新選組は、廃止を主張しています。

しかし、消費税の仕組みを考えると、価格が下がらない可能性は十分に考えられます。

このことについて、一部の専門家や政治家は、わかっているはずなのですが、説明している人がほとんど誰もいません。

消費税は税金の中でも、かなり難しい税金で、誤解も生まれやすいのですが、なるべくわかりやすく解説していきます。

1.消費税の仕組み

(1)消費税の基本

まず、消費税の仕組みを解説します。消費税を減税しても、価格が下がらない理由を、理解するために必要です。

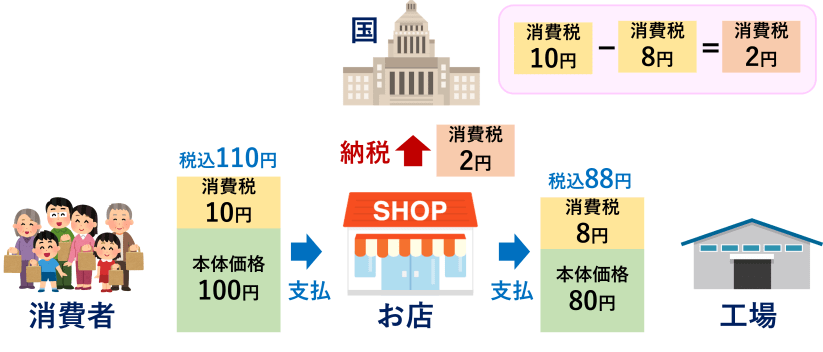

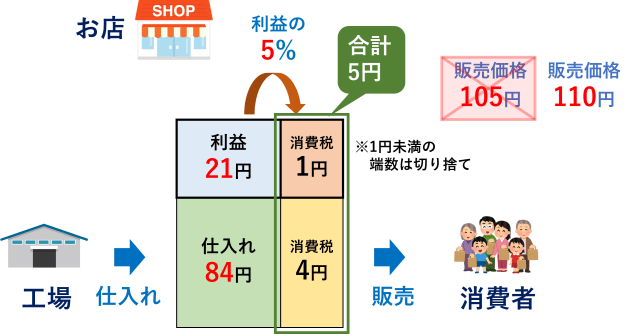

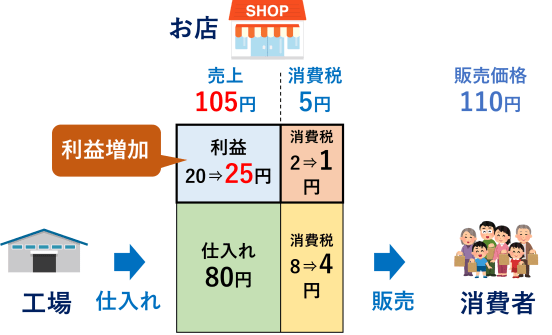

たとえば、ある消費者がお店で、買い物をするとします。本体価格100円の商品に、消費税10円がプラスされますので、合計110円を、お店に支払います。

お店は、商品を工場から仕入れて、その代金を支払います。本体価格80円に、消費税8円をプラスして、合計88円を支払ったとします。

受け取った消費税10円から、支払った消費税8円を引くと、2円になります。お店は、国に対して、この消費税2円を納税します。

間接税:納税義務があるのは事業者

さて、ここで、いくつか重要なポイントがあります。まず、ひとつめのポイントは、お店に納税義務があるということです。消費者には納税義務はありません。

一般的には、消費者は、消費税を実質的に負担することになりますが、税金を支払うのは、あくまでも、お店ということです。

このような仕組みの税金を、間接税といいます。ただ、消費税は、他の間接税とは大きく違う部分があります。それは、お店は、消費者から受け取った消費税を、そのまま納税するわけではないということです。

間接税として、代表的であり身近なものには、酒税、たばこ税、ガソリンにかかる揮発油税などがあります。これらの税金は、基本的には、消費者から預かった金額を、事業者が代わりに納税します。

多段階課税:一部だけ納税

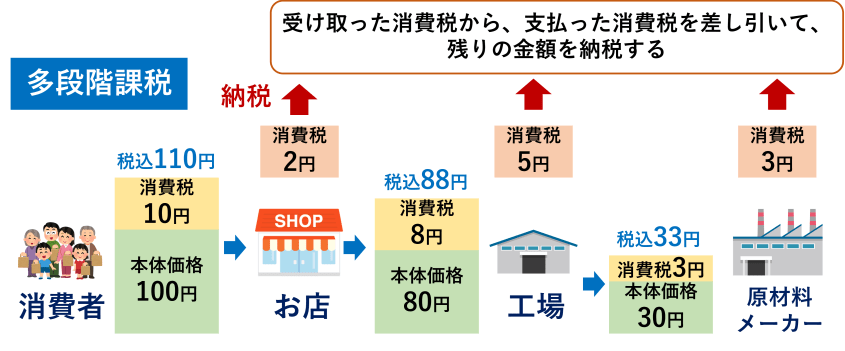

しかし、消費税の場合は、お店は、消費者から受け取った消費税10円を、そのまま納税するのではなく、支払った消費税を差し引いて、2円だけ納税します。

お店は、工場から仕入れて、消費税8円を払っていますが、その工場は、原材料メーカーから仕入れて、消費税3円を払っていますので、差し引き、5円を納税します。

原材料メーカーは、仮に仕入れがないとしたら、受け取った消費税3円を納税します。

このように、それぞれの事業者が、自分が受け取った消費税から、支払った消費税を差し引いて、残りの金額を納税しますので、多段階課税と呼ばれたりします。

(2)消費税の本当の名前は「付加価値税」

ここまでは、全体のお金の流れを見てきましたが、こんどは、お店のお金に着目してみましょう。

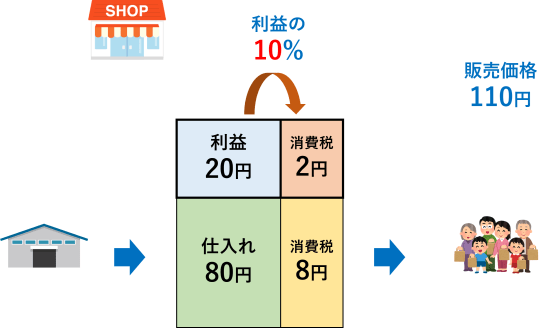

お店は、工場から商品を仕入れて、仕入れ代金80円と、消費税8円を支払います。

そして、20円の利益をのせて、消費税2円をプラスし、合計110円で消費者に販売します。お店の売上は100円です。そのうえで、2円の消費税を納税します。

さて、ここで、注目してほしいのは、お店が納税する消費税2円は、利益の10%であるということです。

もし、お店が100円で仕入れて、利益をまったくのせることができなかったら、消費税を納税する必要はありません。

付加価値税(VAT)

消費税の本質は、お店の利益に対して課税されるものです。正確には、付加価値に対して課税されますので、海外では、付加価値税と呼ばれています。英語では、VAT、Value Added Taxといいます。

付加価値とは、ちょっと難しい用語ですが、非常にざっくりいうと、企業や個人が、自分自身で生み出した価値のことです。頑張って働いた社員の賃金や、営業利益が中心となります。外注費は、外部の人が働いたものですので、付加価値には含まれません。

今後の説明がややこしくなりますので、ここでは、外注がまったくないものと考えると、付加価値は、実質、粗利益と同じ金額になります。粗利益とは、売上から仕入れを引いたものです。今後、利益と呼ぶときは、粗利益を指すと考えてください。

消費税は、利益に対して課税されますので、第二法人税と呼ばれることもあります。

(3)消費税は、事業者の直接税に近い性質

ここまで、説明が長くなりましたが、まとめると、消費税は、お店などの事業者が、国に対して納税義務を負っているものです。消費者は、国に対しても、お店に対しても、何の義務もありません。そのため、消費税は、間接税というより、直接税に近い税金だと考えられるでしょう。

2.消費税を減税しても、なぜ価格が下がらないのか?

ここからは、本題である、消費税を減税しても、なぜ価格が下がらないのかを解説していきます。

(1)消費税10%→5%に減税されるとどうなるか?

現在の消費税は、食料品と新聞を除いて、税率は10%です。さきほどの例では、お店は、利益に対して、10%の消費税を納税する必要がありました。

仮に、消費税が5%に減税されたとします。すると、お店は、20円の利益に対して、1円の消費税を納税すれば大丈夫です。仕入れで支払う消費税も4円になりますので、すべて合計すると、販売価格は105円となるはずです。

ところが、販売価格が110円のままで変わらないということが、おこりえます。消費者は、消費税が5円になったはずなのに、なぜ10円を払わきゃいけないのか、と不満に思うでしょう。

事業者が価格を下げない理由

実は、お店は、値札を変更するのが、手間がかかるし面倒くさいと思っています。工場も、原材料の価格が高騰しているので、価格変更はしたくないと思っています。

そこで、それぞれ価格は変えないことにしました。今までどおり、お店は工場に88円を払い、消費者には110円で販売します。でも、納税すべき消費税は1円ですむので、利益は21円となり、増えました。工場も、利益が増えますので、原材料高騰でも安心です。

事業者全体で納税する消費税は、合計で5円です。確かに、消費税は減税されています。たぶん、納得がいかないのは、消費者でしょう。本体価格が105円になったのですから、これは、事実上の値上げです。でも、法律的には何も問題ありません。

(2)消費税は消費者がからまない税金

さきほど説明したように、消費税は、実質、事業者に対する直接税に近いものであり、消費者はからまない税金です。

消費税法を参照してみると、消費者に関する記載は、一つもありません。つまり、事業者は消費者から、消費税を受け取らなければいけないとか、消費者は消費税を払わなければいけない、という決まりはありません。

総額表示の義務

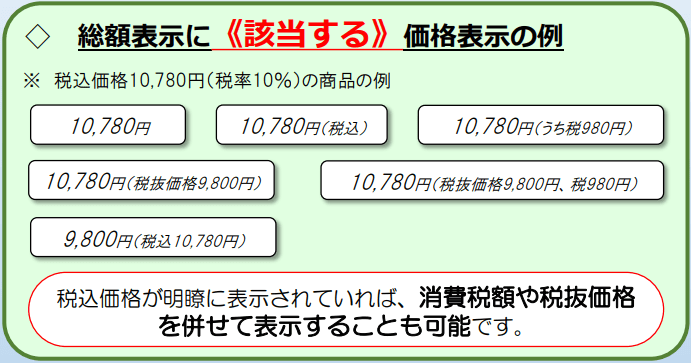

そして、総額表示の義務といって、事業者が消費者に、商品やサービスを販売する際には、消費税を含む価格、税込み価格を、表示する義務があります。

財務省の資料には、いろいろな価格表示の例が掲載されていますが、必ず税込価格を表示することが必要です。

消費税の金額や、税抜き価格を表示しても大丈夫ですが、表示する義務はありません。

ちなみに、税抜き価格だけを表示するのは違反です。2013年10月1日から、特別に認められていたのですが、2021年4月1日以降は認められなくなりました。

古い飲食店など、一部のお店では、いまだに税抜き価格しか表示していないところがありますが、違反です。もし、消費者が、税込み価格であると勘違いした場合には、その価格だけ支払えば大丈夫です。

ということで、お店は、税込み価格だけ表示していればよいわけで、その中に含まれている、消費税を表示する必要はありません。

もし消費者から、減税されたのに、なぜ価格を下げないのかと質問されたら、仕入れ代金があがったので、やむをえず、値上げしました、といえばすんでしまいます。

(3)価格を下げるには、事業者による価格転嫁が必要

ただ、お店が価格を下げなかったら、消費税の減税をおこなった国としては、面目が立たないですから、価格を下げるように要求はするでしょう。

すると、お店は価格を下げるかもしれません。これを、消費税の価格転嫁といいます。お店が、消費税の減税を価格に反映させることにより、実質的に、消費者の負担が減ることになります。

増税時に価格できなかった中小企業

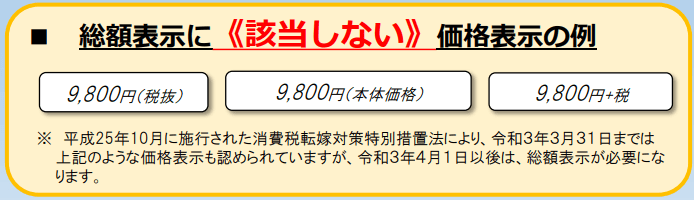

ところで、価格転嫁は、過去の消費税増税で何度も問題になりました。たとえば、消費税が5%から、8%、そして10%に増税されたとき、価格をあげたら、消費者が離れることをおそれて、値上げできなかった、つまり、価格転嫁できなかった、お店がたくさんありました。

10%→5%減税時

増税時に価格をあげられないと、どうなるかというと、仕入れで支払う消費税が増え、納税する消費税も増えたのに、売上の金額がそのままなので、利益が減ることになります。薄利多売で、利益率が低いお店ではかなりきついでしょう。

減税時は価格を変えなければ値上げになる

逆に、減税時であれば、自ら価格を下げたりしなければ、自動的に利益が増えます。最近の物価高騰の中で、今まで、値上げのチャンスを逃してきたお店は、今回の減税を、実質的な値上げのチャンスと捉えるのではないでしょうか。

5%→10%増税時

価格転嫁は、強制ではなく、努力目標です。国が価格を操作することはできません。今回の、お米の価格高騰の問題を見ても、国がお米の価格を統制できないことはよくわかります。

価格は、市場の状況で決まります。ライバルが多く価格競争が激しければ、価格は下がりますし、ライバルが少なく価格競争がなければ、価格は下がりにくいです。特に、大企業や、強い企業ほど、価格決定力があり、価格は下がりにくくなります。

しかも、減税される期間が限定されているとなると、値札や会計処理を変更したあと、また戻すことになり、負担が大きいので、できればやりたくないと考える企業が増えるでしょう。

3.海外での消費税(VAT)減税の事例

ところで、海外では、消費税減税をした国がいくつかありますので、その事例を見てみましょう。海外では、付加価値税、VATと呼びますが、ここでは、便宜的に、消費税と呼ぶことにします。

(1)ドイツの消費税減税の事例

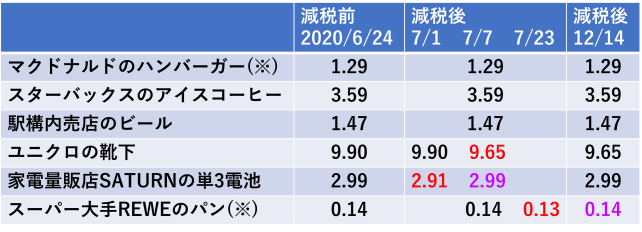

最初に、ドイツの事例です。ドイツは、新型コロナウイルス禍の、2020年7月から半年間、消費税の標準税率を、19%から16%に、軽減税率を、7%から5%に引き下げました。

自民党の税制調査会の資料によると、売り場の調査で、価格が下がらないケースが、多数存在したとのことです。たとえば、マクドナルドのハンバーガーの持ち帰り価格は、減税前は1.29ユーロでしたが、減税後も価格が変わりませんでした。スターバックスのアイスコーヒーや、駅の売店のビールも、価格が同じでした。ユニクロの靴下は、一週間くらい経過してから価格が下がりました。単3電池は、いったん価格が下がりましたが、すぐに元の価格に戻ってしまいました。

(2)イギリスの消費税減税の事例

次に、イギリスの事例です。イギリスは、リーマンショックのとき、2008年12月から2009年12月までの13ヶ月間、標準税率を、17.5%から15%に引き下げました。イギリスのシンクタンクの財政研究所によると、当初は価格が下がったが、一部はわずか数カ月後に反転した、ということです。

さらに、新型コロナウイルス禍の、2020年7月から半年間、飲食、娯楽、観光業の税率を、20%から5%に引き下げました。業界団体によると、価格を引き下げたのは、およそ半数だったとのことです。

もちろん、ヨーロッパと日本では、国の事情も、産業の構造も異なり、同じ結果になるとは限りませんが、価格決定権が、企業にある以上、同様のことが起こるのではと予想しています。

(3)日本で減税された場合の価格推移の予測

私の予測では、当初は、大手企業を中心に、減税還元セールと称して、大々的なキャンペーンがうたれ、価格が一気に下がるのではないかと思われます。しかし、時間が経過するにつれて、物価高騰を理由に、少しずつ元の価格に戻っていきそうです。

そして、減税が終了したとき、消費税の増加分を価格転嫁することで、減税前より価格がアップする可能性があります。

もちろんこれは、あくまでも、私の勝手な推測です。実際には減税してみないとわからないかもしれません。

4.消費税増税・減税どちらも値上げのチャンス

さて、もう一つ、消費税増税と、減税のどちらも、企業にとっては値上げのチャンスであるという話をします。

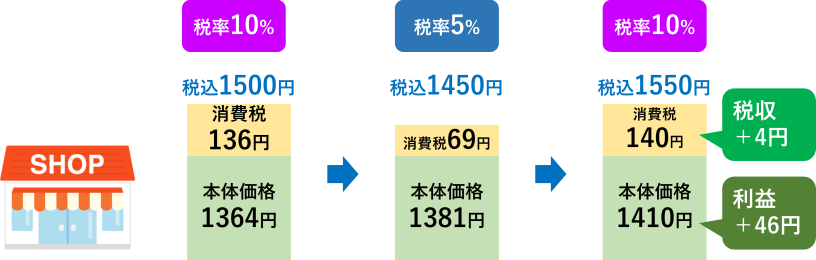

今まで、計算をわかりやすくするために、100円の商品を例に説明してきましたが、実際には、もう少し高い金額の商品が多いと思います。ここでは、1500円の商品を例に、一時的な減税と、その後、元に戻すとき、価格がどう動くかを、シミュレーションしてみます。

(1)端数処理がポイント

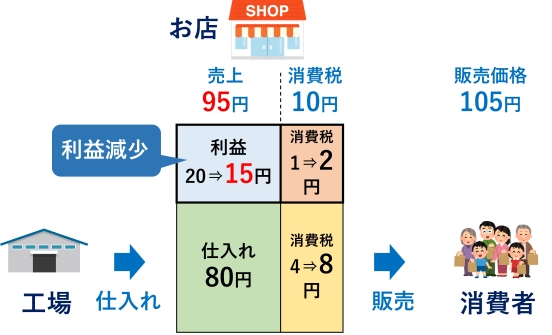

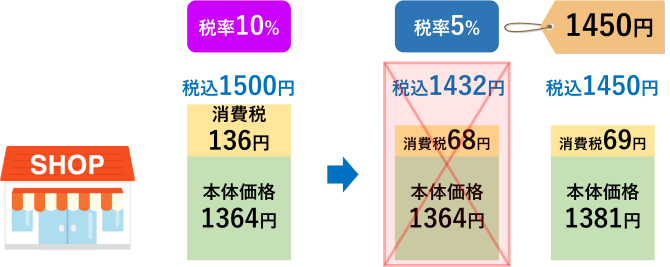

税込み価格で1500円の場合、税率が10%だと、本体価格は1364円、消費税は136円です。端数処理に決まりはありませんが、今回は、消費税のほうの、1円未満を切り捨てています。

消費税減税:10%→5%

ここで、消費税が5%に減税されたとします。今回は、お店はちゃんと価格を下げるものとします。

すると、1364円の5%は、68円です。税込みでは、1432円です。

ただ、この価格だと、おつりで1円玉を扱わないといけないので、特に飲食店では、面倒になります。お店だけでなく消費者も、会計に時間がかかって面倒に感じるでしょう。

そこで、きりのよいところで、価格を1450円に上げてしまいます。その中身は、本体価格1381円と、消費税69円です。

本来より18円の値上げですが、税込み価格しか表示されていなければ、すぐに値上げに気づく消費者は少ないでしょう。

ちなみに、ここでおもしろいのは、値上げにともなって、消費税も1円アップしていることです。国の税収も増えそうですね。

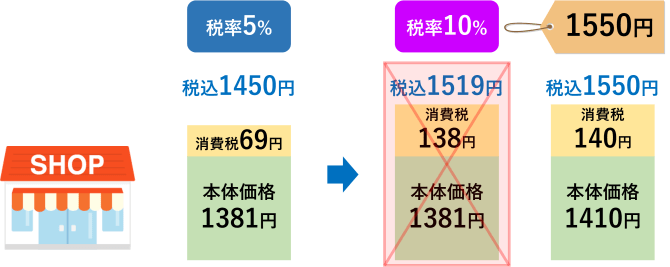

消費税減税終了:5%→10%

さて、こんどは、減税の期間が終了し、元の税率10%に戻るとします。

1381円の10%は、138円です。税込みでは、1519円です。

これも中途半端な価格ですので、思い切って、価格を1550円に上げてしまいます。その中身は、本体価格1410円と、消費税140円です。

本来より31円の値上げですが、税込み価格しか表示されていませんので、すぐに計算できる消費者は少ないでしょう。

また、おもしろいことに、消費税も2円アップしています。

結果的に、元の税率に戻った段階で、価格が50円もアップしてしまいました。消費者にとっては大変ですが、企業にとっては、利益があがって大変嬉しいです。

全体を通して、企業は利益が46円あがり、国の税収も4円あがりました。消費者からすると、なんか、騙された感じかもしれません。

(2)消費税減税で恩恵を受けるのは企業(事業者)

なぜこんなことが起こるかといえば、何度も説明したように、消費税は、企業が支払う税金であり、消費者はからまないからです。

前の方で、第二法人税という言い方もしましたが、消費税の減税で、真っ先に恩恵を受けるのは、企業です。減税分をすぐに価格転嫁しなければ、利益になります。

企業が価格転嫁をしてくれれば、消費者も恩恵を受けられます。でも、すべての企業が、減税分をすべて価格転嫁してくれるとは限りません。

日本は、過去30年間デフレが続いたことから、値上げに対する消費者の拒否反応は、非常に強いです。特に、中小企業や個人事業主は、値上げが難しく、今まで増税時に、消費税の負担を被ってきました。そのため、消費税の減税で、価格を変更できるときこそ、値上げのチャンスです。

結果的に、消費税を減税をすれば、価格転嫁しない企業がうるおい、増税すれば、税収が増えて国がうるおいます。消費者は、蚊帳の外です。

そういう意味では、消費税というのは、一度、増税したら、二度と元に戻せない、禁断の税金といえるのかもしれません。名目的に減税はできても、価格は下がらず、すべてが消費者への恩恵にはつながりません。

また、消費税がすごいのは、実質的な負担者は消費者であることです。どんなに増税しても、大企業のように、価格転嫁さえできれば、ほとんど影響を受けません。

それどころか、消費税を前もって受け取ることによる、キャッシュフローの改善や、輸出企業の場合は、消費税の還付も見込めます。

5.減税はどうするべき?

ここまでの話を受けて、減税をどうするべきか、考えてみたいと思います。

一部の政党が公約に掲げている、期限付きの減税など、中途半端なことをすると、価格が下がらず、消費者に恩恵が、あまり行き届かない可能性があります。

減税をするなら、期限を定めない減税をおこない、しばらくは元に戻さない覚悟が必要です。そして、減税分の価格転嫁をしない企業に対しては、企業名を発表するなど、徹底的な対策をとらないと、価格が十分に下がらないような気がします。当然、財源の問題がありますが、医療費を削減したり、厚生年金の積立金をさらに活用するなど、国民にも身を切る改革が求められます。

財源がどうしても気になるのであれば、食料品・生活必需品・教育など、生活に欠かせないものにだけ、軽減税率を適用するか、または、非課税にして、減税を図る方法もあります。

ヨーロッパ諸国では、食料品などには軽減税率を適用し、医療などは非課税とすることが一般的です。だから、20%という高い税率が成り立っています。

軽減税率については、これだけでも大きなテーマですので、以前にも動画を作成したことがありますが、また別途、作成予定です。

また、現金給付か減税か、という議論の中で、消費税の減税ばかり議論されていますが、現役世代の負担を減らしたいのであれば、どちらかというと、所得税の減税をすぐに行うべきであると考えています。

所得税は毎月、源泉徴収という形で、給料から引かれていますので、これを減税するだけで、即効性があります。昨年におこなった定額減税を、恒久的に行うイメージです。

【参考】2025年参院選の公約 物価高対策(現金給付・消費税減税・ガソリン税)

| 政党 略称 |

現金給付 | 消費税減税 | 他 |

|---|---|---|---|

| 自民 | 国民全員一律2万円 (子供と非課税世帯の 大人は1人当たり4万円) |

- | ガソリン税の暫定税率廃止 を議論 |

| 公明 | 軽減税率の引き下げの検討 | ガソリン補助金 | |

| 立民 | 国民全員一律2万円 | 食料品のみ1年間限定で0% インボイス廃止 |

ガソリン税の暫定税率廃止 |

| 維新 | - | 食料品のみ2年間限定で0% 中長期的には8%で 軽減税率を廃止 |

ガソリン税の暫定税率廃止 |

| 共産 | - | 一律5%に減税 さらに廃止を目指す インボイス廃止 |

ガソリン税の暫定税率廃止 |

| 国民 | - | 一律5%に減税 (賃金上昇するまで) インボイス廃止 |

ガソリン税の暫定税率廃止 ガソリン二重課税廃止 |

| れいわ | 国民一律10万円 | 廃止(最低でも5%減税) インボイス廃止 |

ガソリン税ゼロ |

| 参政 | - | 段階的廃止 インボイス廃止 |

ガソリン税の暫定税率廃止 |

| 社民 | - | 食料品のみ0% インボイス廃止 |

ガソリン税の暫定税率廃止 |

| 保守 | - | 食料品のみ恒久的に0% インボイス中止 |

ガソリン税の暫定税率廃止 |

| N党 | - | 一律5%に減税 インボイス廃止 |

- |

6.なぜ、政治家は消費税減税を嫌うのか?

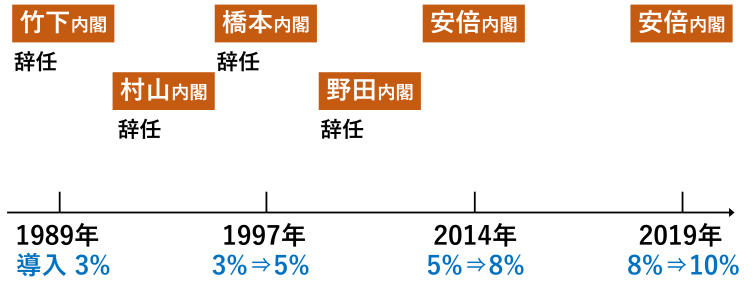

(1)消費税の歴史

さて、さきほど説明したように、消費税をいったん減税して元に戻せば、国の税収も増加しますので、政府にもメリットがあると思うのですが、なぜ政治家は、消費税減税を嫌うのでしょうか?それは、過去の消費税の歴史が関係していると思います。

1989年の消費税導入から、3回にわたる増税にいたるまで、増税を決定した政権は、すべて退陣に追い込まれています。

1989年、竹下内閣が、所得税や相続税の減税とセットで、消費税を導入しましたが、リクルート事件等を発端とした、政治不信により辞任しました。

1994年、村山内閣が、消費税増税を決定しましたが、翌年の参院選で惨敗し辞任、1997年、橋本内閣が、消費税増税を実施しましたが、翌年の参院選で惨敗し辞任しました。

2012年、野田内閣が、消費税増税を決定しましたが、衆院選で惨敗し辞任しました。2014年、安倍内閣が、消費税増税を実施しましたが、このときは、辞任に追い込まれず増税できた、珍しい事例といえます。

さらに、2019年に、安倍内閣が、消費税増税を実施しました。ただこれは、野田内閣がすでに決定していたものです。

(2)消費税は政治家にとって鬼門

このように、消費税の導入や増税に関わった内閣は、安倍内閣以外は、すべて辞任しています。ここにあげた以外でも、消費税に関わった内閣は、痛手を被っています。政治家にとって、消費税は鬼門なのです。消費税の減税はやってみたいけれど、戻すときに国民から批判されるので、やりたくないというところでしょうか。

ただ、ここでおもしろいのは、直近の消費税増税では、増税を決めた、民主党の野田内閣は惨敗したが、増税を実施した安倍内閣は、政権運営に問題がなかったということです。もちろん、消費税だけの問題ではなく、民主党自体に問題が多くあったといえますが、増税に対するバッシングを、民主党が引き受けてくれたことは、自民党にとってラッキーだった可能性があります。

政府は、今後も、消費税の段階的な引き上げを検討しているはずですが、増税をどの政権でやらせるかというのが、政治家にとっての関心事でしょう。私がもし、自民党の議員だったら、どこかで、野党に政権を握ってもらい、消費税増税を決定したうえで、国民からのバッシングを引き受けてほしいと思うかもしれません。