年末調整で来年の収入の見込みを書くのはなぜ?

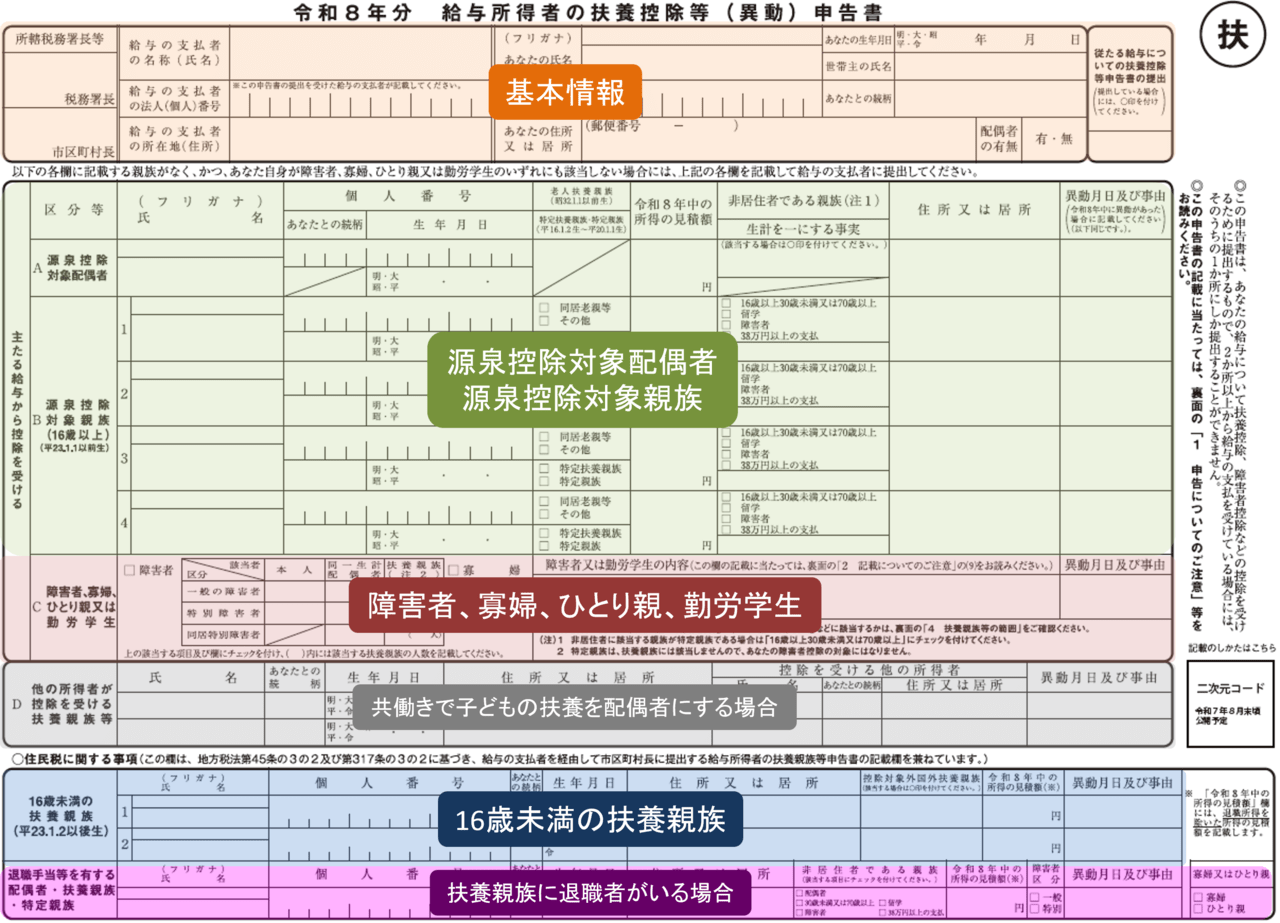

年末調整では来年分の「給与所得者の扶養控除等(異動)申告書」も提出することが一般的です。

そこには、来年の収入の見込みも記入します。

なぜ、来年分の書類も記入して提出するのか? なぜ来年の収入の見込みも記入するのか? を図を使って回答します。

目次

1.来年分の扶養控除等申告書

令和7年の年末調整であれば、令和7年分の「給与所得者の扶養控除等申告書」と合わせて、令和8年分の扶養控除等申告書も合わせて提出します。

▷源泉徴収に必要

会社は従業員に給料を支給するとき、所得税を差し引いてから支払います。これが「源泉徴収」です。

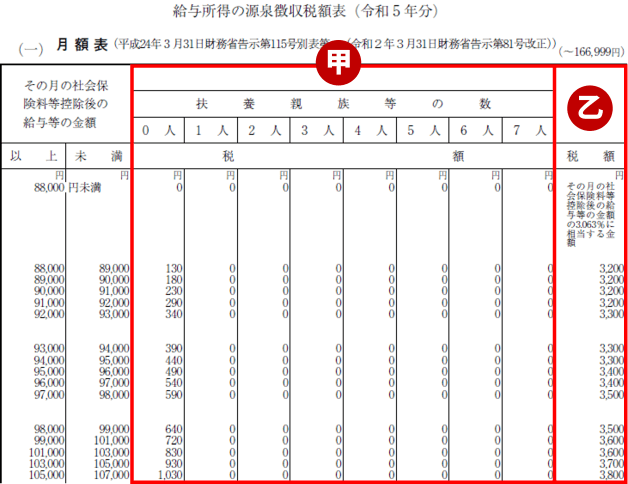

源泉徴収では、「給与所得者の扶養控除等申告書」が提出されているかどうかで、差し引く金額が異なります。

- 「給与所得者の扶養控除等申告書」の提出あり:甲欄

- 「給与所得者の扶養控除等申告書」の提出なし:乙欄

甲欄と乙欄では、源泉徴収の金額がだいぶ違いますね(令和5年の図ですが、令和7年まで金額は同じです)。

一般的には、甲欄で源泉徴収しますが、そのためには、扶養控除等申告書が提出されている必要があります。そこで、

- 入社時

- その年の給与を初めて支給する前

に提出します。ただ、翌年1月になってから、別途、この書類だけ従業員から提出してもらうのは、事務作業が大変ですので、令和7年の年末調整のときに、令和8年分も提出することが一般的です。

2.扶養家族の人数によって源泉徴収の金額が異なる

会社は、国税庁が発表した「源泉徴収税額表」を参照して、源泉徴収します(所得税を差し引きます)。

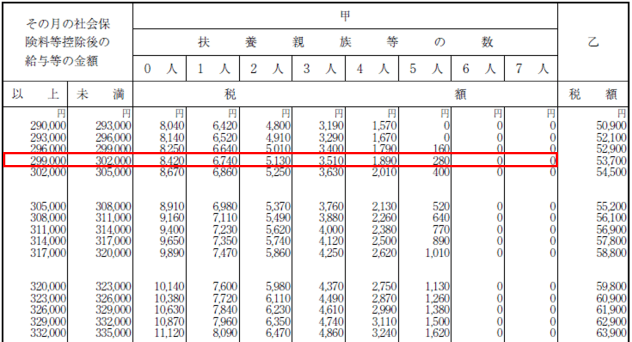

この源泉徴収税額表を見ると、扶養親族の人数によって源泉徴収の金額が異なることがわかります。

たとえば、社会保険料等控除後の給与が30万円の人は、扶養家族が一人もいなければ、8,420円引かれます。扶養家族が1人なら6,740円、扶養家族が2人なら5,130円となります。

このように、扶養家族の人数によってかなり金額が異なります。そこで、扶養家族は何人いるかの計算が重要なポイントです。

3.扶養家族の人数の計算方法

扶養家族の人数を決める方法を簡単に説明します。

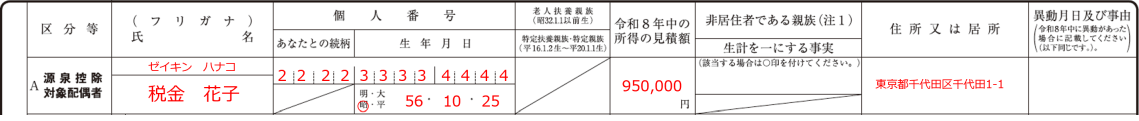

(1)配偶者

扶養控除等申告書の「源泉控除対象配偶者」欄に記入されている人を1人としてカウントします。

ここに記入できるのは、次の条件に当てはまる配偶者です。

- 生計を共にしている

- 婚姻している

- 本人の合計所得金額の見込みが900万円(給与収入だけなら1,095万円)以下

- 配偶者の合計所得金額の見込みが95万円(給与収入だけなら160万円)以下

ここで、「収入の見込み」が登場します。年間の収入の見込み額が、給与収入で160万円以下であれば対象となります。もし、160万円を超えていたら対象になりません。

扶養家族の1人としてカウントするかどうか決定するために、収入の見込みの記入が必要になるのです。

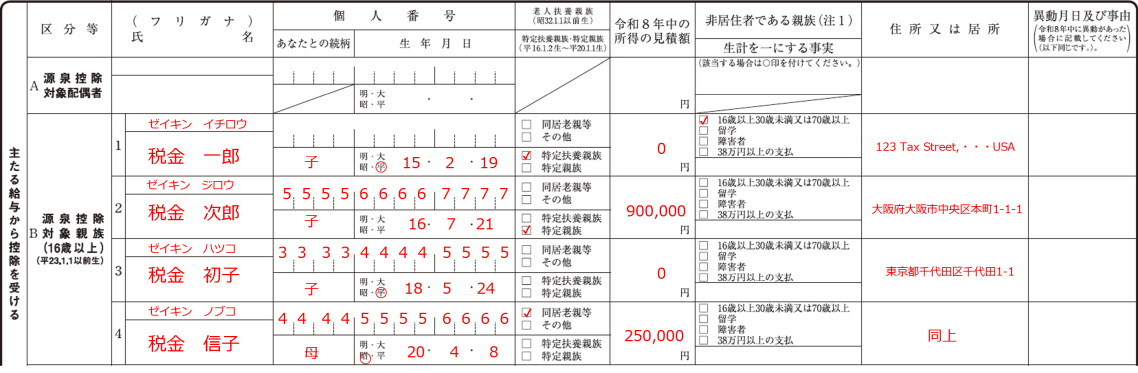

(2)配偶者以外の扶養家族

配偶者以外の扶養家族については、扶養控除等申告書の「源泉控除対象親族」欄に記入されている人を1人としてカウントします。

記入できるのは、次の条件に当てはまる人です。

- 生計を共にしている

- 16歳以上

- 合計所得金額の見込みが58万円(給与収入だけなら123万円)以下

- 19歳以上~22歳以下については、合計所得金額の見込みが100万円(給与収入だけなら165万円)以下

- 青色事業専従者として給与が支払われていない、かつ、白色事業専従者でない

ここでも「収入の見込み」があります。年間の収入の見込み額が、給与収入で123万円以下であれば対象となります。123万円を超えていたら対象になりません。

令和7年分と名称・範囲が違うので要注意!

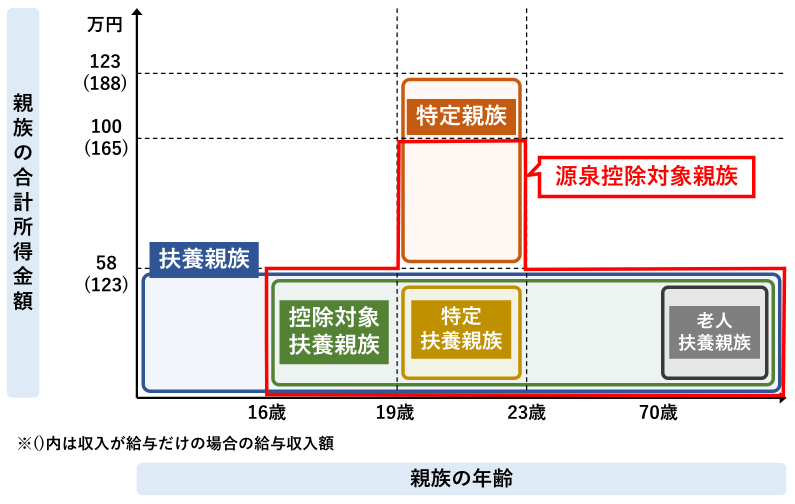

実は、令和7年分の扶養控除等申告書とは、名称も範囲も違っていますので、記入は要注意です。

- 令和7年分「控除対象扶養親族」⇒令和8年分「源泉控除対象親族」

- 令和7年分:所得58万円以下⇒令和8年分:所得58万円以下(19~22歳は所得100万円以下)

非常にややこしいため、図を掲載します。

緑色の枠で囲った部分が、令和7年分の申告書に記載すべき「控除対象扶養親族」です。

赤色の枠で囲った部分が、令和8年分の申告書に記載すべき「源泉控除対象親族」です。

(3)その他の加算

本人が次に該当する場合は、扶養親族の人数を1人分プラスします。

- 障害者

- 寡婦

- ひとり親

- 勤労学生

また、同一生計配偶者(給与年収123万円以下)や扶養家族(16歳未満の人も含む)の中に、障害者や同居特別障害者に該当する人がいる場合は、扶養親族の人数に該当する人数分を加算します。

4.収入の見込みとは?

前年の収入や、現在の勤務状況から推測できる金額を記入します。

たとえば、前年の給与年収100万円(所得35万円)であれば、「所得の見積額」欄に「350,000」と記入します。

別の職場へ転職が決まっていて、月給12万円(年収換算144万円)の予定であれば、所得に直すと79万円ですので、「所得の見積額」欄に「790,000」と記入します。

年収から所得の計算は「給与所得計算ツール」をご利用ください。

あくまでも見込みなので、実際にはこの金額にならなくても大丈夫です。

▷低く見積もってもいいの?

たとえば、配偶者の年収の見込みが本当は250万円で源泉控除対象配偶者には該当しないのに、100万円と見積もって記入してしまいます。

あえて低く見積もった金額を記入して扶養家族の対象にすれば、毎月の源泉徴収される金額を減らし手取り額を増やすことができます。

ただ、源泉徴収は仮の金額で所得税を引かれるだけで、最終的には、年末調整で実際の所得税が決まります。

このときに、配偶者の年収が250万円であれば、配偶者控除も配偶者特別控除も受けることができないので、源泉徴収で引かれた所得税が足りない状態になり、年末調整で一気に引かれることになります。年間を通してみれば、結局、所得税の金額は変わりません。

一時的に手取り額を増やすことはできますが、故意に低い金額を記入することは認められていませんので、やめたほうが賢明でしょう。

5.よくある質問

専業主婦である妻が来年から働く予定です。収入の見込みはどう書きますか?

すでに就職先が決まっていて給与額が提示されているのであれば、その金額を記入します。もし、年収換算で160万円を超えているのであれば、源泉控除対象配偶者には該当しませんので、記入しません。

まだ就職先が決まっていないのであれば、とりあえず、希望する給与金額を記入しておけば良いでしょう。もしくは、今回は記入せず、妻の就職が決まって給与額が判明した時点で、正しい金額を記入して再提出するという方法もあります。

子供が来年から就職予定です。源泉控除対象親族には記入しますか?

一般的な社員として就職予定であれば、年収は確実に123万円(または165万円)を超えるでしょうから、源泉控除対象親族には記入しないことになります。

ただ、子供から就職する意思は聞いているけど、具体的な就職先は決まっていない状況であれば、とりあえず、扶養親族として記入しておき、もし就職が決まった時点で、再提出することもできます。

大学生の子供のアルバイト収入が123万円を超えそうですが、控除対象扶養親族には記入しますか?

年収が123万円を超える場合、「扶養親族」には該当しません。ただし、19~22歳の子供の場合、年収165万円(所得100万円)以下であれば、「源泉控除対象親族」に該当します。

この場合、令和7年分の扶養控除等申告書には記入しませんが、令和8年分の扶養控除等申告書には記入します。

来年、自分の給与がアップして年収1,100万円を超えそうですが、配偶者欄はどう書きますか?

源泉控除対象配偶者の条件は、「本人の合計所得金額の見込みが900万円(給与収入だけなら1,095万円)以下」です。年収が1,095万円以上になると、対象外になります。

もし、会社から給与辞令が発令されていて、年収1,100万円超えが確実であれば、配偶者欄には記入しません。ただ、上司から「君の給料をアップする」と聞いている程度であれば、とりあえず、今年度の収入を基にして、配偶者欄に記入しておくのが無難でしょう。