特定扶養親族と特定親族の違い|控除額、年末調整をわかりやすく解説

所得税の改正により、2025年の年末調整の書類から「特定扶養親族」「特定親族」という用語が登場します。似ていますが、…[続きを読む]

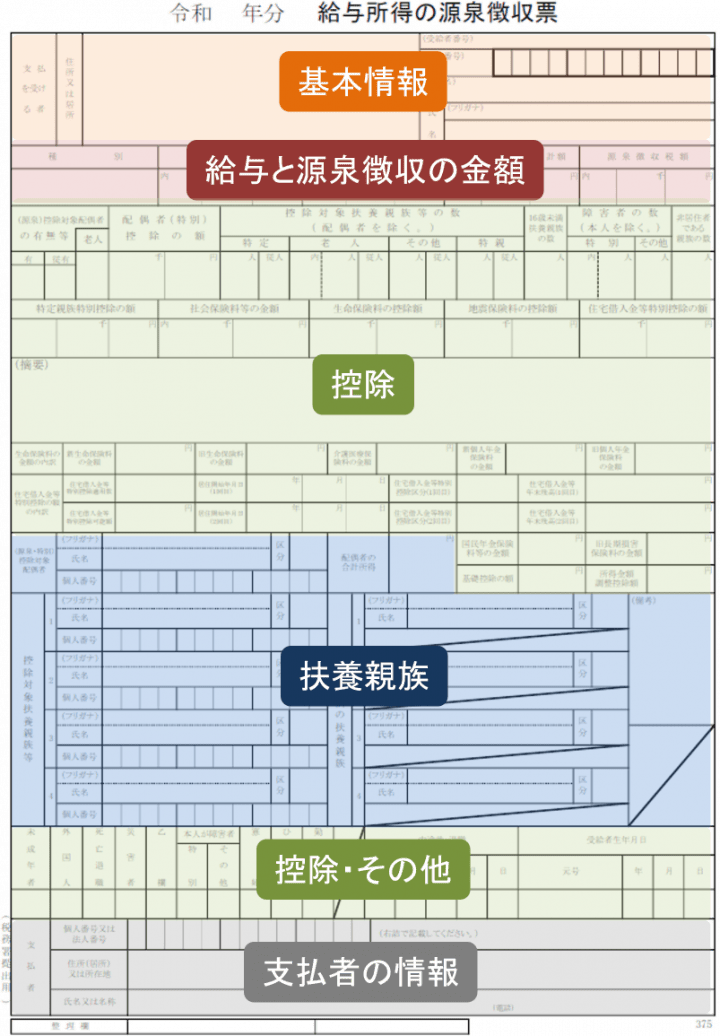

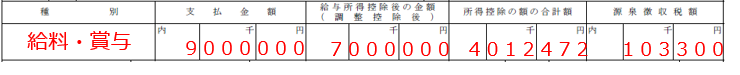

年末になると、会社から「源泉徴収票」が渡されます。しっかり見ることはあまりないかもしれませんが、実は、源泉徴収票には、収入や、扶養家族に関する大事な情報が記載されています。

この記事では、源泉徴収票のサンプル例を出しながら、

についてわかりやすく解説します。

目次

会社は毎月、所得税(源泉徴収)や社会保険料を天引きして、従業員に給与を支払います。

そして、年末になると年末調整をして、税金を還付したり追加徴収したりします。

最終的に、1年間を通してどれくらいの給与を支払ったのか、どのくらい所得税や社会保険料を差し引いたのかなど、1年間の給与支払いの結果を1枚にまとめたのが「源泉徴収票」です。

源泉徴収票には、主に次のような内容が記載されています。

通常は、年末調整が終わった後の、12月から翌年1月までの間に発行されます。

場合によっては、12月・1月の給与明細や還付金と一緒に渡されるケースもあります。

また、会社を退職した場合には、年末調整後ではなく、最後の給与の支払いが確定した際に発行されます。

源泉徴収票は次のような場合に使います。

源泉徴収票は、その人の年収を把握する場合によく使われます。

例えば、公的年金や保育園の入園など、サービスを受けるために必要な収入の条件を証明する場合などには欠かせません。

さらに、ローンやクレジットカードの契約など、お金の借り入れの際に、適切に返済できるかを判断する指針としても使用されます。

転職する場合には、転職先の会社で年末調整をする際に源泉徴収票が必要になります。源泉徴収票がないと、年末調整をしてもらえませんので、必ず、転職元の会社に依頼して、源泉徴収票を発行してもらうようにして下さい。

原則としてアルバイトやパートなど、働き方に関わらず源泉徴収票は発行されます。

給与が少なく所得税が非課税の場合や源泉徴収がされていない場合にも、源泉徴収票は発行されます。

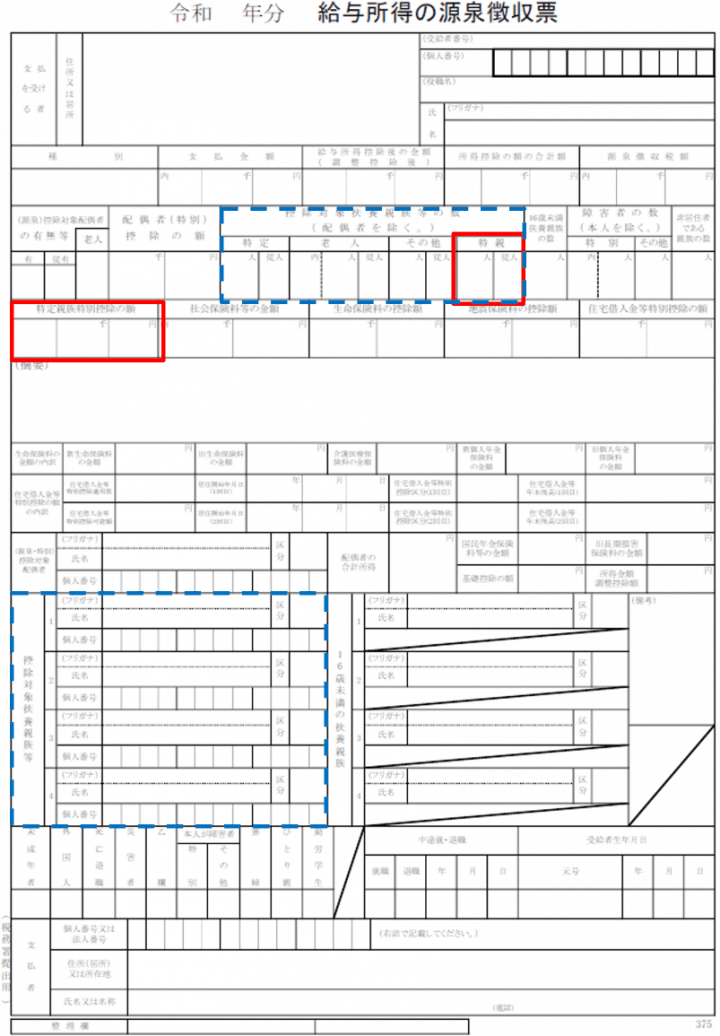

2020年(令和2年)以降、源泉徴収票の形式(フォーマット)はずっと同じだったのですが、2025年(令和7年)の所得税改正に伴い、2025年12月以降に発行される源泉徴収票は、追加・変更点があります。

下の図の赤枠で囲った部分が追加された箇所、青色で囲った部分が、形式が同じですが意味合いが変更された箇所です。

2025年からの新たな制度「特定親族」の欄と、「特定親族特別控除の額」欄が追加されました。

「特別親族」とは、年齢19~22歳で、年収123万円(所得58万円)超~年収188万円(所得123万円)以下の、親族(子供)のことです。

特定親族に該当する場合は、「特定親族特別控除」が適用されます。

非常に細かい点ですが、「控除対象扶養親族」⇒「控除対象扶養親族等」に変更されました(「等」を追加)。

上記の「特定親族」は、「扶養親族」には該当しませんが、年末調整での特定親族特別控除や、毎月の源泉徴収での「源泉控除対象親族」の対象になるため、この欄に合わせて記載されます。そのため「等」が追加されました。

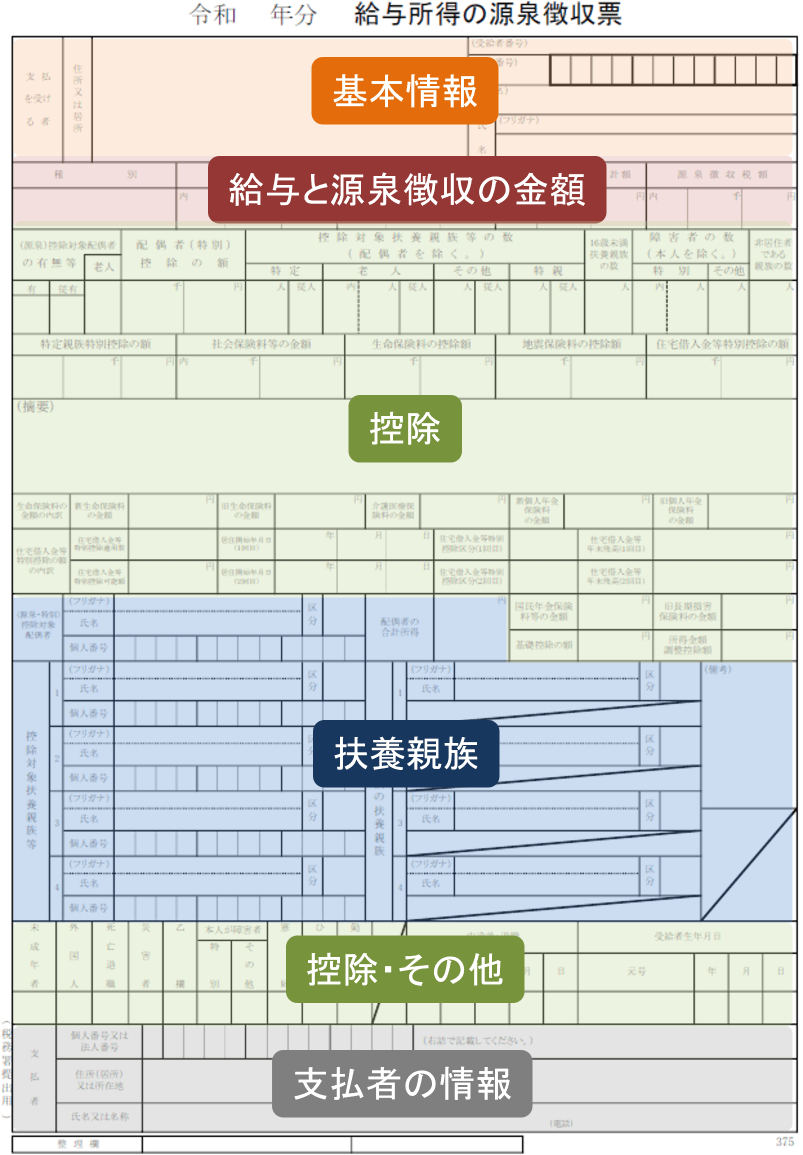

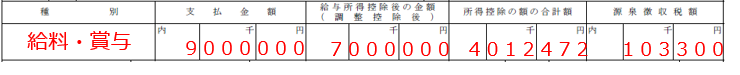

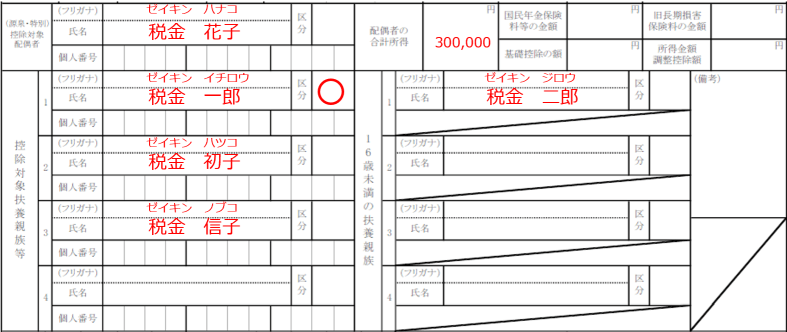

こちらが源泉徴収票です(2025年度(令和7年度)からの最新版フォーマットです。)

一つずつ、わかりやすく丁寧に解説していきます。

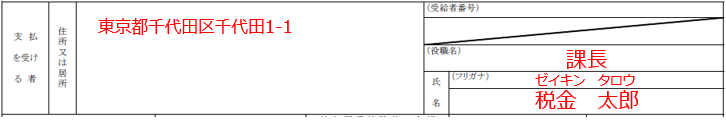

まずは、あなたの住所や氏名です。

マイナンバー(個人番号)は記載されません。

一番、重要な箇所です。

その年に会社があなたに支払った給与の総額を表しています。これが「年収」です。

この総額の中には、1月~12月までの基本給だけでなく、残業代や各種手当、賞与など、すべての給与の合計額が記入されます。

ただし、通勤手当など非課税の手当は含まれません。

年内に転職して、転職前の給与も含めて転職先で年末調整をした場合には、転職前と転職後の両方の会社でもらった給与を合算した金額が記載されます。以下の項目も同様です。

給与を受け取っている人には、スーツ・鞄代などの必要経費を考慮して「給与所得控除」というものが設けられています。それを控除した後の金額が記載されています。

具体的な控除金額については、「給与所得控除の控除額」を参照してください。

配偶者控除や扶養控除など各種の控除の合計額です。控除の種類については「所得控除一覧」を参照ください。

その年に会社から徴収された所得税の金額(源泉徴収税額)です。

年末調整で、取り過ぎた分、または、足りない分を調整した後の金額です。

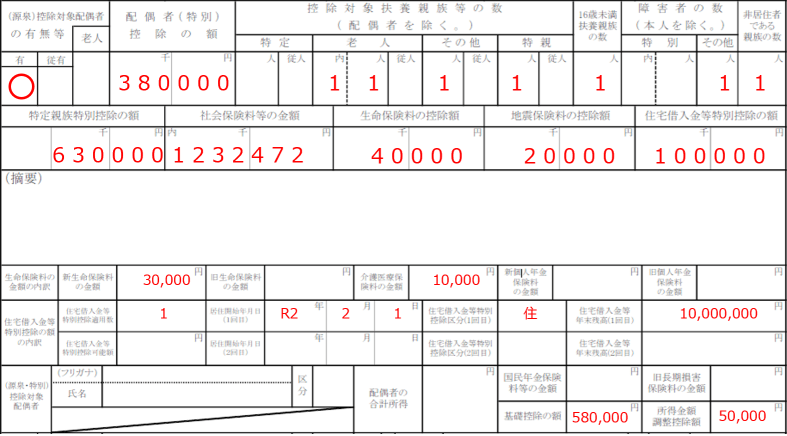

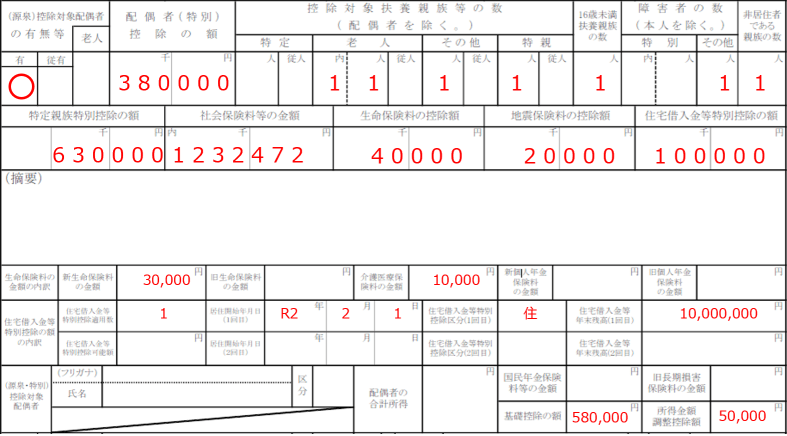

控除の部分は上下にわかれています。

まずは上の部分からです。

ここに記載されているのは、次の控除内容です。

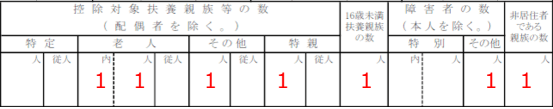

扶養親族等と障害者について、人数だけ記載されていて、ややこしいですが、左の欄から説明するとそれぞれ次のような意味になります。

| 区分 | 該当者 | |

|---|---|---|

| 扶養親族等の数 | 特定 | 19~22歳 |

| 老人 | 70歳以上 内:直系尊属で同居している人 |

|

| 特親 | 19~22歳、かつ、所得58超~123万円以下 | |

| その他 | 16~18歳、23~69歳 | |

| 16歳未満扶養親族の数 | 0~15歳 | |

| 障害者の数 | 特別 | 特別障害者 内:同居している人 |

| その他 | 特別障害者以外の障害者 | |

| 非居住者である親族の数 | 海外に住んでいる人 | |

「従人」について、複数の勤務先で働いていて、メインでないほうの会社に「従たる給与についての扶養控除等の(異動)申告書」を提出している場合に、記載されます。

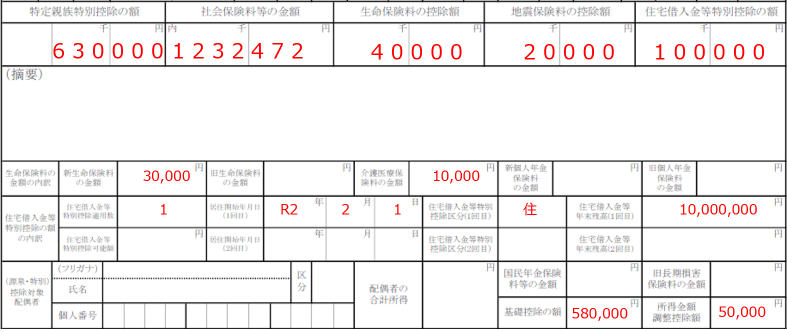

特定親族特別控除の額は、特定親族(19~22歳・所得58万円超~123万円以下)に該当する人の控除額です。

社会保険料等の金額は、給料・賞与から天引きされた社会保険料です。自分で支払った国民健康保険料等は、「国民年金保険料等の金額」に記載されます。

生命保険料控除については、一般生命保険料(新・旧)、介護医療保険料、個人年金保険料(新・旧)にさらに区分がわかれますので、その詳細が書かれています。

住宅借入金等特別控除(住宅ローン控除)については、居住開始日や区分、年末のローン残高が記載されています。

基礎控除については、令和7年度改正で、年収のよって異なるようになりました。所得が2500万円を超えるとゼロになります。

配偶者(特別)控除の対象となる配偶者、扶養控除の対象となる扶養親族の氏名が記載されています。

「区分」に「○」が付けられている場合には、海外に住んでいることを示しています。

「16歳未満の扶養親族」の箇所には、扶養控除の対象とならない、16歳未満の子どもの氏名が記載されています。

※扶養親族は4名分しか欄がありませんが、5名以上いる場合には、上段の摘要欄に名前が記載されます。

控除に関する、もう一つの部分です。

ここに記載されているのは、次の控除内容です。

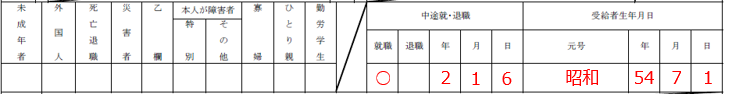

その年に就職または退職した場合はその日付が記載されています。

その他、未成年者/外国人である場合や、本人が亡くなった場合などでは、該当箇所に「○」マークが入ります。

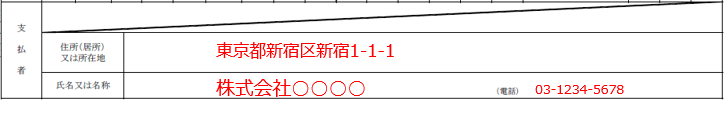

給与を支払った会社の名前と住所・電話番号です。

年内に転職して、転職前と転職先の給与を合算して年末調整をした場合には、転職先の会社の名前が記載されます。

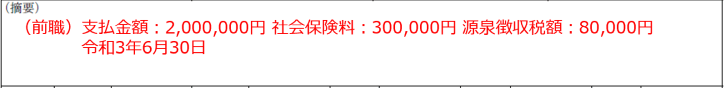

源泉徴収票の真ん中あたりに大きな「摘要」欄があります。

ここには次のような事項が記入されます。

これらの内容がなければ、摘要欄にまったく記載がなくても問題ありません。

以下は、前職の収入がある場合の例です。

参考までに、この部分がどのように計算されているのか知りたい方向けに、簡単にご説明します。

給与収入900万円の場合、「給与所得控除の控除額」より、給与所得控除額は195万円です。

さらに、23歳未満の子どもや障害者がいますので、「所得金額調整控除」を受けられます。

所得控除の金額をまとめると次表のとおりです(住宅ローン控除は所得控除ではありませんので除きます)。

| 所得控除 | 金額 |

|---|---|

| 基礎控除 | 480,000円 |

| 配偶者控除 | 380,000円 |

| 扶養控除(同居老親) | 580,000円 |

| 扶養控除(一般) | 380,000円 |

| 特定親族特別控除(特親) | 630,000円 |

| 障害者控除 | 270,000円 |

| 社会保険料控除 | 1,232,472円 |

| 生命保険料控除 | 40,000円 |

| 地震保険料控除 | 20,000円 |

| 合計 | 4,012,472円 |

所得税の金額のことです。

まず、給与所得控除後の金額から、先ほど計算した所得控除合計を引いて、課税される所得金額を計算します。

次に、所得税の税率表から、所得税を計算します。

住宅借入金等特別控除(住宅ローン)控除は、ここから差し引きます。

さらに、2013年~2037年は、特別復興所得税(所得税の2.1%)がかかりますので、102.1%をかけます。

これが、会社で年末調整を行った後の、所得税の金額です。

なお、確定申告で医療費控除や寄付金控除を受ける場合には、所得税はさらに減額されます。

源泉徴収票は、1年間の収入や控除、扶養家族の状況が一目で分かる書類です。

確定申告や、住宅の賃貸借契約など、いろいろな場面で利用します。

いつ求められても良いように、源泉徴収票は必ず大切に保管しておきましょう。