【令和7年】源泉徴収票とは?見方をわかりやすく解説

源泉徴収票には、給与や控除、扶養家族に関する大切な情報が記載されています。源泉徴収票のサンプル例を出しながら解説しま…[続きを読む]

サラリーマンなど給与をもらうときに差し引かれている源泉徴収。

初めて給与をもらった人などは、どうして差し引かれているのか明細を見て驚くことも多いです。

そこで今回は、源泉徴収とはどんなお金なのか、制度の仕組みや税額などを解説します。近年ダブルワークなどが盛んになっており、副業が気になっている人にも大切な情報です。

サラリーマンやアルバイトなどの給与は、総額から一定の金額が差し引かれているから受け取ります。この差し引かれる項目の1つが源泉徴収です。

源泉徴収とは、給与を支払う事業者(会社※)がその従業員の所得税をあらかじめ給与から差し引き、代わりに納める制度です。

※給与を支払うのは、会社だけではなく、自治体やNPO法人、そして、個人事業主も含まれますので、以降は、「事業者」という表現をします。

さらに、事業者が代わりに納税することで、従業員が確定申告などをする必要がなくなります。差し引かれることに悪いイメージがあるかもしれませんが、面倒な手続きを肩代わりしてくれる便利な制度の1つでもあります。

源泉徴収される金額は、毎月の給与から税額表や計算式を用いて算出されます。ただし、所得税は年間の合計所得によって決定しますので、12月の給与日にならなければ正しい所得税額は判明しません。そのため、源泉徴収された総額が所得税額と異なる場合があります。

この場合、源泉徴収された金額と正しい所得税額の差分の金額は従業員へ還付、または不足分が改めて徴収されます。

つまり、最終的な所得税額は源泉徴収をしてもしなくても変わりません。源泉徴収は所得税に対して、損をしたり得をしたり制度ではなく、あくまでも従業員の代わりに会社が所得税を納めてくれる制度です。

源泉徴収は、基本的に事業者が従業員に給与を支払う場合に行われます。ただし、給与とは別に次のような次のような収入も、一定の控除制度とともに源泉徴収の対象です。

| 通勤手当 | 通勤距離によって控除あり |

|---|---|

| 旅費 | 職務のための旅行や転居などには非課税 |

| 宿日直料 | 1回につき4,000円まで非課税 (宿日直が本来の業務である人を除く) |

| 交際費など | 業務のために使用したことが明らかな場合は非課税 |

| 結婚祝金品など | 金額が社会通念上相当だと認められるものであれば非課税 |

| 葬祭料、香典、見舞金など | 金額が社会通念上相当だと認められるものであれば非課税 |

| 労働基準法等の規定による 各種補償金 |

法律による規定の給付の場合は非課税 |

| 学資金など | 給与に加算されるもののうち、 法人である使用者からその法人の役員の 学資に充てるために給付するもの以外は非課税 |

| 現物給与の取扱い | 食事や制服など、現物給与として認められるものは非課税 |

会社で手当てを取り決める場合には、なるべく非課税になるように決定されていますが、まれに課税対象になる場合があります。転居などで源泉徴収額が変化した場合には、こうした手当てによる課税が行われているのか担当者へ確かめましょう。

源泉徴収では、給与と報酬、業務の対価の性質によって税額などが異なります。

そこでまずは、会社に勤めてお金を受け取る給与の源泉徴収の特徴を解説します。

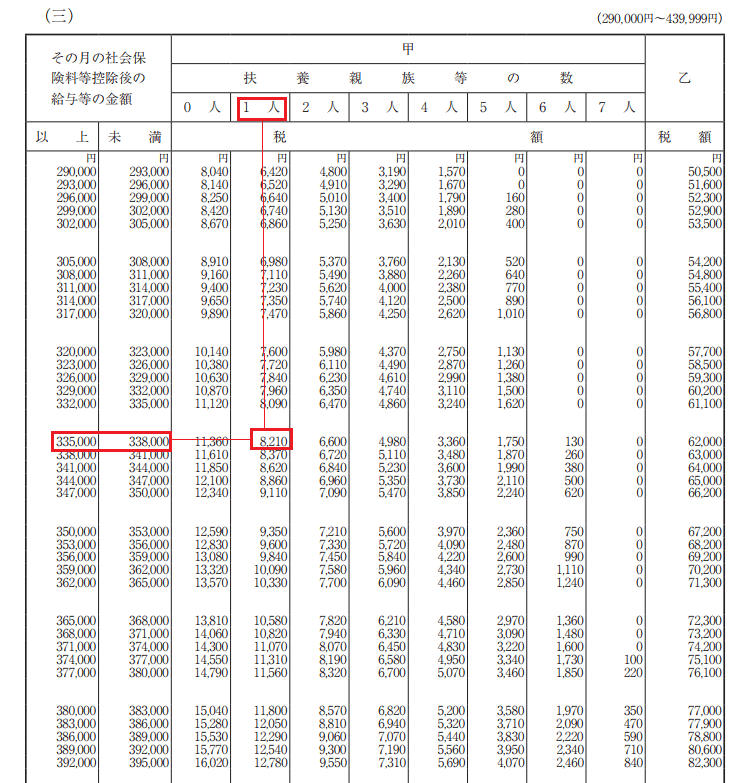

給与所得からの源泉徴収は、国税庁が発表している「源泉徴収税額表」に対象者の給与を当てはめて税額を決定します。

源泉徴収税額表は毎年更新されており、かつ、月額表と日額表の2種類があります。給与を受け取る年や支払形態によって税額が異なるため、適切な税額表を用いて税額が算出されています。

税額表を用いて税額を求める場合、給与の額面で計算するのではなく、社会保険料などを控除した金額を基準にして割り出します。一律の表で計算しますが、個人の状況もある程度反映された税額が決定されています。

たとえば、社会保険料を差し引いた後の給与が335,000円で、家族を1人扶養している人の源泉徴収額は、上の表から、8,210円になります。

給与に含まれる範囲には、毎月加算されている交通費などの手当も含まれます。そして、同じように賞与や退職金も源泉徴収の対象になるためしっかりと把握しておきましょう。

賞与の源泉徴収額は、給与と同じように「賞与用の源泉徴収税額表」が用意されており、この表に基づいて税額が決定されます。ただし、前月の給与がない場合や、前月の給与の10倍以上の賞与額を受け取る場合には、月額表を用いて算出します。

退職金は勤続年数などによって高額になりやすいことから、退職金額に応じた税率と控除額など決められています。そのため、次のような計算式で求められます。

ポイントは、課税対象所得は控除額を差し引いた金額の1/2になっていることです。額面よりも課税対象所得は必ず少なくなるため、源泉徴収額も少なくなりやすいという特徴があります。

従業員へ給与を支払っている場合に、事業者は源泉徴収をする義務があります。正社員だけでなく、アルバイトやパートなど、雇用形態に関わらず源泉徴収の対象となります。

ただし、所得税は年間の収入額が103万円以下の場合には課税されません(学生の場合は130万円以下)。

そのため、給与が月8万8,000円未満の場合には、原則源泉徴収はされません。一方で、この金額を超える場合、例えば1ヶ月だけ超えた場合でも源泉徴収が行われる点には注意しておきましょう。

源泉徴収と同じように、事業者が従業員のためにする税務手続きに年末調整というものがあります。年末調整とは、実際に支払った給与の金額や、個人に適用される控除を踏まえて正しい所得税額を算出し納税する手続きです。

これは、源泉徴収は概算で所得税額を算出しており、ふるさと納税や医療費控除などの控除が考慮されていないからです。過不足のない正しい所得税額を割り出すために、会社は従業員から控除に関する書類を提出してもらい、この書類をもとに年末調整をしています。

年末調整の結果、源泉徴収額が所得税額を上回る場合には差分を還付、下回る場合には差分を徴収します。つまり、年末調整によって源泉徴収額と所得税額は必ず同額になり、どちらか得をしたり損をしたりすることはありません。

毎月の給与明細の中には、いくら源泉徴収されたのかが記載されています。この記載の他に、一年間の給与に対する源泉徴収の実態をまとめた源泉徴収票が12月、あるいは翌年の1月に会社から発行されます。

源泉徴収票には年末調整の結果に応じた内容が記載されており、所得税額だけでなく一年間の収入や控除額など、給与の細かな情報を一覧できる書類です。金額を確認するために、会社の中には還付金と一緒に受け取る場合もあります。

この源泉徴収票は、個人で確定申告をする場合や住宅ローンを組むときなどに使用する場合があります。毎月の給与明細と同様に大切な書類ですので、なくさないように適切に保管しておきましょう。

源泉徴収票の見方については、次の記事で詳しく解説しています。

続いて、報酬を受け取る際の源泉徴収について解説していきます。

報酬とは、特定の会社に勤めて得る給与とは違い、作品や個別に契約してもらう費用のことを指します。

例えば、作家が作成した原稿や講義のために招いた講師へ支払う費用などが、報酬に該当します。雇用契約をしていない人の労働力に対する対価が報酬になると考えておくと分かりやすいです。

源泉徴収は会社が給与を支払う際に手続きですが、次のような報酬の場合でも会社は源泉徴収しなければいけません。

フリーランスはもちろん、士業やプロスポーツ選手など、幅広いジャンルの人が得ている報酬が源泉徴収の対象です。また、賞金なども源泉徴収の対象となるため、賞金全額を受け取れない場合があることにも注意しておきましょう。

報酬の源泉徴収額は、基本的に100万円を基準に計算方法が変化します。一度に受け取る報酬が100万円を超えるか超えないかで、次のように計算方法に違いが現れています。

また、特定の職業によっては、支払金額に控除が認められていることに注意が必要です。

例えば、弁護士や税理士は上記の計算式ですが、司法書士は支払い金額から1万円差し引いた金額が課税対象となります。そのため、源泉徴収をする場合には、相手の職業などに応じて適切な税額を算出するように注意しましょう。

報酬の源泉徴収をする場合、源泉徴収票ではなく「支払調書」が発行されます。支払調書は源泉徴収の内容以外にも報酬の情報全般が記載されており、源泉徴収票と同じ役割を持ちます。

支払調書は、年間5万円を超える報酬を同じ相手に支払った場合に作成する義務が生じ、税務署へ提出します。ただし、源泉徴収票とは異なり、報酬を受け取った人へ渡す義務は無いため、発行されないこともあります。

もらえない場合には、支払者へ発行できないか尋ねて、可能であれば発行してもらうようにしましょう。

ただし、確定申告の際には、源泉徴収額が分かれば支払調書は必要ありません。支払調書がもらえない場合も考えて、正しい源泉徴収額を記載できるように、日頃から報酬の明細を適切に保管しましょう。

最終的な所得税額が変わらないのなら、個人で確定申告をしてまとめて支払いたい人もいるかもしれません。

しかし、源泉徴収は事業者の義務であり、徴収した金額を支払月の翌月の10日までに国に納めなければいけません。そして、源泉徴収をしなければ事業者へ追徴課税が課されてしまいます。

たとえ、従業員が正しく確定申告を行って所得税を払ったとしても、源泉徴収をしなかった事業者は、通常、追徴課税されます。ある意味、二重課税の状態になりますが、これは、事業者の源泉徴収の義務は、個人の確定申告とは別にあるからです。

そのため、従業員が源泉徴収をしてほしくないと伝えても、その意見が通ることはありません。

ダブルワークなど、本業とは別に副業をする人も増えています。

本業の会社には、「給与所得者の扶養控除等(異動)申告書」という書類を提出しますが、この書類はどこか1社にしか提出できず、通常、副業の会社には提出しませんので、本業の場合よりも高い金額で源泉徴収が行われます。

一ヶ月の給与が88,000円未満でも源泉徴収されてしまいます。

ただ、最終的には確定申告をすると、払い過ぎた税金は還付されますので、1年間の税金の金額は同じになります。

源泉徴収をする場合、適切な所得税額を確定するために年末調整をします。これは、副業している場合も同じですが、年末調整は1箇所でしか行えないことに注意が必要です。副業をしていると本業と副業、両方の会社から年末調整に必要な書類を渡されますが、必ず1箇所にだけ提出しなければいけません。

これは、所得税の控除などが二重に行われてしまい、年末調整に大きな手間が必要となるからです。そのため、年収の多い方の会社へ書類を提出し、年末調整をするのが一般的です。

年末調整は1箇所でしか行えないなら、副業には必要ないのかと思われるかもしれません。しかし、副業でも一定の収入が発生している場合、収入に応じた所得税を納めなければいけません。そのため、年末調整が終わった後で個別に確定申告が必要です。

副業の確定申告が必要になるのは、副業の収入が1年間に20万円以上の収入がある場合や、アルバイトなどで給与所得を得ている場合です。該当する場合には、副業分の収入についての確定申告書を作成し、会社からもらった源泉徴収票と一緒に提出します。もし、上記条件に当てはまらない場合には確定申告をしなくても問題ありません。

ただし、副業の給与から源泉徴収をされている場合、所得税が必要ないときでも確定申告をしなければ源泉徴収額の還付は受けられません。したがって、副業している場合には、副業の収入額や種類に加えて、源泉徴収されているかを確かめながら、確定申告の必要性を考えましょう。

副業の確定申告では本業に副業していることがバレてしまう可能性がある点に注意しましょう。本業の会社にバレてしまうのは、主に次の2つの理由からです。

特に、住民税額の上昇によって会社へバレてしまうことは非常に多いため注意しましょう。

住民税は所得によって決定され、副業していると本業と副業の2つの合計所得で住民税が計算されます。そして、住民税は源泉徴収と同じように毎月の給与から差し引かれるため、本来の住民税額よりも上昇していることに会社が不信を持ち、そこから副業の存在がバレてしまいます。

そのため、会社に内緒で副業をしている場合には、確定申告の際に住民税を自分で納付するように手続きしましょう。この手続きにより、会社へ住民税額が知られることがなくなるため、会社にバレる可能性がグッと低くなります。ただ、どうして自分で納税するのか聞かれる場合もあるため、その際に怪しまれない理由をきちんと用意しておきましょう。

源泉徴収は、分かりやすくまとめると所得税を前もって納める制度です。

ただ、正しい所得税額は12月にならなければ分からないため、それ以前は概算で税額を決定し徴収しています。そして、年末調整によって控除制度などを考慮した所得税額を決定し、過不足分を調整します。

従業員にとっては、必要な書類を提出するだけで確定申告など手間がかかる手続きがなくなるため、非常に助かる制度でもあります。

一方で、働き方や副業などで細かな注意事項が多いのも事実です。そのため、自分の源泉徴収がどのようにされるのかを考えながら、損をしないように制度を活用して納税しましょう。