所得金額調整控除とは?夫婦共働きでも適用可能|年末調整の書き方

年末調整でよくわからない内容の一つが「所得金額調整控除」でしょう。なんの「調整」の「控除」なのでしょうか?

実は、2020年に高所得者の所得税が増税されたのですが、急激な負担増加を抑えるためにできたのが、この控除制度です。

所得金額調整控除の制度の概要から控除額の計算方法、年末調整の書類の書き方まで、具体例を交えて、わかりやすく解説します。

目次

1.所得金額調整控除とは?

(1)2種類の所得金額調整控除

2020年度の年末調整・確定申告から適用が開始された「所得金額調整控除」には以下の2種類があります。

一般的なサラリーマンが関連する可能性が高いのは、①の制度の方です。

②の制度は給与に加えて年金を受給している方のみ該当する可能性があります。

※参考までに、月々の給与や賞与の源泉徴収には影響ありません。

①子ども・特別障害者等を有する者等の所得金額調整控除

2020年度から「給与所得控除」の金額が改正されました。

具体的には給与所得控除の金額が一律10万円引き下げられることとなり、また、給与所得控除の計算上、収入の上限が「1,000万円→850万円」に引き下げられました。さらに、給与所得控除の上限額も「220万円→195万円」へと引き下げられました。

これだけを見ると「所得税が増税された」と感じてしまうと思いますが、実際には給与所得控除が10万円引き下げられた代わりに基礎控除が10万円引き上げられたため、大半の方にとっては昨年までと変わりはありません。

この改正によって税負担が増加するのは、年収850万円を超える人のみです。

しかし、年収が850万円を超える方でも、子育ての負担や扶養親族に特別障害者がいる場合等、必ずしも経済的余裕があるとは限らないケースも考えられます。

したがって、年収850万円超の人のうち、子育て世帯や特別障害者を有する家庭などの税負担が増えないことを目的として創設されたのが「子ども・特別障害者等を有する者等の所得金額調整控除」です。

②給与所得と年金所得の双方を有する者に対する所得金額調整控除

2020年度から、給与所得控除が10万円引き下げられ、基礎控除が10万円引き上げられたのは先ほど説明した通りです。

それに加えて、さらに「公的年金等控除」の金額も10万円引き下げられることとなりました。

これの影響で、「給与所得と年金所得の両方が生じている人」については税負担が増える可能性が生じます。

給与所得控除額と公的年金等控除額がいずれも10万円引き下げられたため、基礎控除額が10万円引き上げられたとしても、全体で見ると控除が10万円減少することとなるためです。

このように、給与所得と年金所得の両方を有する人の税負担が増えないように創設されたのが、「給与所得と年金所得の双方を有する者に対する所得金額調整控除」です。

(2)所得金額調整控除と所得控除の違い

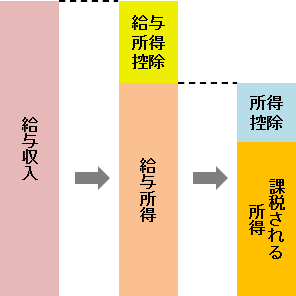

「所得金額調整控除」と「所得控除」。名称は似ているのですが、まったく別物です。

まず、後者の「所得控除」のほうから説明しますが、以前からあるもので、基礎控除、配偶者控除、扶養控除などが該当します。

一方、「所得金額調整控除」とは「給与所得控除」の一種です。

こちらの図をご覧になると理解しやすいと思いますが、給与収入から「給与所得控除」を差し引くと「給与所得」になります。さらに、その「給与所得」から「所得控除」を差し引いて、最終的に「課税される所得」が計算されます。

2.①子ども・特別障害者が扶養親族にいる場合

一般的なサラリーマンに関係の深い、「子ども・特別障害者が扶養家族にいる場合の所得金額調整控除」の対象者や控除額の計算方法について解説していきます。

(1)所得金額調整控除の対象者

子ども・特別障害者が扶養家族にいる場合の所得金額調整控除は、「その年の給与収入が850万円を超える人」のうち、次のいずれかに該当する方が対象となります。

- 23歳未満の扶養親族がいる

- 本人が特別障害者である

- 同一生計配偶者が特別障害者である

- 扶養親族が特別障害者である

(2)所得金額調整控除の計算方法

子ども・特別障害者が扶養家族にいる場合の所得金額調整控除の金額は、次の計算式により計算されます。

控除額={給与収入(※)-850万円}×10%

※(1,000万円超の場合は1,000万円)

つまり、控除額の上限は15万円ということになります。

(3)夫婦共働きでも適用可能

所得金額調整控除は扶養控除とは異なり、世帯単位で判定するのではなく、個人の給与所得ごとに判定されます。

したがって夫婦ともに年収850万円を超えており、23歳未満の扶養している子供を有する場合等には、夫婦両方が控除の適用を受けることができます。

(4)所得金額調整控除の計算例

先ほど示した控除額の計算式を元に、給与所得の金額を計算してみましょう。

まずは給与所得控除の金額を計算します。年収900万円の人の給与所得控除の金額は、2019年までは「210万円」でした。しかし、2020年からは「195万円」となります。

23歳未満の扶養親族がいますので、所得金額調整控除の対象です。

所得金額調整控除の金額を計算します。

給与所得控除と所得金額調整控除の金額を給与収入から差し引いて、給与所得を算出します。

2019年までは給与所得控除が210万円だったため、給与所得は「900万円-210万円=690万円」でした。ここまでの計算では給与所得が10万円増加することとなり、税金の負担が増えたように思えます。

しかし、2020年からは基礎控除が10万円増額されたため、結果としては給与所得の金額は2019年までと変わらないこととなります。

(5)19~22歳の年収123万円超えの子供は、扶養親族ではないので要注意!

2025年から、19~22歳の子供については、年収123万円を超えても、年収150万円以下であれば、今までと同額63万円の、特定親族特別控除を受けられるようになりました。

ただし、年収123万円を超えると、「特定親族」に該当しますが、「扶養親族」ではなくなります。

所得金額調整控除を適用するための条件は、「23歳未満の扶養親族がいる」ことです。

もし、今まで適用していた、大学生の子供の年収が123万円を超えてしまうと、63万円の特定親族特別控除は受けられますが、所得金額調整控除は受けられません。

ここは、間違えやすいポイントですので、要注意です。

ちなみに、兄弟がいるなど、もう一人別の、23歳未満の扶養親族(年収123万円以下)がいれば、所得金額調整控除を受けられます。

3.②給与と年金の両方をもらっている場合

給与と年金の両方をもらっている場合の所得金額調整控除の対象者や控除額の計算方法について解説していきます。

(1)対象者

給与と年金の両方をもらっている場合の所得金額調整控除は、下記に該当する方が対象となります。

- 「給与所得控除後の給与等の金額」および「公的年金等に係る雑所得の金額」の合計額が10万円を超える人

(2)控除の計算方法

給与と年金の両方をもらっている場合の所得金額調整控除の金額は、次の計算式により計算されます。

控除額={給与所得の金額(※)+公的年金等所得の金額(※)}-10万円

※10万円超の場合は10万円

つまり、控除額の上限は10万円ということになります。

(3)計算例

先ほど示した控除額の計算式を元に、所得金額を計算してみましょう。

まずは給与所得の金額と、公的年金所得の金額を算出します。

- 給与収入200万円-給与所得控除68万=給与所得の金額132万円

- 年金収入200万円-控除額110万円=公的年金所得の金額90万円

上記から、給与所得と公的年金所得がいずれも10万円超となります。したがって所得金額調整控除の金額は以下のように計算します。

このケースでは、所得金額調整控除の金額は控除額上限の10万円が適用されることとなります。

4.所得金額調整控除の年末調整の書き方

2種類ある所得金額調整控除のうち、年末調整で適用できるのは「①子ども・特別障害者等を有する者等の所得金額調整控除」のみです。

給与と年金の両方をもらっている場合の所得金額調整控除は確定申告で処理することとなります。

(1)所得金額調整控除申告書

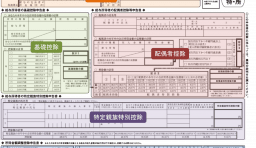

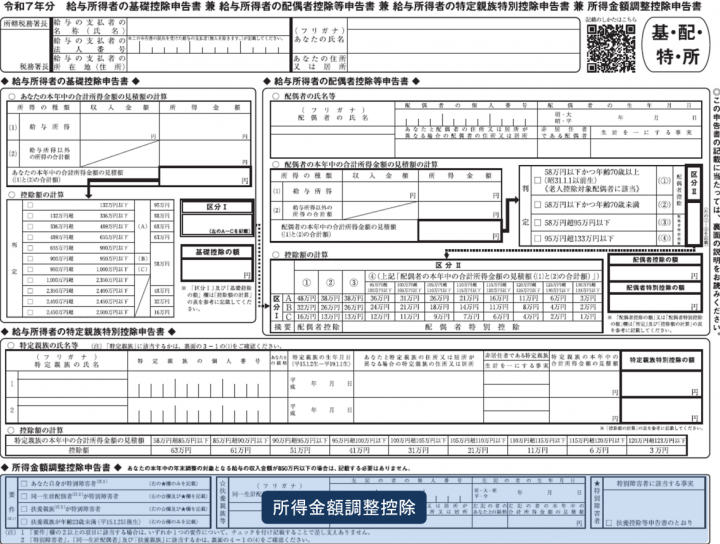

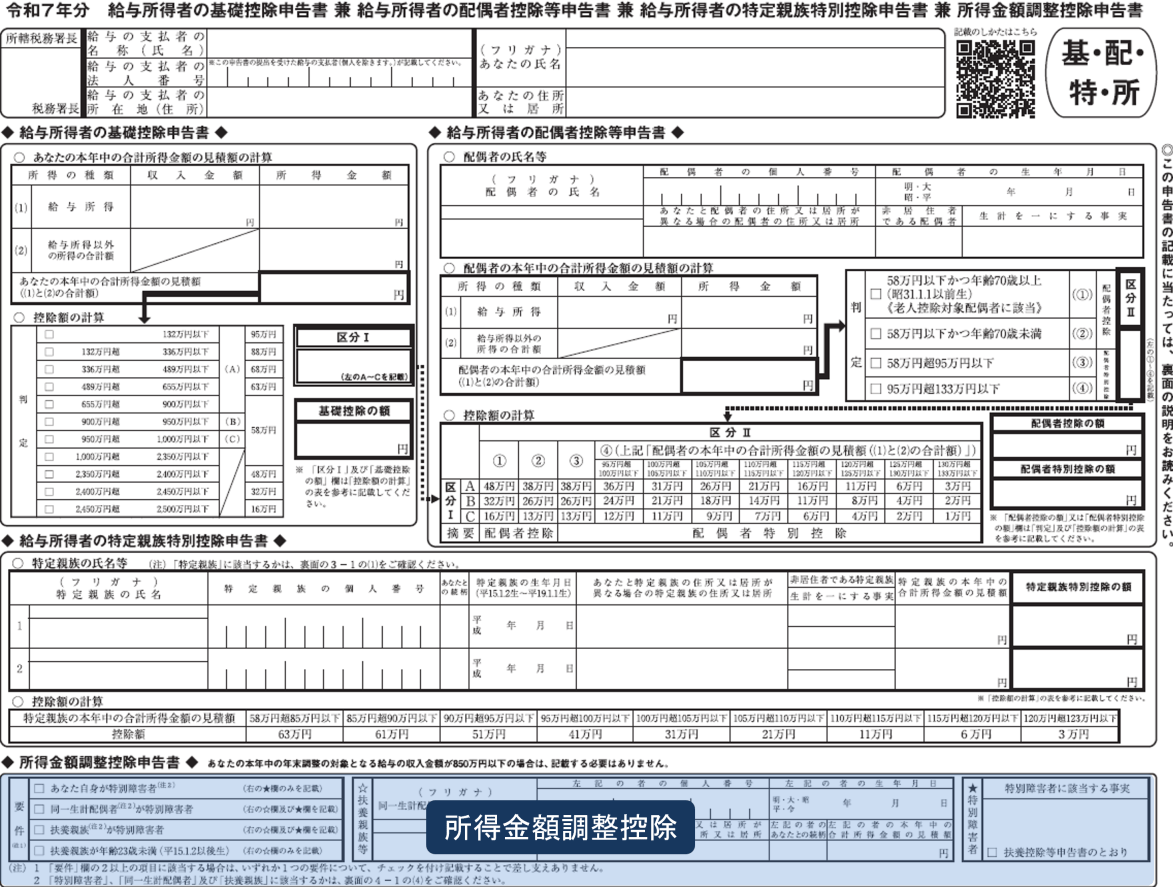

所得金額調整控除を受けるために提出する書類は、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書」という名称です。

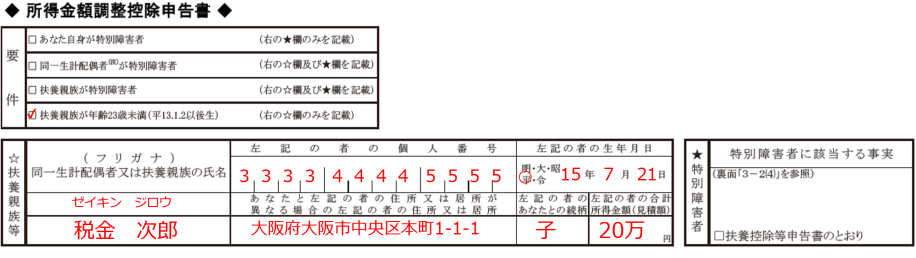

たくさん記入欄があってどこに記入すべきか迷うかもしれませんが、一番下の「所得金額調整控除」欄に記入します。この部分に所得金額調整控除を受ける要件である「23歳未満の扶養親族」や「特別障害者である扶養親族」等の情報を記入します。

書き方の詳細は「所得金額調整控除申告書の書き方」をご覧ください。

所得金額調整控除の計算は本人が行うものではなく、会社側が計算を行います。

(2)こんな場合はどうする?

2ヶ所以上で働いている場合

2か所以上の会社で働いている方は、1つの勤務先でのみ年末調整を行います。

したがって所得金額調整控除の計算は、年末調整を行うメインの会社の給与のみで給与収入850万円超えの判定を行います。2か所以上の給与の合計で判定するわけではない点に注意してください。

ただし、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書」内の基礎控除の合計所得金額の金額は、すべての給与を合算した金額を記入します。混同しないように注意しましょう。

年収850万円を超えるかどうか分からない場合

所得金額調整控除申告書は、年収が850万円超の人のみ提出する必要があります。

しかし、年末調整の書類は11月頃記入するのが一般的であるため、その時点では年収が850万円を超えるかどうか判断が難しいケースもあるでしょう。

そういった方は、年収が850万円を超えるものと考えて、所得金額調整控除申告書を記入して会社に提出します。

そうすることで、予定通り、年収850万円を超えていれば、適用されますし、もし超えなければ適用されないだけです。

もし申告書を提出しなかった場合、所得金額調整控除の適用を受けるためには確定申告を行う必要が生じます。

年末調整で全て処理した方が手間は少なく済みます。

5.所得金額調整控除の確定申告の方法

「給与と年金の両方をもらっている場合の所得金額調整控除」は年末調整では適用できないため、確定申告を行うこととなります。

また、年末調整で所得金額調整控除の適用を忘れてしまった場合も確定申告で適用することが可能です。

まとめ

「所得金額調整控除」には以下の2種類があります。通常の給与所得者は①のほうが関係してきます。

①の要件は次のとおりです。

- 23歳未満の扶養親族がいる

- 本人、または同一生計配偶者、扶養親族が特別障害者である

所得金額調整控除を適用するには、年末調整書類に記入します。または、確定申告を行います。