【2025年版】年末調整の還付金計算シミュレーション

年末調整でどのくらい還付金が戻ってくるのか、自動で計算するシミュレーションツールです。各種控除に適応した詳細計算、分…[続きを読む]

毎年10月、11月頃から年末調整が始まります。会社員や公務員、アルバイト、パートなど、給料をもらっている方は、勤務先から書類を渡されて面倒くさく思ってしまうこともあるでしょう。

この記事では、給与所得者として働く人向けに、年末調整の基礎知識を分かりやすくお伝えします。

目次

「年末調整」とは、読んで字のごとく「『年末』に行う『調整』」です。

では「何」を調整するかというと、「所得税」という税金の金額を調整します。

所得税は、お給料を含む様々な収入に対してかかる税金です。「お金を稼げば税金がかかる」ということですね。

そして、所得税は、1月1日~12月31日の1年間の収入の合計額に対して計算されます(正確には、1年間の「所得」の合計額。)。

ですので本来、所得税の金額は12月31日を過ぎないと計算できません(12/31が終わるまでは、1年間の稼ぎの正確な合計額はわからないですからね)。

しかし、会社員・公務員やアルバイト・パートの方は、毎月の給与から所得税が天引きされていますよね。

お給料が支払われる段階では所得税の正確な金額がまだ分からないのに、どうやって所得税の天引きをしているのでしょうか?

実は、毎月の給料から天引きされている所得税は、まだ確定していない「概算」の金額なのです。

「毎月同じ給料の金額を受け取ったと仮定したら、毎月いくら所得税を負担しなければならないか」という、仮定の所得税額を給料から天引きされるわけですね。

ですが実際は、働いた時間により給料が毎月異なったり、昇給により給料が上がったり、概算通りの所得税の金額にはなりません。

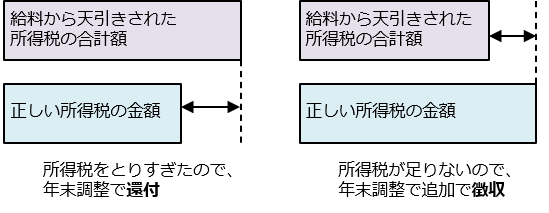

年末調整とは、正しい所得税の税額(年税額)を計算し、「概算で給料から天引きしてきた所得税の合計額」が正しい所得税の税額よりも多ければ「還付する」、逆に少なければ「徴収する」手続きのことを言います。

年末調整で還付になる(税金が返ってくる)のか追加徴収になる(税金が追加で引かれる)のかが気になる方、還付金額や追加徴収金額がいくらになるかが気になる方は下記のツールをご利用ください。

年末調整と聞くと「面倒そうだな」とネガティブなイメージを持っている方が多くいますが、実は、年末調整は働く人にとって、とても便利な仕組みです。

給与などの収入に課税される所得税は、本来であれば個人が税額を計算し納税を行わなければならない税金です。

しかし、給料収入を得る全ての人にこの手続きを委ねてしまうと、納税手続きが煩雑になり、納税しない人が発生したり、納税額を間違ってしまったり、多くの問題が発生する可能性があります。

そのため、日本では、会社などの「給料の支払いを行う者」(給与支払者)が、毎月の給料から一定の税額を差し引いたうえで支払います。

給料から税金を差し引くこと(天引きすること)を「源泉徴収」といい、差し引かれる所得税を「源泉所得税」、給与支払者を「源泉徴収義務者」といいます。

そして、年末に年末調整を行って、正しい税額を確定させ、還付または徴収します。

アメリカやカナダ、オーストラリアなどを見てみると、給料から源泉所得税を天引きする源泉徴収制度はあるものの、年末調整制度はありません。そのため、最終的には納税者本人が確定申告を行い所得税の調整を行わなければなりません。

会社などの給与支払者が代わりに調整をしてくれる日本の年末調整制度は、年末調整制度がない諸外国と比べると、給与をもらう人にとっては便利な仕組みと言えるでしょう。

会社などの給料支払者には、給料から源泉所得税を天引きしなければならない義務があります。

これを「源泉徴収義務」と言います。

年末に従業員などの正しい所得税の計算を行い、預かっていた源泉所得税を正しく調整する「年末調整」もまた、会社などの給料支払者に課される義務の1つになります。

つまり、従業員のほうから、源泉徴収(給与からの天引き)や年末調整をしないで欲しいと会社に要望したとしても、会社は、源泉徴収と年末調整を行う必要があります。

年末調整は12月に支給される給料、賞与で行われることが多いため、それより前に、勤務先から年末調整に必要になる書類の提出を求められます。

勤務先では年末調整を行って、その結果の書類を税務署等に提出しますが、その最終期限は翌年の1月31日となります。

ただし、何らかの理由があって年末調整のやり直しが必要になることもあります。

そこで、年末調整をいつ行うかというと、多くの会社では、早ければ10月下旬より年末調整に必要な書類の受付を開始し、11月末から12月上旬に提出を締切ります。

従業員数が多い大企業のほうが早めに行う傾向にあります。

勤務先から年末調整の案内があったら速やかに提出するようにしましょう。

すでに書いているとおり、年末調整はどこで行うかというと、勤務先の会社等で行います。

通常、勤務先から指示があるはずです。

参考までに、自分で税務署に足を運んで行うのは「確定申告」です。

年末調整は会社で行い、会社から税務署などに書類を提出します。

年末調整を自分で行うことはできません。自分で行うことができるのは確定申告です。

等の理由で「年末調整を自分でしたい」と考えている方は下記の記事で対応方法をお話ししていますのでぜひ併せてご覧ください。

年末調整は給料支払者の義務の1つであるため、給料が支給されている全員が年末調整の対象になると思われがちですが、ケースによっては年末調整ではなく、個人で確定申告を行わなければなりません。

年末調整の対象にならないケースをご紹介します。

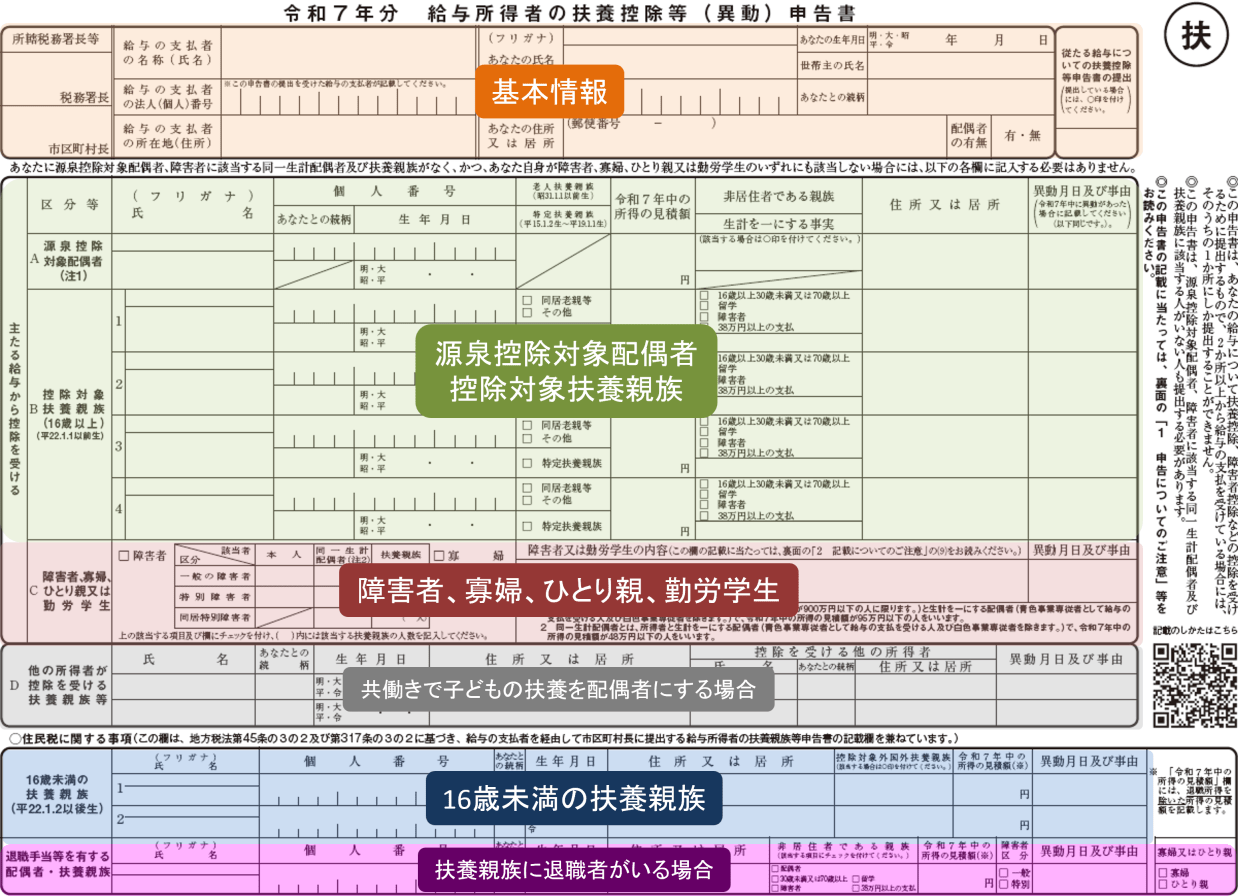

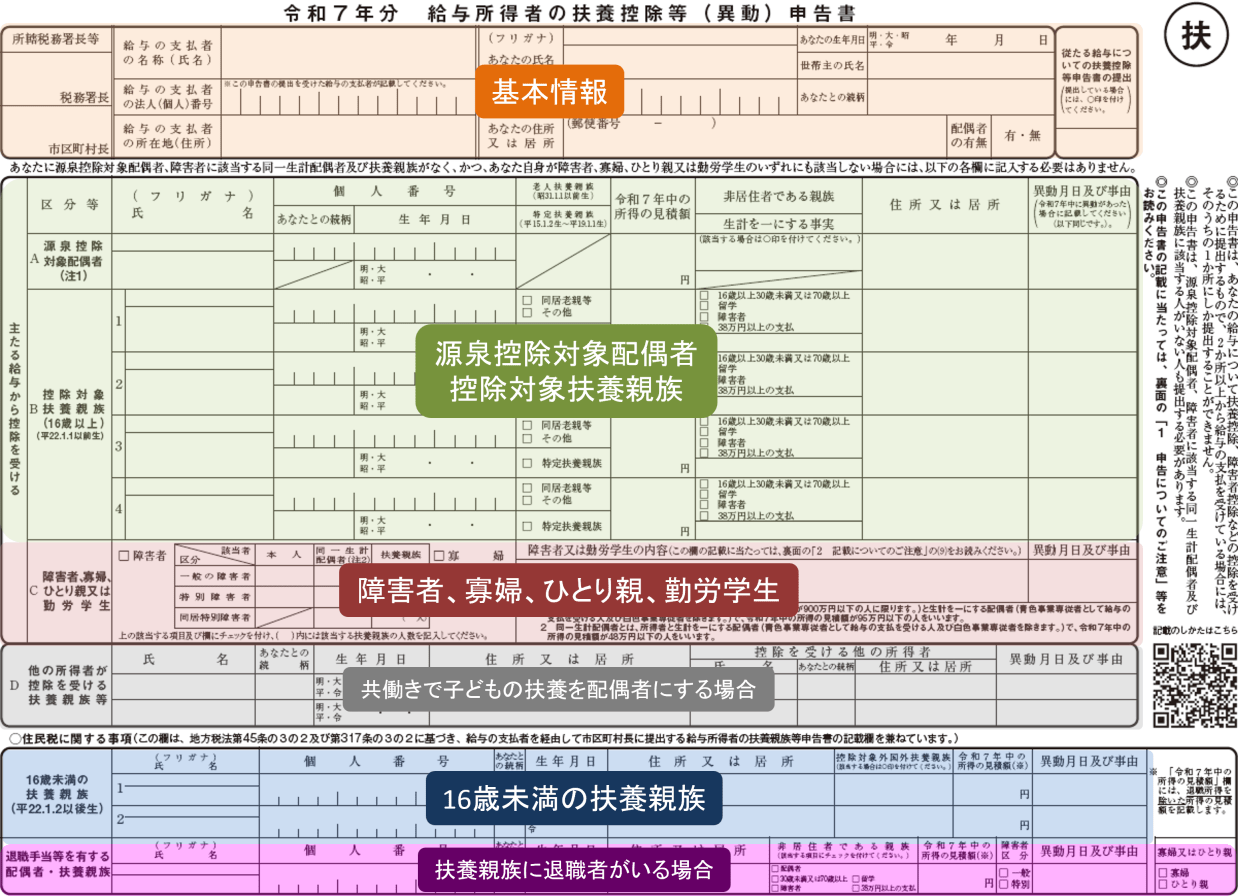

「給与所得者の扶養控除等(異動)申告書」とは、次のような書類です。毎年、会社から用紙を渡され記入していると思います。

年末調整の対象となるためには、給与所得者の扶養控除等(異動)申告書を勤務先に提出しなければなりません。

なぜなら、会社などが年末調整を行わなければならない義務は、扶養控除等申告書が提出されている場合に限られているからです。

会社の指示に従って、扶養控除等申告書を提出するようにしましょう。

2020年(令和2年)の年末調整からは国税庁より提供されるソフトやアプリなどで扶養控除等申告書を作成し、電子データで勤務先に提出することができるようになりました。

勤務先が年末調整の電子申告に対応するかどうか確認するといいでしょう。

年末調整の対象になる人は「年末まで在職している人」に限られます。

原則的に、年の途中で退職した人は年末調整の対象になりません。

ただし、以下に該当する人は在職者でなくても例外的に年末調整の対象になります。

年末調整の時期は、退職時または日本の居住者でなくなった時点で年末調整を行います。

年間の給料収入の額が2,000万円を超えると、扶養控除等申告書を提出していても年末調整の対象にはなりません。

給与収入が2,000万円を超えた場合は、個人で確定申告が必要になります。

確定申告を行うことにより所得税の還付や徴収などの調整を行うことになります。

一度年末調整を行うと、やり直しができず、自分で確定申告を行わないといけないと思っていませんか?

実は、年末調整が行われた後でも修正を行わなければならない場合は「年末調整のやり直し」を行うことができます。

年末調整のやり直しを行わなければならない場合は、次のようなケースです。

扶養親族が結婚、就職などの理由で扶養から外れることになった場合は、年末調整のやり直しが必要です。

逆に、年末調整後に扶養家族が増えた場合は、年末調整のやり直しができます(やり直しをしなくても良い)。

当初は配偶者を扶養にしている場合で、配偶者にパートやアルバイトなどの収入があり扶養に該当しなくなった場合は、年末調整のやり直しが必要になります。

上記のように年末調整の変更が発生した場合は、速やかに勤務先に報告し、年末調整のやり直しを依頼する必要があります。

翌年の1月31日が最終期限になっていますが、源泉徴収票の準備などがありますので、できる限り早めに報告するようにしましょう。

ここでは、従業員から勤務先までが行う年末調整の手順をご紹介します。

従業員の方にとっては、勤務先が行うことまで知る必要はないかもしれませんが、手順を一通り理解することで、従業員と勤務先が協力して忙しい12月に年末調整を効率的に行うことができるでしょう。

まずは、従業員が行う内容です。

10月上旬ごろより、勤務先の会社等から従業員へ年末調整に必要になる書類を配布します。配布された人は、11月下旬~12月上旬くらいまでに、必要事項を記入し添付資料を添えて勤務先に提出します。

年末調整では次の書類が必要になります

年末調整を行う際に必ず必要になる書類です。この書類により、扶養控除などの確認を行います。

また、マイナンバーの記載が必要になる書類ですので、取扱いに十分気を付ける必要があります。扶養親族がいない場合でも必ず提出が必要になります。

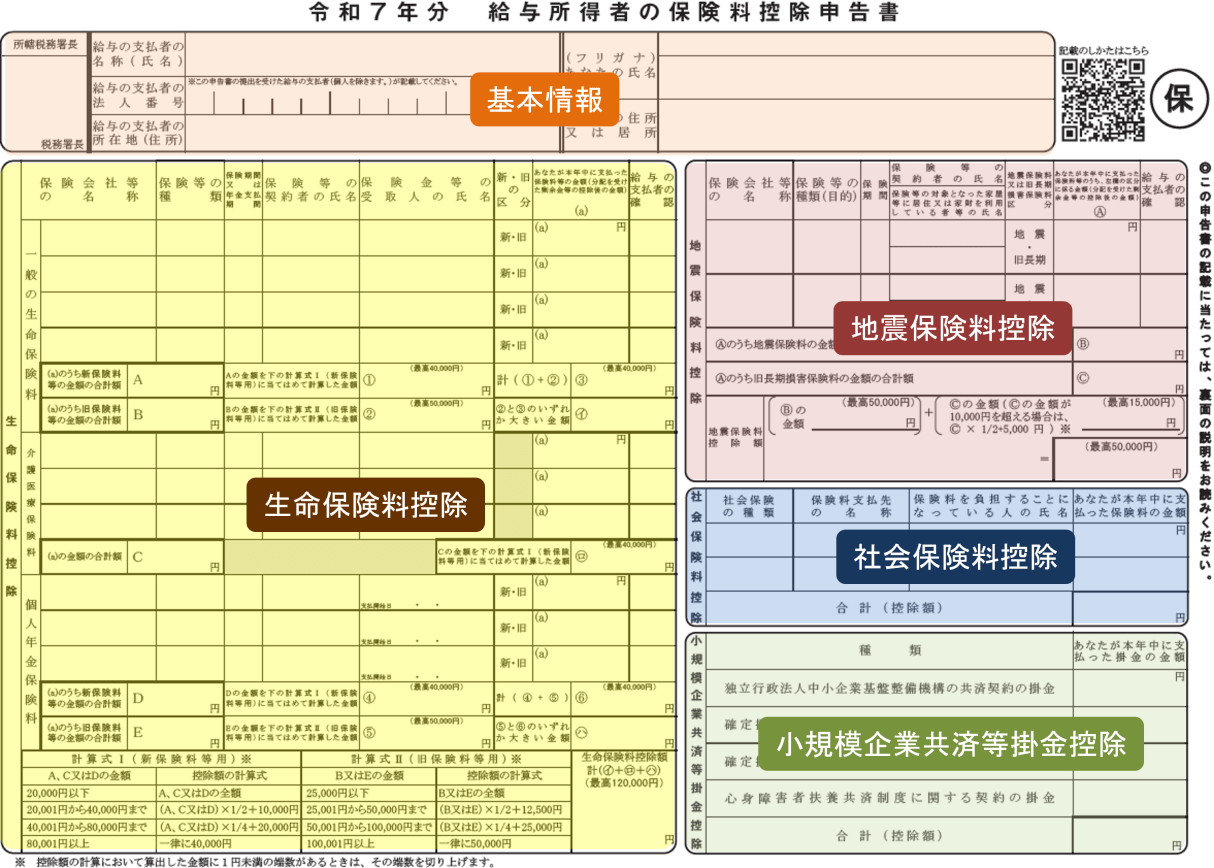

生命保険料の支払いなど所得控除を受ける場合に必要になります。申告書の提出には生命保険料控除証明書などの所得控除に必要な書類を添付しなければなりません。

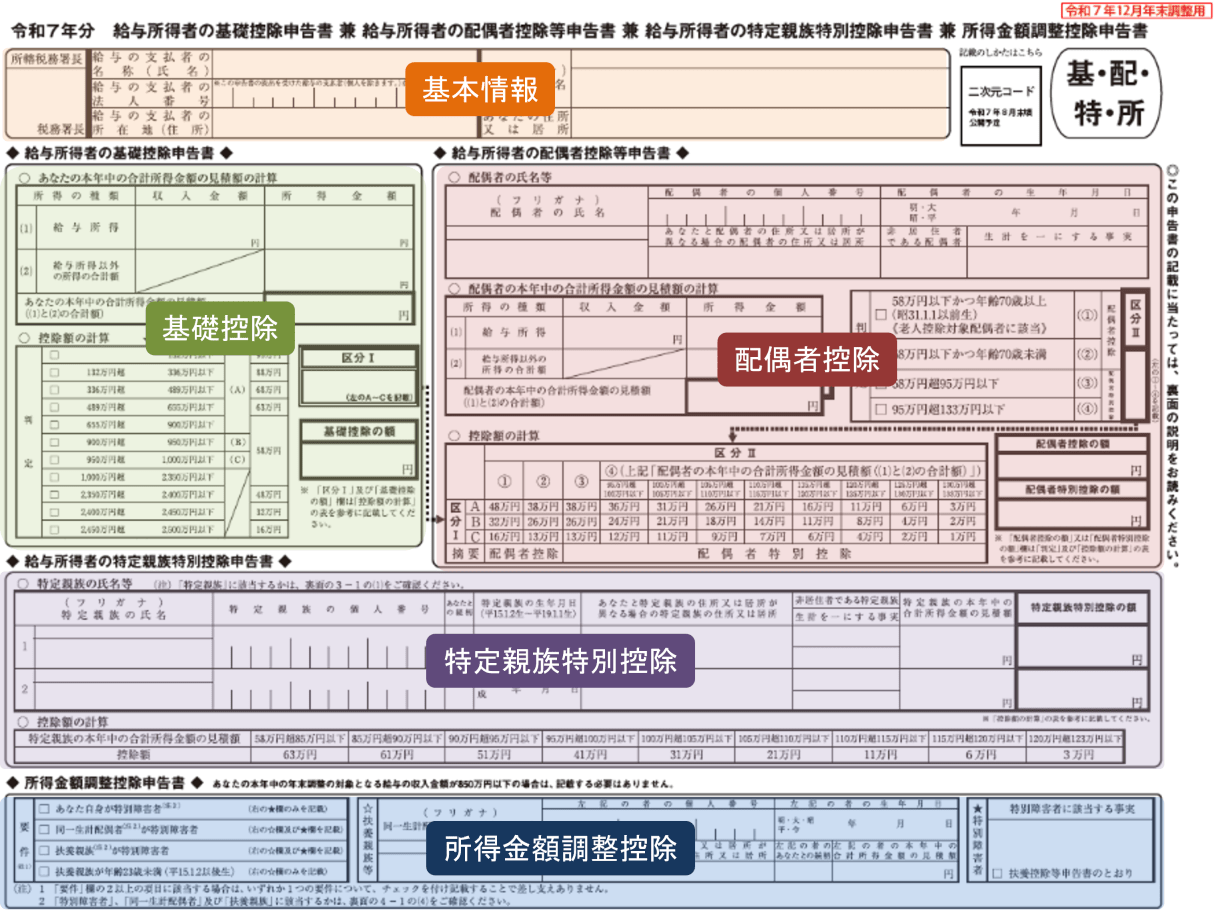

名称がやたらと長いですが、「給与所得者の基礎控除申告書」「給与所得者の配偶者控除等申告書」「給与所得者の特定親族特別控除申告書」「所得金額調整控除申告書」、4つの申告書が1つにまとめられています。

自宅の取得・新築・増築を行い、住宅ローン控除を受けている人は「住宅借入金等特別控除申告書」の提出が必要です。

金融機関から送付される借入金の年末残高証明書を添付しなければなりません。

年末調整で住宅借入金等特別控除ができるのは2年目からになります。1年目は確定申告が必要になります。

ここからは、勤務先が行う内容です。

勤務先では、従業員やアルバイトから年末調整に必要な書類を回収し、12月の給与・賞与確定後に年末調整の計算を行います。

原則的には、賃金台帳(毎月の給与や労働時間などを記録する帳簿)を年末調整に利用される源泉徴収簿(源泉徴収額を記録する血帳簿)に転記し、正しい所得税額(年税額)を算出します。

年税額が毎月給与から預かっている源泉所得税の合計額より少ない場合は還付、多ければ徴収を行います。

年末調整に対応している給与ソフトを利用している場合は、自動的に計算が行われます。

基本的には、12月下旬まで(年内に)計算を完了させます。

正しい所得税額が確定した後は、従業員ごとに源泉徴収票の作成を行います。

源泉徴収票には給料の総支給額、所得控除額、年税額などが記載されます。

「本人交付用」「税務署提出用」「市町村提出用」の3枚の源泉徴収票(下図サンプル)の作成が必要です。

勤務先では、1月31日までに全員分の源泉徴収票を各従業員の住所地の市町村役場に提出しなければなりません。

また、一定の従業員、役員の源泉徴収票を他の法定調書と一緒に1月31日までに税務署に提出が必要になります。

年末調整とは、正しい所得税の税額を計算し、給料から天引された金額と比較して、調整する手続きのことです。

年末調整は、10月下旬~12月上旬ごろに、会社等の勤務先で行います。

基本は勤務先から指示されますので、それに従って、必要書類に記入し勤務先に提出します。

通常、12月の給与または賞与で、年末調整がされて、還付または徴収されます。