【2025年版】給与所得・配偶者(特別)控除計算ツール(年末調整の申告書用)

給与の年収から給与所得および配偶者(特別)控除を計算するツールです。[続きを読む]

年末調整は毎年のことで慣れているという方もいるかと思いますが、用語や書類の書き方にややこしいところも多いですし、うっかりミスをしてしまうこともあるでしょう。

また、2025年は、基礎控除と扶養控除に大きな変更があり、要注意です。

この記事では、

をお伝えします。

目次

年末調整で犯しやすいミスとして以下のものが挙げられます。

それぞれのミスについて、どの程度影響があるのか、またミスした場合どのように対処したら良いのか解説していきます。

2025年から、税金の扶養に入るための年収の壁が「103万円の壁」から「123万円の壁」に変わりました。

壁が増えたので、安心して働いていたら、計算ミスやシフトの都合などによって、うっかり年収123万円を超えてしまうことは、ありうると思います。このミスの影響は大きく、最悪の場合、年末調整で還付金を受け取るどころか、追加徴収を食らってしまう可能性があります。

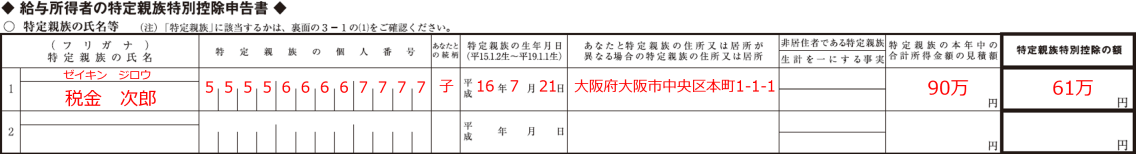

ただし、19歳~22歳の子供については、2025年から特定親族特別控除という新しい制度ができて、年収123万円を超えても、控除を受けられますので大丈夫です。

また、配偶者の年収が123万円を少し超えてしまっても税額に影響はありません。配偶者控除が受けられるラインは年収123万円までですが、年収160万円以下であれば、配偶者特別控除で配偶者控除と同じ38万円の控除が受けられるためです。

夫婦共働きの方は、夫婦それぞれの勤務先で年末調整を行います。それぞれ勤務先に年末調整書類を提出するわけですが、気をつけなければならないのは「子供の扶養はどちらか片方にしか入れられない」という点です。子供の扶養は夫婦のうち年収が高い方に含めるのが一般的でしょう。

これは夫婦それぞれがフルタイムで働いている場合に犯しやすいミスです。夫婦どちらかの扶養控除が減るため影響は大きく、場合によっては年末調整で追加徴収を受ける可能性があります。

年末調整書類は別々の会社に提出するため「バレないのでは?」と思われる方もいるかもしれません。しかし、会社は住民税申告のため源泉徴収票を各市区町村に提出しており、扶養がダブっていることは高い確率でバレてしまいます。

扶養がダブっていることが発覚した場合、年末調整の翌年、住民税が確定するまでの1月~4月辺りに市区町村から会社に連絡が入る可能性が高いです。その際に所得税も再計算が行われ、会社から追加徴収を受ける、もしくは自分で確定申告をして所得税を支払うなどの対応が必要となる可能性があります。

子供が16歳となれば扶養控除の対象となります。年末時点で子供の年齢が16歳となっているにもかかわらず、毎年のクセで「16歳未満の扶養親族」欄にうっかり記入してしまうミスは珍しくありません。

子供の扶養控除が適用されないとなると還付金に与える影響は大きいです。ミスに気付いたら会社の経理担当者に相談しましょう。会社が年末調整ソフトを使用している場合は生年月日で年齢が自動判定される可能性が高いため、記入欄を間違えても控除が適用されている可能性もあります。

2025年から、19~22歳の子供については、年収123万円を超えても、年収150万円以下であれば、今までと同額63万円の、特定親族特別控除を受けられるようになりました。

しかし、そのことを知らずに、または、うっかりして、年収123万円を超えたから控除を受けられないと思い込み、「特定親族特別控除」欄に書き忘れてしまうと、特定親族特別控除を受けられません。

会社のほうで気付けば良いのですが、スルーされてしまうと、大変損をしてしまいます。控除額は63万円ですので、その控除を受けられないことにより、所得税と住民税を合わせて、8~33万円くらい、税金がアップしてしまいます。

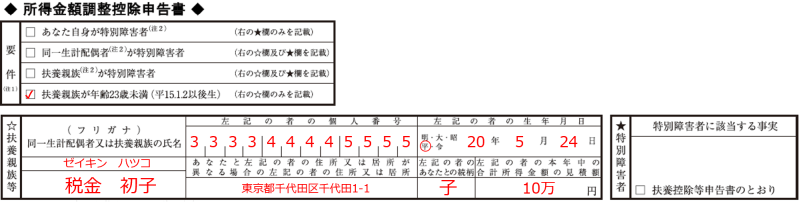

年収850万円を超える人が、22歳以下の扶養家族がいる場合、所得金額調整控除を受けることで、所得税が少し低くなります。この控除を受ける条件は「扶養親族」がいることです。

もし、大学生の子供が年収123万円を超えていると、扶養親族ではないため、所得金額調整控除を受けられません。

しかし、扶養親族だと勘違いして、あるいは、毎年、記入しているので、いつもと同じノリで記入してしまうミスは起こり得ます。

間違って記入すると、所得税が少なくなり、過少申告をしていることになりますので、後日、会社または本人が追徴課税を受ける可能性もあります。

年末調整では本人の年収や、配偶者・子供の年収を計算する必要があります。この計算で間違いやすいのは以下の4点です。

所得税や住民税の計算上、収入金額に含まれるのは基本給・残業代・住宅手当や家族手当、資格手当などの各種手当です。一方、定期代などの通勤手当は収入金額には含まれません。

年の途中で転職した方は、収入金額に転職前の会社の収入を含める必要があります。また、年末調整書類の提出期限までに冬のボーナスや11月・12月の給与が判明しないという方が多いと思いますが、その場合は見積額を収入に含めることを忘れないよう注意しましょう。

これらの収入金額の計算は、以下の2点で影響が出る可能性があります。

扶養控除申告書や配偶者控除申告書には配偶者や扶養親族の収入金額や所得金額を記入する欄があります。この金額によって配偶者控除・扶養控除を利用できるかどうかが決定するため、記入ミスが与える影響は非常に大きいです。記入ミスに気付いた時点で会社の担当者に早急に相談してください。

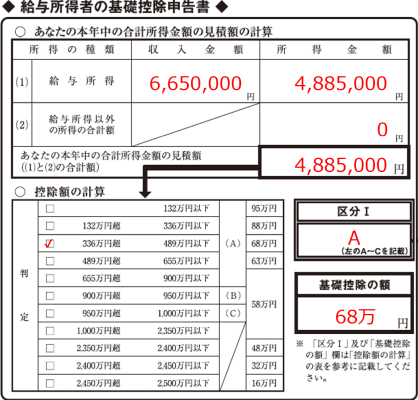

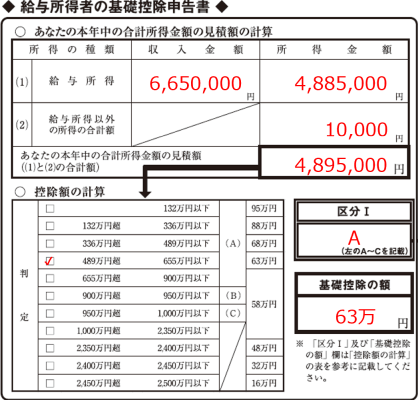

基礎控除申告書には自分の収入を記載する箇所があります。この収入金額が間違っていると基礎控除の額に影響が生じる可能性があります。

特に、2025年からは、収入の金額によって、控除額が大きく変わりますので、記入ミスをすると、所得税が多くなったり少なくなったりと、大きな影響が生じます。

ただ、会社が年末調整でクラウドシステムやソフトウェアを使用していれば、年収は正しく自動計算されますので、ここでのミスは生じにくいでしょう。

2025年から、基礎控除額が、所得(収入)によって大きく変わりますが、この所得には、副業などの他の所得も含めて計算します。

実は、2024年までも同じ仕組みだったのですが、所得2,400万円(年収2,595万円)以下の場合は、一律で同額でしたので、気にする必要はありませんでした。ところが、2025年からは、所得(収入)ごとに細かく金額が異なるようになりました。

もし、副業の所得を書き忘れてしまうと、間違った控除額になり、過少申告をしている状態になる可能性があります。

原則的には、副業などの他の所得も、正確に記入する必要があります。

しかし、副業の所得を記入すると会社に知られてしまいます。また、記入するのは10月か11月くらいですので、正確な所得がわかりません。

そのため、実質的には、ここには記入せず、もし控除額が間違っていた場合は、翌年に確定申告することになるでしょう。

2025年から、所得税改正で、配偶者控除や扶養控除の年収条件が、従来の所得48万円(年収103万円)から、所得58万円(年収123万円)に引き上げられました。

ところが、改正されたことを知らなかったり、ついうっかりして、年収120万円の扶養家族を、扶養控除の欄に書き忘れてしまうミスが起こり得ます。

せっかくの扶養控除が受けられなくなり、非常に残念なことになります。会社側も、あなたの家族の所得(年収)を知りませんので、訂正のしようもありません。

ここは、間違いないように要注意です。

年末調整書類には収入金額と所得金額を記載する欄があります。

「基礎控除申告書」や「配偶者控除申告書」では、「収入金額」を出してから「所得金額」を計算する様式になっているため、収入と所得を間違えて記載する可能性は低いでしょう。

しかし、「扶養控除申告書」の扶養親族欄には、所得金額を直接記入する様式になっています。ここにうっかり収入金額を記入してしまうと、本来は扶養親族に該当するはずの人が扶養親族の対象に含まれなくなる可能性があります。

扶養控除は一般の扶養親族で38万円、19歳~22歳の親族は63万円、70歳以上の同居している親族だと58万円と、控除額が与える影響は大きいです。収入と所得は混同しないよう注意しましょう。

生命保険料控除は「新制度」と「旧制度」に分かれており、それぞれ分けて控除額を計算します。仮に新制度と旧制度を区別せずに全て新制度として計算すると、控除額を損してしまう可能性があります。

例えば新・旧それぞれの生命保険を10万円ずつ支払っている場合、正しくは5万円が控除額となります。しかし、両方とも新制度で計算してしまうと、新制度分の4万円しか控除が受けられません。還付金に与える影響はあまり大きくはありませんが、記入ミスがあると会社から訂正を求められる可能性があります。

生命保険料控除を利用できるのは「保険の契約者」ではなく「実際に保険料を負担している人」です。専業主婦など本人収入のない配偶者名義の生命保険料を支払っている場合、それは支払った本人が生命保険料控除を利用できます。

還付金の額に与える影響は数百円~数万円程となります。利用できる控除はもれなく利用しておきましょう。

子供や妻、扶養している親などの国民健康保険や国民年金を支払った場合、社会保険料控除が利用できます。

給与から天引きされている社会保険料は会社が自動で計算してくれるため「社会保険料控除は全て自動で適用される」と考えてしまいがちですが、天引き以外の形で社会保険料を支払った場合は自分で年末調整書類に記入しなければ控除が利用できません。

ミスの影響度合いは支払額によりますが、支払った社会保険料の全額が控除の対象となるため影響は大きいです。記入漏れがないよう注意しましょう。

扶養控除申告書の上部には世帯主を記入する欄があります。世帯主の定義があいまいだと、世帯主を誤って記入してしまうことが考えられます。

ただし、世帯主は年末調整の還付金額には影響を与えません。また、後に修正を求められることも考えにくいと思われます。ミスをしたとしても影響は少ないと考えて良いでしょう。

企業型確定拠出年金(DC)は給与から天引きされるため、原則的には、控除の計算は会社が行います。

しかし、会社によっては控除額の計算が漏れている場合もあります。その場合は、自分自身で、保険料控除申告書の「小規模企業共済等掛金控除」欄に年間の掛金支払額を記入する必要があります。

このミスが与える影響は掛金の額によって変わりますが、せっかく支払ったものを控除しないのは損が大きいです。最終的に、会社が対応してくれたかどうか、確認するとよいでしょう。

年末調整で利用できる控除のうち、ひとり親控除、寡婦控除、障害者控除、勤労学生控除は控除の利用忘れが発生しやすいと言えます。まず自分がそれぞれの控除を利用できるかどうかをしっかり確認しましょう。これらの控除は「扶養控除申告書」にチェックを入れることで利用することができます。チェック欄は見落としやすいのでチェック漏れがないよう注意が必要です。

還付金に与える影響は小さくなく、特に特別障害者や同居特別障害者の影響は大きいと言えます。ミスに気付いたら会社の担当者に相談しましょう。

年末調整書類の記入は煩雑ですが、ルールや間違いやすいところをしっかり押さえておけば必ずしも難しいものではありません。

ただ、収入と所得の計算についてはどうしてもややこしく、間違いやすい部分です。

ZEIMO編集部では年末調整書類に記入する給与所得、区分、控除額を自動で計算するツールを提供していますので、検算などに是非ご活用ください。

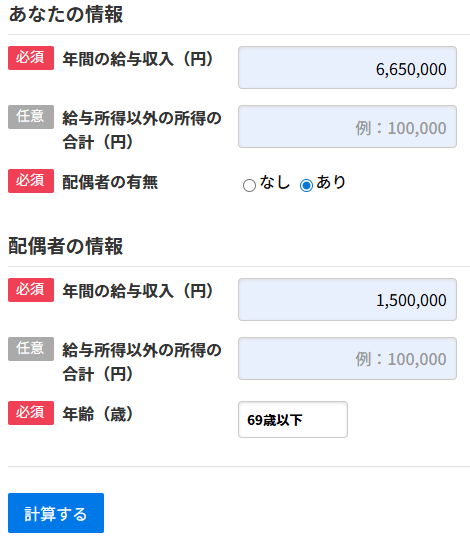

使い方はとても簡単です。次のようにご自身(と配偶者)の年収を入力し「計算する」をクリック/タップすると……

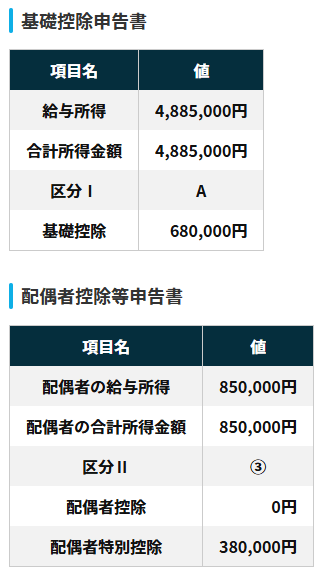

↓このように給与所得や控除額、区分が自動で算出されます。

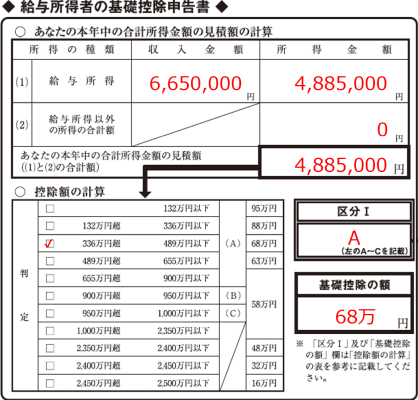

あとは、会社から渡される「基礎控除・配偶者控除・所得金額調整控除申告書」の中の「基礎控除申告書」欄や「配偶者控除等申告書」欄に書き写せばOKです。

年末調整書類を書き間違えた、書類を書き間違えたまま会社に提出してしまったという場合はどうすればよいのでしょうか。

提出前の書類であれば、基本的に二重線と訂正印で対応できます。書類を会社に提出した後に間違いに気づいた場合、1/31までであれば書き直しに対応してもらえますが、2月以降に間違いに気づいた場合は確定申告をする必要があります。

年末調整のミスではないものの、年末調整後に事情が変わったことによって会社に年末調整の再計算を依頼したり、自分で確定申告をしないといけなくなるケースがあります。

また、年末調整後に事情が変わっても年末調整に影響がないケースもあります。それぞれのケースについて簡単に解説します。

年末調整の内容に影響を与えるのは以下のようなケースです。

生命保険料控除は12月末までに支払ったものが控除の対象となります。年末に加入し、最初の支払いが翌年1月となる場合は控除を利用できるのは来年からとなります。

なお、12月末に生命保険料の支払いをしていても、控除証明書が翌年1月以降に届く場合もあります。この場合は年末調整では処理できず、自分で確定申告をしなければならない可能性もあります。

一番下の引っ越しのケースは還付金の額には影響しませんが、会社の担当者に引っ越した旨を伝えて新住所の源泉徴収票を再発行してもらいましょう。住所は住民税にも影響するため、年末に引っ越した方は必ず担当者に伝える必要があります。

年末調整の内容に影響を与えないのは以下のケースです。

子供の扶養控除が利用できるのは子供が16歳となった時点です。したがって子供が年末に生まれても還付金の額に影響は生じません。厳密に言えば16歳未満の子供は住民税の非課税の判定では考慮されるのですが、大半の方にとっては住民税の金額にも影響はないものと思われます。