特定親族特別控除とは?対象・控除額や書き方をわかりやすく解説

「特定親族特別控除」とは、大学生など、19歳以上22歳以下の親族の年収が188万円以下の場合に、受けられる控除です。…[続きを読む]

2025年から、大学生等がアルバイトをして、年収123万円を超えても、「特定親族特別控除」により、親は控除を受けられるようになりました。

大学生が働きやすくなったというメリットもありますが、一方で、意外なデメリットもあります。

特定親族特別控除のメリット・デメリットについて紹介します。

目次

「特定親族特別控除」とは、次の条件の子供(親族)に対して適用される控除です。

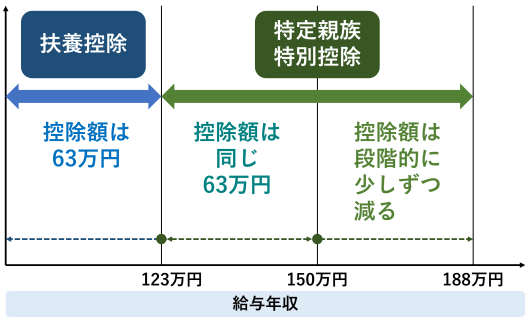

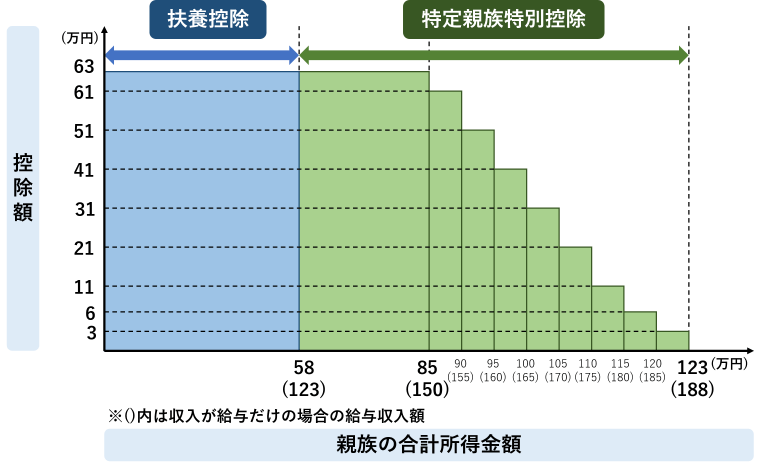

従来からあった「年収103万円の壁」は、2025年に「123万円の壁」に引き上げられましたが、子供(親族)の年収が123万円を超えると、親は扶養控除を受けられなくなります。

その代わり、特定親族特別控除を受けられます。

特定親族特別控除の控除額は、子供の年収によって異なります。

年収150万円までは、扶養控除と同じ63万円ですが、年収150万円を超えると、階段状に少しずつ減ります。

特定親族特別控除の対象となる子供(19~22歳、かつ、年収123~188万円の親族)を、「特定親族」といいます。

ところで、よく「扶養に入る」「扶養から外れる」という表現が使われています。

一般的に「扶養に入る」という表現をしたとき、税金上、扶養控除を受けられるだけでなく、住民税非課税での計算や、奨学金の条件など、いろいろな場面で利用されます。

その観点で考えたとき、特定親族は、扶養に入りません! つまり、扶養親族ではありません。扶養していない状態です。

大学生が年収150万円までアルバイトをしても、親は今までと同じ63万円の控除を受けられることから、「年収の壁150万円」にアップしたとされています。

しかし、これは「扶養に入る」ことと、イコールではありません。

扶養に入るための条件は、あくまでも、年収123万円(所得58万円)以下です。

年収123万円(所得58万円)を超えたら、扶養から外れていることに注意が必要です。

このことを踏まえたうえで、特定親族特別控除のメリット・デメリットを紹介していきます。

特定親族特別控除の一番のメリットは、親の税金負担を減らさずに、アルバイトをして、たくさん稼げることです。

2024年までは、年収103万円を超えると、親が扶養控除を受けられなくなるため、もっと働きたくても、年収を抑えるために、シフトを減らすなど、働き控えをしていた学生が多くいました。

そのことにより、学生自身も不満ですし、労働市場でも人手不足が発生し、問題となっていました。

そこで、2025年から、創設されたのが、「特定親族特別控除」です。

年収123万円を超えても、年収150万円までは、親は、今までと同じ63万円の控除を受けられますので、親の税金負担を減りません。

また、年収150万円を超えたとしても、控除額が少しずつ減るだけですので、親の税金負担はそれほど減りません。

年収の壁をあまり気にせずに、アルバイト等できるようになりました。

毎月の給料が支給される際には、源泉徴収で、所得税が引かれます。

同じ月収でも、その引かれる金額は、扶養家族(扶養親族)の人数が多いほど、少なくなります。

年収123万円(所得58万円)を超えた子供は、扶養家族ではないのですが、年収165万円(所得100万円)以下であれば、扶養家族の一人としてカウントしますので、引かれる税金が少なくてすみます。

源泉徴収は、あくまでも仮で徴収しているものですので、最終的に、年末調整で調整します。

もし多く引かれすぎていたら税金が戻ってきますので、心配する必要はないのですが、1年後に戻ってくるよりも、最初から引かれる金額が少ないほうが、毎月の生活費が多く手元に残りますので嬉しいでしょう。

デメリットは、すべての人に当てはまるものではありませんが、一部の人にとっては、決定的なダメージとなります。

「所得金額調整控除」とは、給与年収850万円を超えたとき、最大15万円の控除を受けられるものです(住民税も同じ15万円)。

2019年までは、給与所得控除の最大額は220万円だったのですが、2020年から195万円に減額されました。

年収850万円を超える人に対する増税なのですが、その増税の影響を緩和するため、障害者や23歳未満の扶養家族がいる場合には、次の金額の控除を受けられるようになりました。

控除額={給与収入(※)-850万円}×10%

※(1,000万円超の場合は1,000万円)

つまり、年収850万円を超える親は、23歳未満の扶養している子供がいれば、最大15万円の控除を受けられます。年収1,000万円以上の人であれば、所得税と住民税を合わせると、最大4万5千円以上の節税となります。

ところで、この所得金額調整控除を受けるための条件は、「23歳未満の扶養親族」がいることです。

年収123万円(所得58万円)を超えた子供は、扶養親族ではありません(特定親族に該当する)ので、控除を受けることができません。

年収850万円を超える親の場合、税金負担が増えてしまいます。

シングルマザー・シングルファザーなど、ひとりで子供を育てている「ひとり親」の場合、合計所得金額が500万円(給与年収約678万円)以下だと、ひとり親控除を受けられます。所得税は35万円、住民税は30万円です。

扶養控除とは別に受けられますので、所得税と住民税を合わせて、最大約6万5千円くらい、節税になります。

ところで、この所得金額調整控除を受けるための条件は、「扶養親族」がいることです。年齢は関係ありません。

ただ、年収123万円(所得58万円)を超えた子供は、扶養親族ではありませんので、控除を受けることができません。税金負担が増えてしまいます。

ちなみに、配偶者と死別した女性は、扶養家族がいない場合は、寡婦控除を受けられます。その場合の控除額は、所得税は27万円、住民税は26万円です。

死別したシングルマザーの場合は、子供の年収が123万円を超えても、あまり影響はないかもしれません。

シングルファザー、離婚したシングルマザー、未婚の人には、大きな影響が出ます。

前年の所得が以下の金額以下であれば、住民税の均等割が非課税となり、住民税そのものが非課税となります(東京23区など1級地の場合)。

給与収入(年収)に換算すると、このようになります。

| 世帯の人数 | 所得 | 給与収入(年収) |

|---|---|---|

| 1人(単身) | 45万円 | 110万円 |

| 2人(扶養1人) | 101万円 | 166万円 |

| 3人(扶養2人) | 136万円 | 205万円 |

| 4人(扶養3人) | 171万円 | 255万円 |

| 5人(扶養4人) | 206万円 | 305万円 |

また、前年の所得が以下の金額以下であれば、住民税の所得割だけ非課税となります。

世帯全員が住民税非課税の場合、「住民税非課税世帯」となりますが、以下のように、多くの特典があります。

住民税非課税の基準となる所得の計算式を見るとわかりますが、「扶養親族」であることが条件です。扶養親族でなくなると、一人分減りますので、所得で35万円分、基準の金額が低くなります。

すると、今までは、住民税非課税であったのに、子供の年収が123万円を超えると、来年から住民税非課税にならないケースもありえます。

住民税非課税世帯から外れると、いろいろな負担が増加します。ほぼ毎年、支給されている、住民税非課税世帯向けの給付金ももらえなくなります。

「日本学生支援機構(JASSO)」など、多くの奨学金では、本人と親(生計維持者)の収入条件が設けられています。

奨学金には、返還が不要な「給付型」と、返還が必要な「貸与型」がありますが、特に「給付型」では、収入条件が厳しいです。

親の収入については、扶養している子供の人数を考慮して判定しますので、扶養している子供の人数が多いほど、収入が高くても大丈夫になります。

ところが、扶養している子供の年収が123万円を超えてしまうと、扶養家族に該当しなくなりますので、収入条件が下がります。場合によっては、収入条件を満たさなくなり、奨学金をもらえなくなる可能性があります。

特に注意点ですが、たとえば、大学生の子供が2人(たとえば、兄と弟)いて、兄だけ奨学金をもらっていて、弟は奨学金をもらっていない場合、弟の年収が123万円を超えてしまうと、親の収入条件を満たさなくなって、兄の奨学金に影響を与える可能性があります。

自分は奨学金をもらっていなくても、兄弟で奨学金をもらっている人がいたら、影響を与える可能性があります。

奨学金の年収条件は、奨学金を支給する団体によって異なりますので、事前に年収条件を確認したほうが良いでしょう。

大企業を中心に、会社によっては、扶養している配偶者や子供がいる場合、家族手当・子供手当などが支給されることがあります。

金額としては、毎月、扶養家族1人当たり5,000円から3万円くらいまでが一般的ですが、従業員としては嬉しいものです。

ただ、これらの家族手当・子供手当の支給条件として、「扶養家族であること」としている会社が多いです。

子供の年収が123万円を超えると、扶養家族に該当しなくなり、手当をもらえなくなる可能性があります。

個別の事情については、勤務している会社にご確認ください。

以上、特定親族特別控除のデメリットを紹介してきましたが、個人的には、これらは制度のバグであると考えています。

もともと、特定親族特別控除の制度が設けられた目的は、年収123万(2024年までは103万円)という扶養の年収条件が低すぎて、大学生が十分にアルバイトをすることができないため、年収の壁を気にせずに、もっと働けるようにすることでした。

ところが、123万円を超えると、扶養家族でなくなり、その他のいろいろな条件に引っかかって、親の負担が多くなったり、奨学金をもらえなくなるというのは、本来の趣旨に反しています。

本来であれば、「特定親族特別控除」ではなく、19~22歳の年齢では、「年収150万円まで扶養控除」を受けられるようにすべきです。

おそらく、税金のことをよく知らない政治家が、年収の壁をアップすればいいと考えて法案を作ったが、細かい部分までは考慮されていなかったため、このような変な制度になってしまったのでしょう。

基本的に、政治家は税金のことに詳しくないため、制度のバグをなくすためには、有権者が訴えていく必要があると思っています。