サラリーマンなど給与をもらうときに差し引かれている源泉徴収。 初めて給与をもらった人などは、どうして差し引かれている…[続きを読む]

【初心者向け】確定申告とは? 対象者や期限、必要書類など

確定申告とは、1年間でいくら収入があったかを税務署に申告して、その金額に応じた税金(所得税)を納める手続きのことです。

ただ、確定申告と聞くととにかく難しくややこしいイメージが先行しがちです。この記事では、確定申告の初心者向けに、確定申告の対象者や期限、必要書類など基本的なことについてまとめます。

目次

1.確定申告と源泉徴収、年末調整の違い

確定申告と似た言葉に源泉徴収や年末調整といった用語があります。確定申告を正しく理解していくうえでも、まずはこれらの用語の違いについて理解しておきましょう。

(1)確定申告は「自分で所得・所得税を申告して納税する」

確定申告とは、1年間(1月1日~12月31日)の所得を確定し、所得税額を計算・申告する手続きのことです。納税義務者は決められた期間に、自分で税務署で申告手続きを行い、所得税を納税しなければなりません。

(2)源泉徴収は「会社が所得税を給与から差し引く」

源泉徴収とは、会社員や公務員などが受け取る毎月の給与から、一定額の税金(所得税)を差し引いて、会社(団体)が代わりに納税することです。

給与から差し引くものには、所得税の他に、住民税・社会保険料などがあります。住民税の場合は特別徴収、社会保険料(健康保険料・年金保険料など)の場合は単に徴収といいます。源泉徴収は「天引き」と呼ばれることもあります。徴収元は給与所得者ですが、納税義務者は事業者(従業員を雇用する会社・公共機関など)です。

(3)年末調整は「会社が源泉徴収額と正しい納税額を調整する」

給与所得者は毎月の給料から源泉徴収されますが、徴収額と実際の納税額は異なります。なぜなら、所得税は年間の所得に対して課せられるものであり、1年が終わらないと確定しないからです。

そこで年末に所得税を計算し直し、正しい納税額を確定する手続きを年末調整と言います。年末調整の結果、納税額が不足していれば追納し、納税額が超過していれば還付を受けられます。

ただし、年末調整を行った場合でも、給与所得以外の収入(不動産賃貸収入、有価証券の売却益など)が一定金額以上ある場合は、年末調整では調整できませんので、別途、確定申告が必要です。

2.目的、対象者、手続き

確定申告は所得を確定して、所得税を納める手続きのことです。この確定申告とは具体的にどんな目的で、どのような人がやるのか詳しく説明します。

(1)目的は「申告納税」または「還付申告」

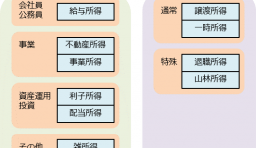

所得には給与所得や事業所得など10種類の所得があります。これらの所得を受け取っている人は、その所得額に応じて所得税ならびに復興特別所得税を納税しなければなりません。これが第1の目的である「申告納税」です。

ただし、中には所得税を納め過ぎる方もいますが、この場合には超過分を税務当局から還付してもらわなければなりません。これが第2の目的である「還付申告」です。

確定申告をする目的は「申告納税」または「還付申告」のどちらかとなります。

(2)対象者は「所得控除の合計額を超える人」

確定申告が必要になる人は原則として所得控除額の合計額を超える人です。所得控除を簡単に説明すると、所得から差し引くことができる金額のことです。

なお、この所得から所得控除を差し引いた金額を課税所得と言います。つまり、言いかえると「課税所得が発生している人」が対象者となるのです。

ただし、課税所得が発生している場合でも、会社勤めで下記の3つを満たす人は確定申告の必要がありません。

- 給与の収入金額が2,000万円以下

- 給与の支払いを1か所だけから受けている

- 給与所得、退職所得以外の所得が20万円以下

つまり、一般的な会社員や公務員の方は確定申告が不要です。ただし、確定申告が必要ない人でも、住宅借入金等特別控除や医療費控除などを受ける場合は、確定申告が必要になります

(3)期限は「翌年2月16日から3月15日まで」

確定申告の対象になる所得は1月1日~12月31日に発生した所得に限ります。そして、この所得の確定申告手続きは原則、翌年2月16日~3月15日の期間に行い、確定申告期限までに納税を終えます。

なお、この期限を超えてしまうと、加算税や延滞税などのペナルティも納めなければならなくなります。必ず申告・納税期限を守るようにしてください。

3.手続き方法

実際に確定申告をすることになれば、どのように手続きを取ればいいのでしょうか。ステップを1つずつ確認してみます。

(1)確定申告に必要な書類を集める

確定申告をするにあたって、あらかじめ用意しておかなければならない書類があります。それが源泉徴収票と控除証明書です。

- 源泉徴収票:会社などから受け取れます

- 控除証明書:医療費の領収書や保険料の控除証明書です

これらの書類を用意することで、所得金額と控除額の状況を把握できるようになります。

(2)申告書を入手する

確定申告では申告書を提出しなければなりません。この申告書は税務署で取得したり、国税庁のウェブページから手に入れることができます。

申告書の様式(フォーマット)の主なものには、以下の種類があります

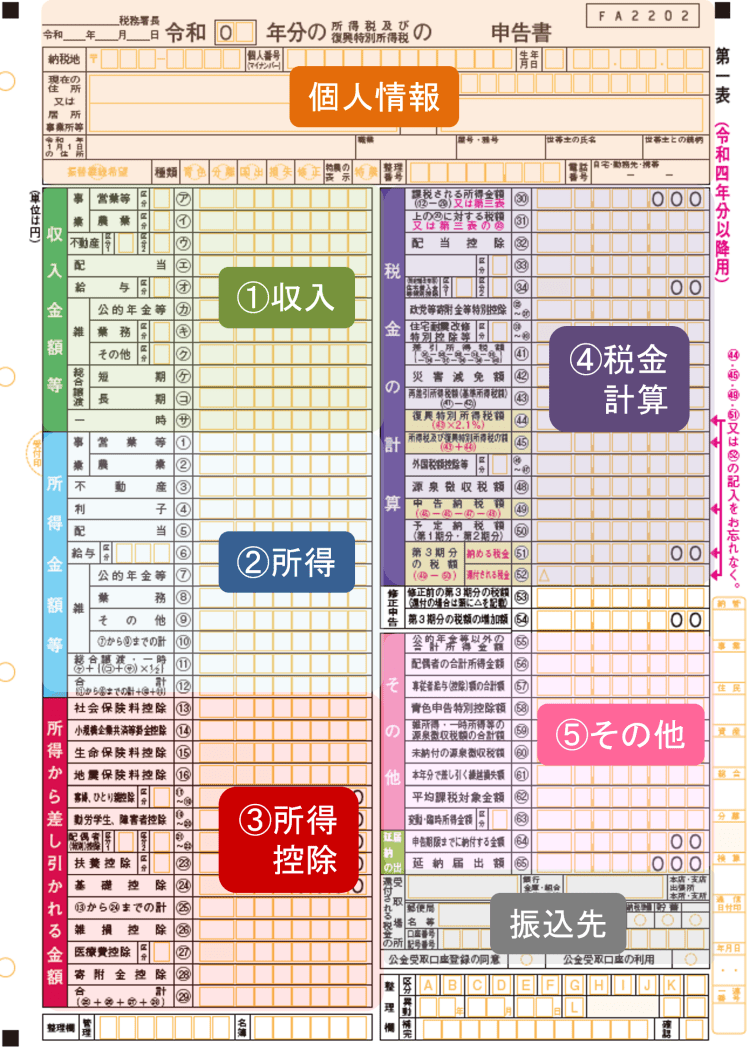

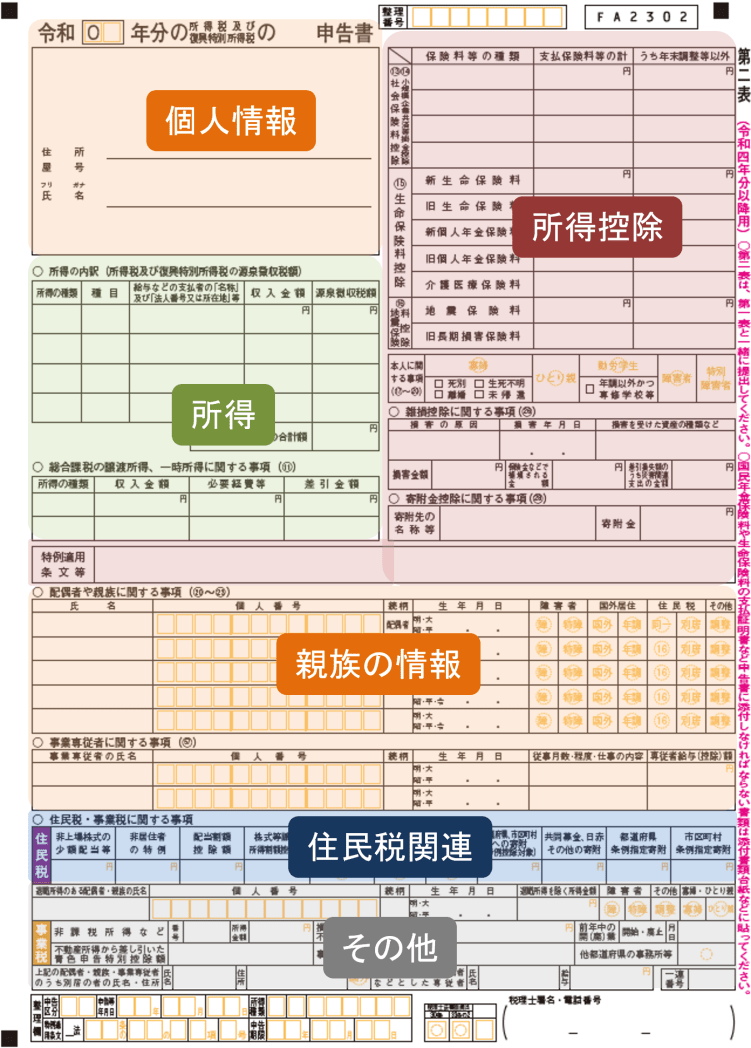

- 第一表・第二表:給与所得、雑所得、事業所得などを記入(全員必須)

- 第三表:申告分離課税に対応(不動産の売却益など)

- 第四表:所得金額が赤字に対応

以前は、申告書Aと申告書Bに分かれていましたが、2023年の確定申告(令和4年分の申告)から、AとBの区別がなくなりました。

第一表と第二表のフォーマットはこんなものです。

第一表

第二表

パターン別に必要な申告書の種類をまとめてみました。

| 所得のタイプ | 申告書の種類 |

|---|---|

| 所得は以下のみ ・給与所得 ・雑所得 ・配当所得 ・一時所得 ・事業所得 ・不動産所得 ・上記以外 |

第一表・第二表 |

| ・土地・建物・株式などの譲渡所得がある ・退職所得がある ・山林所得がある ・先物取引の雑取得がある |

第一表・第二表+第三表 |

| ・所得が赤字である ・雑損控除額を所得金額から引くと赤字になる ・繰越損失額を所得金額から引くと赤字になる |

第一表・第二表+第四表 |

(3)必要書類を準備する

確定申告の内容に応じて付表や計算書などを準備しなければなりません。数が多いので全てを挙げることはできませんが、下記のような資料があります。

- 給与所得者の特定支出に関する書類

- 住宅借入金等特別控除額の計算明細書

- 所得の内訳所

- 医療費控除の明細書

いずれの書類も所得税の特例を適用する場合や、控除額を証明する場合などに必要なものです。これらの必要書類を提出しなければ確定申告できない可能性もあるので、確実に用意するようにしましょう。

(4)申告書を作成する

申告書に必要事項を記入して、申告書を作成します。主に手順は下記の通りです。

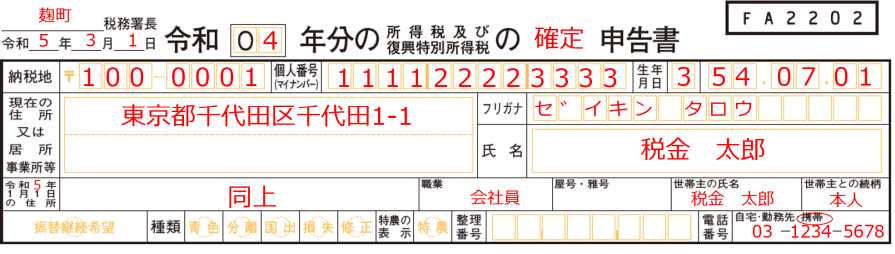

- 住所、氏名などの個人情報を記入する

- 収入金額や所得金額を計算、記入する

- 所得控除額を計算、記入する

- 所得税額を計算、記入する

- その他事項や延納事項を記入する

- 第二表を作成する

そのほか、源泉徴収票や控除関係書類等を添付して申告書を完成させます。

会社員向けの確定申告書の書き方の詳細については、次の記事をご参照ください。

あるいは、国税庁の「確定申告書等作成コーナー」にアクセスし、質問に答えたり、案内に従って必要な数字を入力することで確定申告書をオンラインで作成することも可能です。また、マイナポータルを利用すれば一部の数値の入力も省略することができます。

(5)申告書を提出する

作成した申告書は下記のいずれかの方法にて提出することが可能です。自分がやりやすい方法で提出をすると良いでしょう。

- 管轄の税務署に持参する

- 管轄の税務署に郵便などで送付する

- e-Taxで申告する

税務署に持参する場合は税務署の開庁日を確認して手続きをすることが肝心です。また、送付の場合は通信日付印を提出日とみなすので気をつけましょう。e-TAXであれば24時間提出できます。

(6)納税または還付の手続きを取る

確定申告手続きは納税または還付をもって終了となります。納税の場合は下記の方法から手続き可能です。

- 振替納税を利用する

- 現金納付を利用する

- e-Taxで納付する

また、還付を受ける場合は、後日、申告した金融機関の預貯金口座に還付金が振り込まれます。

4.マイナンバーの記入

2016年分(平成28年分)の確定申告から、マイナンバーの記入が必要になりました。マイナンバーの記載個所は申告書・第一表の上のほうに「個人番号」と書いてある場所です。

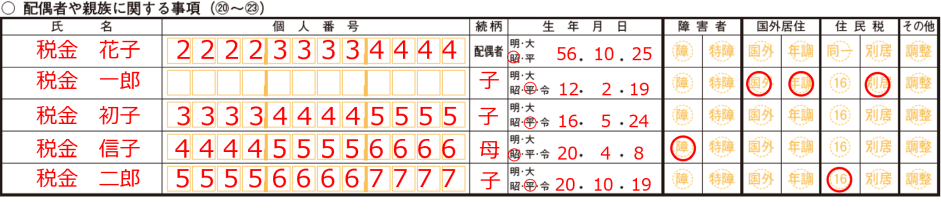

また、配偶者や扶養親族がいる場合には、申告書・第二表の右欄・中段に「配偶者の個人番号」と「扶養親族の個人番号」があるのでそちらに記入します。

なお、マイナンバーの写しを添付書類台紙に貼付のうえ、提出することになります。

もし、マイナンバーカードを持っていないのであれば、通知カードや住民票の写し(マイナンバーの記載があるもの)と、運転免許証などの本人確認書類を提出するようにしてください

マイナンバーには抵抗があるので申告書に書きたくないという方もおります。現時点では、マイナンバーを記入しなかったとしても罰則はありませんが、税務署からは記入してくださいと依頼されることでしょう。それでも記入しなければ受理はされるでしょうが、下手に怪しまれることになりかねません。

マイナンバーを書かなかったとしても結局は税務署にて個人の収入を把握されることに変わりはありませんので、記入したほうが無難です。

まとめ

確定申告は所得を確定し、所得税を申告するために必要になる手続きです。期限を過ぎればペナルティなども発生するので、早めに行動をはじめて確定申告期限に間に合うようにしましょう。

もし確定申告で分からないことがあれば、税理士などの専門家に相談するのがおすすめです。税務署では無料で書き方などを教えてくれます。