会社員にも、働くうえの経費が認められており、それが「給与所得控除」です。給与所得控除とは何か、計算方法などを、わかり…[続きを読む]

配偶者控除と配偶者特別控除の違い|どちらがお得?【2025年版】

配偶者を養っていると、年末調整や確定申告で「配偶者控除」あるいは「配偶者特別控除」の申請をすることで、税金の還付を受けることができます。

2025年から、所得税改正で、それぞれの年収条件が変わります。

この記事では、「配偶者控除」と「配偶者特別控除」の違いを図を使ってわかりやすく解説し、どちらの控除を受ければ良いのか、スッキリ整理していきます。

目次

1.配偶者控除と配偶者特別控除の違いは、配偶者の年収

▷配偶者控除と配偶者特別控除の年収の壁

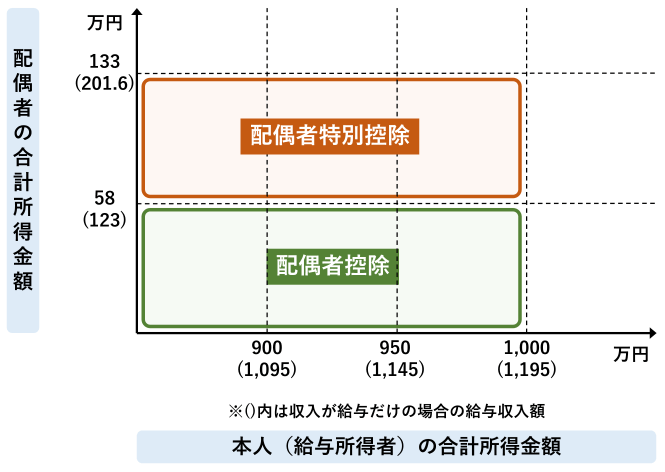

配偶者控除と配偶者特別控除の違いは、簡単にいうと、配偶者(夫や妻)の年収(所得)で決まります。下の図をご覧ください。

- 配偶者の年収が123万円以下なら、配偶者控除

- 配偶者の年収が123万円超~201.6万円未満なら、配偶者特別控除

ということです(上の図のカッコ内の金額)。

ちなみに、「年収」というのは、給与をもらっている人の年収のことですので、所得(給与所得)で表現するとこのようになります。

- 配偶者の所得が58万円以下なら、配偶者控除

- 配偶者の所得が58万円超~133万円以下なら、配偶者特別控除

個人事業主・フリーランスや自営業の人は、こちらの所得で判断します。

参考までに「所得=収入-経費」という関係ですが、詳しくは、下記の記事をご覧ください。

▷2025年から年収の壁がアップ

「あれ?知っている年収と違う?」と疑問に思われた方がいるかもしれません。

実は、所得税改正で、2025年から、配偶者控除・配偶者控除を受けるための年収の壁(所得の条件)がアップします。

基礎控除額が、48万円→95万円に、給与所得控除額が、55万円→65万円に引き上げられたことにより、それぞれの年収の壁が次のように引き上げられます。

| 控除内容 | 対象者 | 年収(所得)条件 | ||

|---|---|---|---|---|

| 改正前 | 改正後 | 増額 | ||

| 配偶者控除 | 控除対象配偶者 | 103万円 (48万円) |

123万円 (58万円) |

+20万円 (+10万円) |

| 配偶者特別控除 (満額) |

源泉控除対象配偶者 | 150万円 (95万円) |

160万円 (95万円) |

+10万円 (同じ) |

| 配偶者特別控除 | 配偶者 | 201.6万円 (133万円) |

201.6万円 (133万円) |

同じ (同じ) |

※配偶者の種類については「用語解説」をご参照ください。

2.配偶者控除と配偶者特別控除のどちらがお得?

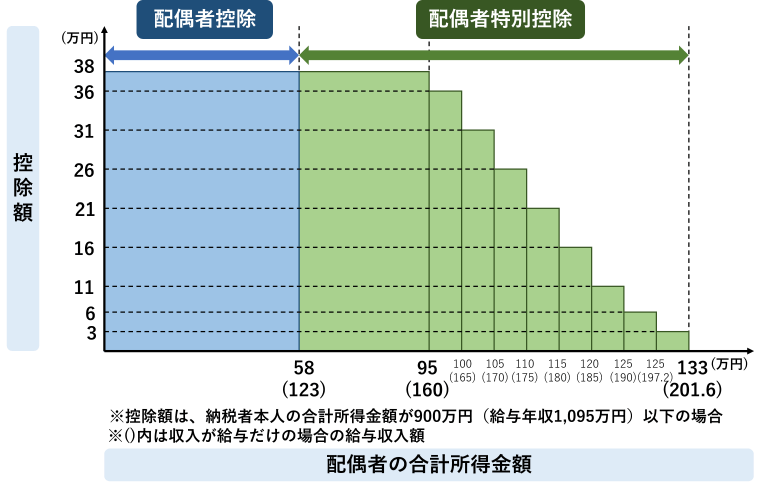

- 配偶者控除の金額は13万円~38万円(本人の年収によって違う)

- 配偶者特別控除の金額は1万円~38万円(本人と配偶者の年収によって違う)

です(70歳未満の配偶者の場合)。

本人の年収が1,095万円の人に限っていうと、次のようになります。

- 配偶者控除の金額は38万円

- 配偶者特別控除の金額は3万円~38万円(配偶者の年収によって違う)

これだけ見ると、「配偶者控除」のほうが「配偶者特別控除」よりも少しお得に見えるかもしれません。

ただ、「配偶者控除」と「配偶者特別控除」のどちらを受けられるかは、さきほど説明したように、配偶者の年収(所得)で決まりますので、自分で選ぶことはできません。

▷配偶者の年収160万円以下なら、どちらでも控除の金額は同じ

どちらかというと意識したほうが良いのは、配偶者の年収160万円のボーダーラインです。

詳しい控除金額は後で紹介しますが、本人の年収が1,095万円(所得900万円)以下で、さらに、配偶者の年収が150万円(所得95万円)以下であれば、配偶者控除でも配偶者特別控除でも同じ38万円の控除を受けられます。

配偶者の年収が160万円を超えると、配偶者特別控除の金額が少しづつ減っていきます。

このため「160万円の壁」と言われます(2024年までは「150万円の壁」でした)。

とにかく、控除を少しでもたくさん受けたいのであれば、年収が160万円以下になることを意識して、パートやアルバイトをすると良いでしょう。

配偶者控除と配偶者特別控除の控除額

配偶者控除と配偶者特別控除の控除額を紹介します。

▷配偶者控除の控除額

配偶者の年収が123万円以下は、配偶者控除です。

配偶者控除は、本人の年収によって金額が違います(ここでは簡単に説明するために給与収入のみのケースで解説します)。

| 納税者本人の給与年収 | 控除額 | |

|---|---|---|

| 70歳未満 | 70歳以上 | |

| 1,095万円以下 | 38万円 | 48万円 |

| 1,095万円超1,145万円以下 | 26万円 | 32万円 |

| 1,145万円超1,195万円以下 | 13万円 | 16万円 |

| 1,195万円超 | 0円 | 0円 |

本人の年収が1,095万円以下なら、満額の38万円が控除されます。

本人の年収が1,095万円を超えると、26万円、13万円と一気に減っていき、年収が1,195万円を超えると、配偶者控除の金額は0円になります(つまり、配偶者控除を受けられません)。

あと、あまりないケースですが、配偶者が70歳以上だと、金額が少し増えます。

▷配偶者特別控除の控除額

配偶者の年収が123万円を超えると、配偶者特別控除です。

配偶者特別控除は、ちょっとややこしいですが、「本人の年収」と「配偶者の年収」の両方によって金額が違います。

| 配偶者の給与年収 | 納税者本人の給与年収 | ||

|---|---|---|---|

| 1,095万円以下 | 1,095万円超 1,145万円以下 |

1,145万円超 1,195万円以下 |

|

| 123万円超~160万円以下 | 38万円 | 26万円 | 13万円 |

| 160万円超~165万円以下 | 36万円 | 24万円 | 12万円 |

| 165万円超~170万円以下 | 31万円 | 21万円 | 11万円 |

| 170万円超~175万円以下 | 26万円 | 18万円 | 9万円 |

| 175万円超~180万円以下 | 21万円 | 14万円 | 7万円 |

| 180万円超~185万円以下 | 16万円 | 11万円 | 6万円 |

| 185万円超~190万円以下 | 11万円 | 8万円 | 4万円 |

| 190万円超~197.2万円未満 | 6万円 | 4万円 | 2万円 |

| 197.2万円以上~201.6万円未満 | 3万円 | 2万円 | 1万円 |

| 201.6万円以上 | 0万円 | 0万円 | 0万円 |

本人の年収が1,095万円以下で、かつ、配偶者の年収が160万円以下なら、満額の38万円が控除されます。

配偶者の年収が150万円を超えると、少しずつ金額が減っていき、年収が201.6万円以上になると、配偶者特別控除の金額は0円になります(つまり、配偶者特別控除を受けられません)。

また、本人の年収も1,095万円を超えると、少しずつ金額が減っていき、本人の年収が1,195万円を超えると、配偶者特別控除を受けられません。

ちなみに、表の下のほうで「197.2万円以上~201.6万円未満」と他の箇所と「以上」「超」の区分が異なる行がありますが、これは間違いではありません。本来は、所得を基準にしているため、給与年収に直すと、このように複雑になってしまうのです。

個人事業主・フリーランス・自営業の方は、所得を基準にしますので、こちらの表をご覧ください。

4.配偶者控除と配偶者特別控除の手続きの違い

配偶者控除と配偶者特別控除は、会社員・公務員の人は年末調整で、個人事業主・フリーランス・自営業の人は確定申告で、申請します。

配偶者控除と配偶者特別控除のどちらも書き方に大きな違いはありません。

▷年末調整の場合

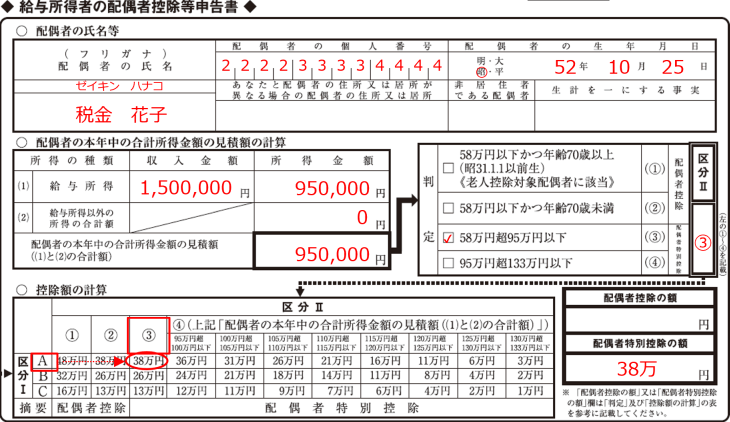

年末調整では、会社から配布される「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書」の、「配偶者控除等申告書」という欄に記入します。

配偶者の所得金額を記入して、それによって判定し、区分Ⅱが決まります。

区分Ⅱが①②なら「配偶者控除」、区分Ⅱが③④なら「配偶者特別控除」になるので、その欄に金額を記入します。

書き方の詳細はこちらをご覧ください。

▷確定申告の場合

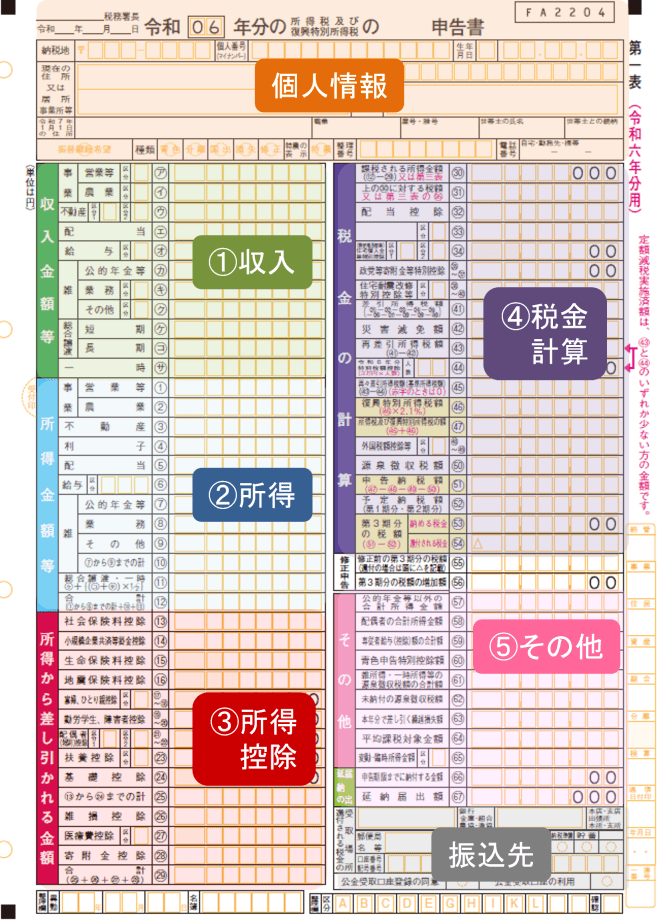

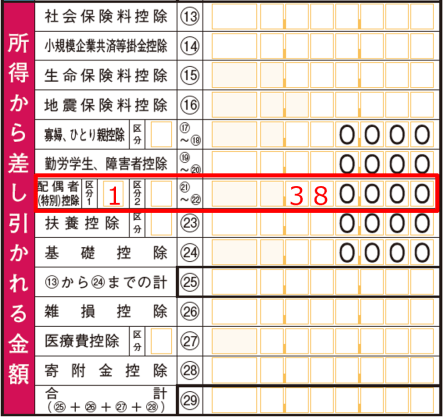

確定申告では、確定申告書の第一表の左下「所得から差し引かれる金額」欄に記入します。

こちらの「配偶者(特別)控除㉑~㉒」という欄に、控除金額を記入します。

区分1は、配偶者控除の場合は空欄で、配偶者特別控除の場合は「1」と記入します。

区分2は、空欄でOKです。

書き方の詳細はこちらをご覧ください。

まとめ

配偶者控除と配偶者特別控除の違いは

- 配偶者の年収が123万円以下なら、配偶者控除

- 配偶者の年収が123万円超~201.6万円未満なら、配偶者特別控除

と覚えておけばよいでしょう。