【2026年版】配偶者控除とは?年収条件や金額をわかりやすく解説

配偶者控除とは?配偶者特別控除とは?それぞれの年収条件や金額について、図を使ってわかりやすく解説します。年末調整や確…[続きを読む]

この記事では、確定申告で「配偶者控除」あるいは「配偶者特別控除」を適用するための、確定申告書の書き方と必要書類についてわかりやすく解説していきます。

目次

確定申告で配偶者控除・配偶者特別控除を受けるには、確定申告書に配偶者の氏名や収入などの情報を記載して税務署に提出するだけです。

配偶者控除・配偶者特別控除を受けるために確定申告書に記載する内容は以下の通りです。

確定申告書の作成の際は以下の書類を手元に準備しておくとスムーズに記入できるでしょう。

配偶者の前年1年間の合計所得(収入)を記入しますので、配偶者がアルバイト・パート等で給料をもらっているなら、会社から通知された「源泉徴収票」を用意します。

配偶者のマイナンバー(個人番号)を記入しますので、配偶者にマイナンバーを確認しておきましょう。マイナンバーカードを持っていればカードに記載されています。

マイナンバーカードを持っておらず、配偶者自身もわからなければ、マイナンバー記載つきの住民票を取得すれば、記載されています。

確定申告で受けられる配偶者控除・配偶者特別控除の控除額は自分で計算する必要があります。

控除額は配偶者の収入やあなた自身の収入によって控除の金額が変動しますが、比較的多くの方が該当するケースを挙げると、以下の条件すべてに当てはまる方は控除額が38万円です。

ご自身や配偶者の収入が増えるほど控除の金額は下がっていき、あなたの前年の所得が1,000万円超(年収1,195万円超)となる場合は配偶者控除・配偶者特別控除は利用できません。

また、配偶者特別控除は配偶者の所得が133万円超(年収約201万円)となると利用できません。これらの点にも注意してください。

配偶者控除の金額についてより詳しく知りたい方は以下の記事を参考にしてください。

ここからは配偶者控除・配偶者特別控除を利用する場合の、確定申告書の書き方(手書き)について解説していきます。

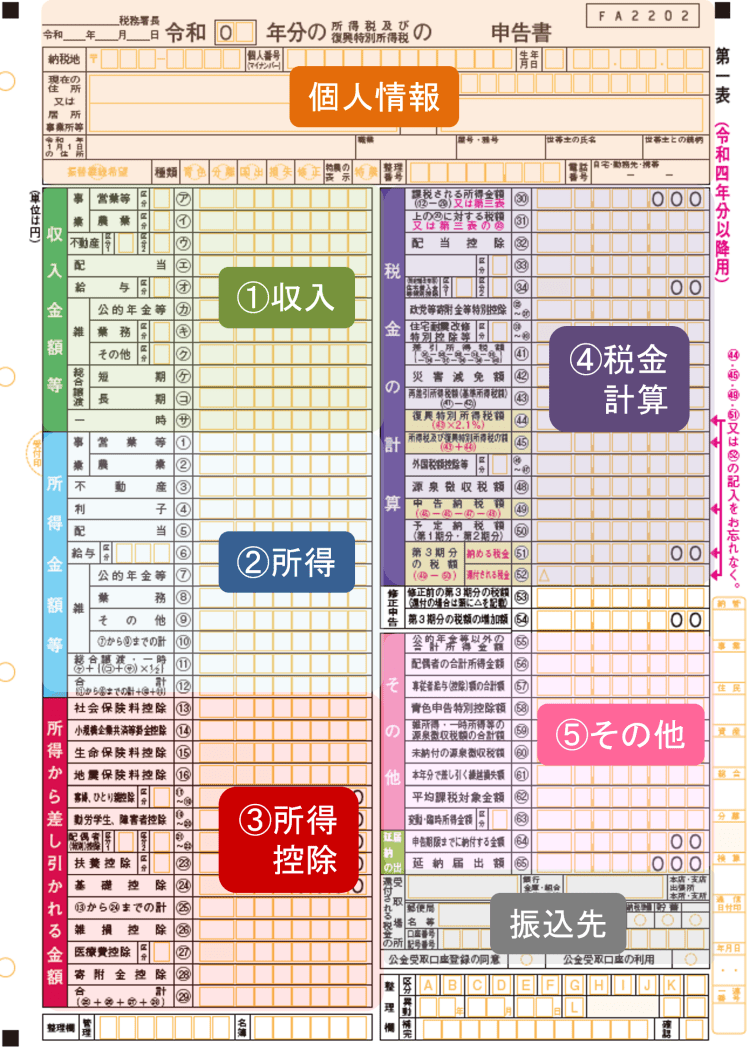

確定申告書は第一表と第二表のセットになっていて、第一表は以下のようにいくつかのエリアに分かれています。

配偶者控除を受けるには③「所得控除(所得から差し引かれる金額)」エリアと⑤「その他」のエリアに控除の金額や配偶者の情報を記入する必要があります。

ここでは、次のモデルケースを利用して、③⑤のエリアについて説明していきます。

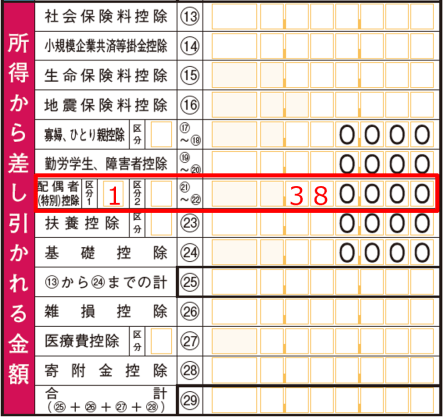

配偶者(特別)控除欄に配偶者控除の金額を記入します。また、必要に応じて、区分1と区分2に数字を記入します。

こちらのサンプルは、配偶者の年収が110万円(所得が55万円)のため、配偶者特別控除38万円を受けるケースです。

配偶者控除の金額については、すでに説明しましたが「配偶者控除の金額はいくら?」の箇所をご覧ください。

確定申告書の配偶者控除欄には「区分」を記載する欄が二つあります

区分1の欄は、配偶者控除と配偶者特別控除のどちらを利用するかを記入する欄で、配偶者特別控除(年収103万円超)を利用する人は区分1の欄に「1」と記入します。

区分2は配偶者が国外居住の人のみが関係する欄です。配偶者が日本国内に居住している方は区分2は空欄でOKです。配偶者が国外居住の方は、以下に従って区分2欄を記入してください。

「所得から差し引かれる金額」エリアには、配偶者(特別)控除(赤枠①)の他にも全員が利用できる基礎控除(赤枠②)、医療費控除などの記入欄があるので利用できる控除は全て記載し、㉑㉕に控除の合計額を記入しましょう。

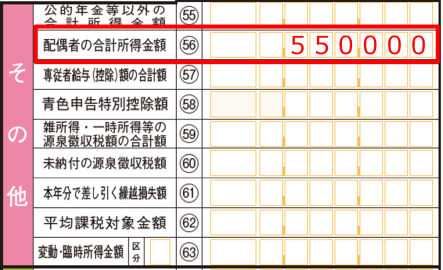

「配偶者の合計所得金額欄」に前年の配偶者の合計所得金額を記入します。

こちらのサンプルでは、配偶者の給与収入が110万円のとき、所得は55万円となります。

配偶者の収入が給与収入のみである場合の合計所得金額の計算方法は「給与収入-給与所得控除」となります。給与所得控除の金額は収入によって異なりますが、年収162万5千円以下の人の給与所得控除は一律「55万円」です。

配偶者の年収が162.5万をこえる場合については下記の記事にてご確認ください。

確定申告書第一表には上記の記入欄以外にも、ご自身の所得や税額を計算して記入するエリアがあります(記入必須)。記載方法は以下の記事で詳しく解説していますので、記載方法に不安がある方や税金の計算方法が分からない方はぜひ併せてご覧ください。

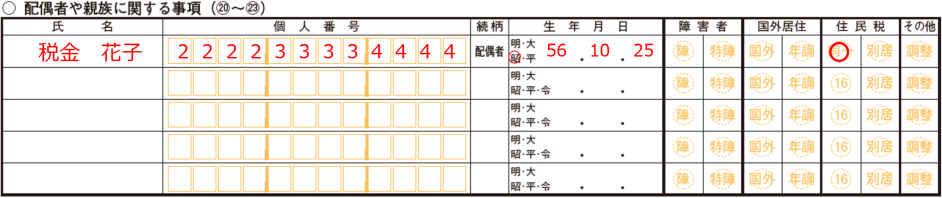

確定申告書第二表には第一表に記入した内容の詳細情報を記入します。配偶者(特別)控除に関しては「配偶者や親族に関する事項」エリアの一番上の行に配偶者の情報を記入しましょう。

配偶者が障害者の場合は「障」、特別障害者の場合は「特障」に〇をします。

配偶者が国外居住の場合は「国外」に〇をします。配偶者が国外居住の方のうち、年末調整ですでに配偶者控除を利用した方は「年調」に〇をします。

右端の「その他」欄の「調整」とは、所得金額調整控除に関する欄です。「所得金額調整控除」の適用を受け、かつ配偶者控除・配偶者特別控除の適用を受けない方はここに〇を記入します。

所得金額調整控除は年収850万円超で23歳未満の扶養家族や特別障害者がいる方が受ける控除ですので、以下全ての条件に当てはまる方がこの欄に〇を記入することになります。

ここまで確定申告書を手書きで作成する場合の記入方法をお伝えしましたが、確定申告書はPC・スマホを使ったオンライン入力でも作成できます。

国税庁HPの「確定申告書作成コーナー」にアクセスし、表示される質問に答えていくと確定申告書が完成します。

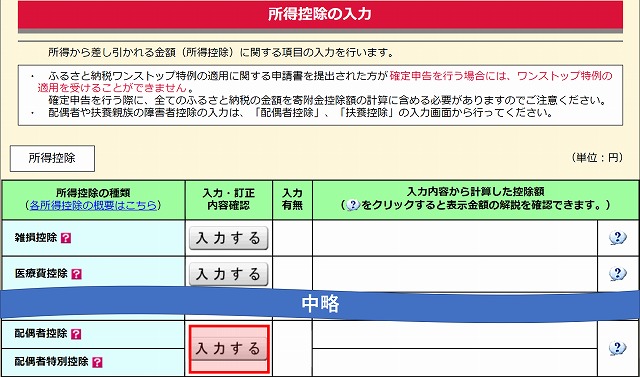

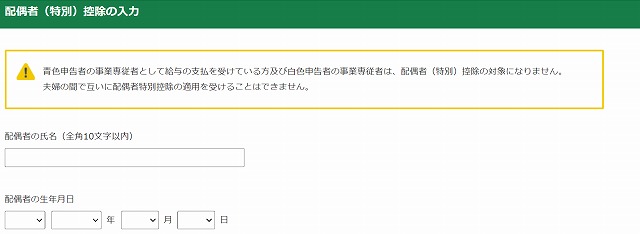

配偶者(特別)控除については「所得控除の入力」の画面で、「配偶者控除・配偶者特別控除」の「入力する」ボタンを選択します。

会社員の場合は「給与所得の入力」画面で源泉徴収票の記載内容を入力したあと、上記の配偶者や扶養親族の入力画面が表示されますのでそこで配偶者の情報を入力します。

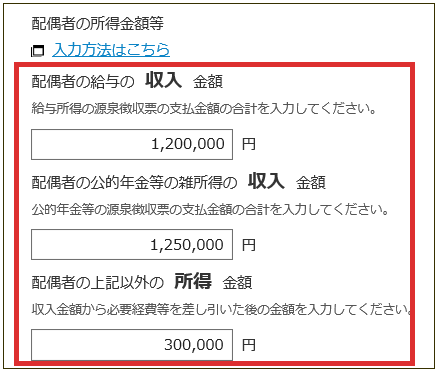

配偶者の所得金額等についての情報を入力すると、控除額などは自動で計算してくれます。

確定申告書の用意ができたら、本人確認書類と各種控除の証明書を添付してお住まいの地域の税務署に提出します。

配偶者控除は他の控除と違って基本的には証明書の添付等は不要ですが、配偶者が日本国外に居住している場合は別途以下の添付書類が必要となります。

なお、年末調整の際に上記の書類を勤務先に提出している場合は、確定申告の際に添付書類を提出する必要はありません。

最後に確定申告における配偶者控除についてよくある質問と回答をまとめましたので参考にしてください。

年末調整で配偶者の年収を間違えていた等の理由で、誤った配偶者控除を申請してしまった場合には確定申告で修正することが可能です。修正方法は、確定申告書に正しい配偶者控除の金額を記入し、確定申告をすればOKです。

配偶者が専業主婦でなくても配偶者控除を利用することができます。ただし、配偶者の年収が103万円以下であることが条件です。

なお、配偶者の年収が103万円を超えていても、年収約201万6千円未満であれば配偶者特別控除を利用することができます。

配偶者控除が利用できるかどうかは「合計所得金額」で判断します。したがって年金を受け取っていたとしても、合計所得金額が48万円以下であれば配偶者控除を受けることができます。

なお、年金収入は確定申告において「雑所得」に該当します。年金収入がある人の雑所得の計算方法は以下の国税庁ホームページで確認してください。

【参照】国税庁:高齢者と税

年末調整で配偶者控除を利用しており、さらにその後確定申告をする必要が生じた場合、確定申告書には再度、配偶者控除の金額を記入しなければなりません。

「年末調整と確定申告の両方に配偶者控除を記入したらダブってしまうのでは?」と勘違いしてしまいそうですが、二重で控除されるようなことはないため心配は無用です。逆に、記入しないと、配偶者控除が適用されなくなってしまいます。

正しい計算をするためには確定申告でも配偶者控除の金額を記入しなければならないと覚えておいてください。

育休中であっても、在籍中の会社で年末調整をしてくれる場合は確定申告をする必要はありません。ただし、年末調整をしていない場合は確定申告で配偶者控除を利用することになります。