【2024年版】ふるさと納税の確定申告書の書き方と記入例

ふるさと納税で税金の控除を受けるには2つの方法があります。今回は、ふるさと納税で寄付金控除を受けるための確定申告書の…[続きを読む]

豪華な返礼品やポイント還元など、お得な制度として知られるふるさと納税。ポイント還元については2025年10月から廃止となりましたが、ふるさと納税をすると、その一部が控除されて所得税や住民税の負担が減ります。

これを「寄附金控除」といいます。

給与をもらっている会社員・公務員などの方は、年末になると年末調整を行いますが、ふるさと納税も年末調整で控除できるのでしょうか?

ふるさと納税はどう控除するかについて詳しく解説します。

結論から述べますと、ふるさと納税は年末調整で控除することができません。

ふるさと納税は「寄付金控除」のひとつですが、年末調整では「寄付金控除」ができません。

その理由についてですが、いくつかありそうです。

年末調整で控除することができるものには、各種保険料控除や住宅ローン控除などがありますが、ふるさと納税は年末調整で控除できる対象には含まれていません。

ふるさと納税はその年の12月31日までに寄付したものが控除の対象になります。

しかし、通常、年末調整はその年の最終給料日の前に行うため、12月ギリギリに寄付をした場合には年末調整で控除することができなくなってしまいます。

また、ふるさと納税は「どの自治体にいくら寄付したのか」ということが非常に重要になりますが、企業の担当者がこのような管理まで行うことは非常に困難で、事務も煩雑になるため年末調整による申告を行うことには不向きです。

このような理由から、ふるさと納税は年末調整では申告することはできません。

従業員の立場からしても、「どの自治体にいくら寄付したか」会社に知られるのは、あまりいいものではないでしょう。

では、ふるさと納税はどのような方法で申告をすべきなのでしょうか?

ふるさと納税の申告方法は2種類あります。

自営業者の方は必ず確定申告を行いますので、その時に、ふるさと納税の控除も一緒に行います。

給与をもらっている方は、一定の条件を満たせば、ワンストップ特例制度という制度があります。この制度を利用すれば郵送だけで申告することができて確定申告よりも簡単です。

それぞれの申告方法について以下で簡単に解説していきます。

確定申告とは、1月1日から12月31日までの1年間の所得を計算して税務署に申告するものです。

以下のいずれかに該当した場合には確定申告で、ふるさと納税を申告する必要があります。

自営業者など、そもそも必ず確定申告が必要な方は、確定申告でふるさと納税の申告も行います。

給与をもらっている人であれば、後述の「ワンストップ特例制度」を利用できます。

ただし、寄付する先が6団体以上になる場合には確定申告が必要になります。

また、ワンストップ特例制度を利用するには、翌年1月10日までに寄附をした自治体に書類を送付(必着)となっていますので、この期日に間に合わなかった場合には確定申告をする必要があります。

確定申告では、ふるさと納税を行なった地方自治体が発行する証明書が必要になるので、この証明書は必ず保管しておくようにしましょう。

ふるさと納税を確定申告する方法については、こちらの記事で解説しておりますので、ご確認ください。

「ふるさと納税だけのために確定申告をするのが面倒」という方のために、国は、ワンストップ特例制度という制度を用意しています。

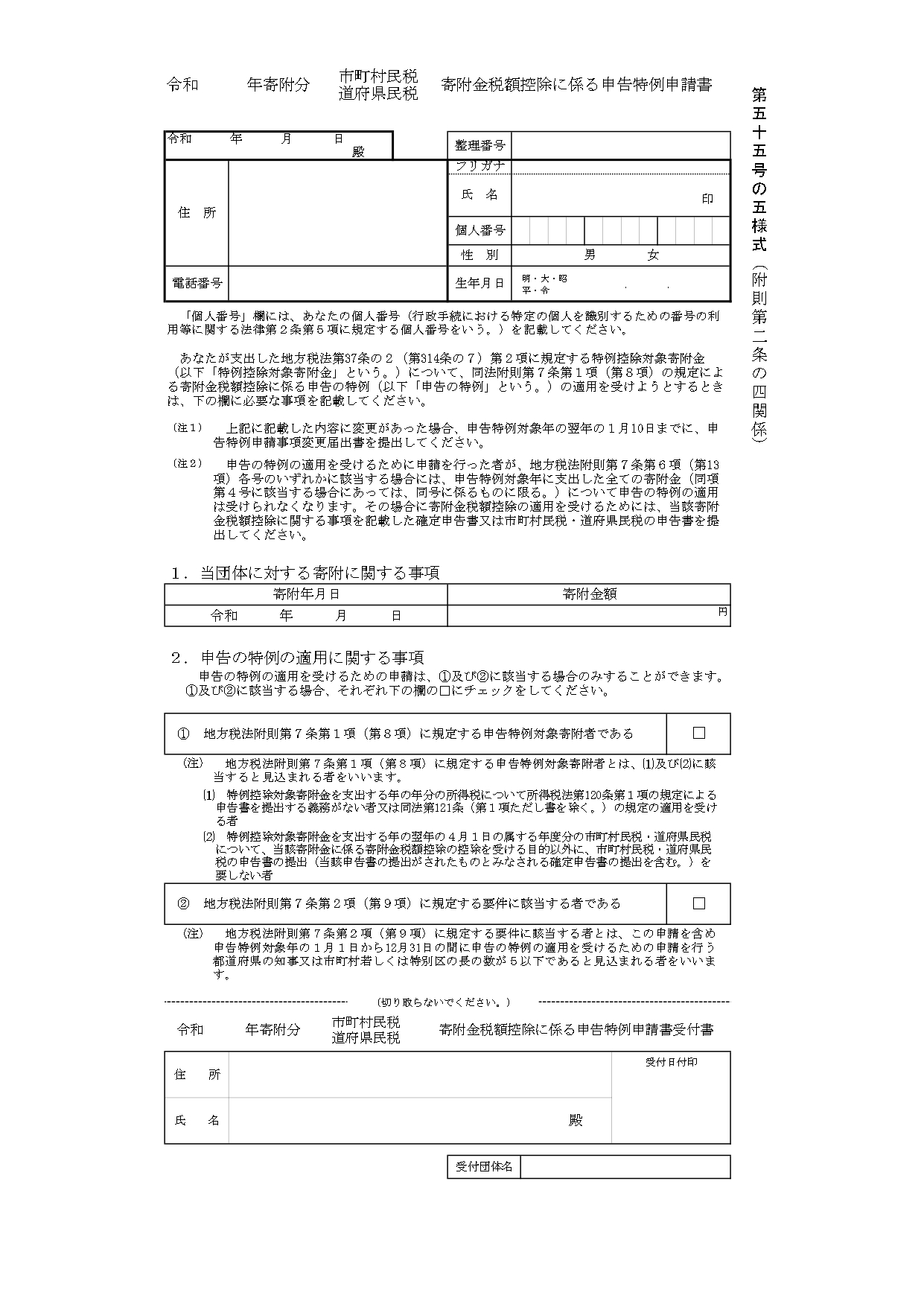

ワンストップ特例制度は「寄附金税額控除に係る申告特例申請書」という書類を寄付をした自治体へ郵送するだけで申告を行うことができる制度です。

翌年の1月10日までに必着で送付が必要です。

「寄附金税額控除に係る申告特例申請書」は証明書と一緒に自治体が同封してくれる場合もありますが、自治体によっては同封してくれない場合もありますので、その場合には総務省のホームページで書式をダウンロードして利用しましょう。

ワンストップ特例制度を利用するには次のような条件があります。

まず、書類を出し忘れたとか、あるいは、退職したなどの理由で、年末調整を行っていない人は、ワンストップ特例制度は利用できず、確定申告が必要です。

また、寄附をした自治体が5つ以下の場合に限られます。

なお、同じ団体に複数回寄付しても1回としかカウントされません。

さらに、確定申告をしないことが前提です。

医療費控除や住宅ローン控除(初年度)を受けるために確定申告を行う場合には、ワンストップ特例制度は利用できません。

ワンストップ特例制度の申請書を提出した後に確定申告をする必要が出た場合、最初の申請書は無効になりますので、確定申告書に改めて寄付金控除に関する必要事項を記入しましょう。

年末調整でふるさと納税の控除を行うことはできません。

確定申告までに間に合えば大丈夫ですので、それまでに証明書を自治体から送ってもらいましょう。

ふるさと納税に限らず、確定申告が必要な場合、年末調整の内容よりも確定申告の内容が優先されます。

ですので、確定申告さえしていれば所得税の清算という意味では調整が可能ですが、会社としては従業員の年末調整を行う義務があります。

また、年末調整で提出する書類は源泉徴収額を決定するうえで重要な書類ですので、確定申告を受けることが決まっていても年末調整はきちんと受けることをお勧めします。

年末調整で、ふるさと納税のワンストップ特例を利用することはできません。

ワンストップ特例制度とは、寄附をした自治体に書類を提出することです。

控除したいものが、ふるさと納税だけ(5団体以下)の場合は、確定申告が必要ないため、「年末調整」+「ふるさと納税ワンストップ特例」の組み合わせが便利です。

ふるさと納税は年末調整で申告することはできません。

以下に該当する人は確定申告を行う必要があります。

上記以外の人は、寄付をした自治体に「寄附金税額控除に係る申告特例申請書」を郵送するだけのワンストップ特例制度を利用できますので、簡単に申告することができるでしょう。