不動産を売却したときの譲渡所得の内訳書の書き方

不動産を売却して利益が出ると譲渡所得の確定申告が必要ですが、様々な特例があったり書類も通常よりも多いです。不動産売却…[続きを読む]

不動産を売って利益が出たら、確定申告で国に所得を申告しなくてはいけません。

通常の確定申告書類に加え、譲渡所得の内訳書や確定申告書第三表(分離課税用)の作成も必要になりますので、一人で確定申告を済ませる自信がないという方もいるでしょう。

この記事では、自宅などの不動産を売却して譲渡所得を得たときの確定申告書の作成方法について、記入例を利用してわかりやすく解説します。

目次

譲渡所得がある方は、確定申告書の作成の前に譲渡所得の内訳書を作成します。確定申告書の各記入欄には、内訳書の内容を転記するものが多いです。

「譲渡所得の内訳書」の書き方はこちらをご覧ください。

不動産売却の譲渡所得の確定申告書として記入が必要なのは、一般的に次のものです。

どれも、税務署の窓口か、国税庁のホームページから入手できます。

確定申告書の作成には以下のような書類も必要になります。

不動産売却の譲渡所得では、不動産の売買を伴うため、次のような特別な書類が必要となります。

続いて確定申告書の書き方を説明しますが、その前に、譲渡所得にはいくつかの種類があります。

まず、課税方法として、譲渡所得には「総合課税」と「分離課税」の2種類があります。

総合課税は給与所得や事業所得など、その他の所得と合算して税金の計算を行います。一方、分離課税は、その他の所得とは切り離して単独で税金の計算を行います。総合課税と分離課税のどちらに該当するかは、以下のように判定します。

今回、解説する、土地・建物等の譲渡所得は分離課税となります。

次に、売却した土地や建物の所有期間によって、「長期譲渡所得」と「短期譲渡所得」の2種類があります。

所得税と住民税の税率は、5年以下の「短期譲渡所得」は、「長期譲渡所得」よりも高い税率になります。

| 所得税及び復興特別所得税 | 住民税 | 合計 | |

|---|---|---|---|

| 長期譲渡所得 | 15.315% | 5% | 20.315% |

| 短期譲渡所得 | 30.63% | 9% | 39.63% |

では、ここから確定申告書の書き方を説明していきます。土地・建物などの不動産の譲渡所得は、分離課税となります。

第一表と第三表を何度か行き来しながら記入していきます。不動産の譲渡所得に関連する部分を中心に解説しますので、第二表については、書き方を省略します。

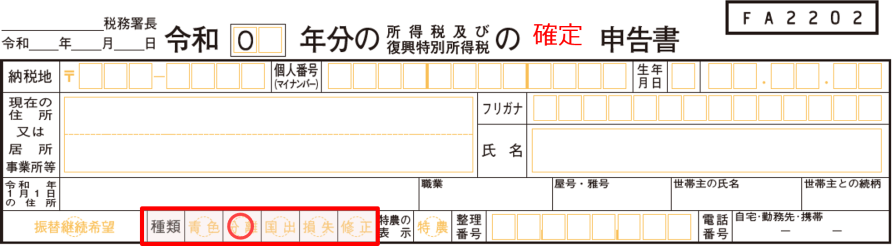

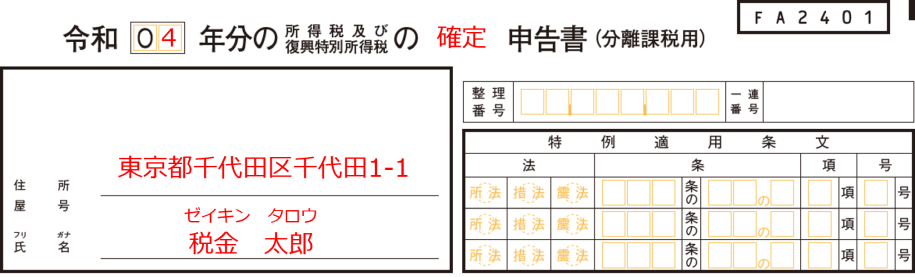

申告書上部に住所、氏名、マイナンバー、生年月日等の基本情報を記入したら、基本情報記入欄のすぐ下にある「種類」欄では「分離」に〇を記入します。

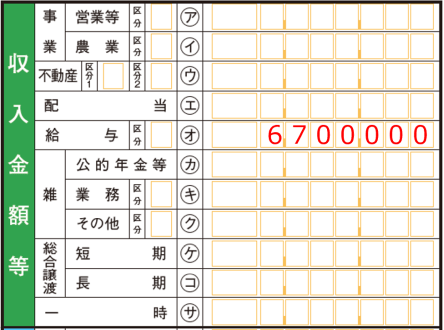

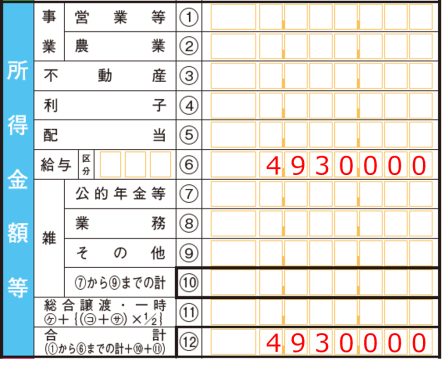

続いて「収入金額等」と「所得金額等」のエリアですが、分離課税の場合、譲渡所得の金額は第三表で記入するため、第一表の「⑪総合譲渡」欄は空欄でOKです。給与所得や事業所得など、譲渡所得以外の所得がある方は該当欄を記入します。

ここでは、給与所得がある場合の例を掲載します。

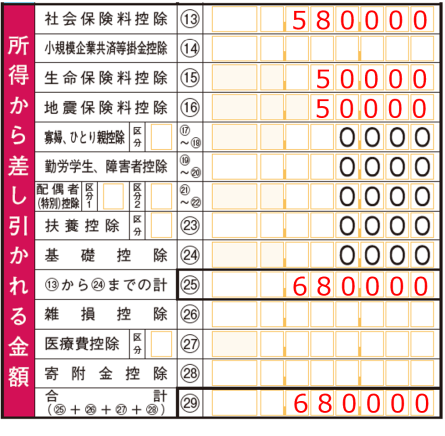

控除する項目を記入します。

「㉔基礎控除」については、譲渡所得と他の所得を合わせて2,500万円を超えると0円になります。

上部に住所、氏名を記入します。

譲渡所得の特例を受けられる方は適用される特例について記入します。

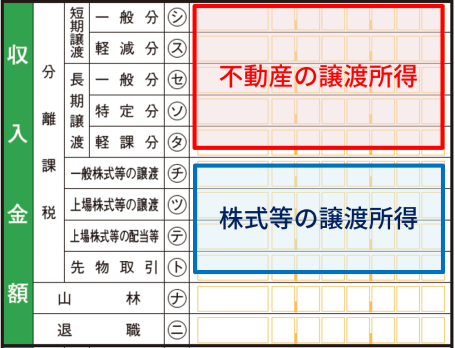

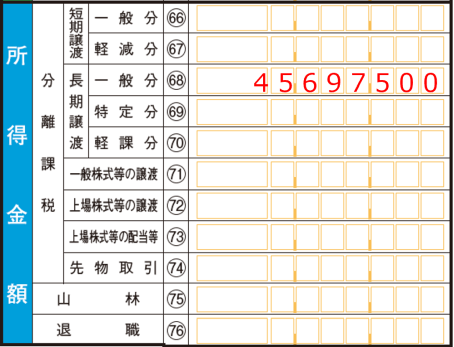

「分離課税」欄の該当する欄に、不動産を売却した際の収入金額を記入します。不動産の譲渡所得の記入欄は「短期譲渡」と「長期譲渡」に分かれます。これは先ほど触れた通り、1月1日時点での所有期間が5年以下なら短期、5年超なら長期となります。

さらに短期譲渡は「一般分」「軽減分」、長期譲渡は「一般分」「特定分」「軽課分」に区分されます。この区分のどこに記入すべきかは以下の表を参考にしてください。通常は「一般分」となります。

| 短期譲渡 | 一般分 | 軽減分以外 |

|---|---|---|

| 軽減分 | 国や地方公共団体への譲渡 | |

| 長期譲渡 | 一般分 | 特定分・軽課分以外 |

| 特定分 | 優良住宅地の造成等のための土地等の譲渡 | |

| 軽課分 | 所有期間が10年超の居住用建物・土地の譲渡 |

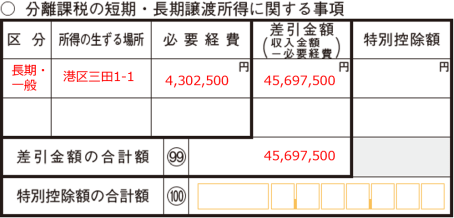

上記の区分のうち、該当する欄に「譲渡所得の内訳書」3面の「収入金額」欄の数字を転記します。

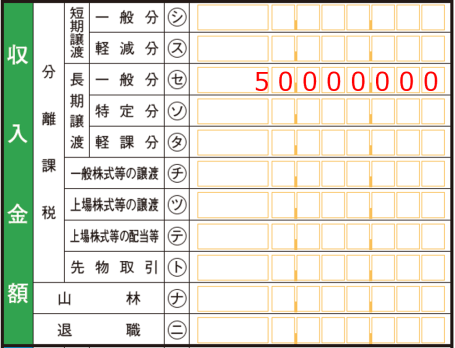

ここでは、長期譲渡(一般分)の場合を例として掲載します。

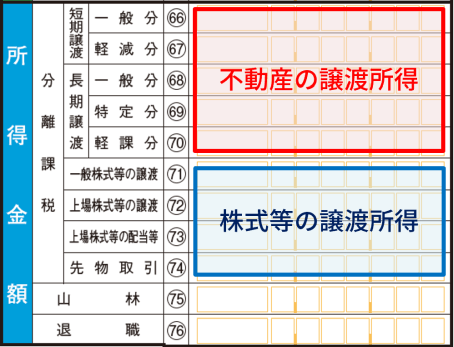

「分離課税」欄の該当する欄に、不動産を売却した際の所得金額を記入します。区分は「収入金額」エリアと同様です。

該当する区分欄に、「譲渡所得の内訳書」3面の「譲渡所得金額」欄の数字を転記します。

左下のエリアに以下の通り記入します。

左下のエリアに以下の通り記入します。

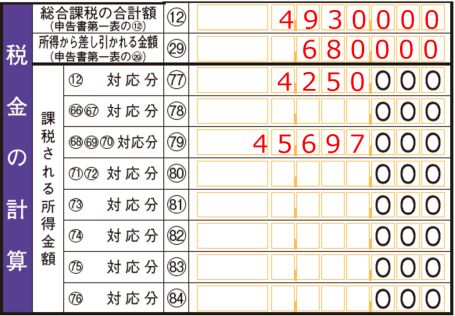

確定申告書第一表の「所得金額等」エリア「⑫合計」欄の金額を転記します。

確定申告書第一表の「所得から差し引かれる金額」エリア「㉙合計」欄の金額を転記します。

「⑫総合課税の合計額」欄の金額から「㉙所得から差し引かれる金額」欄の金額を差し引いた金額を記入します。なお、1,000円未満の端数は切り捨てて記入してください。

「所得金額」欄の短期譲渡所得の金額を転記します。短期譲渡所得がない方は空欄でOKです。

「所得金額」欄の長期譲渡所得の金額を転記します。長期譲渡所得がない方は空欄でOKです。

さらに、右上のエリアに記入します。

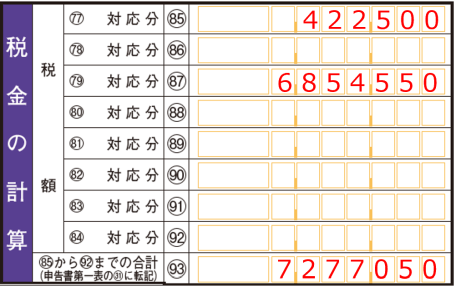

譲渡所得以外の所得に対する税金の額を計算し、記入します。所得税の計算方法は以下の通りです。

所得税率と控除額は所得金額によって異なるため、行かのページを参照ください。

短期譲渡所得に対する税金の額を計算し、記入します。短期譲渡所得の所得税の計算は「短期譲渡所得の金額×30%」の計算式で計算します。

長期譲渡所得に対する税金の額を計算し、記入します。長期譲渡所得の所得税の計算は「長期譲渡所得の金額×15%」の計算式で計算します。

85~92欄までの合計額を記入します。

以下の通り記入します。

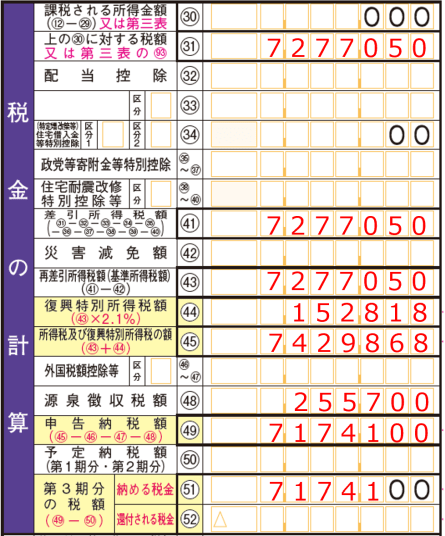

第三表の作成が完了したら、再度、第一表の「税金の計算」エリアの作成に戻ります。

第三表の93欄の金額を転記します。

㉜~㊵欄の各種控除を利用する方は、「上の㉚に対する税額又は第三表の93」欄の金額から各種控除額を差し引いた金額を記入します。㉜~㊵欄が空欄の方は「上の㉚に対する税額又は第三表の93」欄の金額をそのまま記入してください。

災害等で損害を受けたことによる減免を受ける方以外は「差引所得税額」欄の金額をそのまま記入してください。

「再差引所得税額」欄の金額に2.1%を乗じた金額を記入します。

「再差引所得税額」欄の金額と「復興特別所得税額」欄の金額の合計額を記入します。

給与から天引きされた源泉所得税がある方はその金額を記入します。

「所得税及び復興特別所得税の額」欄の金額から、㊻~㊽欄の金額を差し引いた金額を記入します。

予定納税をしている方は、「申告納税額」欄の金額から予定納税の金額を差し引いた金額を記入します。予定納税をしていない方は「申告納税額」欄の金額をそのまま記入してください。

なお、税金の支払いが生じた方は「納める税金」欄に、税金が還付となる方は「還付される税金」欄に記入することになります。

不動産を売却した際の譲渡所得の確定申告について、申告書の書き方を説明しました。作成した確定申告書は譲渡の内訳書と併せて期限までに税務署に提出します。

譲渡所得の確定申告の全体の流れやなどは下記の記事で総合的に解説しています。

また、今回は確定申告書第二表の書き方は省略しましたが、一般的な確定申告書の書き方は下記の記事で解説しています。