e-Taxを利用して確定申告をしよう!

慣れない確定申告は大変ですよね。そんな確定申告が家でもできるって知っていましたか?今回は家でも確定申告ができる「e-…[続きを読む]

確定申告は申告書を提出して終わりではありません。プラスの税金の金額がある場合は、期限までに納税(納付)する必要があります。

確定申告の納税方法(期限はいつまで?どこでどうやって納付する?)、納付書の書き方などを解説します。

目次

まずは確定申告で生じた税金の納税方法について基本的な内容を解説していきます。

確定申告の納付期限は、申告の期限と同じです。つまり、所得税の納付期限は3月15日です。ただし、3月15日が土日の場合は翌月曜日となります。

フリーランス・個人事業主の方で、消費税が生じている方の納税期限は「3月末日」です。こちらも3月末日が土日である場合には納税期限は翌月曜日にずれ込みます。

なお、銀行口座から口座振替で所得税を支払う場合、現金などによる納税方法より支払日が1ヶ月ほど遅くなります。口座振替されるのは毎年4月下旬頃となりますが、期限内に支払ったという扱いになるため心配は無用です。

2026年(令和8年)に行う、2025年分(令和7年分)の確定申告は、次の日程です。

| 納付期限 | 口座振替日 | |

|---|---|---|

| 所得税 | 2026年3月16日(月) | 2026年4月23日(木) |

| 消費税 | 2026年3月31日(火) | 2023年4月30日(木) |

確定申告で生じた税金の支払い方法には次の5つの方法があります。

銀行などの金融機関や郵便局、税務署の窓口で現金で納付する方法です。納付の際には納付書が必要となります。納付書は税務署に備え付けられているため、手元に納付書がない方は税務署で納付しましょう。

銀行口座から口座振替で支払う方法です。

口座振替を利用する場合は事前に管轄の税務署又は金融機関に「預貯金口座振替依頼書 兼 納付書送付依頼書」を提出する必要があります。先ほど触れた通り、口座振替日は本来の納付期限(3月15日)より1か月ほど後の4月下旬となります。

なお、確定申告期限後に確定申告をした場合には口座振替による納付は利用できません。

【参照】国税庁:[手続名] 申告所得税及び復興特別所得税、消費税及び地方消費税(個人事業者)の振替納税手続による納付

ダイレクト納付とは、e-Taxで電子申告を行った後、口座から即時もしくは指定した日に税金が引き落とされるシステムです。ダイレクト納付を利用するためには、事前にe-Taxの利用開始手続を行ったうえで税務署または金融機関に届出書を提出するか、e-Taxで届出書を提出する必要があります。

一方、インターネットバンキングからの納税は、インターネットバンキングやATMから税金を納税するシステムです。インターネットバンキング納税を利用する場合、事前にe-Taxの利用開始手続を行う必要があります。

e-Taxの利用方法についてはこちらの記事にて詳細を解説していますので、ご確認ください。

「国税クレジットカードお支払サイト」からクレジットカードの情報を登録して納税することができます。クレジットカード代金の支払いが本来の納税期限後となっても延滞税はかかりません。

ただし、クレジットカード決済手数料がかかる点に注意してください。決済手数料は納税金額によって変動します(10,000円につき99円、2026年1月時点)。「国税クレジットカードお支払サイト」で決済手数料を計算できるので、気にる方は試算してみましょう。

ポイント還元率が高いクレジットカードを利用すれば、決済手数料を払ったとしてもメリットはありますので、ぜひご検討ください。

国税庁の「確定申告書等作成コーナー」や、「コンビニ納付用QRコード作成専用画面」からQRコードを作成し、コンビニで納付する方法です。この方法で納付できる金額は30万円以下となります。

原則として納税地は「確定申告時点で生活の拠点がある場所」です。

より簡単に言えば「確定申告時点で住んでいる場所」です。例えば引っ越して住民票を移していない場合、引っ越し後の住所が納税地となります。「住民票の住所=納税地」ではない点に注意してください。

その「確定申告時点で生活の拠点がある場所」を管轄している税務署に税金を支払います。管轄の税務署は国税庁のホームページで確認することができます。

なお、住んでいる場所に代えて「事務所等の所在地」を納税地とすることもできます。その場合は事前に税務署に「所得税・消費税の納税地の変更に関する届出書」を提出する必要があります。

確定申告の前に予定納税の支払いを済ませている場合、確定申告の際に支払う税金からその予定納税で支払った税金をマイナスすることができます。

予定納税の支払いがある方は、確定申告書第一表の「予定納税額」欄に予定納税で支払った税金の合計額を記載してください。

なお、予定納税を支払っていても、納付書の書き方や納付方法などに異なるところはありません。

確定申告で支払った税金の額が間違っていた場合、修正申告を行って追加の税金を支払う必要があります。修正申告をする場合の納付期限は「修正申告書を提出した日」となります。

修正申告の納付方法ですが、修正申告書に記載した追加で支払う税金の額を納付書に記載して支払います。納付書の申告区分の記入欄は「⑤修正申告」に〇を記入します。それ以外の納付書の記入方法は通常の確定申告と全く同じです。

なお、修正申告で延滞税が生じる場合には、納付書の「延滞税」欄に延滞税の金額を計算して記入します。ただし、延滞税の金額を空欄で納付しても、後日税務署から延滞税の納付書が届きます。延滞税の計算に自信がない方は税務署から届いた納付書を利用して納付しても良いでしょう。

現金で税金を支払う場合の、納付書の書き方を解説します。

税務署の窓口、または金融機関で、納付書を入手し、そこで支払うことができます。

利用可能な金融機関は「日本銀行歳入代理店」であり、日本銀行ホームページに掲載されています。

都市銀行・地方銀行・信用金庫・郵便局など一般的な金融機関であれば、対応しています。

支払手数料はかかりません。

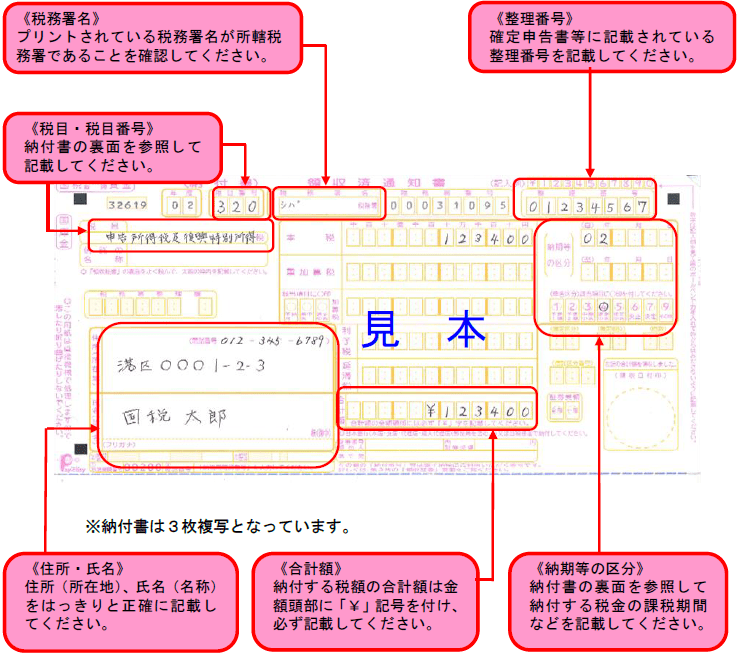

記入個所は以下の通りです。

所得税の税目番号は「320」と記入します。また、その下の「税目」欄には「申告所得税及復興特別所得税」と記入します。

なお、消費税を納める方は「税目番号」欄に「300」と、「税目」欄に「消費税及地方消費税」と記入します。

「税務署名」欄に管轄の税務署名を記入し、その右の「税務署番号」欄に税務署番号を記入します。税務署番号が分からない方は、「税務署番号」と検索すれば国税庁のホームページ等で確認することができます。

なお、手元の納付書に既に印字されている場合にはこれらの記入は必要ありません。

税務署から送付されてきた確定申告書等に記載されている整理番号を記入します。

なお、初めて確定申告をする場合など、整理番号が分からない方もいるかと思います。その場合は空欄でも問題ありません。無理に埋めようとして誤った番号を記載してしまうと納税の記録が正しくなされない可能性があります。分からない方は無理やり記入しない方が良いでしょう。

なお、引っ越しなどにより管轄の税務署が変更になった場合には、整理番号も新しいものに変更されるため注意してください。

確定申告書に記載した住所・氏名・電話番号と同じ内容を記載します。

納付書の中央部分に支払う税金の金額を記入します。まず一番上の「本税」欄に確定申告書第一表の「納める税金」欄の金額を転記します。

次に、一番下の「合計額」欄に「本税」の金額と同じ金額を記入します。

第三者による金額の改ざんを防ぐために、必ず「合計額」欄の金額の先頭に「¥」記号を付けます。

確定申告の対象期間を記入します。対象期間は必ず毎年「1月1日~12月31日」となります。これは所得税も消費税も同じです。

したがって月日まで記入する必要はなく、上段の(自)欄に和暦の年数を記入すればOKです。令和7年分の場合は「07」となります。

なお、月日まで正確に記入する場合は、上段の(自)欄に「070101」と、下段の(至)欄に「071231」と記入します。

申告区分の記入欄は、「納期等の区分」欄の下にあります。確定申告の場合は「④確定申告」に〇を記入します。

国税庁の記載例も参照ください。

【参照】国税庁:[手続名] 現金に納付書を添えて納付(金融機関又は税務署の窓口)

個人事業主・自営業の方は、融資を受ける際などに、納税証明書が必要となることがあります。納税証明書の種類や受け取り方について解説します。

納税証明書とは、確定申告で支払った税金の額などを証明する書類です。納税証明書には以下の4種類があります。

どの納税証明書が必要になるかは用途によって異なります。事前に提出先にどの証明書が必要かを確認しておきましょう。所得税の納税証明書は税務署で請求するか、オンラインでの申請、「納税証明書交付請求書」を郵送して請求する方法があります。

なお、住民税などの地方税の納税証明書は税務署ではなくお住いの市区町村で請求します。

納税証明書が必要となる場面として最も一般的なのは、住宅ローンなどの融資を受ける場面です。

銀行の担当者は本人の返済能力の確認や、本来の借入用途とは別の目的に融資を使用されないかなどの確認のため、納税証明を求めてくるのが一般的です。当然滞納があれば評価が下がるため、納税証明を取得する際には滞納がないかどうかを確認しておきましょう。

納税証明書は納税額が0円の方でも発行することができます。

なお、住民税の納税額が0円の場合はお住いの自治体から「非課税証明書」を発行してもらうことができます。

確定申告で納税する金額によっては予定納税が生じる可能性があります。

予定納税が生じるかどうかは「前回の確定申告で生じた税金の金額」(基準額)によって決まります。予定納税が生じるのは基準額が15万円以上となった場合です。

なお、この「15万円」は予定納税した金額をマイナスする前の金額で判定します。例えば前回の確定申告で「予定納税額20万円」「確定申告で支払った税額10万円」だった場合、基準額は「20万円+10万円=30万円」となり、予定納税が生じることになります。

予定納税の金額は「基準額の3分の1」の金額で、その金額を2回支払うことになります。例えば基準額が30万円の場合、予定納税として10万円を2回支払うということです。

予定納税の支払期限は1回目が7月31日、2回目が11月30日です(土日祝の場合は翌月曜日)。

「振替納税」とは、銀行口座から口座振替で税金を支払う方法です。

振替納税を利用するためには税務署または金融機関に「預貯金口座振替依頼書 兼 納付書送付依頼書」を提出する必要があります。詳細は「確定申告後の納税方法にはどんなものがある?」で解説していますのでそちらを参照してください。

納税を忘れてしまったり、期限後に納税をした場合、罰金として延滞税が課される可能性があります。延滞税は「(本来支払うべき税金×延滞税の割合×納税期限~納税した日までの日数)÷365日」という計算で算出します。

なお、延滞税の割合は期間によって次の通り変動します(2026年時点、毎年変更されます)。

延滞税は1,000円未満は切り捨てなので、期限後でも早く納付すれば延滞税が生じない可能性があります。納税を忘れていたことに気付いたらできるだけ早く支払いましょう。

フリーランス・個人事業主の方は、確定申告書を作成した結果、納税額が0円だった場合でも、提出はしておいたほうが良いでしょう。

原則としては、個人事業主の場合、所得の合計額が48万円を超えなければ、確定申告をする必要はありません。

ただ、確定申告をしていないと、無申告であることで税務署から調査に入られる可能性もあります。

また、所得を証明する書類もありません。

納税額0円の確定申告をすることで、非課税レベルの所得であることの証明になります。

この記事を簡単にまとめます。