この記事では、セルフメディケーション税制の基本から、従来の医療費控除とどちらがお得なのか等、わかりやすく解説していき…[続きを読む]

【2026年版】セルフメディケーション税制の明細書の書き方(記入例つき)

ドラッグストアや薬局などで医薬品をたくさん購入した年は、セルフメディケーション税制を利用して税金の還付を受けましょう。

この記事では、セルフメディケーション税制の明細書や確定申告書の書き方について、記入例を用いてわかりやすく解説します。

1.確定申告での必要書類

セルフメディケーション税制による医療費控除の適用を受けるには、確定申告を行う必要があります。

確定申告に必要な書類は次の通りです。

- 確定申告書第一表・第二表

- 源泉徴収票(会社員の場合)(提出は不要)

- セルフメディケーション税制の明細書

- 一定の取組を行ったことを明らかにする書類(健康診断の結果通知書や領収書など)

- 対象のOTC医薬品の領収書、レシート(提出は不要、保存は必要)

具体的には、1月から12月までの間に購入した対象となる医薬品が12,000円を超える場合には、翌年の1月(※)から確定申告を行うことができます。

※確定申告の一般的な受付期間は、2月16日から3月15日までですが(2026年は2月16日~3月16日)、還付申告の場合には1月から行うことが可能です。

なお、セルフメディケーション税制の概要については、次のページをご覧ください。

医療費控除と、どちらがお得か、簡単にシミュレーションができるツールもあります。

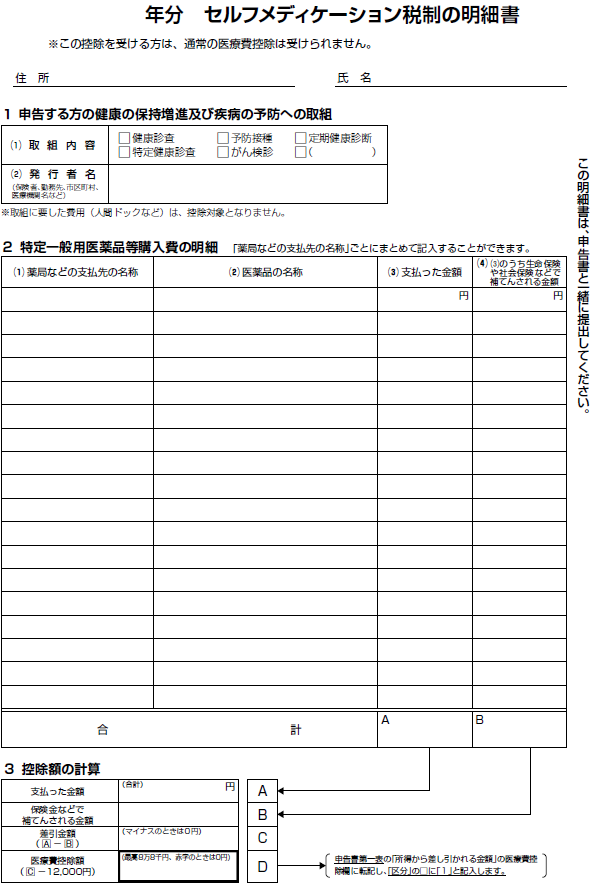

2.セルフメディケーション税制の明細書の書き方

セルフメディケーション税制の適用を受けるためには、「セルフメディケーション税制の明細書」を添付する必要がありますので、まずは、こちらの書類の書き方を解説します。

様式はこちらから入手することができます。

【参照】国税庁:セルフメディケーション税制の明細書

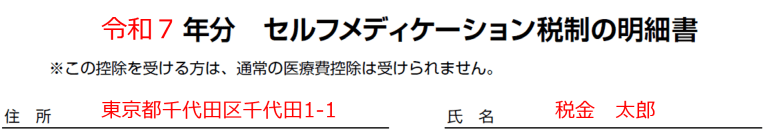

(1)住所・氏名

2026年に実施する2025年分(令和7年)分の確定申告では、「令和7」と記入します。住所・氏名を記入します。

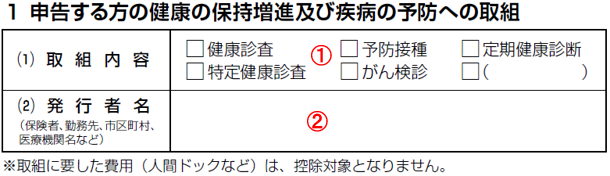

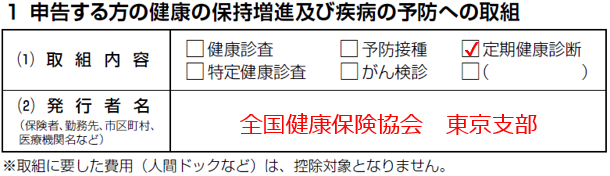

(2)「1 申告する方の健康の保持増進及び疾病の予防への取組」

① 該当する取組に✓マークを付けます。

② 取組を証明する書類の発行者の名称を書きます。(○○クリニックなど)

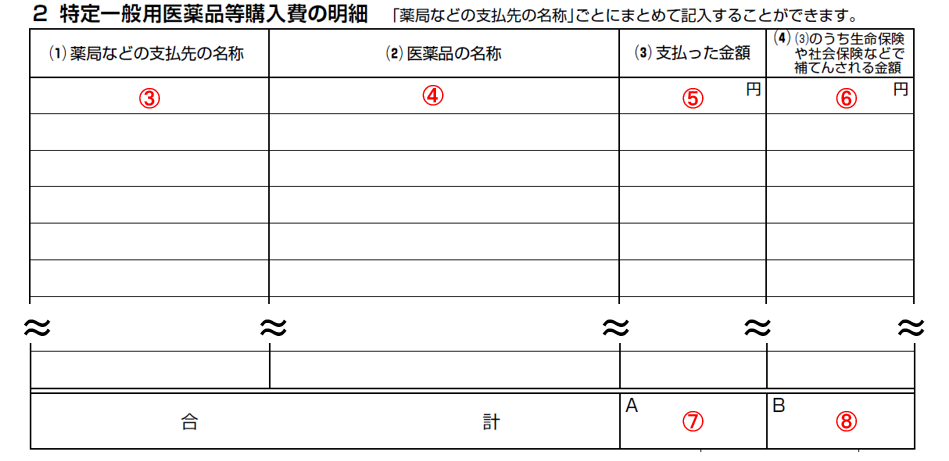

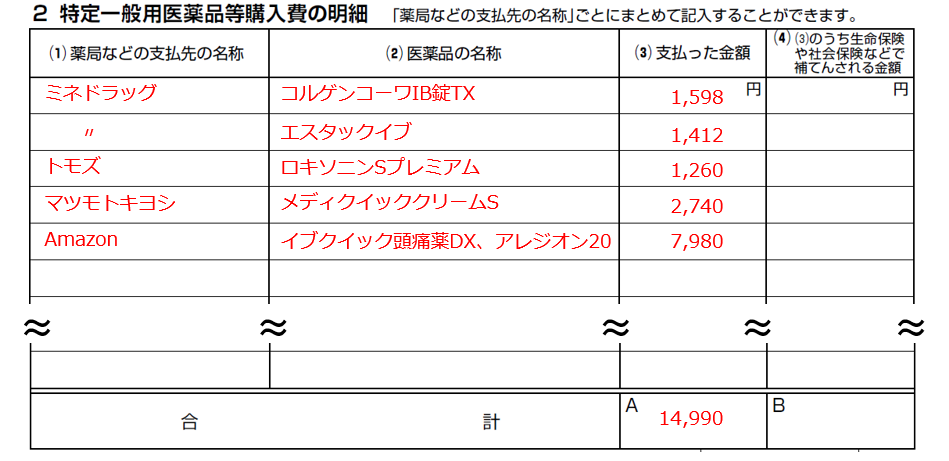

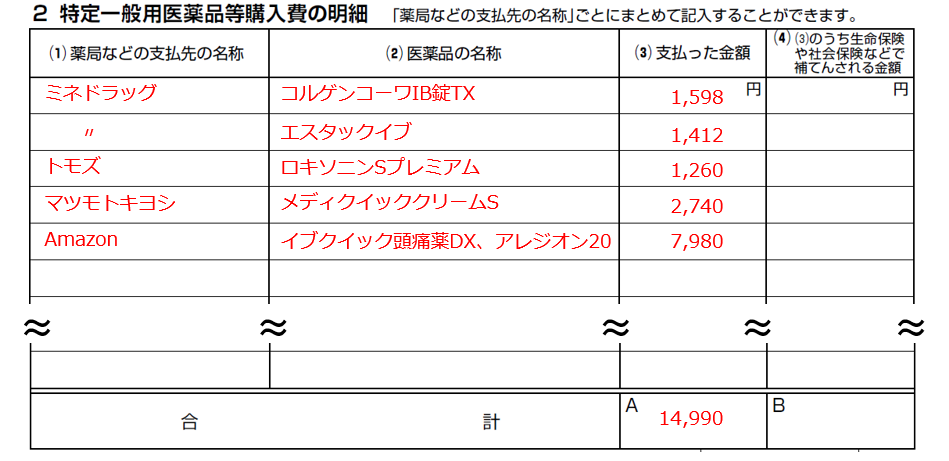

(3)「2 特定一般用医薬品等購入費の明細」

③ 医薬品を購入した薬局やドラッグストアなどの名称を書きます。領収書などが複数枚ある場合には、支払先ごとにまとめて記入することができます。

④ 購入した医薬品の名称を書きます。同じ支払先で複数の医薬品を購入した場合には、下段も使って全て書きます。

⑤ 購入金額を書きます。複数購入の場合には合計額を書きます。

⑥ 生命保険金や健康保険法などの給付金を受け取った場合には、その金額を書きます。通常はありませんので、空欄でOKです。

⑦ ⑤「支払った金額」の合計を書きます。

⑧ ⑥「補てんされる金額」の合計を書きます。

もし、医薬品が多すぎて書ききれない場合には、「セルフメディケーション税制の明細書(次葉)」という用紙がありますので、そちらに続けて記入します。

【記入例】

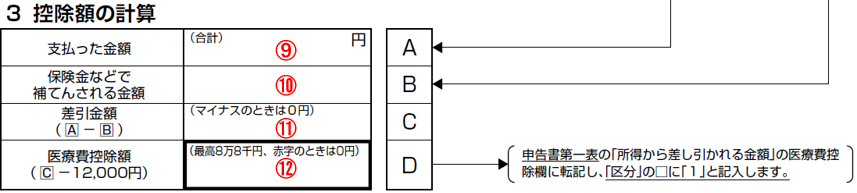

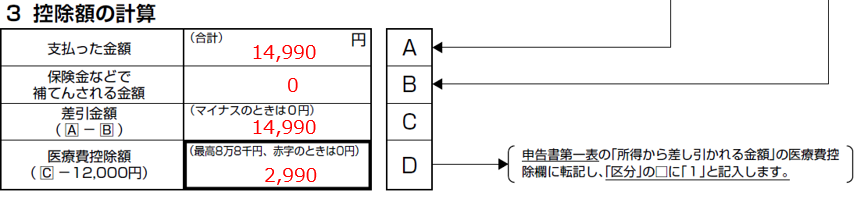

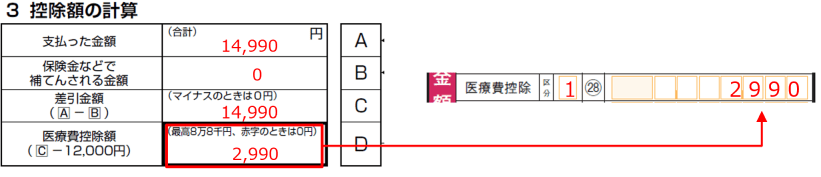

(4)控除額の計算

⑨A ⑦「支払った金額の合計額」を転記します。

⑩B ⑧「補てんされた金額の合計額」を転記します。

⑪C ⑨から⑩を差し引いた金額を書きます。

⑫D ⑪から12,000円を差し引いた金額を書きます。この金額が、医療費控除額となります。

上記のうち、A,B,Dの金額を、確定申告書に転記します。

【記入例】

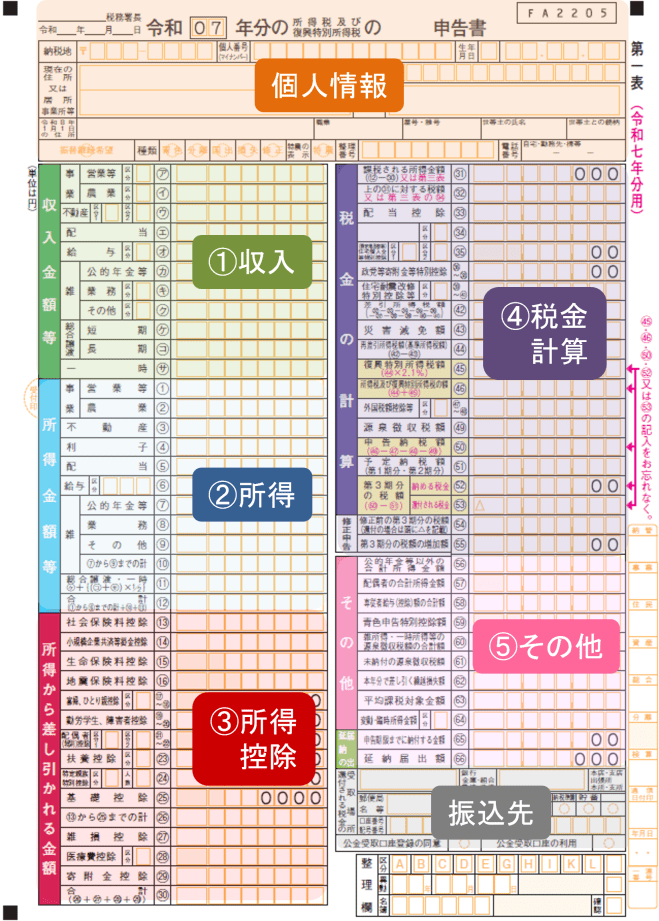

3.確定申告書の書き方

本章では、セルフメディケーション税制を適用するための部分に絞って、確定申告書の書き方を解説します。

確定申告書第一表

セルフメディケーション税制をを受けるために記入が必要なのは、確定申告書の第一表です。

確定申告書の第一表と第二表は一緒になっていますので、こちらを利用します。

【参照】国税庁:申告書第一表・第二表

そのほか、各種の様式は国税庁のサイトから入手することができます。

【参照】国税庁:確定申告書などの様式・手引き

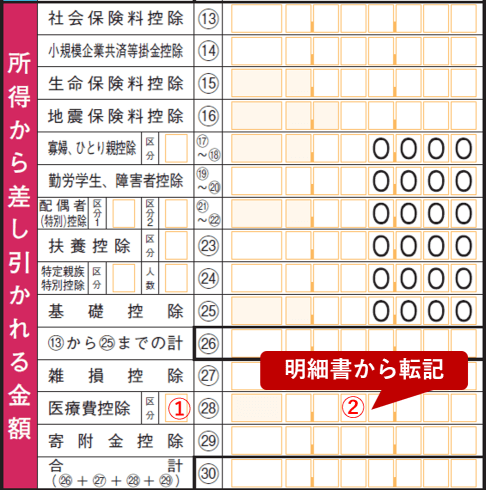

医療費控除の欄

セルフメディケーション税制で記入するのは、「医療費控除」の箇所、2か所です。

① セルフメディケーション税制の場合、区分は、「1」と記入します。

② 作成済みの「セルフメディケーション税制の明細書」の一番下のDの金額を転記します。

【記入例】

4.一定の取組を行ったことを証明する書類

2020年分(令和2年分)までは、確定申告書に、一定の取組を行ったことを明らかにする書類を添付しなければなりませんでしたが、2021年分(令和3年分)からは提出は不要になりました。ただし、確定申告の期限から5年間は保管しておく必要があります。

2020年分(令和2年分)までは、引き続き添付が必要です。

次の3つが記載されている必要があります。

- 氏名

- 取組を行った年

- 事業を行った保険者、事業者もしくは市区町村の名称または診察を行った医療機関の名称、もしくは医師の氏名

具体的には次のような書類をいいます。

- インフルエンザなどの予防接種の領収書または予防接種済証

- がん検診の領収書または結果通知表

- 定期健康診断の結果通知表

- 特定健康診査の結果通知表

- 人間ドックなどの各種健診の領収書または結果通知表

提出するのはコピーで良い?

領収書を証明書類として提出する場合は原本です。結果通知表の場合はコピーでの提出が可能となっています。

健診結果を知られたくない場合

結果通知表を提出する場合には、健診結果部分を黒塗りや切り取って提出することが可能です。

5.領収書は5年保管

従来の医療費控除では、領収書を確定申告書に添付して提出する必要がありましたが、2017年分の確定申告から不要になりました。

その代わり、確定申告期限の翌日から5年を経過する日までの間、該当の領収書を保管しなければなりません。

(2026年に行う令和7年分の確定申告の場合、2031年3月16日まで保管が必要)

保管していること自体を確認されることは珍しいですが、税務署が明細書の記入内容に疑問が出たときなどに、領収書の提示または提出を求められる場合がありますので、忘れない場所に保管しておくようにしましょう。

保管義務は5年間ですので、それを過ぎれば破棄して問題ありません。