この記事では、セルフメディケーション税制の基本から、従来の医療費控除とどちらがお得なのか等、わかりやすく解説していき…[続きを読む]

【2026年版】医療費控除の明細書の書き方(記入例つき)

医療費控除の申請では、薬局や病院の領収書を提出する代わりに「医療費控除の明細書」を提出します。

この記事では、下記の2つの書類の書き方について、記入例を利用しながら、わかりやすく解説します。

- 医療費控除の明細書の書き方

- 確定申告書の書き方

1.医療費控除について

まずは、「医療費控除」の概要について簡単に解説します。

すでに、医療費控除について、ご存じであり、明細書と確定申告書の書き方をすぐにご覧になりたい方は、「2.医療費控除の確定申告の方法」に進んでください。

(1)概要

医療費控除では、医療費の合計が年間10万円(※)を超える場合に適用を受けることができます。納税者本人の医療費だけでなく、生計を一つにしている配偶者や子供・親族の医療費を支払ったときも対象になります。

※その年の総所得金額等が200万円未満の場合は、総所得金額等の5%の金額

医療費控除は年末調整で受けることはできませんので、確定申告をする必要があります。

(2)計算方法

医療費控除額は200万円を限度として、次の式で計算した金額となります。

医療費控除額=(実際に支払った医療費の合計額-①)-②

①保険金等の補填金額:控除する保険金等の金額は、その給付の目的となった医療費の額を限度とします。よって、保険金などの金額が医療費の額を超える場合においては、その超える部分の金額については切り捨てとなります。他の医療費から控除できません。

②10万円(総所得金額が200万円未満の場合は、総所得金額等の5%の金額)

計算例

肺炎で入院して医療費20万円を支払った場合、5万円の保険金を受領した場合、5万円と10万円を引いて、残り5万円が医療費控除の対象となります。

医療費控除額=(20万円-5万円)―10万円=5万円

(3)セルフメディケーション税制との選択

2017年分(平成29年分)の確定申告より、従来からある医療費控除の特例という形で、セルフメディケーション税制が導入されました。

この税制は、ドラッグストアで売っている風邪薬などの市販薬の年間購入総額が12,000円を超える場合に適用することができます。最大控除額は88,000円です。上記と同じく、適用を受けるためには確定申告が必要になります。

ただし、医療費控除とセルフメディケーション税制は、併用できません。どちらが有利になるのか、計算したうえで選択します。

セルフメディケーション税制と医療費控除との比較については、次の記事をご覧ください。

本記事では、医療費控除の確定申告方法について説明します。セルフメディケーション税制の確定申告方法については、こちらをご覧ください。

2.医療費控除の確定申告の必要書類

医療費控除を受ける場合には確定申告が必須です。

確定申告で作成する書類は次のものです。ここでは、給与収入のみの会社員を想定して、「医療費控除の明細書」と「確定申告書」の書き方を解説します。

(リンクをクリックすると、詳細な書き方に飛びます。)

確定申告に必要な書類(用意する書類)は次の通りです。

(リンクをクリックすると、関連記事に飛びます。)

- 医療費のお知らせ、または領収書など、医療費の支払いを証明する書類

- 源泉徴収票(会社員の場合)

これらの必要書類は、医療費控除の明細書の作成のときに利用するだけであり、提出の必要はありません。

医療費のお知らせに記載されている医療費以外に支払った医療費がなく、医療費のお知らせを添付して申告する場合は、医療費控除の明細書の作成・提出の必要はありません。

なお、確定申告にはいくつか方法があり、方法によっては確定申告書や医療費控除の明細書を手書きする必要がなくなります。

【動画】医療費控除の一番簡単な方法はこれ! マイナポータル連携で確定申告

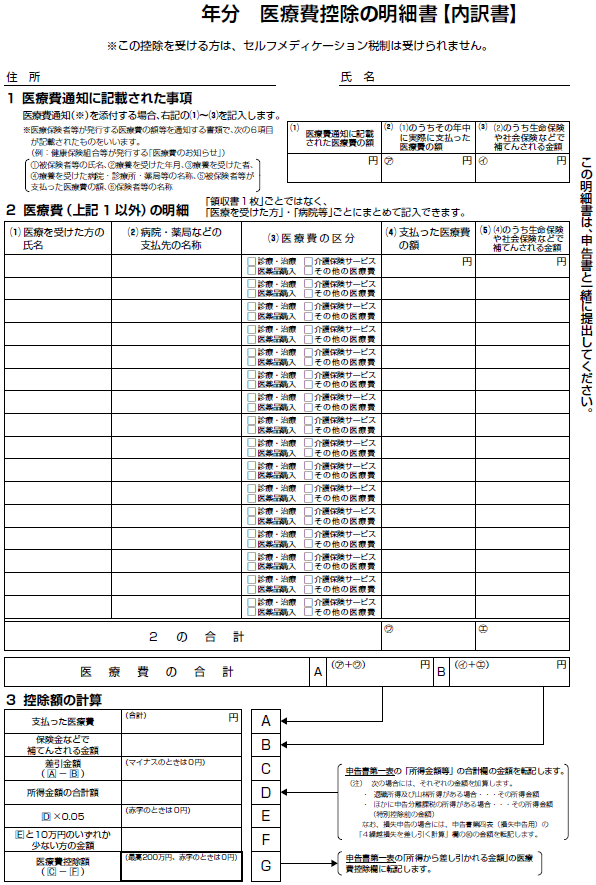

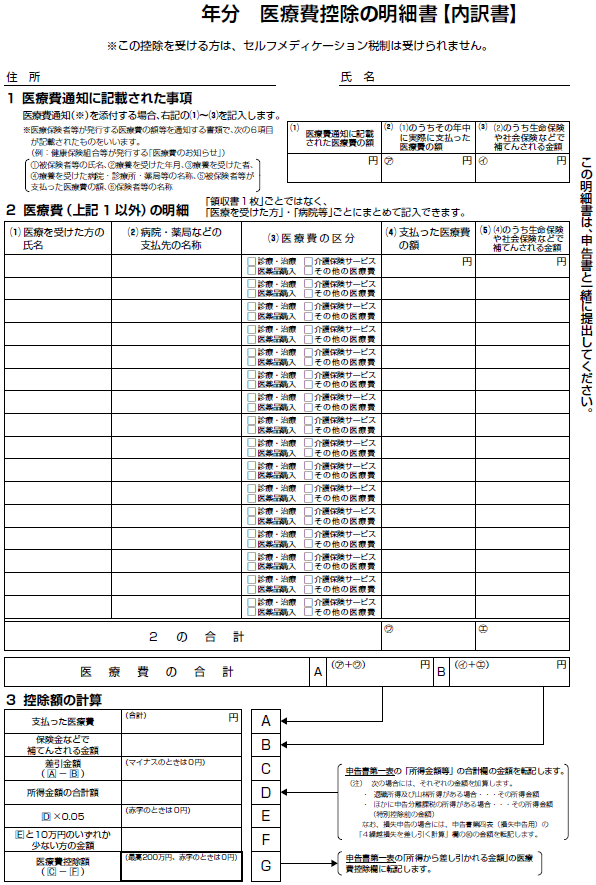

3.医療費控除の明細書の書き方

この章では「医療費控除の明細書」の書類の書き方を解説します。

従来の「医療費等の明細書」とは形式が変わっています。記入の際には、「医療費のお知らせ」と「医療費の領収書」を手元に置いてから始めましょう。

様式はこちらから入手することができます。

【参照】国税庁:医療費控除の明細書

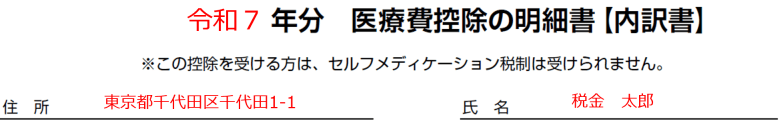

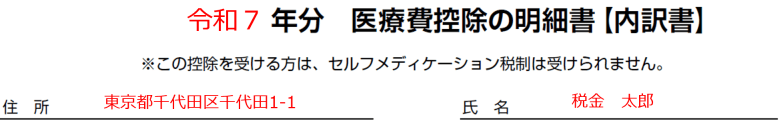

(1)住所・氏名

2026年に行う(2025年分・令和7年分の)確定申告では、「令和7」と記入します。住所・氏名を記入します。

【記入例】

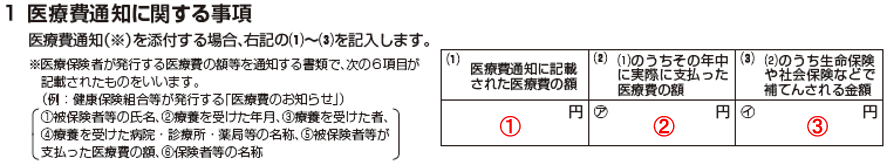

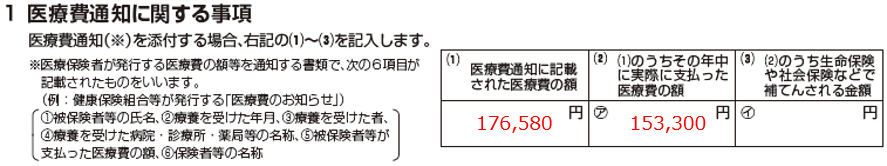

(2)医療費通知に関する事項(「医療費のお知らせ」を添付する場合)

確定申告書に「医療費のお知らせ」を添付する場合には次の欄を記入します。

「医療費のお知らせ」は原本提出に限ります。コピーでの提出はできませんので注意しましょう。

① 「医療費のお知らせ」に記載されている、自分が負担した医療費の合計額を記入します。お知らせが複数枚ある場合には全て合計しましょう。

② ①に記入した金額のうち、その年に支払った金額の合計額を記入します。「医療費のお知らせ」に記載された金額は、実際に支払った金額とズレている場合がありますので、領収書と照らし合わせて確認しましょう。

③ ②に記入した金額のうち、保険金や給付金が支払われた金額を記入します。その給付の目的となった医療費の額を限度とします。

【記入例】

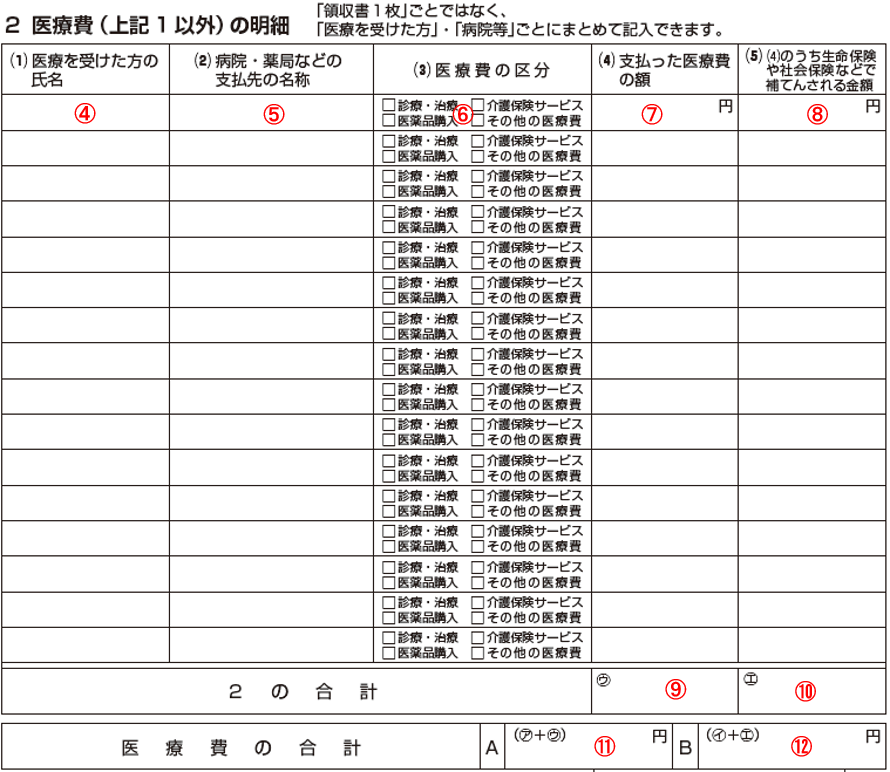

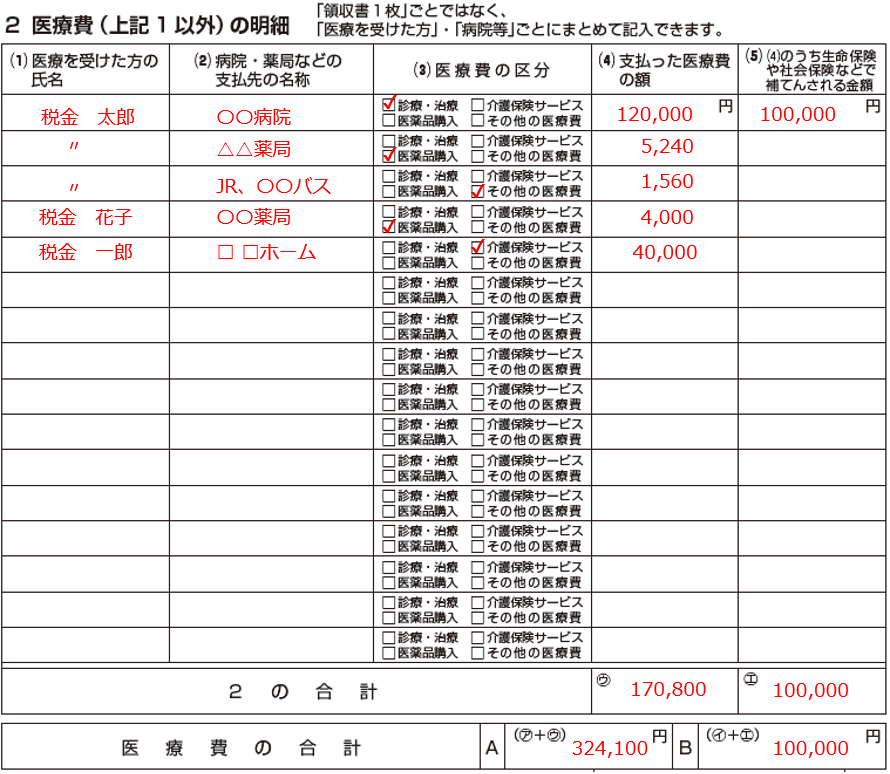

(3)医療費の明細(上記以外の医療費)

ここでは、上記の「医療費のお知らせ」に記載されていない医療費を記入します。

また、「医療費のお知らせ」を添付しない場合にも、ここに一つずつ記入します。

④ 医療を受けた人の氏名を記入します。

⑤ 受信した医療機関や、医薬品を購入した薬局などの名称を書きます。

⑥ 医療費の内容として該当する項目すべてに✓マークを記入します。

⑦ 医療費控除の対象となる支払金額を記入します。

⑧ 生命保険金や健康保険法などの給付金を受け取った場合には、その金額を記入します。

⑨ ⑦の合計額を記入します。

⑩ ⑧の合計額を記入します。

⑪ ②と⑨の合計額を記入します。

⑫ ③と⑩の合計額を記入します。

【記入例】

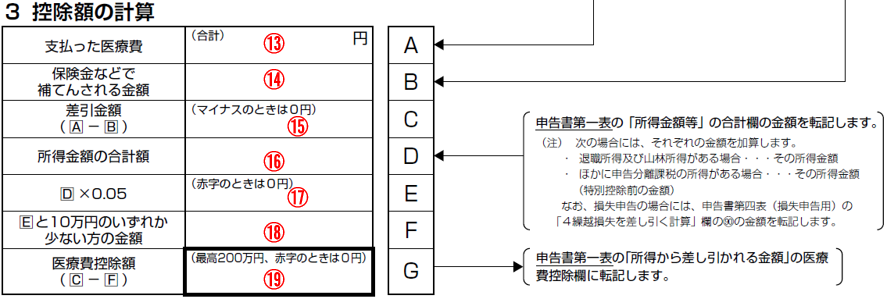

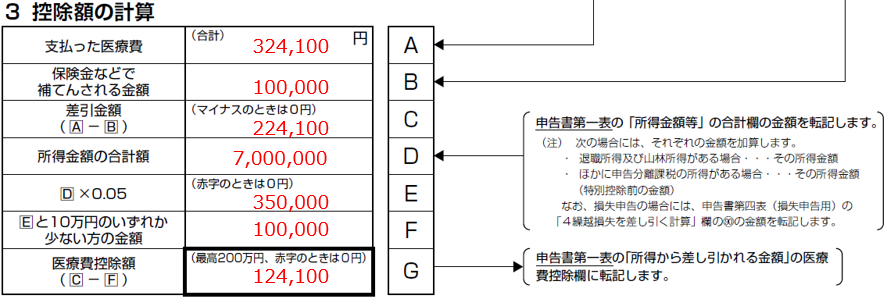

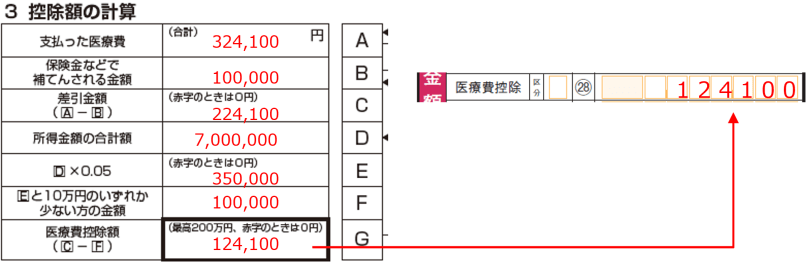

(4)控除額の計算

医療費控除の金額を計算していく欄です。

⑬ ⑪の金額を転記します。

⑭ ⑫の金額を転記します。

⑮ ⑬から⑭を差し引いた金額を記入します。

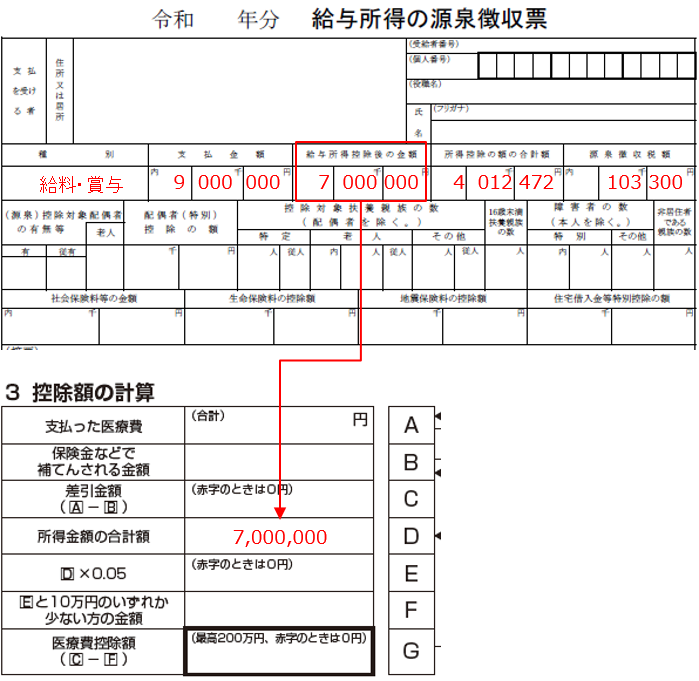

⑯ 源泉徴収票の「給与所得控除後の金額」欄の金額を転記します。

⑰ ⑯に0.05を乗じた金額を記入します。

⑱ ⑰と10万円を比べて少ない方の金額を記入します。

⑲ ⑮から⑱を差し引いた金額を記入します。

【記入例】

4.確定申告書の書き方

ここでは、医療費控除を適用するための部分に絞って、確定申告書の書き方を解説します。

なお、2022年までは確定申告書には確定申告書AとBの二種類がありましたが、2023年の確定申告からは様式が一つにまとまりました。

確定申告書AはBの簡易版といったところで、会社員等はそちらを使うことが多かったのですが、新しい様式は以前の確定申告書Bがベースになっています。Aしか使ったことのない方からすると新しい様式はやや難しく見えるかもしれませんが、記入する内容は変わりません。

様式は、国税庁HPからダウンロード可能です。

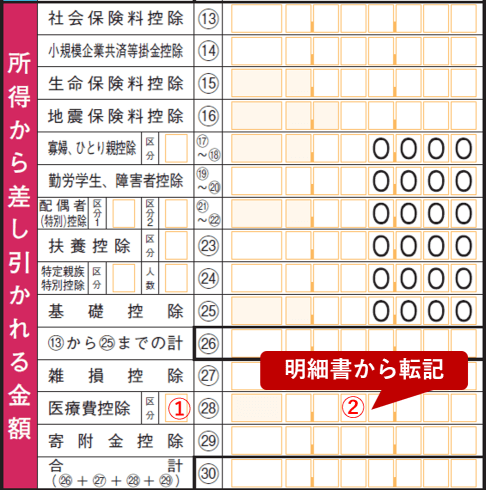

(2)医療費控除の欄

第一表

医療費控除で記入するのは1か所です。

① 区分は空欄のままにします。

② 作成済みの「医療費控除の明細書」の一番下のGの金額を転記します。

【記入例】

5.医療費控除の確定申告書類の提出

作成した、2つの書類を税務署に提出します。

「医療費のお知らせ」や領収書を添付して提出する必要はありませんが、確定申告期限から5年間は保管しておく必要があります。

【参考】医療費控除のシミュレーション

医療費控除の計算のシミュレーションツールを提供しておりますので、ご自由にご利用ください。