年末調整での特別障害者とは?

年末調整書類に登場する「特別障害者」とは何か?通常の障害者とはどう違うのか?控除額が違うのかについて、説明します。[続きを読む]

障碍者控除は、ご自身に障害がおありの方、ご家族に障害者がいらっしゃる方の生活を支える大切な制度です。

ですが、障害者控除の適用を受けるには、年末調整や確定申告が必要です。

この記事では、障害者控除の対象者や要件、年末調整や確定申告のやり方についてわかりやすく解説していきます。

目次

障害者控除とは、本人やご家族に障害がある場合に、年末調整や確定申告で利用できる所得控除の1つです。

所得控除とは、所得税の計算上、収入から一定金額を控除できる制度です。つまり簡単に言えば、所得控除を適用すれば税金の負担が軽減されるということです。

障害者控除は、障害がおありの方や、障害者のご家族の税負担を軽減することを目的とした所得控除です。まずは障害者控除を適用することによってどの程度税金の負担が軽減されるのか、具体的なケースを用いて見ていきましょう。

【モデルケース】

・給与収入600万円

・年齢40歳未満

・配偶者控除、扶養控除の適用なし

上記の人が障害者控除を適用しなかった場合の税額と、適用した場合の税額は以下の通りです。

・障害者控除の適用なし

所得税206,200円+住民税307,000円=合計513,200円

・障害者控除の適用あり(一般)

所得税178,600円+住民税281,000円=合計459,600円

・障害者控除の適用あり(同居の特別障害者)

所得税129,600円+住民税254,000円=合計383,600円

※社会保険料控除は14.75%で計算(令和5年10月時点、協会けんぽ東京、雇用保険:一般の事業)

このように年収600万円の人が障害者控除を適用した場合、所得税と住民税の合計額で53,600円の節税となります。さらに、同居の特別障害者に該当する方は、合計で129,600円の節税となることが分かります。

なお、障害者控除と扶養控除は併用することが可能です。

例えば、扶養親族に障害者がいる方は、扶養控除を適用しつつ障害者控除も適用できるということです。

上記は配偶者の場合にも当てはまり、配偶者の所得に応じて、配偶者控除または配偶者特別控除を障害者控除と併用することが可能です。

障害者控除の金額は3つの区分ごとに異なります。

| 区分 | 所得税 | 住民税 |

|---|---|---|

| 一般の障害者 | 27万円 | 26万円 |

| 特別障害者 | 40万円 | 30万円 |

| 同居特別障害者 | 75万円 | 53万円 |

まずは「一般の障害者」と「特別障害者」に分かれます。障害の程度がより重い方は特別障害者に区分されますが、その区分はやや複雑です。この点については次章で詳しく解説します。

同居特別障害者の判定もやや複雑な面があります。

同居特別障害者控除を受けるためには、まず「控除対象配偶者」または「扶養親族」が特別障害者に該当することが前提となります。そのうえで、その特別障害者に該当する人が、以下の人と同居していることが要件となります。

要するに、必ずしも納税者自身が特別障害者の親族と同居している必要はないということです。

例えば、納税者本人が母親を扶養親族としている場合で、その母親と同居している父親が特別障害者に該当するのであれば、「生計を一にする親族が特別障害者と同居している」として同居特別障害者控除を受けることができます。

障害者控除を適用できるのは、納税者本人から見て、以下のいずれかの方が障害者に該当する場合です。

なお、配偶者と扶養親族については、合計所得金額が58万円以下(給与収入のみの場合は123万円以下)である点も要件となります。

また、所得税上では扶養親族に該当しない16歳未満の扶養親族についても、障害者控除を適用することが可能です。

一般の障害者控除と特別障害者控除は、等級などによって細かく要件が定められています。詳しくは下記の表を参考にしてください。

| 障害者控除の要件 | 障害者 | 特別障害者 |

|---|---|---|

| 精神上の障害により事理を弁識する能力を欠く常況にある人 | ー | 全て特別障害者に該当 |

| 児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、知的障害者と判定された人 | 右記以外 | 重度の知的障害者と判定された人

・療育手帳の程度が「A」 |

| 精神障害者保健福祉手帳の交付を受けている人 | 2級~3級 | 1級 |

| 身体障害者手帳に身体上の障害があると記載されている人 | 3級〜6級 | 1級~2級 |

| 満65歳以上の人で、市区町村や福祉事務所長の認定を受けた人 | 市区町村等の認定に従う | 市区町村等の認定に従う |

| 戦傷病者手帳の交付を受けている人 | 右記以外 | 特別項症~第3項症 |

| 原子爆弾被爆者で厚生労働大臣の認定を受けている人 | ー | 全て特別障害者に該当 |

| その年の12月31日時点で6ヶ月以上寝たきりの状態で、複雑な介護を必要とする人 | ー | 全て特別障害者に該当(自力で排便等が不能な状態等) |

上記の表を参照しても判断に迷う場合には自己判断せず、国税局電話相談センター等に相談して明確な回答を得た方が無難でしょう。

通常、身体障害者手帳の交付を受けていない人は障害者控除の対象とはなりません。

しかし、障害者手帳の交付を受けていない人でも、高齢による寝たきりや認知症など一定の要件を満たすことで障害者控除を受けられる可能性があります。

「一定の基準」に該当するかどうかの審査基準については市区町村によって異なる場合もあります。対象になりそうな方はまずはお住いの市区町村に問い合わせてみましょう。

申請方法はお住いの市区町村に「障害者控除対象者認定申請書」を提出することにより行います。また、対象者と申請者の関係を証明する書類や、医師の証明書等が必要になるケースもあります。

詳細はお住いの市区町村のホームページ等で確認してください。

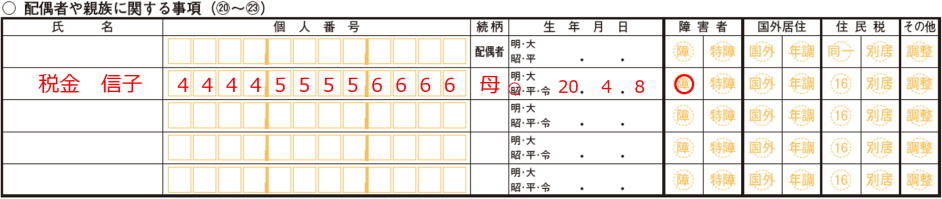

障害者控除の年末調整での手続きは、「給与所得者の扶養控除等(異動)申告書」の障害者欄に必要事項を記入することにより行います。

具体的な記入方法は次の通りです。

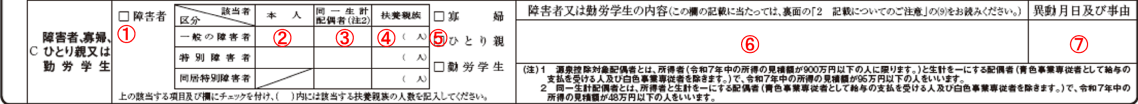

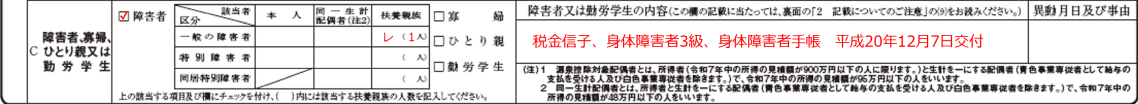

①本人または同一生計配偶者、扶養親族に障害者がいる方は、「障害者」欄にチェックを記入します。

②③④「本人」「同一生計配偶者」「扶養親族」のうち、障害者に該当する方の欄にチェックを記入します。また、扶養親族のうち障害者に該当する方の人数を記入します。この際、「一般の障害者」「特別障害者」「同居特別障害者」の区分を間違えないように注意しましょう。

⑤ここは、障害者とは関係ありませんので、不要です。

⑥障害者に該当する方の詳細として、以下の内容を記入します。

【記入例】税金信子、身体障害者3級、身体障害者手帳、平成20年12月7日交付

⑦ 年内に異動があった場合のみ、その日付と理由を記入します。

なお、障害者控除には、障害者手帳等の添付書類は必要とされていません。ただし、勤務先の担当者から確認のために提出を求められる可能性もないとは言えません。

会社としては誤った処理をすることは税務的なリスクに繋がるので、そのあたりを理解して提出に応じましょう。

確定申告での障害者控除の手続きは、確定申告書に記入することにより行います。

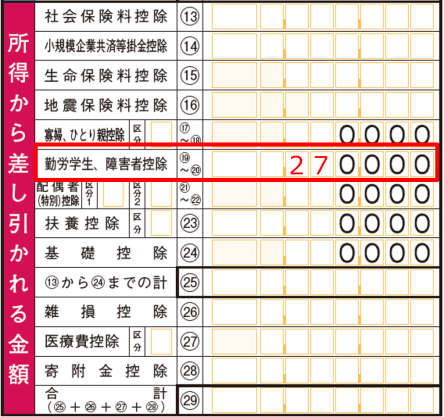

確定申告書第一表の「勤労学生、障害者控除」欄に控除額を記載します。

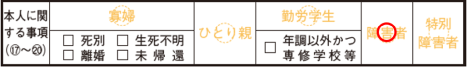

第二表の「障害者控除」欄に対象者の氏名を記入します。対象者が特別障害者である場合には、氏名を〇で囲みます。

記入例【本人の場合】

記入例【家族の場合】

なお、確定申告の場合も年末調整と同様、障害者手帳等の添付書類を提出する必要はありません。

障害者控除という制度自体を知らず、過去に適用できるはずだった障害者控除を遡って適用したいとお考えの方もいるかと思います。

もし以前から障害があったとしても、障害者手帳の交付申請を行っていなかった場合には、遡って障害者控除を適用することはできません。

ただし、障害者手帳等を有しているにもかかわらず、過去の年末調整や確定申告で障害者手帳の適用が漏れていた場合には、以下の方法により過去5年まで遡って訂正をすることが可能です。

なお、その年の確定申告の時点で障害者手帳の交付申請中である場合や、医師の診断書等により手帳の交付要件を満たしていることを証明できる場合には、障害者手帳の交付を受けていなくても障害者控除を受けることができます。

ここで注意しなければならないのは、障害者に該当するかどうかの判定はあくまで「確定申告を行う前年12月31日時点」の状態で判断されるという点です。

時期的に微妙な方はやはり国税庁等に問い合わせるのが無難でしょう。

年収600万円のケースでは、一般の障害者控除を適用すると約5万円戻ります。同居の特別障害者に該当すれば約13万円戻ります

(細かい条件によって実際に戻る金額は異なります)。詳しくは、こちらをご覧ください。

年末調整で障害者控除を受けるには、扶養控除等申告書の障害者欄に必要事項を記入して、勤務先に提出します。

年末調整で障害者控除を受けるには、扶養控除等申告書の障害者欄に必要事項を記入して、勤務先に提出します。