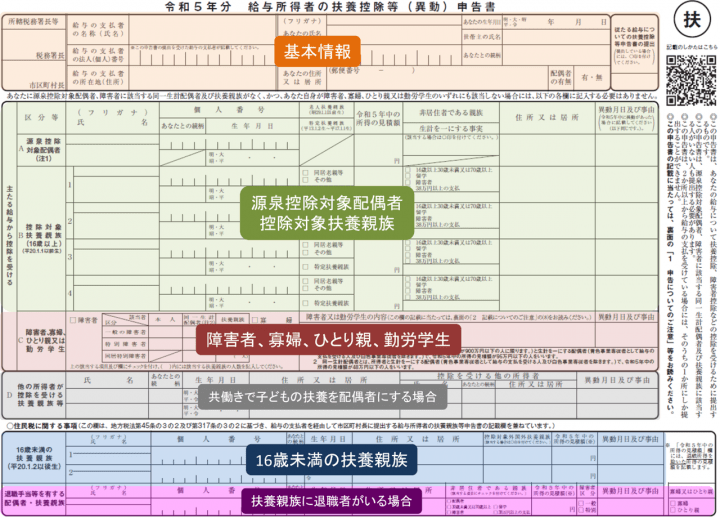

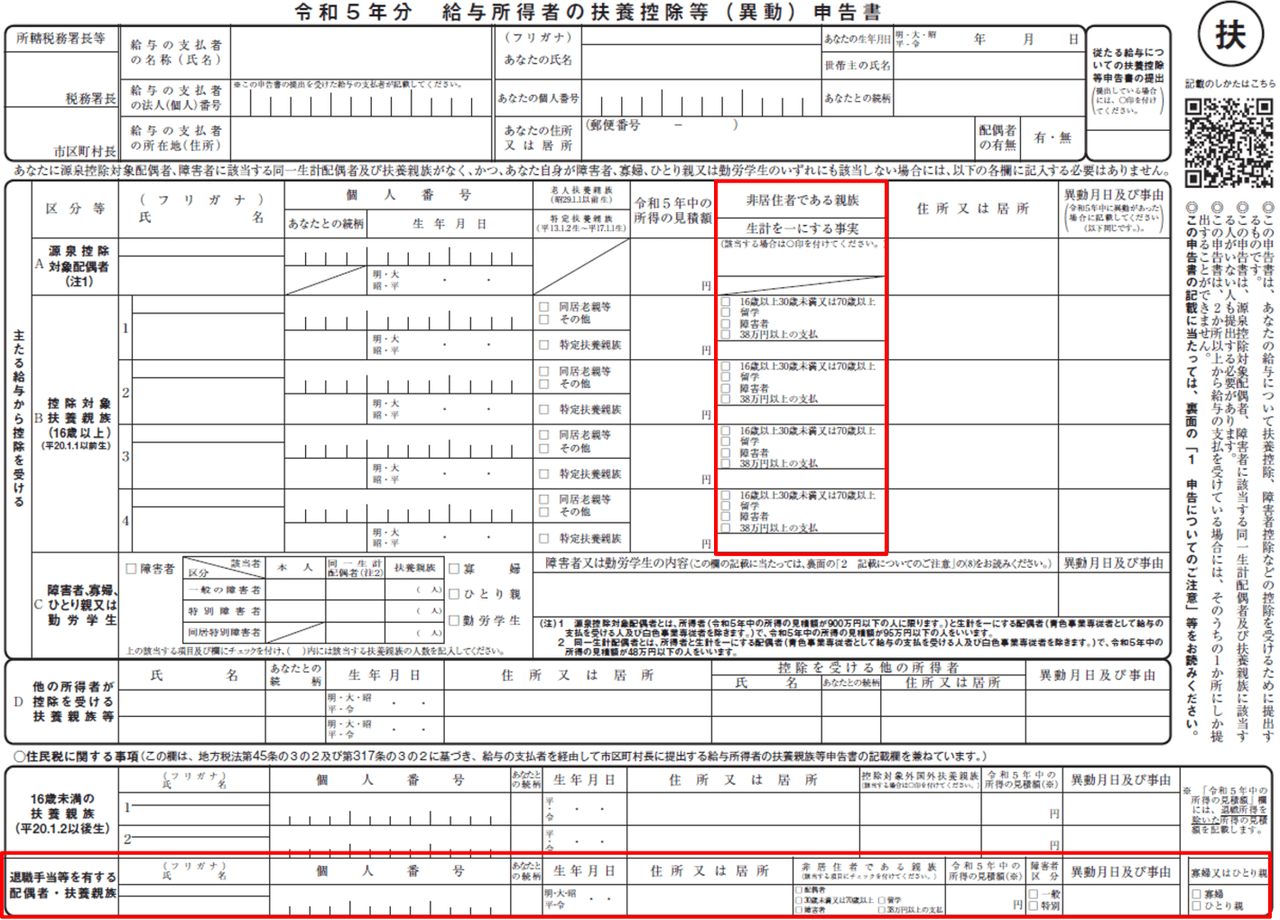

【令和5年分】年末調整の扶養控除等申告書の書き方(記入例つき)

「給与所得者の扶養控除等(異動)申告書」は、入社時や年末調整の時期に記入する書類です。

毎年ごとに、書類のフォーマットが少しづつ変わります。

令和5年(2023年)分の「給与所得者の扶養控除等(異動)申告書」の書き方を、詳しく解説します。

令和4年(2022年)分については、「【令和4年分】年末調整の扶養控除等申告書の書き方(記入例つき)」をご覧ください。

目次

1.給与所得者の扶養控除等申告書の概要

(1)何のために書くの?

会社では、社員やアルバイト員に給料を支払う際に、所得税を差し引いて支給します。これを「源泉徴収」といいます。

源泉徴収をする際に、その従業員から扶養控除等申告書が提出されているかどうかで、差し引く金額が異なります。

詳細は、「令和3年版 給与所得者の扶養控除等申告書 何のために書くの?」をご覧ください。

(2)対象者、提出時期

誰が記入するの?

基本的には、給料をもらって働く人のほぼ全員が記入して提出します。

「扶養控除」という名前がついていますが、扶養家族がいない独身の人も提出します。

ただし、2か所以上で働いている場合、この申告書を提出できるのはメインの1か所の勤務先だけです。

それ以外の勤務先には提出することができません。

いつ提出するの?

令和5年分の扶養控除等申告書は、以下の時に提出します。

- 令和5年1月の最初の給与をもらう前

- 令和5年中に新たに就職した場合には最初の給与をもらう前

- 令和5年中に引っ越し・結婚・離婚・出生・死亡・就職・退職などで内容に変化があったとき

- 令和5年の年末調整のとき

提出しないとどうなるの?

扶養控除等申告書を提出しないと、毎月の給与支払いの際に、源泉徴収税額表の乙欄を利用して所得税が差し引かれますので、一時的に大きな金額が引かれてしまいます。

また、社員の場合、この書類を提出しないということは、その会社での仕事は副業であると言っていることになります。

心証を悪くする可能性がありますので、本業の勤務先であれば必ず記入して提出しましょう。

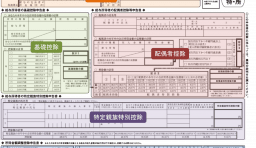

(3)令和4年分との変更点

令和4年分の申告書との変更点は、次の箇所です(下図の赤枠で囲った箇所)。

- 「控除対象扶養親族」区分のうち「非居住者である親族」欄が、細かくチェックするようになった

- 「退職手当等を有する配偶者・扶養親族」欄が追加された

ただ、どちらも、該当する方は少ないため、一般的にはあまり気に必要はないでしょう。

具体的な変更点については、書き方の中で説明します。

【動画で解説】そもそも年末調整って何?

2.給与所得者の扶養控除等申告書の書き方

それでは、令和5年(2023年)分の申告書の具体的な書き方を順を追って確認していきましょう。

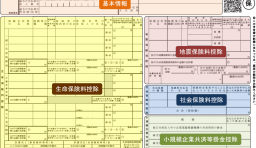

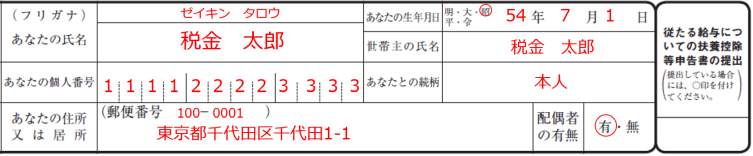

(1)基本情報

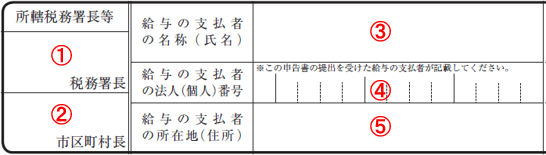

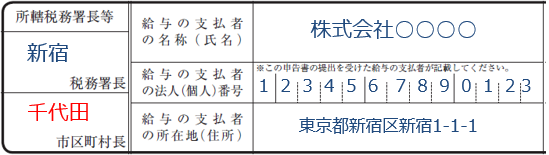

給与支払者(勤務先)の情報

② あなたが住所を置いている市区町村名を書きます。

①③④⑤については、既に情報が印字された状態の申告書が配布される場合が多いです。

通常、会社側で記入する欄ですが、下記の内容になります。

① 勤務先の所轄税務署名を書きます。あなたの住所地の所轄税務署ではありませんので注意しましょう。

③ 勤務先の名称を書きます。名称とは、株式会社などの法人であれば会社名、個人事業者であれば屋号または事業主氏名をいいます。

④ 勤務先で書きますので、空欄のまま提出します。

⑤ 勤務先の住所を書きます。支店や営業所など本社以外の勤務である場合においては、本社の住所を書きます。

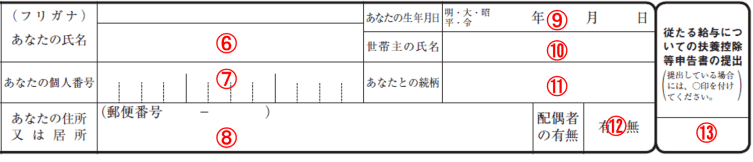

あなたの情報

⑥ あなたの氏名とフリガナを書きます。印鑑を押す必要はありません。

⑦ あなたのマイナンバー(個人番号)を書きます。

ただし、既に勤務先にマイナンバーを知らせている場合には、書かないように指示がある場合がありますので、勤務先の指示に従うようにしてください。

⑧ あなたの住所を書きます。年末までに引っ越し予定のある人は、今の住所ではなく、令和6年(2024年)1月1日時点の見込みの住所を書きます。

⑨ あなたの誕生日を書きます。西暦ではなく和暦ですので注意しましょう。

⑩ あなたの世帯の世帯主名を書きます。

⑪ ⑩に書いた世帯主との続柄を書きます。世帯主があなたである場合には本人、世帯主が配偶者である場合には夫または妻となります。

⑫ 配偶者の有無について該当する方に「○」を書きます。

配偶者を扶養しているかどうかは関係なく、法的な婚姻関係にある場合は「○」を書きます。

⑬ この欄は、勤務先が2つある人にだけ関係してきます。勤務先が1つである場合には空欄で大丈夫です。

※参考

勤務先が2つある場合、主な勤務先の方での年末調整で所得控除が控除しきれなかった場合には、もう1つの勤務先に申告書を提出することで、余った控除を受けることができます。これを提出した場合には、⑬の欄に〇を書きます。

(2)扶養家族

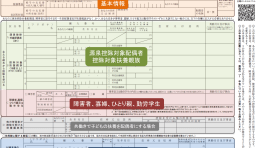

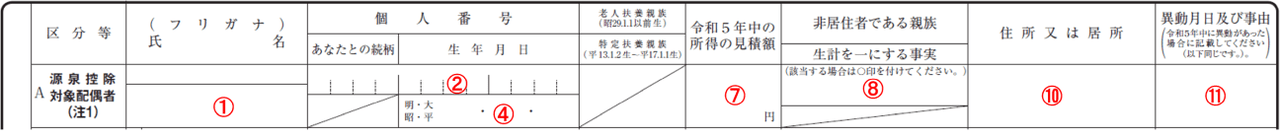

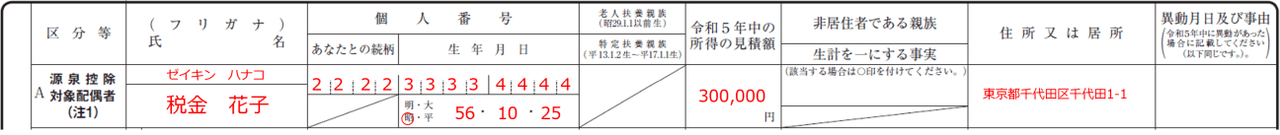

源泉控除対象配偶者

源泉控除対象配偶者とは、次の条件に該当する配偶者をいいます。こちらに該当する場合のみ記入します。

- 本人の合計所得金額の見積額が900万円(給与収入だけなら1095万円)以下であること。

- 配偶者の合計所得金額の見積額が95万円(給与収入だけなら150万円)以下であること。

① 源泉控除対象配偶者である配偶者の氏名とフリガナを書きます。

② 配偶者のマイナンバー(個人番号)を書きます。

ただし、書くかどうかは勤務先の指示に従ってください。

④ 配偶者の誕生日を書きます。西暦ではなく和暦ですので注意しましょう。

⑦ 配偶者の令和5年(2023年)分の所得の見積額を書きます。まだ2023年が終わっておらず、正確な金額はわかりませんので、予定の金額で大丈夫です。

収入金額ではなく所得金額であることに注意しましょう。すべての所得を合計した金額を記入します。収入が給与だけである場合の所得金額は、収入金額から55万円を差し引いた金額です。仮に、収入が120万円であれば所得金額は65万円ということになります。

⑧ 配偶者が日本以外の国に住んでいる場合には、○を書きます。

⑩ 配偶者の住所を書きます。引っ越し予定があるときは、2024年(令和6年)1月1日時点の見込みの住所を書きます。

⑪ 令和5年(2023年)中に、結婚・離婚・就職・退職などで、源泉控除対象配偶者になったり、逆に外れたりした場合に、その日付と内容を記入します。

(例:5月21日婚姻のため)

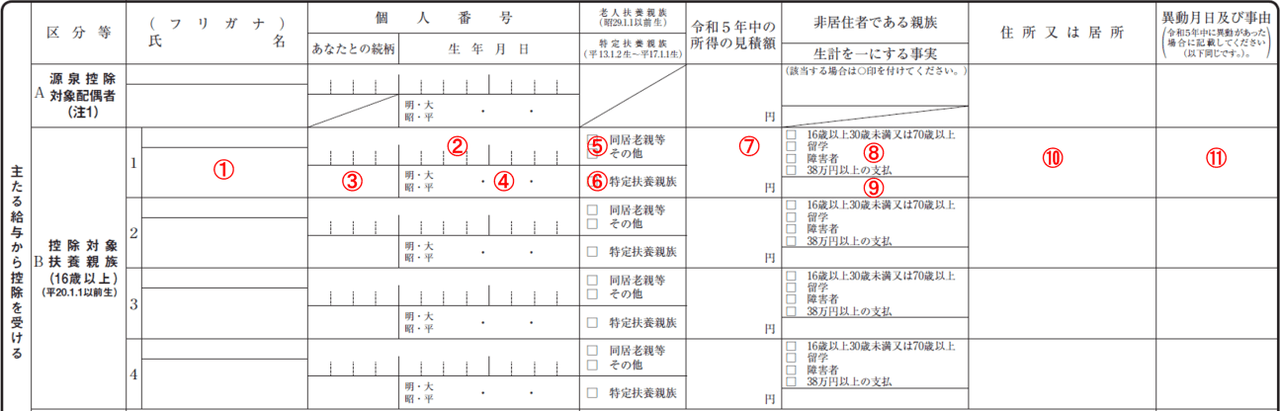

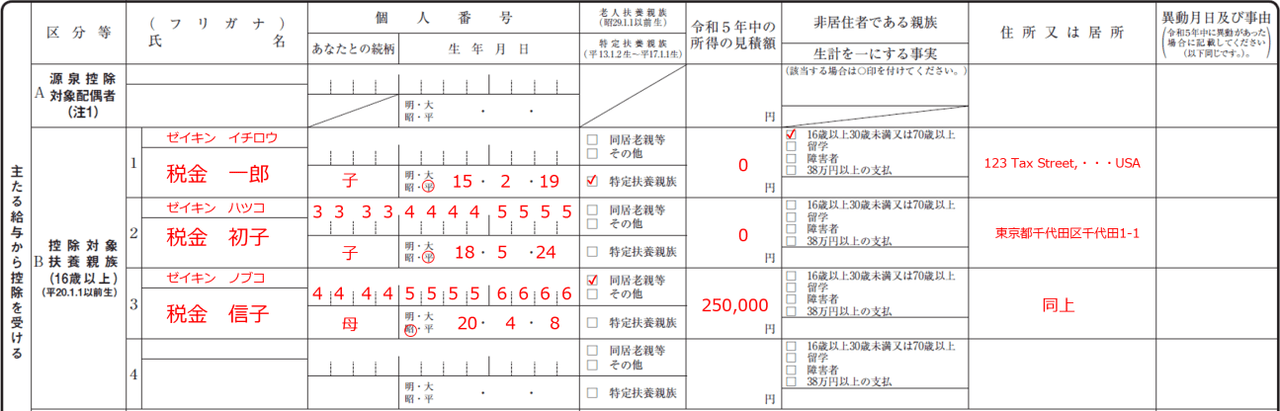

16歳以上の控除対象扶養親族

控除対象扶養親族とは、次の条件に該当する親族(子ども、親など)をいいます。

- 配偶者以外。

- 給与所得者と生計を共にしている。

- 合計所得金額の見積額が48万円(給与収入だけなら103万円)以下である。

- 誕生日が平成20年1月1日以前(16歳以上)である。

- 青色事業専従者として給与が支払われていないこと及び白色事業専従者でないこと。

① 控除対象扶養親族に該当する親族の氏名とフリガナを書きます。

② 扶養親族のマイナンバー(個人番号)を書きます。

ただし、書くかどうかは勤務先の指示に従ってください。

③ 扶養親族とあなたとの続柄を書きます。

④ 扶養親族の誕生日を書きます。西暦ではなく和暦ですので注意しましょう。

⑤ 扶養親族が70歳以上(昭和29年1月1日以前に生まれた人)である場合、次の条件に該当すれば、「同居老親等」にチェックを入れます。該当しない場合には、「その他」にチェックを入れます。

- その親族が、あなたか配偶者の両親、祖父母である。

- 同居(※)をしている。

※病気療養のために入院している場合には同居として認められますが、老人ホームへ入所している場合には同居とは認められません。

ただし、別居であっても仕送りをしている場合などは控除対象扶養親族とすることができる場合もありますので、詳しくは税務署へご確認ください。

⑥ 扶養親族が19歳以上23歳未満(平成13年1月2日から平成17年1月1日までに生まれた人で)ある場合には、「特定扶養親族」にチェックを入れます。

⑦ 扶養親族の令和5年(2023年)分の所得の見積額を書きます。

(令和5年分の変更点)

⑧ 扶養親族が外国に住んでいる場合にチェックします。令和4年分までは「◯」を記入するだけでしたが、細かくチェックするように変更されました。

16歳以上30歳未満、または70歳以上のときは、その欄にチェックします。

30歳以上70歳未満のときは、「留学」「障害者」「38万円以上の支払」の該当する箇所にチェックします。どれにも該当しない場合には、扶養控除の対象になりません。

⑨ 仕送りをしているなどの理由により別居親族を書く場合には、令和5年(2023年)中の送金合計額(または、予定の合計金額)を書きます。

⑩ 扶養親族の住所を書きます。ひとつ上の欄に書いた扶養親族と同じ場合は「同上」で大丈夫です。引っ越し予定があれば、令和6年(2024年)1月1日時点の見込みの住所を書きます。

⑪ 令和5年(2023年)中に、出生・死亡・就職・退職などで、控除対象扶養親族になったり、逆に外れたりした場合に、その日付と内容を記入します。

実は、民法143条を適用すると、誕生日の前日の午後12時に1歳年齢が加算されることになっています。つまり、平成17年1月1日生まれの人は、年齢を判定する令和5年12月31日時点において満19歳となります。

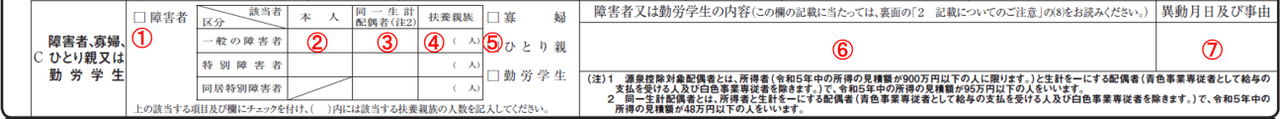

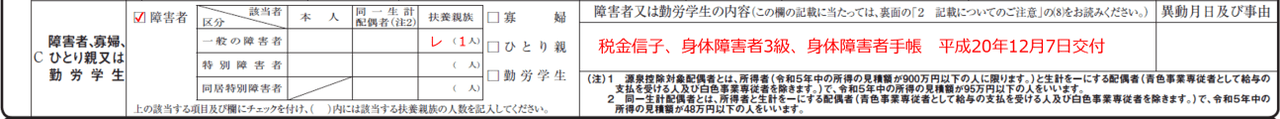

(3)障害者、寡婦、ひとり親、勤労学生

① あなた自身、または、同一生計配偶者と扶養親族に障害者がいる場合には、チェックを入れます。

同一生計配偶者とは、あなたと生計を共にしていて、年間の合計所得金額が48万円以下(給与収入103万円以下)の配偶者のことです。

② 障害者があなた本人である場合には、該当する欄にチェックマークを書きます。

特別障害者とは重度の障害がある人をいいます。

③ 障害者が同一生計配偶者である場合には、該当する欄にチェックマークを書きます。

同居特別障害者とは、同居しており障害も重度である人をいいます。

④ 障害者が扶養親族である場合には、該当する欄にチェックマークを書きます。かっこ書きにはその人数を書きます。

⑤ あなたが、寡婦、ひとり親、または、勤労学生である場合には、該当するところにチェックマークを書きます。

⑥ 障害者の人の詳しい情報を書きます。勤務先によっては障害者手帳などのコピーの提出を要求される場合があります。

- 氏名

- 障害の程度

- 手帳などの種類と交付された年月日

⑦ 令和5年(2023年)中に、離婚・死亡・障害者認定などで、該当するようになった場合、または外れたりした場合に、その日付と内容を記入します。

(例:9月28日離婚のため)

記入例

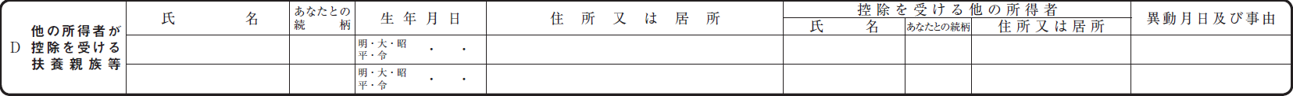

(4)他の所得者が控除を受ける扶養親族等

この欄は、たとえば、夫婦共働きで子どもの扶養を配偶者にする場合に記入します。

ただし、年末調整の計算には直接関係ないため一般的には空欄で提出することが多いです。勤務先の指示に従ってください。

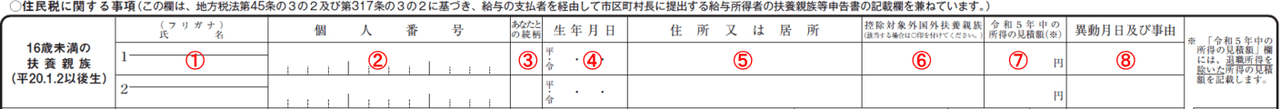

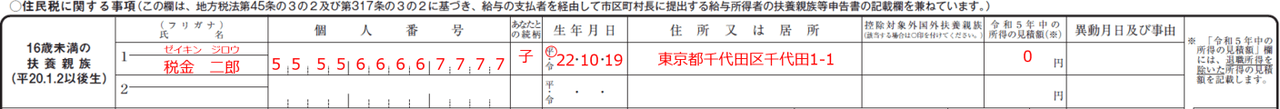

(5)16歳未満の扶養親族

ここは所得税計算には関係ありませんが、住民税計算のために記入する必要があります。

16歳未満の子どもの情報を記入します。

① 16歳未満(平成20年1月2日以後に生まれた人)の子どもの氏名とフリガナを書きます。

② 子どものマイナンバー(個人番号)を書きます。

ただし、書くかどうかは勤務先の指示に従ってください。

③ あなたとの続柄を書きます。通常、あなた自身の子どもですので、「子」と書きます。

④ 子どもの誕生日を書きます。西暦ではなく和暦ですので注意しましょう。

⑤ 子どもの住所を書きます。ひとつ上の欄に書いた子どもと同じ場合は「同上」で大丈夫です。引っ越し予定があれば、令和6年(2024年)1月1日時点の見込みの住所を書きます。

⑥ 子どもが外国に住んでいる場合には、「○」を書きます。

⑦ 子どもの令和5年(2023年)分の所得の見積額を書きます。

⑧ 令和5年(2023年)中に、出生・死亡などで、扶養親族になったり、逆に外れたりした場合に、その日付と内容を記入します。

(例:10月19日出生のため)

記入例

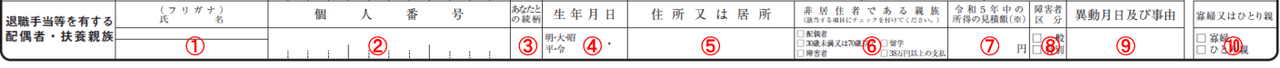

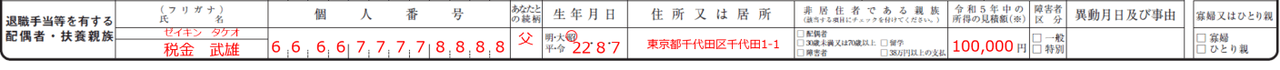

(6)退職手当をもらった配偶者・扶養親族

(令和5年分の変更点)

令和5年分から追加された箇所です。配偶者や扶養親族に退職して退職手当をもらった人がいる場合のみ記入します。

(この欄が追加された理由を、この項目の最後に解説しています)

① 退職手当をもらった配偶者や扶養親族の氏名とフリガナを書きます。

② 配偶者・扶養親族のマイナンバー(個人番号)を書きます。

ただし、書くかどうかは勤務先の指示に従ってください。

③ あなたとの続柄を書きます。

④ 配偶者・扶養親族の誕生日を書きます。西暦ではなく和暦ですので注意しましょう。

⑤ 配偶者・扶養親族の住所を書きます。引っ越し予定があれば、令和6年(2024年)1月1日時点の見込みの住所を書きます。

⑥ 配偶者・扶養親族が外国に住んでいる場合には、該当する箇所にチェックを入れます。どれにも該当しない場合には、控除の対象になりません。

⑦ 配偶者・扶養親族の令和5年(2023年)分の所得の見積額を書きます。

⑧ 配偶者・扶養親族が障害者である場合は該当する区分にチェックを入れます。

⑨ 令和5年(2023年)中に、退職したした場合に、その日付と内容を記入します。

(例:7月4日退職)

⑩ あなたが、寡婦、または、ひとり親の場合は、該当する欄をチェックします。ここだけは、配偶者・扶養家族ではなく、あなた自身の情報であることにご注意ください。

記入例

「退職手当を有する配偶者・扶養親族」欄が追加された理由

やや複雑な話になりますが、所得税と住民税では、配偶者控除や扶養控除を適用するうえでの、所得の条件が異なります。所得税では退職所得を含めた合計の所得金額で判断しますが、住民税では退職所得を含めない所得金額で判断します。

仮に、退職所得以外の所得合計が48万円以下の場合、所得税では扶養の条件を満たしませんが、住民税では配偶者控除・扶養控除の条件を満たします。ただし、今までは、別途、住民税の申告をしないと適用されませんでした。

ほとんどの人がその事実を知らずに適用されない状態が多く発生していましたので、正しく運用するために、令和5年分からは、退職手当をもらった場合に記入する欄が新たに設けられました。

書類ダウンロード

本記事で解説した「給与所得者の扶養控除等(異動)申告書」は、国税庁のウェブサイトから入手することができます。

扶養控除等申告書に関するFAQ

令和5年分の扶養控除等申告書の変更点は?

以前の申告書からの変更点は、次の箇所です。

- 「控除対象扶養親族」区分のうち「非居住者である親族」欄が、細かくチェックするように変更された

- 「退職手当等を有する配偶者・扶養親族」欄が追加された

令和5年の所得はまだ終わっていないので、わからないけれど、どうやって記入するの?

まだ令和5年が終わっていない時点で記入しますので、たしかに、正確な所得はわかりません。

そこで、見込みの所得金額を予想して記入します。

たとえば、月給8万円で固定であれば、年間の見込み金額は96万円ですので、給与所得控除55万円を引いて、所得は41万円となります。