青色申告と白色申告の違い|あなたにぴったりなのはどちら?

青色申告と白色申告には様々な違いがあります。この記事では、記帳のやり方や用意する書類、税制上のメリットなど両者の違い…[続きを読む]

Uber Eatsの配達員はアルバイトではなく「個人事業主」です。アルバイトと違い、「給料」ではなく「業務委託契約による報酬」が支払われます。

働いて収入を得ている点では同じですが、ウーバーイーツの配達員は自分で確定申告を行う必要があるのです。

この記事では、そんなウーバーイーツの配達員の確定申告について分かりやすく解説します。

目次

そもそも確定申告とはどのような手続きなのでしょうか?

簡単に言えば「所得税や住民税の金額を確定させる」ための手続きです。個人事業主の税金は1年間の「所得」が元となりますが、その所得金額の計算を確定申告の際に行います。

通常、アルバイトの方は自分で税金関係の手続きすることはありません。なぜならアルバイトをしている人は、そのアルバイト先で年末調整をしてもらうことで税金関係の手続きが全て完了するからです。

一方、個人事業主であるウーバーイーツの配達員はどこの企業にも所属していないため、年末調整を受けることができません。したがって自分で確定申告を行う必要があります。

ここで登場した「年末調整」「確定申告」について知りたい方は先に以下の記事をご覧ください。

【関連記事】

・個人事業主、フリーランスが確定申告を行う方法とポイントまとめ

・個人事業主でも年末調整は必要?

アルバイトや会社員であれば会社からもらうのは「給与所得」となりますが、ウーバーイーツの配達員は個人事業主なので給与所得とは別の所得として分類されます。

ウーバーイーツの配達員の所得は、本業としてウーバーイーツの配達員をしている方と副業として行っている人で変わります。

本業で行っている人は「事業所得」、副業の人は「雑所得」として申告するのが一般的です。

ウーバーイーツの配達員には確定申告が必要な人と不要な人がいます。確定申告が必要なのは以下に当てはまる方です。

ウーバーイーツが本業なのか副業なのかで確定申告が必要なラインが異なります。例えば、ウーバーイーツを本業として年間60万円の収入がある人は確定申告が必要となります。

1点大事なのは、所得金額は「収入-経費」で計算します。経費には配達用の自転車の購入費などがあります。

従ってウーバーイーツの収入が同じ60万円であっても、経費が20万円あれば所得は40万円となり、確定申告が不要になるということです。

ウーバーイーツを副業としている人は、収入から経費を引いた額が20万円を超えると確定申告が必要になります。

ただ、この場合は「雑所得の合計額が20万円を超えるかどうか」で判定する点に注意してください。ウーバーイーツ単体では所得が20万円以下でも、その他の副業を合わせると所得が20万円を超えるのであれば確定申告が必要となります。

ウーバーイーツの配達員として確定申告をする場合、経費として計上できるものとできないものがあります。まずは経費として計上できるもののうち代表的なものを挙げます。なお、経費として計上するためには領収書の保存が必要です。

上記の経費に該当するものでも、経費として計上できないケースがあります。注意すべきポイントを以下で解説します。

以前から趣味で利用していた自転車を配達に使用した場合、その購入費は経費にはなりません。経費はその年中の支出が対象となるため、過去に購入したものは経費にはできないのです。

原則として10万円以上の自転車やバイク、自動車等の購入費は「減価償却費」として数年間に分けて経費計上しなければなりません。

「減価償却」とは、何年も使用できる高額なものを購入したときに全額を経費計上しないで、数年間にわたって経費計上することです。高額な資産は数年間使用することになる為、減価償却によってその年に使用した分を正しく費用とすることができます。

なお、経費とする年数は自転車は2年、バイクは3年、自動車の新車は6年と決まっています。例えば15万円のバイクを配達用に購入した場合、毎年5万円ずつしか経費には計上できません。

ただし事業所得で申告する方で、青色申告を選択した方は30万円未満であれば一括してその年の経費にすることが認められています。

仕事とプライベートの両方で使用しているものの支出は、仕事で使用している部分のみ経費に計上することが認められています。

例えば自転車を「配達用に8割、プライベート用に2割」といった割合で使用している場合、自転車購入費のうち8割のみが経費となります。これは例えば自転車パーツの購入費やガソリン代、スマホの通信料なども同様の考え方をしなければなりません。

ウーバーイーツだけでなくプライベートでも使用している場合は注意が必要です。

洋服の購入費は基本的には経費にはなりません。例え「完全に仕事で使っている」と主張してもプライベートでも使えるような普通の服であれば経費計上は難しいと考えた方が良いでしょう。

ただし、ロードバイクウェアのように日常生活で使用することを想定しないタイプの服であれば経費として認められる可能性があります。

ここまで解説してきた内容は、学生でウーバーイーツの配達員を行っている方にも全て当てはまります。学生だからと言って異なる点はありません。

ウーバーイーツのみを行っている人は48万円以上、他のアルバイトと掛け持ちしている人は20万円以上で確定申告が必要になります。

なお、学生の場合は扶養について注意する必要があります。所得が48万円を超えると親の扶養から外れてしまうため、親と相談した方が良いでしょう。

ここからは実際に確定申告をする際の手順を解説していきます。

確定申告には青色申告と白色申告の2種類があります。それぞれの特徴は以下の通りです。

| 申告区分 | 記帳方法 | 税務署への届出 | 特長 |

|---|---|---|---|

| 白色申告 | 単式簿記 | 不要 | 手続きが青色申告より簡単 |

| 青色申告 | 複式簿記 | 必要 | 最大65万円の控除を受けられる 赤字を3年間繰り越せる 減価償却の特例が認められる など |

節税効果が高い青色申告を選択した方がお得に見えますが、青色申告は「雑所得」で確定申告をする場合には特典がありません。したがって副業でウーバーイーツをしている人は手続きが簡素化されている白色申告を選択しましょう。

本業でウーバーイーツをしている人は「事業所得」で申告するため、青色申告の特典を受けることができます。したがって青色申告を選択した方がお得です。

ただし、青色申告を選択するためには原則開業日から2か月以内に税務署に「青色申告承認申請書」を提出しなければなりません。その期限を過ぎてから申請書を提出した場合、青色申告の適用は翌年からとなるため注意しましょう。

なお、青色申告承認申請書を提出する方は、同時に「個人事業の開業・廃業等届出書」を提出しなければならない点にも注意が必要です。

まずは確定申告書を手元に準備しなければなりません。確定申告書は税務署からもらってくるか、国税庁のホームページからダウンロードすることができます。e-Taxという国税庁が運営するサイトでは、オンラインで確定申告書が作成できるので非常に便利です。

他に必要な書類として、本業の勤務先やアルバイト先から給与を受け取っている人は、その会社から発行された源泉徴収票が必要です。源泉徴収票は税務署に提出する必要はありませんが、確定申告書を作成する際に参考書類として必要となります。

その他、各種控除を受けようとする方はその控除を受けるために必要な書類を準備します。例えば生命保険料を支払っている人は「控除証明書」、ふるさと納税をしている人は「寄付金受領証明書」などが必要です。

最後に、確定申告書を持参又は郵送で提出する方は、本人確認書類を添付する必要があります。本人確認書類はマイナンバーカードか、マイナンバーカードがない場合は「マイナンバーの記載がある通知カードか住民票等」+「身分証明書(運転免許証、保険証等)」が認められています。

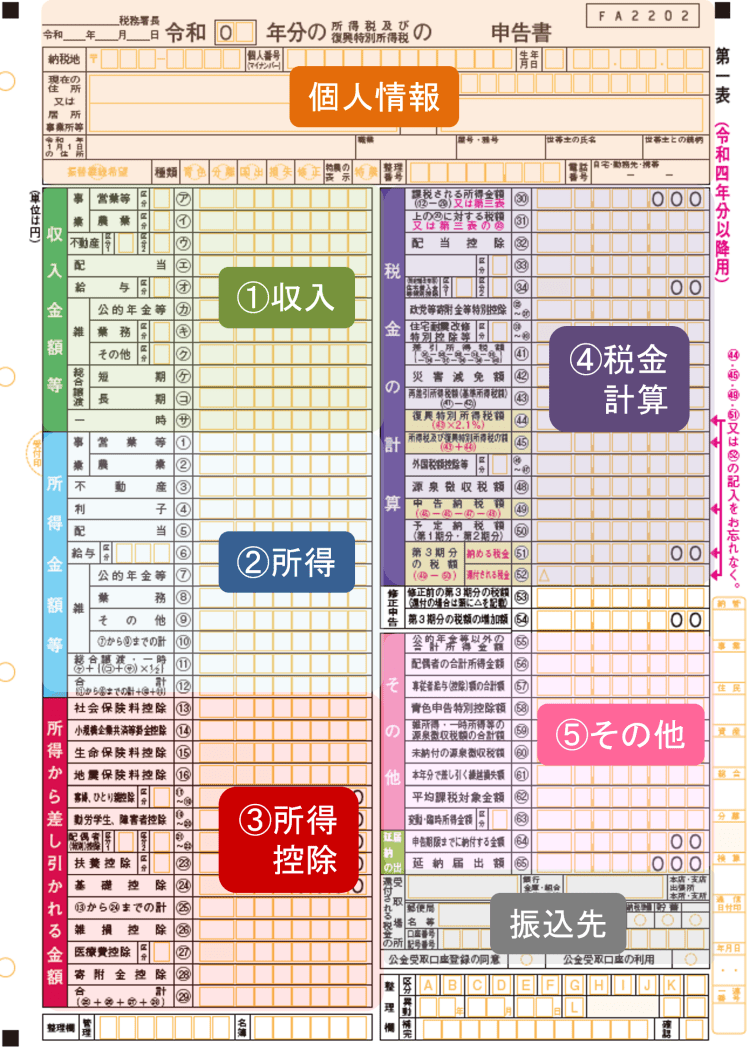

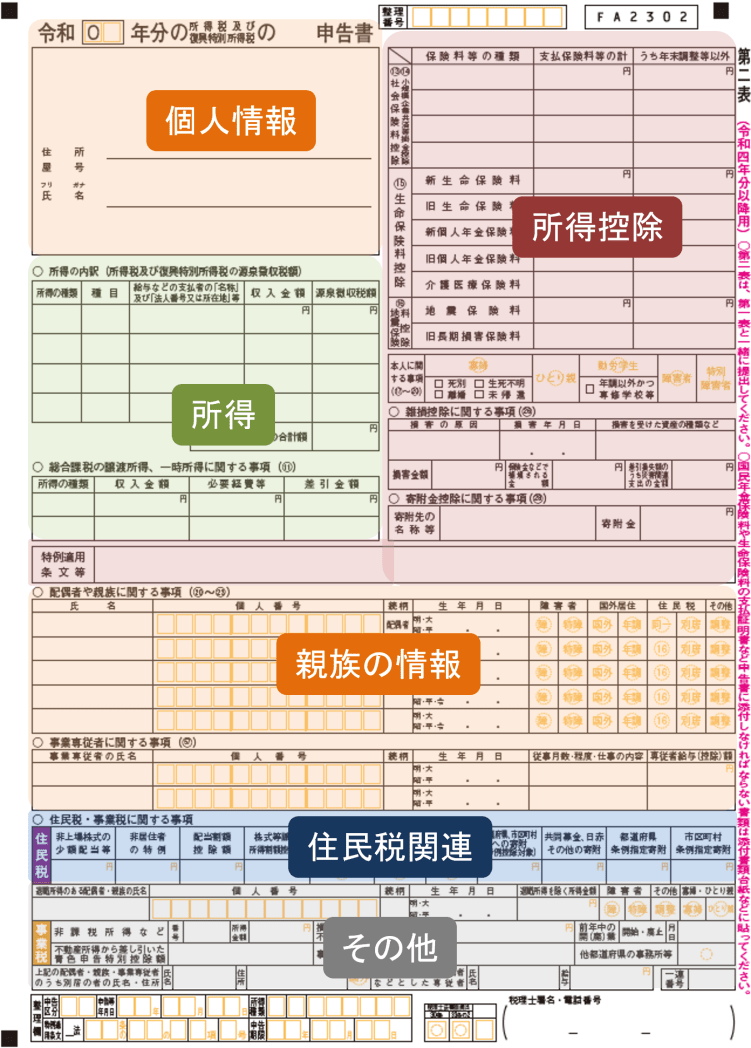

確定申告書の書き方を解説します。ここで解説するのは誰もが提出する必要のある確定申告書第一表、第二表のみです。

事業所得の方は「青色申告決算書」または「収支内訳書」を別途作成・提出する必要がありますし、各種控除を受けるために必要な添付書類も存在する点に留意してください。

(1)基本情報

住所、個人番号(マイナンバー)、氏名、性別、世帯主、生年月日、電話番号を記入します。また、青色申告の方は「種類」欄の「青色」に「〇」を記入します。「整理番号」については分からない場合は空欄でも問題ありません。

(2)収入金額

自分が得ている収入の金額をそれぞれの欄に記載します。雑所得が生じている方は「雑」の「その他」欄に、事業所得の方は「事業」の「営業等」欄に1年間の収入の合計額を記入します。

なお、ウーバーイーツの収入以外にアルバイト等の給与収入がある方は、「給与」欄に1年間の給与収入の合計額を記載します。

(3)所得金額

雑所得の方は「雑」欄に、事業所得の方は「事業」の「営業等」欄に所得金額を記入します。ここで記入する所得金額は「収入-経費」で算出した金額です。事業所得の方は「青色申告決算書」で算出した所得金額を転記します。

なお、給与所得がある方は源泉徴収票の「給与所得控除後の金額」欄の金額を転記します。

(4)所得から差し引かれる金額

まずは所得金額2,500万円以下の方が全員受けられる基礎控除の金額を記入します。「㉔基礎控除」欄に基礎控除額を記入しましょう。基礎控除額は所得2,400万円以下の方は一律48万円です。

それ以外の控除は人によって異なります。利用できる控除がある方は、それぞれの欄に控除額を記載し、最後に「㉙合計」に控除額の合計を記載します。

(5)税金の計算

「㉚課税される所得金額」に、所得の「⑫合計」から控除の「㉙合計」を差し引いた金額を記入します。さらに、㉚の金額に所得税率を掛けて計算した金額を「㉛ 上の㉚に対する税額」に記入します。所得税率は所得によって異なるため、以下のサイトで確認してください。

国税庁:所得税の税率

給与から源泉所得税が引かれている人は「源泉徴収税額」欄に源泉徴収票の「源泉徴収税額」欄の金額を転記します。最後に「納める税金」欄に納付税額を記入します。

(1)所得の内訳

給与収入がある方は、給与所得、給与収入、源泉徴収税額等を記入します。

(2)雑所得(公的年金等以外)・配当所得・一時所得に関する事項

雑所得の方は、ここに収入金額と必要経費の金額を記入します。

(3)住民税に関する事項

配偶者や16歳未満の扶養家族がいる方は、ここに家族の情報を記入します。

(4)所得から差し引かれる金額に関する事項

利用できる控除がある方は、その利用する控除の欄にそれぞれ必要事項を記入します。

確定申告書のより詳しい書き方はこちらをご覧ください。

確定申告書の作成が完了したら税務署に提出します。提出先は管轄の税務署です。管轄の税務署が分からない方は以下のサイトで確認してください。

国税庁:税務署の所在地などを知りたい方

確定申告書の提出方法には以下の3通りの方法があります。

郵送により提出する場合、消印が押印された日が提出日となります。

オンラインで提出できるe-Taxによる電子申告が最も簡単な方法ですが、電子申告をするためには税務署での本人確認か、もしくはマイナンバーカードをカードリーダで読み込む等の対応が必要となります。

ウーバーイーツの配達員の方が確定申告をするにあたって、よくある疑問点をまとめました。

ウーバーイーツで収入を得ており、確定申告の義務があるのに確定申告をしなかった場合、様々なペナルティがあります。本来支払うべき税金に加えて「無申告加算税」や「延滞税」といった罰金が生じる可能性があるため、結果として損をしてしまいます。バレなければいいという考えは捨てて、真っ当に確定申告することを心がけましょう。

確定申告をしなかった場合のペナルティについては以下の記事で詳しく解説しています。

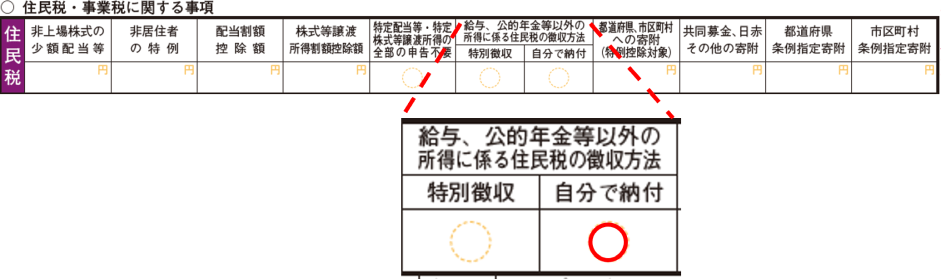

ウーバーイーツの配達員をしているなかで、副業をしていることが会社にバレるのかが気になる方もいらっしゃると思います。よく言われるのは「住民税の金額でバレる」という話ではないでしょうか。

会社員は毎月の給与から住民税が天引きされているはずです。会社側はあなたの給与から計算して住民税の金額を把握しているということです。

本来、給与の金額が同じ程度の社員なら住民税の金額にそこまで大きな差は生じません。しかし、ウーバーイーツの収入がある方はそれも含めた収入に対して住民税が課されるため住民税の金額が多くなり、それをきっかけにバレる可能性があります。

副業がバレたくない方は、ウーバーイーツの収入に対する住民税を給与からの天引きではなく、自分自身で支払うことを選択しましょう。

自分で住民税を支払うためには、確定申告書第二表の「住民税に関する事項」欄の「給与・公的年金等以外の所得に係る住民税の徴収方法」欄で、「自分で納付」に「〇」を記入します。こうすることで給与所得に対する住民税は給与から天引き、ウーバーイーツ収入に対する住民税は自分で納付という方法をとることができます。

確定申告は所得税の申告だけでなく、住民税の申告も兼ねています。したがって確定申告をした方は、別途住民税の申告は必要ありません。サラリーマンであれば会社が代わりに申告を行っています。

逆に、確定申告をしていなければ住民税の申告が必要になるケースもありますので、心配な方は税務署や税理士に相談してください。

ウーバーイーツ(Uber Eats)の確定申告について解説しました。

一番重要な点はやはり、ウーバーイーツはアルバイトではなく個人事業主であるということです。空いてる時間で効率よく稼ぐことができるのは魅力的ですが、自分で確定申告する必要が出てくるという点を頭に入れておいてください。

確定申告は少し難しいイメージがあるかもしれませんが、きちんと手順通りに行えば普通に済む手続きです。期限が迫ってきてから慌てることがないよう、早め早めに準備をしておきましょう。