インボイス制度で3万円未満でも領収書(レシート)が必要に!

目次

1.インボイス制度で、買い物が大変に!小さな店舗は淘汰される?

フリーランスや個人事業主の方は、仕事で使うために、文具店で文房具を買ったり、本屋で書籍を買ったりすること、ありますよね。会社の経理や購買部門の人も、直接お店で買うことがあると思います。

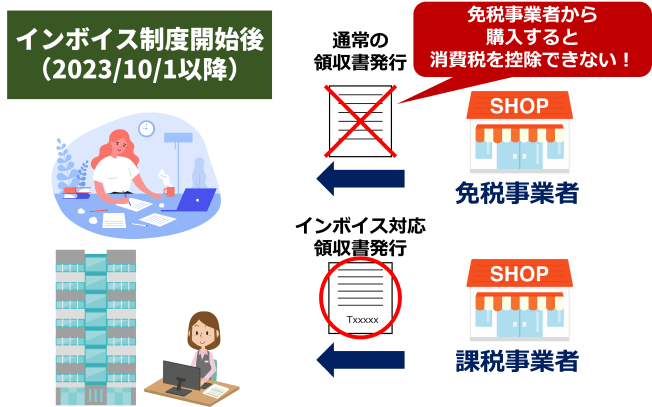

ただ、インボイス制度が始まると、要注意事項があります。免税事業者はインボイスを発行できず、通常の領収書しか発行できませんので、免税事業者のお店から商品を購入すると、消費税を控除できなくなってしまうのです。

本体価格100円、消費税10円の文房具を購入した場合、消費税を控除すれば、実際の経費は100円のみですみます。でも、消費税を控除できないと、消費税分も負担になり、経費は110円になってしまいます。

インボイス制度では、免税事業者が大変になるという話題が多いですが、本記事では、免税事業者だけでなく、課税事業者も大変になる、という内容を述べていきます。

購入する側は、仕事で使うための、ちょっとした買い物も大変になっていきます。

そして、販売する側は、小さなお店は淘汰されるかもしれません。

2.消費税控除、3万円未満は帳簿記入だけ

ところで、消費税の控除の仕組みについてですが、今のところ、2023年9月までは、税込3万円未満の取引は、帳簿に記入するだけで、消費税を控除できるようになっています。実は、領収書、レシートも必要ないのです。

帳簿は、こんな形で、いつ(日付)、誰から(取引先)、何を(摘要)、いくら(金額)で購入したかを記入します。

| 日付 | 取引先 | 摘要 | 借方 | 貸方 | ||||

|---|---|---|---|---|---|---|---|---|

| 勘定科目 | 金額 | 税区分 | 勘定科目 | 金額 | 税区分 | |||

| 2022-07-25 | 青森文具店 | 文具購入 | 消耗品費 | 110 | 課税仕入10% | 現金 | 110 | 対象外 |

消費税区分は書かなくても大丈夫ですが、会計ソフトを使っていれば、たいてい記入欄がありますので、記入しておいたほうが、後で申告するときに楽です。

会議用の飲み物、コーヒーやお茶などを購入した場合は、軽減税率8%になりますので、消費税区分に、軽減税率であることがわかるように、ちゃんと記入します。

| 日付 | 取引先 | 摘要 | 借方 | 貸方 | ||||

|---|---|---|---|---|---|---|---|---|

| 勘定科目 | 金額 | 税区分 | 勘定科目 | 金額 | 税区分 | |||

| 2022-07-25 | 岩手商店 | お茶購入 | 会議費 | 108 | 課税仕入8% | 現金 | 108 | 対象外 |

ちなみに、レシートがなくても大丈夫なのは、消費税の控除の話で、経費として計上するには、原則、レシートなどの証拠書類が必要になります。自動販売機で購入した場合は、レシートが出ませんので、出金伝票に記録しておきます。電子マネーやクレジットカードで払っていれば、その明細でも大丈夫です。

3.2023年10月以降、3万円未満でもインボイスが必要に

ところが、2023年10月以降、インボイス制度が始まると、税込3万円未満の取引でも、消費税を控除するには、帳簿の記入と、そして、インボイスの受け取りと保存の両方が必要になります。インボイスといっても、お店で受け取るのは、インボイス対応のレシートになります。

(1)簡易適格請求書:インボイス対応の領収書(レシート)

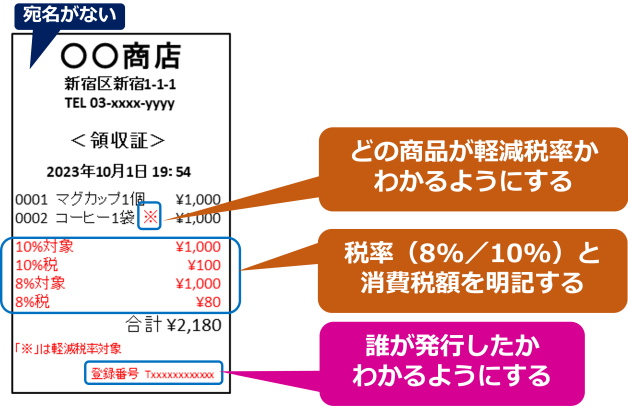

インボイス対応のレシートとは、こんな感じのもので、正確には、簡易適格請求書といいます。

ざっくりいうと、インボイス対応のレシートは、通常のインボイスから、購入した人の宛名を抜いたもので、あとは、インボイスとほぼ同じです。

税率と、それぞれの税率ごとの消費税額が明記されます。また、どの商品が軽減税率かわかるようにします。そして、誰が発行したかわかるように、登録番号が記載されます。ここが重要ポイントです。

インボイス制度では、請求書に記載が必須な登録番号は、適格請求書発行事業者として、国税庁に登録した事業者に付与されます。ここで、問題になるのが、登録してインボイスを発行できるのは課税事業者だけ、というところです。

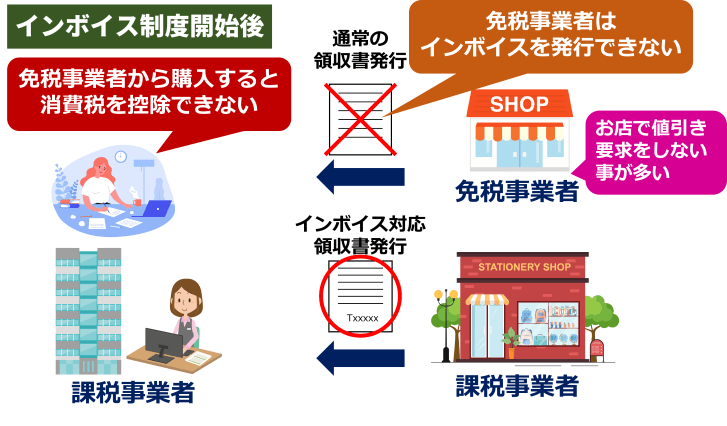

免税事業者はインボイスを発行できません。つまり、課税事業者の人は、免税事業者から購入すると、消費税を控除できないのです。だからといって、日本では、お店で買い物をするとき、その場で値引きを要求したり、あまりしませんよね。たいてい、値札の金額で買うと思います。

購入前にインボイス登録事業者かどうか事前確認が必要

そうなると、購入する人は、自分が損をしないように、そのお店が、課税事業者かどうか、正確にいうと、インボイスを発行してくれるかどうか、事前に確認してから買い物しないといけなくなります。

購入後、レシートをもらってから、登録番号がなく免税事業者であることに気付いたらどうなるのでしょうか?

「インボイス対応のレシートを発行してもらえないのなら、返品したいのですが」と要求したとしても、「購入後の返品は一切対応していません」と言われたらそれまでです。

店舗での購入には、クーリング・オフの制度は適用されません。自分の足でお店にいって購入するということは、購入する意思がはっきりとしていますので、購入してから「やっぱりやめた」とはいかないのです。

レシートの仕訳処理が大変に!

仮に「消費税を控除できなくても構わないよ」という人でも、インボイス制度が始まると大変になります。お店でレシートをもらったら、インボイスあり/なしで区別して仕訳をしないといけなくなります。

さらに、インボイスありの場合でも、記載された登録番号を見て、登録事業者かどうか確認しないといけなくなります。購入した店が、国税庁が認めたインボイス登録事業者かどうか、確認する責任は、購入者側にあります。

(2)例外:インボイスが不要な取引

なお、例外として、インボイスが不要なものもありますので、一部を紹介します。

- 3万円未満の公共交通機関(鉄道・バス・船舶)の料金

- 3万円未満の自動販売機・自動サービス機からの購入

- ポスト投函での郵便サービス

- 従業員に支給する出張旅費・宿泊費・日当・通勤手当

- 質屋や古物店での、消費者からの購入

- 出入口で回収される入場券

などです。

ここで、自動サービス機についてですが、機械で代金の受領と、資産の譲渡が完結するものが対象です。具体的には、コインロッカー、コインランドリー、ATM手数料などです。

一方、機械で単に精算するだけなのは対象外です。具体的には、コインパーキング、スーパーのセルフレジ、自動券売機などです。ただ、コインパーキングで駐車前に、インボイス登録事業者かどうか確認するのは大変ですが。

4.インボイス制度開始後、大手の店舗に集約の可能性

インボイス制度が始まると、課税事業者のフリーランス・個人事業主・会社は、消費税を控除したいなら、店舗で買い物をする時、インボイスを発行してもらえるか事前に確認が必要になります。

でも、それが面倒なら、店舗での買い物はやめて、大手のネットショップで購入することになるでしょう。

オフィス系だと、アスクル、カウネット、たのめーる、モノタロウなどのサイトがあります。オフィス用品全般のほか、お茶やコーヒーなどの飲料品も充実しています。

もっと幅広い商品がほしいなら、Amazonの直販分になります。

ちなみに、ショッピングモールは、個別のショップごとに確認が必要になります。Amazonマーケットプレイス、楽天市場、ヤフーショッピングなどがあります。

購入するお店が、インボイス登録事業者かどうか調べるのは、大変な作業です。インボイス制度が始まると、事務作業を減らしたい課税事業者は、購入先を個別の店舗から、大手の店舗に集約していく可能性があります。

小さな店舗は、免税事業者/課税事業者に関係なく淘汰される可能性

事業者がメインの取引先である店舗は、免税事業者・課税事業者のどちらであっても、小さな店舗は淘汰される可能性があります。

- 文房具店

- 書店

- 食料品店(事務所向けに、弁当・お茶・コーヒーなどを提供)

- 衣料品店(制服、作業着など)

- 家具店(事務所向け)

- 金物屋・工具屋

などがありそうです。

あと、メインの顧客が消費者の場合でも、消費税の制度について誤解している消費者が「もらったレシートに登録番号が書いてない、あの店は、自分が払った消費税を納税していないから、買うのをやめようかな」となる可能性もあります。

免税事業者の人は、「仕入で消費税を払っていますので、もらった消費税分、利益になっているわけではないのですが」と弁解したとしても、一般消費者に消費税の制度を理解してもらうのは難しいでしょう。

5.日本税理士会連合会からの2つの提案

今まで説明してきた問題を避けるために、日本税理士会連合会が2つの提案をおこないました。

①3万円未満は、帳簿の保存のみ

その1つ目は、3万円未満は、帳簿の保存のみで消費税控除を認めることです。

従来どおり、3万円未満の取引については、帳簿の保存のみで、消費税を控除できるようにするように、提案しました。

会計業務を請け負っている税理士からすると、大量のレシートに対して、消費税を控除する・しないの仕訳をするのは、ものすごく大変な作業になるからでしょう。

②8割控除を当分の間続ける

2つ目の提案は、8割控除を当分の間続けることです。実は、インボイス制度が始まったとたんに、突然、全額控除できなくなるわけではありません。

インボイス制度が始まってから6年間は、特例期間となっていて、最初の3年間は、免税事業者などインボイスを発行できない事業者から仕入れた場合でも、80%控除可能です。そして、次の3年間は、50%控除可能です。

この80%控除できる、最初の3年間の期間を、ずっと延長して、当分の間、80%控除可能にすることを提案しています。

まとめ

今回の内容を簡単にまとめますと、インボイス制度では、よく免税事業者が大変になることが話題になっていますが、免税事業者だけでなく、購入する課税事業者も、会計・申告業務を請け負っている税理士も大変になります。そして、小さな店舗は、免税事業者・課税事業者に関係なく、淘汰される可能性があります。

インボイス制度の導入そのものは決まっていますが、細かい部分は、今後、調整される可能性はあります。新しい情報が出たら、また共有していきます。

この記事と同じ内容を動画でも解説しています。