【2023年最新版】インボイス(適格請求書)の書き方、記載例

2023年10月1日から「インボイス」という請求書になります。今までの請求書と比較しながら、インボイス(適格請求書)…[続きを読む]

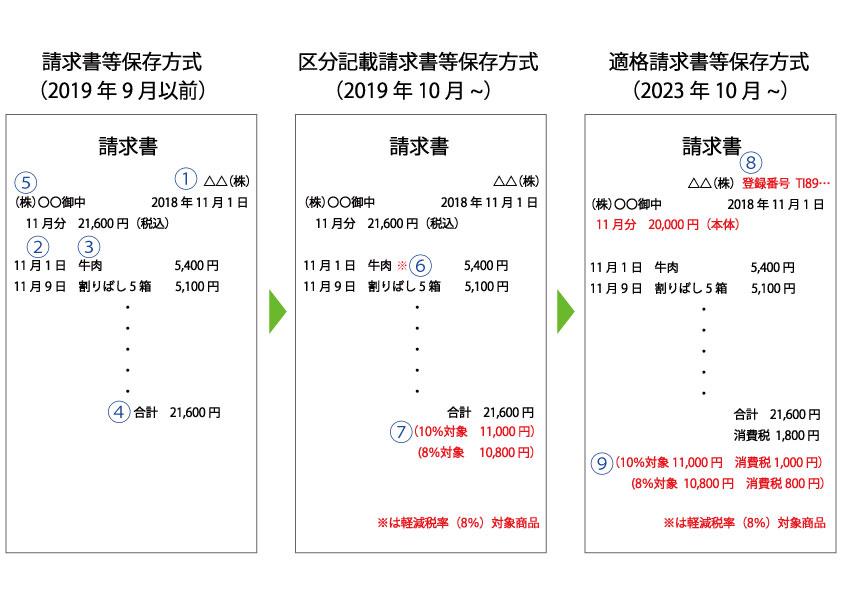

2019年10月からの消費増税と軽減税率の導入にともない、請求書や帳簿や領収書など(以下、請求書等)の記載・保存方法が、新しい「区分記載請求書等保存方式」に変わりました。

こちらは、インボイス制度が始まる2023年10月までの、一時的な請求書方式になり、従来の請求書と適格請求書(インボイス)の中間のようなものになります。

区分記載請求書とは、区分記載請求書等保存方式とは、何か? 区分記載請求書の記載事項、インボイス制度との違いなどを簡潔に解説します。

目次

2019年10月より軽減税率制度が始まり、消費税を請求する事業者は、区分記載請求書等保存方式に従って、請求書を発行する必要があります。

軽減税率では、8%と10%など、複数の税率が存在するため、どちらの税率でいくら消費税を請求するのか明確にする必要があります。

その役割を果たすのが、インボイス制度です。

ただ、事業者に大きな負担がかかることから、インボイス制度の導入は、2023年10月からとなり、それまでは、簡易的な請求書で代替できるようにしました。それが、「区分記載請求書等保存方式」です。

区分記載請求書等保存方式は2019年10月1日から始まり、2023年9月30日に終了する暫定的な制度です。

2023年10月1日からは、区分記載請求書等保存方式に代わって「適格請求書等保存方式(インボイス方式)」が導入され、こちらが恒久的な制度となります。

財務省は、適格請求書等を、「売り手が買い手に対して正確な適用税率や消費税額等を伝えるための手段」と説明しています。適格請求書等保存方式が導入されると、請求書や納品書などの記載事項が変わります。

適格請求書等保存方式は「大きな変更」になるので、いきなり導入すると事業者(企業や個人事業主など)が混乱します。そこで「小さな変更」である区分記載請求書等保存方式を先に実施しています。

軽減税率が導入される前(2019年9月まで)の請求書等と、区分記載請求書等と、適格請求書等(インボイス)の違いは以下のとおりです。

| 軽減税率導入前の 請求書等の記載事項 |

区分記載請求書等 の記載事項 |

適格請求書等(インボイス) の記載事項 |

|---|---|---|

| ①発行者の氏名または名称 ②取引年月日 ③取引内容 ④対価の額 ⑤受領者の氏名または名称 |

左記の①~⑤にプラスして

⑥軽減税率の対象品であることがわかる内容 |

左記の①~⑦にプラスして

⑧適格請求書発行事業者の登録番号 |

この表のとおり、「導入前→区分→適格」への変更で、記載事項が増えていく特徴があります。

区分記載請求書とインボイス(適格請求書)の違いは、次の2箇所です。

軽減税率に対応したレジシステムや会計システムを利用していれば、税率ごとの消費税額はすでに請求書に自動的に出力されているはずですので、一番大きな違いは、インボイス制度が始まると、適格請求書発行事業者の登録番号が記載されることになります。

それでは、区分記載請求書等保存方式の詳細と書き方について解説します。

区分記載請求書等保存方式が導入されると、帳簿への記載と請求書等への記載の両方が変わります。

両方とも、現行の記載方法を基本としつつ、軽減税率の適用対象であるかどうかを明記することになります。

軽減税率導入前(2019年9月末まで)の帳簿への記載事項は、次の4点です。

このうち区分記載請求書等保存方式によって変更になるのは、3で、以下のようになります。

次に、請求書等への記載事項の変更内容について紹介します。

軽減税率導入前(2019年9月末まで)の請求書等への記載事項は以下の5点です。

このうち、区分記載請求書等保存方式によって変更になるのは、3と4で、以下のようになります。

3':課税資産の譲渡の資産または役務の内容に加えて、課税資産の譲渡が軽減対象資産の譲渡の場合は、資産の内容および軽減対象資産の譲渡であることを明記する

4':異なる税率ごとに合計した課税資産の譲渡の対価の額(税込価格)

事業者が原材料などを仕入れたときに、仕入先から届いた請求書が区分記載請求書等保存方式で書かれていない場合は、どうしたらいいのでしょうか?

この場合、事業者が仕入れ先に請求書の再発行を依頼してもいいのですが、すでに届いている請求書等に事業者(仕入側)が「軽減対象資産の譲渡である旨」と「税率ごとに合計した課税資産の譲渡の対価の額」を追記してもかまいません。事業者(仕入側)が追記した請求書等でも、仕入税額控除の書類として受理されます。

請求書等を受け取った側(仕入側事業者)が請求書等に追記できるのは区分記載請求書等保存方式の導入における例外措置であり、通常の請求書等には受け取った側は追記してはいけません。

ただ例外措置はありますが、事業者(仕入側)の経理担当者にとって追記は「余計な手間」であり毎回行うのは大変ですので、仕入れ先に正しい記載方法を求めたほうがいいでしょう。

軽減税率導入前は、売り手側には請求書を交付する義務はありませんでした。そして、区分記載請求書等保存方式が導入された後も、売り手側に請求書の交付義務はありません。

しかし、取引先からは、区分記載請求書等保存方式に則った請求書の発行を求められることが多いでしょう。さらに、2023年10月1日に導入される適格請求書等保存方式(インボイス方式)では、請求書等(適格請求書等)の発行が義務化される予定です。

よって、適格請求書等保存方式(インボイス方式)を見据えたレジシステムの検討も進めておくことをおすすめします。

最後に、もう一度、区分記載請求書等保存方式における帳簿と請求書の記載事項を整理しておきます。

| 軽減税率導入前の帳簿等保存方式 | 区分記載請求書等保存方式 | |

|---|---|---|

| 帳簿 | ①相手方の氏名または名称 ②年月日 ③資産または役務の内容 ④支払い額 |

左記①~④にプラスして ⑤軽減税率対象品目であること |

| 請求書 | ①作成者の氏名または名称 ②年月日 ③資産または役務の内容 ④譲渡の対価の額(税込価格) ⑤受領者の氏名または名称 |

左記①~⑤にプラスして ⑥軽減税率対象品目であること ⑦税率区分ごとの合計請求額(税込) |

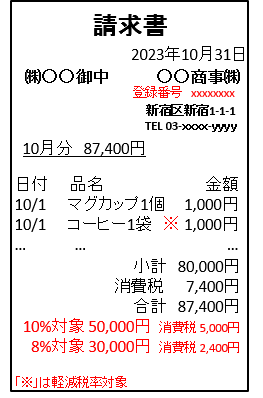

それでは次に、軽減税率対象商品である旨の記載方法について解説します。

軽減税率対象商品である旨の記載は、原則、それぞれの商品ごとに個別に税率を記載することになります。

例えば、以下のようになります。

| 割りばし:550円(10%) 牛肉 :5,000円(8%) 合計 :5,550円 (10%対象:550円) (8%対象:5,000円) |

軽減税率対象商品である旨の記載では、記号や番号を使う「例外的な記載方法」も認められています。

例えば以下のように記載することができます。

| 割りばし:550円 紙皿 :330円 牛肉※ :5,000円 豚肉※ :3,000円 合計 :8,880円 (10%対象:880円) (8%対象:8,000円) ※は軽減税率対象商品 |

それぞれの商品名の欄に例えば「※」や「☆」の記号を記載し、下記に「※(または☆)は軽減税率対象商品」と書いてもかまいません。

そのほかの記載方法として、以下のように、税率ごとに商品を分けて、税込金額をまとめて表示することもできます。

| 米 :3,240円 鶏肉:4,320円 ●8%対象品の合計:7,560円 トイレットペーパー:1,100円 タオル:550円 ●10%対象品の合計:1,650円 ■合計:9,210円 |

1枚の請求書等に2種類の税率を記載するのではなく、税率ごとに請求書をわけることもできます。

つまり、「8%用の請求書等」と「10%用の請求書等」のフォーマットをつくることも問題ありません。

やや特殊な記載方法について紹介します。

現行制度では、課税仕入れにかかる請求書は、1カ月分の取引をまとめた請求書でも、仕入税額控除の必要書類として認められています。これは区分記載請求書等保存方式が導入された後も継続しますが、条件があります。

1カ月分の取引をまとめた請求書と、日々の取引内容について記載した納品書の関係が明確でなければなりません。

| 1/1~1/31 紙皿 :5,500円 1/1~1/31 野菜※:54,000円 合計 :59,500円 (10%対象:5,500円) (8%対象:54,000円) ※は軽減税率対象商品 |

「商品の一般的な総称による記載」は、区分記載請求書等保存方式の導入後も認められます。

原則は、以下のように記載しなければなりません。

| トマト※ :100円 ピーマン※:70円 ペンケース:100円 一輪挿し :200円 ※は軽減税率対象商品 |

しかし、例えばレジシステムの関係で、多数の商品名を登録できない場合、「商品の一般的な総称」を使うことができます。

例えば上記の記載を、以下のように書き換えても問題ありません。

| 野菜※:100円 野菜※:70円 雑貨 :100円 雑貨 :200円 ※は軽減税率対象商品 |

「野菜」や「雑貨」という「商品の一般的な総称」を使っても構いません。

取り扱う商品がすべて軽減税率の対象である事業者は、請求書等に「全商品が軽減税率対象」との一文を記載すれば仕入税額控除の書類として認められます。

また逆に、取り扱う商品のなかに軽減税率の対象となるものが1つもない場合、「軽減対象資産の譲渡である旨」の記載は不要です。つまり請求書等を何も変更する必要はなく、現行の請求書等の様式を使い続けることができます。

軽減税率の導入は2019年10月1日からですが、例えば締め日を15日に設定している企業などでは、2019年9月16日~10月15日分の請求書等は、軽減税率導入前の税率(以下、旧税率)8%と新制度の軽減税率8%の「2つの8%」が混在する可能性があります。

このときの請求書等への記載方法を解説します。

まず前提として、旧税率の8%と軽減税率の8%は別物であることを理解しておいてください。

「2つの8%」は消費税率と地方消費税率の内訳も異なります。以下のとおりです。

| 消費税率 | 地方消費税率 | ||

|---|---|---|---|

| 2019年9月30日まで | 標準税率8%の内訳 | 6.3% | 1.7% |

| 2019年10月1日から | 軽減税率8%の内訳 | 6.24% | 1.76% |

旧税率8%と軽減税率8%の「2つの8%」が混在する請求書等を作成する場合、旧税率と軽減税率を書き分ける必要があります。

その記載例は以下のとおりです。

| 9月10日:鶏肉:2,160円 9月20日:トイレットペーパー:108円 2019年9月分小計:2,268円10月1日:パン※:5,400円 10月13日:ティッシュ:2,200円 2019年10月分小計: 10%対象:2,200円 8%対象:5,400円2019年9月16日~10月15日分合計:9,868円※は軽減税率対象商品 |

2019年9月分は旧制度の標準税率8%で小計を出します。

10月分は新制度の標準税率10%と軽減税率8%にわけて記載します。

もしくは、2019年9月16日~10月15日分の請求書等を、このときだけ「9月16日~9月30日分の請求書等」と「10月1日~10月15日分の請求書等」の2枚つくっても問題ありません。

臨時的な措置なので、事業者の都合のよいほうを選択できます。

区分記載請求書は、インボイス制度(適格請求書)が導入されるまでの間の一時的な請求書方式です。

しかし、適格請求書の登録番号以外は、記載事項はほぼ同じですので、今のうちに、適格請求書の方式に対応しておいたほうが良いでしょう。