インボイス制度の登録申請書の書き方【個人事業主/法人】

インボイスを発行する事業者は、適格請求書発行事業者として登録申請を行う必要があります。登録申請の流れと、書面での登録…[続きを読む]

2023年10月からインボイス制度(適格請求書等発行方式)が始まり、インボイスを発行するためには、税務署に登録申請をする必要があります。

ただ、面倒くさい、あるいは、インボイスなんてよくわからないと言って、登録しないとどうなるのでしょうか?

インボイス登録しないとどういう影響があるのか、登録しなくても問題ないケースがあるのか、特に個人事業主の方を中心に解説します。

目次

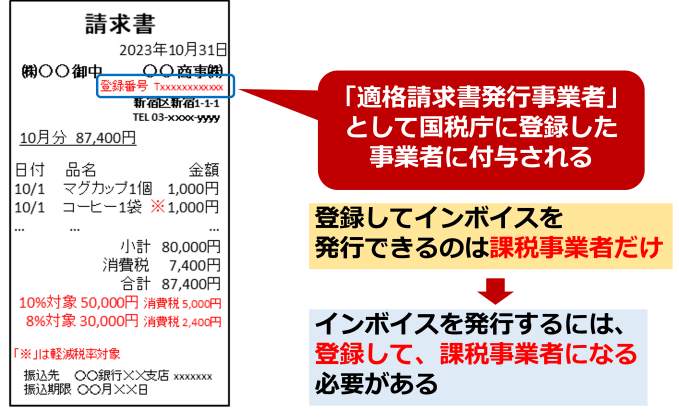

「インボイス登録」と世間で言われているのは、正確には「適格請求書発行事業者の登録」のことです。

つまり、インボイス(適格請求書)を発行できる事業者として登録するということです。

まずは、適格請求書発行事業者(インボイス発行事業者)として登録しないとどうなるか? 簡単にお話します。

インボイス登録しないことの影響は、端的にいうと、取引先の経費の負担が増す、ということです。

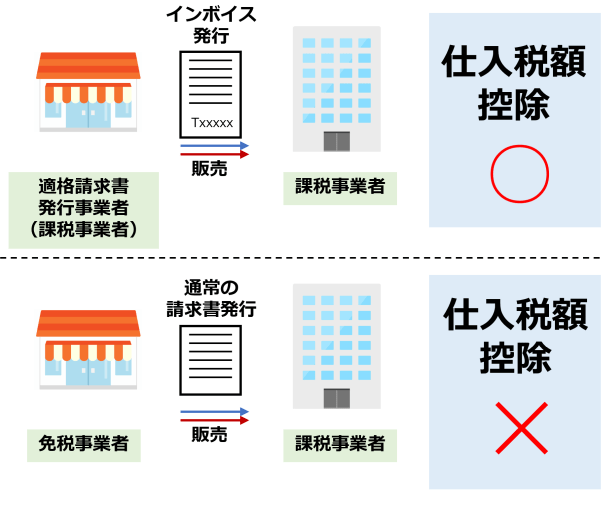

インボイス制度が始まると、商品・サービスを提供した側(売り主側)が、インボイスを発行した場合に限り、消費税を控除できます(仕入税額控除)。

このインボイスを発行できるのは、適格請求書発行事業者(インボイス発行事業者)として国税庁に登録した事業者のみです。

インボイス登録をしていない事業者は、インボイスを発行できず、その事業者から仕入れた場合、消費税を控除することができません。

そうなると、控除できない消費税は、その分まるまる経費の負担になります。取引先にとって、経費の負担が増加してしまうのです。

支払った消費税を控除することを「仕入税額控除」といいます。下の図をご覧ください。

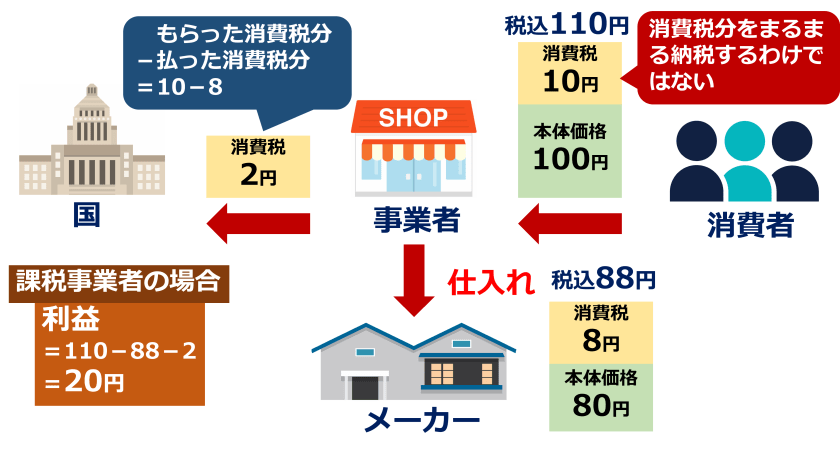

消費者に対して税込110円(本体価格100円+消費税10円)で商品を売ったとします。

一方、メーカーから税込88円(本体価格80円+消費税8円)で商品を仕入れていますので、

国に納税する消費税は、受け取った消費税10円-支払った消費分8円=2円となります。

ここで、支払った消費税8円を控除できないと、受け取った消費税10円をまるまる納税することになり、8円分、経費の負担が増えてしまいます。

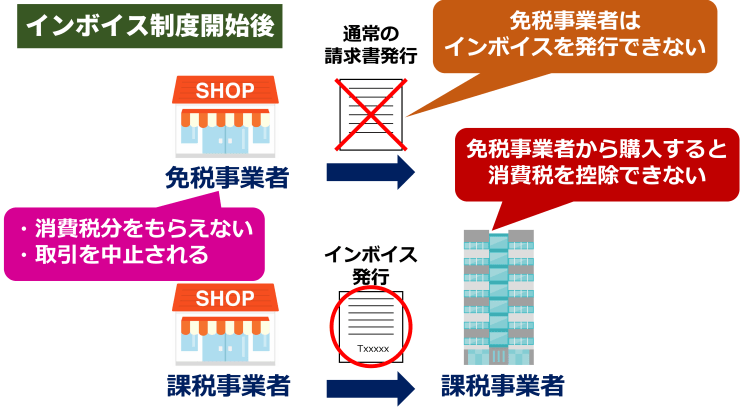

取引先は消費税を控除できないと、その分、経費の負担が増えますので、次のどれかを要請してくる可能性が高いです。

課税事業者になるのは、こちらがすることであり、取引先が勝手にすることはできません。

すると、取引先ができうるのは、値下げか、または、取引中止を要請することです。

消費税分、値下げを要求される可能性は十分にあります。

もしくは、最悪の場合、取引を中止されて、別の業者に乗り換えられる可能性もあります。

取引先から値下げをされれば、その分、収入が減ることになります。

または、取引を中止されれば、仕事を失うことになります。

適格請求書発行事業者としてインボイス登録しない場合にどうなるか?を解説しました。

であれば、インボイス登録したほうが有利なように思われますが、課税事業者だけがインボイス登録できます。

つまり、インボイスを発行するには、課税事業者になる必要があるのです。

現在、免税事業者の方は、課税事業者になると、消費税を納税する必要があります。今まで納税せずに収入になっていた分が減ります。また、消費税を意識した帳簿の記入や、消費税申告が必要で、経理の負担が一気に増します。

課税事業者であることと、適格請求書発行事業者になること(インボイス登録すること)は別の話です。自動的にインボイス登録されるわけではありません。

つまり、現在、課税事業者であっても、インボイス登録をしないとインボイスを発行できません。

ただ、課税事業者はすでに消費税を納税・申告しているのですから、インボイス登録して不利になることは特にありません。むしろ、しないことのデメリットのほうが大きいです。

税務署に書類を一枚提出するだけですので、課税事業者は、インボイス登録をするようにしましょう。

インボイス(適格請求書)を発行するためには、適格請求書発行事業者として登録する必要があります。所轄の税務署長に「適格請求書発行事業者の登録申請書」を提出します。

申請書を提出すると「適格請求書発行事業者」として登録され、登録番号が付与されます。この登録番号を請求書に記載することで、インボイスが発行できます。

登録申請の方法の詳細はこちらをご覧ください(e-Taxでも可能)。

インボイス登録することと、課税事業者なることは、別の内容です。

現在、免税事業者の方は、本来は、次の両方の手続きをする必要があります。

しかし、2029年9月30日までは特別措置として、適格請求書発行事業者として登録すれば、自動的に課税事業者になる手続きも完了します。

すでに課税事業者の方は、インボイス登録しない理由はないですので、問題ないですが、現在、免税事業者である個人事業主は、インボイス登録すべきか悩ましいところです。

ここでは、インボイス登録すべきケースと、しなくても良いケースを簡単に解説します。

インボイス登録すべきは、次のようなケースです。

メイン顧客が課税事業者(一般課税)であれば、間違いなく、何らかの対応を迫られる可能性が高いです。

あなたが非常に有利な立場であれば問題ありませんが、そうでなければ、インボイス登録をして、メイン顧客と良好的な関係を築いていくのが得策でしょう。

また、今期の税込みの売上が1,000万円を超えると、その2年後の年度には強制的に課税事業者になります。いずれにしても、課税事業者になるのであれば、早めになってしまうという手もあります。

インボイス登録しなくても良いのは、次のようなケースです。

飲食業など顧客が消費者ばかりであれば、インボイスは不要ですので、インボイス登録をする必要はありません。

また、取引先が免税事業者または簡易課税事業者の場合も、同様に、インボイスは不要ですので、インボイス登録も不要です。

「簡易課税」については、下の記事をご覧ください。

インボイス制度が開始されると、免税事業者からの仕入れがすべて仕入税額控除できなくなるわけではありません。

当初の6年間は、大部分の消費税を控除できます(経過措置)。

| 期間 | 仕入税額控除の範囲 |

|---|---|

| 2023年9月30日まで | 100%控除 |

| 2023年10月1日~2026年9月30日まで | 80%控除 |

| 2026年10月1日~2029年9月30日まで | 50%控除 |

| 2029年10月1日から | 完全廃止 |

したがって、2029年9月30日までは、消費税を控除できない分だけ値引きすることで取引先も納得してくれる可能性があります。

課税事業者になればインボイスを発行できますので、取引先から仕事を仕事を切られたり、値下げを要求されることはなくなります。

一方で、課税事業者になるというは、消費税の納税義務が生じます。

免税事業者のままでいて納税をせず利益とするか、課税事業者になって仕事を守るか、どちらが、有利かを考えて選択しなければなりません。

免税事業者が、課税事業者になったあと、「やっぱり損だった」と後で気付くケースもあるでしょう。

その場合、「消費税課税事業者選択不適用届出手続」をすることで、免税事業者に戻ることができます。

ただし、要注意点は、一度、課税事業者になると、最低でも2年間は免税事業者に戻れないことです。

免税事業者の方は、課税事業者になるかどうか慎重な判断が必要となるでしょう。

免税事業者が登録すべきかどうかについては、より詳細を下記の記事で解説しています。

適格請求書発行事業者として登録しないと、インボイスを発行することができませんので、取引先が課税事業者であれば、取引先の経費の負担が増加してしまいます。

一方で、販売先が一般消費者や免税事業者・簡易課税事業者であれば、仕入税額控除の問題はありませんので、特に登録しなくても問題ありません。