区分記載請求書の書き方、インボイス制度との違い

区分記載請求書は、インボイス制度が始まるまでの、一時的な方式です。区分記載請求書等保存方式とは何か? 区分記載請求書…[続きを読む]

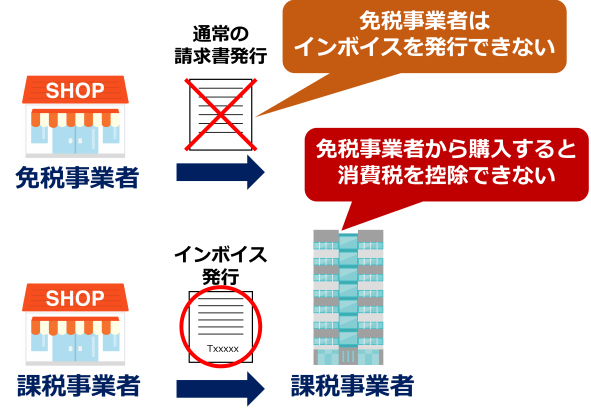

2023年10月1日からインボイス制度が始まると、免税事業者はインボイスを発行できませんので、取引で不利になる可能性もあります。

ただ、インボイス登録にはデメリットもありますし、登録しなくても特に問題ないケースもあります。

免税事業者の方に向けて、インボイス登録のメリット&デメリット、登録したほうが良いケース、登録しなくても良いケース、インボイス登録方法などを、わかりやすく解説します。

目次

免税事業者が、適格請求書等発行事業者(インボイス発行事業者)として登録しないと、どうなるのでしょうか?

インボイス制度導入後は、消費税の仕入税額控除を受けるための要件として、インボイスの保存が原則必要となります。

インボイスを発行できるのは、インボイス登録をした課税事業者のみです。

消費税の免税事業者はインボイスを発行することができません。

したがって、インボイスを発行できない免税事業者からの仕入は、仕入税額控除が適用できなくなってしまうのです。

仕入先にとっては、「免税事業者に支払った消費税は控除できない」という事態となるため、大変な損を被ります。

課税事業者からすると、同じ仕入をするなら仕入税額控除が適用される事業者から仕入れようとするのは当然と言えます。

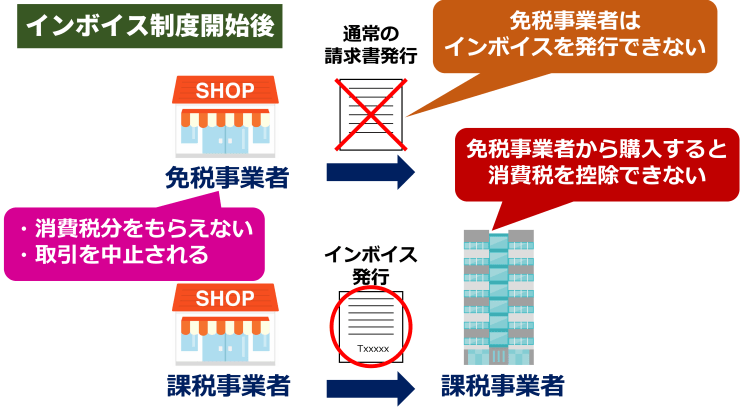

したがって、免税事業者は取引を中止され、事業者間の取引から排除されてしまう恐れがあるのです。

ただ、新しい仕入先を探すことは、取引先の課税事業者にとっても大変なことですので、現実的な路線では、商品・サービス価格の値下げを強要される可能性が高いです。

今まで消費税分も請求していたところ「消費税分は払わない」と言われるかもしれません。実質的な値下げを要求されるのです。

免税事業者がインボイス登録しないとデメリットがいろいろあることを述べてきましたが、それなら、単純にインボイス登録すればいいように思われるかもしれません。

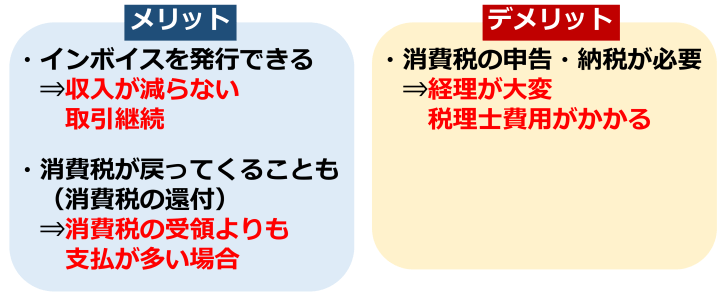

ただ、免税事業者がインボイス登録をして課税事業者となった場合には、メリットとデメリットの両方があります。

インボイス登録するメリットの一つは、当然ですが、インボイスを発行可能になることです。

そうすれば、取引を中止されたり、商品・サービス価格を値下げされることもなくなります。

課税事業者になると、原則課税を選択した場合、支払った消費税を控除することができます。

もし、受け取った消費税よりも、支払った消費税のほうが多いときは、還付申告をすれば、消費税が戻ってきます(消費税の還付)。

事業を立ち上げたばかりで、備品・機会の購入や、建物の内装工事などで、売上額より仕入額が多いときは、消費税の還付を受けられると大変助かります。

免税事業者がインボイス登録をすると、その瞬間から、課税事業者になります。

当然の話ですが、課税事業者となれば消費税の納税義務が発生します。

今まで免除されてきた消費税の負担が生じてしまうのです。

どれくらいの消費税負担が発生するかは事業者によって違いますが、単純に利益が多い事業者は、売上が少なくても結構な納税額が生じます。

また、給与や減価償却費など、仕入税額控除の対象とならない経費が大きい事業者の場合、決算上は赤字でも高額な消費税が発生することも珍しくありません。

気になる方は直近の決算の数字だとどれくらいの消費税負担が生じるのか、試算してみることをおすすめします。

消費税の納税をするには、確定申告で消費税の申告書を作成して提出しなければいけません。

消費税の申告書は、そこそこややこしいです。作成する書類の分量はそこまで多くはないですが、何をどの用紙に記入すれば良いのか理解するまでに、それなりの時間がかかるでしょう。

また、消費税の申告で一番大変なのは、原則課税の場合、その年度分のすべての仕訳で、消費税の区分を正しく記入しておかないといけないことです。課税なのか非課税なのか、税率は軽減税率8%なのか、標準税率10%なのか、正しく、把握する必要があります。

所得税の確定申告でも大変という人にとっては、消費税の申告はかなり厳しいものです。

税理士に依頼すれば、申告書の作成から提出まで代行してくれますが、当然、税理士費用が発生します。

もともと、免税事業者の制度ができた経緯は、小規模な事業者の事務負担を軽減するためです(納税しなくて良い消費税が収入になるのは副次的な効果であって、それが目的ではありません)。

にもかかわらず、インボイス登録すれば、経理の事務負担を増やしてしまうのです。

インボイス制度には、事業者の経理事務の負担が増大するという問題点が指摘されています。

現行の帳簿や請求書による方式と比較して、ルールが厳密であることが理由の1つです。

個人事業主の場合、インボイス登録は屋号ではなく本名で登録する必要があります。すると、今まで本名を使わず屋号で取引をしていた人も、取引先に本名がわかってしまうことになります。

当初は、インボイス事業者公表サイトで、インボイス登録した個人事業主の名前が入ったファイルがダウンロードできる状況になっていて、かなりの批判をあびましたので、個人事業主の名前が入ったファイルの提供は中止されました。

ただ、取引先はインボイス登録番号で検索すれば、インボイスを発行した人の本名を知ることができます。副業だと何らかの拍子でバレる可能性もあります。

インボイス登録にはメリットもデメリットもあります。

それでは、登録したほうが良いのか、しないほうが良いのか、ケースごとに見ていきましょう。

まずは、免税事業者であってもインボイスの発行事業者として登録しなくて良いケースをあげていきます。

一番分かりやすいケースは、青果店等のメイン顧客が一般消費者である事業者です。

「免税事業者からの仕入は仕入税額控除の対象とならない」という点が登録すべきかどうか悩むポイントでしたが、顧客のほとんどが消費者であれば仕入税額控除のことを考慮する必要がありませんよね。

また、課税事業者との取引ではインボイスの発行義務がありますが、対消費者については発行義務はありません。

消費者に対して発行するレシートは、区分記載請求書等の要件が整っていれば良いことになっています。

現在軽減税率に対応していないレジを使用していても、「すべて軽減税率対応」などと手書きやスタンプの押印でも対応できることとされています。

ただし、メイン顧客が消費者であっても、例えば青果店であれば課税事業者である飲食店の仕入先にもなっている場合も多いでしょう。

そういったケースについては、インボイスを発行できないことを了承してもらうしかなさそうです。

先程も触れましたが、インボイスは課税事業者との取引において発行義務が生じます。

つまり、事業者同士の取引だとしても、相手方が免税事業者であればインボイスの発行義務は無いのです。

例えばフリーランスのエンジニアとデザイナーなど、免税事業者同士の取引がメインである場合には、インボイスの登録事業者となる必要性は薄いでしょう。

また、相手が簡易課税事業者の場合も、インボイスの発行は不要です。

簡易課税とは、簡単にいうと、課税売上で受け取った消費税に一定の割合をかけた金額を納税することです。一定の割合は業種によって決まります。

たとえば、

を納税します。仕入税額控除の計算はしませんので、インボイスも必要ないのです。

インボイス制度には「経過措置」と呼ばれるものがあります。

インボイス制度が開始されると、免税事業者からの仕入れがすべて仕入税額控除できなくなるわけではありません。

最初のうちは、大部分の消費税を控除できます。具体的には次のスケジュールで実施されます。

| 期間 | 仕入税額控除の範囲 |

|---|---|

| 2023年9月30日まで | 100%控除 |

| 2023年10月1日~2026年9月30日まで | 80%控除 |

| 2026年10月1日~2029年9月30日まで | 50%控除 |

| 2029年10月1日から | 完全廃止 |

したがって、2029年9月30日までは、消費税を控除できない分だけ値引きすることで取引先も納得してくれる可能性があります。

値引きが事業に与える影響は少なくないでしょうが、インボイス登録すると消費税の納税義務の負担が生じるため、どちらが得かを考えてみましょう。

もし値引き分の負担が消費税の納税額の負担より少ないのであれば、登録せずに値引きに対応した方が良いでしょう。

こんどは、免税事業者がインボイス発行事業者として登録した方がケースについて紹介します。

繰り返し説明してきましたが、免税事業者からの仕入は仕入税額控除の対象になりません。

メインの顧客が課税事業者であれば、そのことを理由に取引を停止される可能性が高いと言えます。

消費税の納税義務が生じてしまいますが、取引先が無くなってしまえばそもそも事業を継続できなくなってしまいます。

現在より負担が増えることは承知の上で、インボイス登録するしかないケースも多いでしょう。

インボイス登録をしなくても、2年前の年度の課税売上(税込)が1,000万円を超えていると、自動的に課税事業者になり、消費税の納税の負担が生じます。

それならば、例えば、近い将来、売上が1,000万円(税込)を超える見込みがある方は、インボイス登録をして、2023年10月1日から課税事業者になってしまったほうが良いでしょう。

1年か2年、早めに消費税の納税義務が生じてしまうかもしれませんが、取引を停止されるよりはマシという考え方です。

ここからは、インボイス登録の方法について、簡単に解説します。

発行事業者の登録をするためには、税務署に「適格請求書発行事業者の登録申請書」を提出する必要があります。

または、e-Taxでオンライン申請することもできます。

具体的な登録申請の流れは次のとおりです。

以上が登録申請から登録完了までの原則的な流れです。

2023年10月1日からインボイス発行するためには、2023年9月30日までにインボイス登録が必要です。ただ、ギリギリだと混み合うため、1ヶ月以上前に登録を済ませることが望ましいでしょう。

登録方法の詳細はこちらをご覧ください。

免税事業者がインボイス登録をしてインボイス発行事業者になるためには、登録申請書とあわせて「消費税課税事業者選択届出書」を提出する必要があります。

免税事業者のままでは登録申請をすることができないため、課税事業者となってから登録申請をするイメージです。

ただし、この手続きには経過措置が設定されています。

2023年10月1日から2029年9月30日までの日に属する課税期間に登録する場合は、課税事業者選択届出書を提出しなくても、インボイス登録するだけで、自動的に課税事業者になることができます。

わかりやすくいうと、フリーランス・個人事業主の方は、2029年12月31日までにインボイス登録をすれば、自動的に課税事業者になるということです。

インボイス登録をすれば、インボイスを発行できるというメリットがある一方で、納税や経理の負担が増すというデメリットも存在します。

免税事業者がインボイスしたほうが良いか、しなくても良いかの基準として、次の2点を検討するのが良いでしょう。

インボイス制度には経過措置があり、開始当初は、インボイスがなくても80%控除可能です。

インボイス登録をあせらずに、様子見をしながら、必要になったら登録をするというのも、選択肢の一つでしょう。