【令和7年分】基礎控除・配偶者控除・特定親族特別控除・所得金額調整控除申告書の書き方

年末調整の書類の一つに、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特…[続きを読む]

転職をすると何かと手続きがありますが、年末調整でもいくつか普段と違う点があります。

この記事では、

など、転職した人の年末調整に関する大事なポイントをわかりやすく解説していきます。

目次

年の途中で転職(再就職)した場合は、転職後の会社で年末調整を行うことになります。

転職した人も、年末調整の書類の書き方は、それ以外の人と基本的には一緒ですが、一つだけ注意点があります。

年内に転職前の勤務先と転職後の勤務先、両方の会社で給与をもらっているケースでは、両方の会社からの給与収入を合算します。

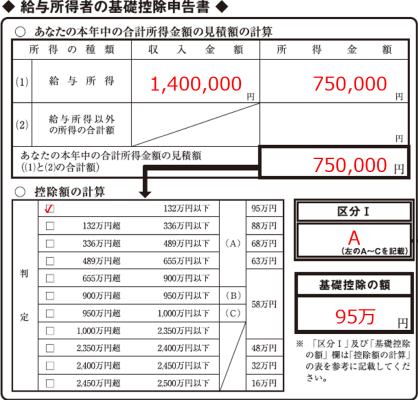

「給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼給与所得者の特定親族特別控除申告書兼所得金額調整控除申告書」という書類の「基礎控除申告書」という欄に、その年の収入金額と所得金額を記入する欄がありますが、こちらには、両方の会社からもらった給与を合算した金額を記入します(下図参照)。

前職の給与額については、前職の会社からもらった源泉徴収票に記載されています。

そして、転職後の勤務先に、前職の源泉徴収票を提出する必要があります。もし年内に2回転職をした場合は、前職と前々職2社分の源泉徴収票を提出しなければなりません。

前職の源泉徴収票がないと、前職の給与額がわからないため、転職先で年末調整を行うことができないからです。

「源泉徴収票を提出する必要があるか?」については、後で詳しく解説します。

なお、基礎控除申告書の書き方の詳細については、こちらをご覧ください。

年末調整をしなくても、後日、自分で確定申告をすれば、結果として、国に納める税金は正しい金額となります。

ただし、ルール上は転職後の勤務先に源泉徴収票を提出し、年末調整をすることになっています。特別な事情がない限りは源泉徴収票を提出し、年末調整で完了させることを心掛けましょう。

ちなみに、転職後の会社に前職の源泉徴収票を提出せず、さらに確定申告もしなかった場合、ほぼ確実に市区町村などから連絡が来ることになります。

一方、12月に再就職をして、転職先で年内に給料が支払われていないケースでは、転職前の勤務先、転職後の勤務先のどちらでも年末調整は行いません。この場合には、自分で確定申告をする必要があります。

前職の退職時に退職金が支給された場合、「退職所得の源泉徴収票」が発行されます。

ただし、退職金の税額は退職時点で確定し、その分を差し引かれて支給されていますので、転職後の勤務先への提出は必要ありません。提出しなければならないのは「給与所得の源泉徴収票」のみです。

源泉徴収票には、その勤務先でその年に得た給与収入、毎月の給与から控除された社会保険料額、源泉所得税額等が記載されます。

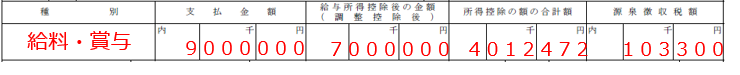

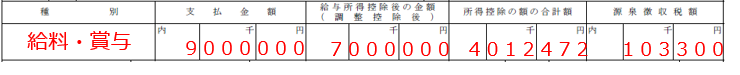

下図は、給与額と源泉所得税額の部分のサンプルです。

つまり、簡単にいうと、前職で、いくら給与をもらい、いくら税金を天引きされたのかを、証明する書類といえます。

これがないと、転職先の会社としては、前職の収入がいくらかわからず年末調整ができません。

転職後の勤務先に源泉徴収票を提出する時期は、その会社の指示に従いましょう。

転職先の会社に入社する時点で前職から源泉徴収票を受け取っている場合は、その時点で提出してしまうと楽ですが、年末調整の時期にその他の書類と合わせて提出するよう指示される場合もあります。

もし、転勤後の勤務先に、前職の源泉徴収票を提出しなかった場合、どうなるのでしょうか?

国税庁のQ&Aでは、従業員から前職分の源泉徴収票が未提出である場合には、会社では年末調整を行うことができないと明言されています。

【参照】国税庁:前の給与の支払者が支払った給与等の金額が分からないときの提出範囲

つまり、転職後の勤務先に源泉徴収票を提出しなかった場合、自分自身で確定申告を行わなければならないということです。

何らかの理由で、前職の勤務先から源泉徴収票を送ってもらえない場合はどうすれば良いでしょうか?

まず、前職の勤務先は、退職後1か月以内に源泉徴収票を交付しなければならないと法律で定められています(所得税法第226条)。

前職の勤務先と気まずさがあったり、トラブルを避けたい気持ちもあるかもしれませんが、源泉徴収票をもらえなくて困るのはあなた自身です。なんとか源泉徴収票を送ってもらうよう交渉しましょう。

それでも前職から源泉徴収票を交付してもらえない場合は、「税務署に相談する」と伝えましょう。

税務署の名前を出すことで源泉徴収票を送ってくれる可能性もありますし、源泉徴収票を交付してもらえない場合は実際に税務署に相談しなければならないため、脅しにも当たりません。

上述のように対応しても源泉徴収票が交付されなかった場合や、前職の勤務先が倒産している場合は、税務署に相談する必要があります。

住民票がある管轄の税務署に出向き、事情を説明したうえで「源泉徴収票不交付の届出書」を提出します。管轄の税務署が分からない方は以下のリンクから検索してください。

この届出書を提出すると、税務署から前職の勤務先に対して源泉徴収票を交付するよう指導が入ります。したがって、高い確率で源泉徴収票の交付が受けられるはずです。

「源泉徴収票不交付の届出書」は以下のリンクからダウンロードできるので、自宅で記入してから税務署に出向いてもOKです。

【参照】国税庁:源泉徴収票不交付の届出書

前職の勤務先に交付を依頼して送ってはもらえることにはなったが、転職先の年末調整の締め切りに間に合わない場合はどうすればいいでしょうか?

この場合、原則的には自分で確定申告することになります。

ただし勤務先によっては締め切り後でも臨機応変に対応してくれる場合があるので、相談してみましょう。

前職からの源泉徴収票の交付が、メールでPDF形式で送られてきた場合や、前職から原本のコピーが郵送されてきた場合について解説します。

転職先に提出するためのものや、確定申告に利用するための源泉徴収票は、原則、原本でなければならないこととされています。したがって前職に原本を送ってもらうよう依頼しましょう。

ただし、実務上はコピーを提出しても年末調整の処理が可能なケースも多いと言えますし、税務署もそこまで細かくは突っ込んでこない可能性もあります。

しかし、余計なトラブルを避けるためにも、基本的には、源泉徴収票の原本を提出するようにしましょう。

住民税は、前年の収入の総額を基に計算されます。

したがって、前職の収入を含めて年末調整をしなかった場合、誤った住民税額が計算されてしまうことになります。必ず、転勤後の勤務先に源泉徴収票を提出して年末調整をしてください。

もし、前職の源泉徴収票を転職後の勤務先に提出していなかった場合、お住まいの市区町村から勤務先に連絡が行く可能性が高いです。勤務先に迷惑をかけてしまうことになりますので、十分注意しましょう。

なお、前職の源泉徴収票を転勤後の勤務先に提出できなかった場合でも、確定申告をすることで正しい住民税額が算出されます。この場合は、確定申告を忘れずに行いましょう。

参考までに、前職の給与収入を合算して年末調整をした後、転職先で発行される源泉徴収票のサンプルを紹介しておきます。

「支払金額」欄には、前職の給与と、転職先での給与を合算した金額が記載されます。

また、「源泉徴収税額」欄には、前職で徴収された金額と、転職先で徴収された金額が合算されて記載されます。

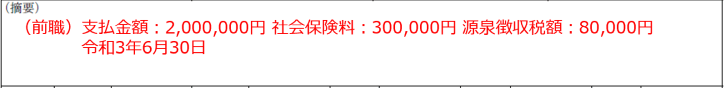

このように、「摘要」欄に、前職の源泉徴収票から転記した金額が記載されます。

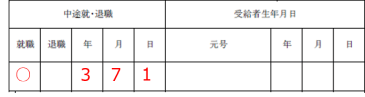

また、「中途就・退職」欄に、就職した年月日が記載されます。

転職時の年末調整と、源泉徴収票の提出についてまとめます。