特定扶養親族と特定親族の違い|控除額、年末調整をわかりやすく解説

所得税の改正により、2025年の年末調整の書類から「特定扶養親族」「特定親族」という用語が登場します。似ていますが、…[続きを読む]

年末調整の書類を書いていると、「特定扶養控除/特定扶養親族」という用語が出てきて、何のことか疑問に思うかもしれません。

簡単にいうと、「特定扶養親族」とは、19歳から22歳までの、扶養している子供のことです。この年齢の子供は、控除額が高くなります。

特定扶養親族がいるといくら節税できるのか、控除額や年末調整の方法などを、わかりやすく解説します。

目次

「扶養親族」とは、その名のとおり、扶養している親族のことで、年収123万円(所得58万円)以下の人のことです。

扶養親族がいると、年末調整や確定申告で扶養控除を受けられます。

そのうち、12月31日時点での年齢が19歳から22歳までの親族を、「特定扶養親族」といいます。特定扶養親族がいると、控除額が高くなり節税になります。その金額が高くなる扶養控除のことを特別に「特定扶養控除」と呼びます。

扶養親族の細かい条件については、別の記事「扶養控除の対象となる扶養家族とは?」をご覧ください。

年齢は、12月31日時点で判断します。年末調整の書類を記入する日付ではありませんので、ご注意ください。

また、1月1日生まれの人は少し特殊です。民法143条では、誕生日の前日の午後12時に1歳年齢が加算されることになっています。つまり、2007年(平成19年)1月1日生まれの人は、年齢を判定する2025年(令和7年)12月31日時点において満19歳となります。

扶養控除の控除額は、扶養親族の年齢によって異なります。また、所得税と住民税でも扶養控除額が異なります。一覧にまとめました。

| 扶養親族の年齢 | 扶養親族の区分 | 所得税の控除額 | 住民税の控除額 |

|---|---|---|---|

| 0歳~15歳以下 | 年少扶養親族 | 0円 | 0円 |

| 16歳以上~18歳以下 | 一般扶養親族 | 38万円 | 33万円 |

| 19歳以上~22歳以下 | 特定扶養親族 | 63万円 | 45万円 |

| 23歳以上~69歳以下 | 一般扶養親族 | 38万円 | 33万円 |

| 70歳以上(同居) | 老人扶養親族 (同居老親等) |

58万円 | 45万円 |

| 70歳以上(その他) | 老人扶養親族 (その他) |

48万円 | 38万円 |

所得税では、一般的な扶養親族の控除額は38万円ですが、特定扶養親族の場合、63万円です。なんと、25万円も多く控除できるのです。

その理由ですが、19歳から22歳までの年齢は、ちょうど大学生となる年齢で、学費や一人暮らしの生活費などで、たくさんのお金がかかることから、控除額が多めに設定されています。

特定扶養親族は年齢で決まりますので、大学生でなくても、特定扶養親族になります。

逆に、大学生であっても、18歳以下、または、23歳以上であれば、特定扶養親族から外れてしまいます。

例えば、年収600万円で、特定扶養親族がいる場合といない場合を比べてみましょう(配偶者控除など他の控除は考慮しません)。

例:給与収入600万円の人の場合

・扶養控除なし

所得税181,500円+住民税302,700円=合計484,200円

・扶養控除あり(特例扶養親族の対象になる子1人)

所得税117,200円+住民税257,700円=合計374,900円

※社会保険料控除は15.45%(令和7年9月時点、協会けんぽ東京、介護保険あり、雇用保険:一般の事業)で計算

扶養控除ありの場合は、なしの場合に比べて、所得税が64,300円、住民税が45,000円、合計で109,300円、安くなっています。

かなりの違いがありますね。

年収ごとに節税額を一覧にしてみました(他の控除は考慮していませんので、実際には少し違いますが、参考としてください)。

| 給与年収 | 所得税の節税額 | 住民税の節税額 | 節税額合計 |

|---|---|---|---|

| 300万円 | 32,200円 | 54,000円 | 86,200円 |

| 400万円 | 32,100円 | 54,000円 | 86,100円 |

| 500万円 | 51,700円 | 54,000円 | 105,700円 |

| 600万円 | 64,300円 | 45,000円 | 109,300円 |

| 700万円 | 99,600円 | 45,000円 | 144,600円 |

| 800万円 | 128,700円 | 45,000円 | 173,700円 |

| 900万円 | 128,600円 | 45,000円 | 173,600円 |

| 1000万円 | 128,700円 | 45,000円 | 173,700円 |

※住民税は10%ですが、年収が低いときは、調整控除の結果、節税額が少し多くなります。

こんどは、特定扶養親族(19歳~22歳)と一般扶養親族(16歳~18歳、23歳~69歳)で、節税額がどれだけ違うか比較してみました(他の控除は考慮していません)。

| 給与年収 | 特定扶養親族 の節税額 |

一般扶養親族 の節税額 |

節税額の差 |

|---|---|---|---|

| 300万円 | 86,200円 | 54,900円 | 31,300円 |

| 400万円 | 86,100円 | 54,900円 | 31,200円 |

| 500万円 | 105,700円 | 71,800円 | 33,900円 |

| 600万円 | 109,300円 | 71,800円 | 37,500円 |

| 700万円 | 144,600円 | 107,000円 | 37,600円 |

| 800万円 | 173,700円 | 110,600円 | 63,100円 |

| 900万円 | 173,600円 | 110,600円 | 63,000円 |

| 1000万円 | 173,700円 | 110,600円 | 63,100円 |

年収700万円までの人なら約3万円、年収800万円以上の人なら約6万円、差額があることがわかります。

2024年までは、扶養控除を受けるための、年収条件(年収の壁)は、「年収103万円(所得48万円)以下」でした。

そのため、親の扶養控除がなくならないようにするために、年収103万円以下に抑えてアルバイトをする学生が多くいました。

本人はもっと働きたいのに働けず、また、社会的にも人手不足が生じて問題になっていました。

2025年は、所得税改正で、年収条件(年収の壁)は、「年収123万円(所得58万円)以下」に引き上げられますが、それでも、ここ数年はインフレで、賃金も急上昇していますので、簡単に年収123万円に達してしまう状況です。

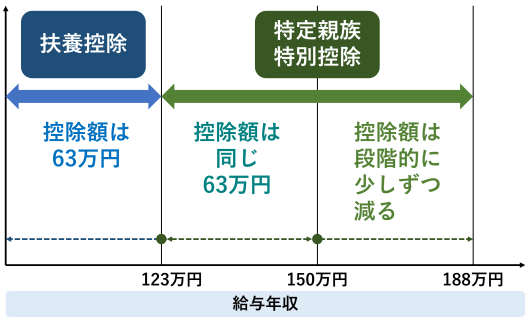

そこで、2025年から、年収123万円(所得58万円)を超えても、親が控除を受けられるように、「特定親族特別控除」という新しい控除制度ができました。

年収150万円(所得85万円以下)であれば、扶養控除と同じ63万円の控除を受けられます。このため、「年収の壁150万円」にアップしたといわれています。

年収150万円(所得85万円以下)を超えると、控除額が少しずつ減りますが、年収188万円(所得123万円)以下であれば、控除を受けられます。

特定親族特別控除の詳細は、こちらをご覧ください。

所得税・住民税の扶養控除と特定親族特別控除の、年収(所得)条件と控除額は以下の表のようになります。

| 親族の給与年収 ()内は合計所得金額 |

控除額 | |

|---|---|---|

| 所得税 | 住民税 | |

| 150万円以下 (85万円以下)(※) |

63万円 | 45万円 |

| 150万円超~155万円以下 (85万円超~90万円以下) |

61万円 | 45万円 |

| 155万円超~160万円以下 (90万円超~95万円以下) |

51万円 | 45万円 |

| 160万円超~165万円以下 (95万円超~100万円以下) |

41万円 | 41万円 |

| 165万円超~170万円以下 (100万円超~105万円以下) |

31万円 | 31万円 |

| 170万円超~175万円以下 (105万円超~110万円以下) |

21万円 | 21万円 |

| 175万円超~180万円以下 (110万円超~115万円以下) |

11万円 | 11万円 |

| 180万円超~185万円以下 (115万円超~120万円以下) |

6万円 | 6万円 |

| 185万円超~188万円以下 (120万円超~123万円以下) |

3万円 | 3万円 |

| 188万円超~ (123万円超~) |

0万円 | 0万円 |

※年収123万円以下(所得58万円以下)は扶養控除、年収123万円超~年収150万円以下(所得58万円超~所得85万円以下)は特定親族特別控除

※住民税の扶養控除額が変更されるのは2026年(令和8年)の支払いからです。

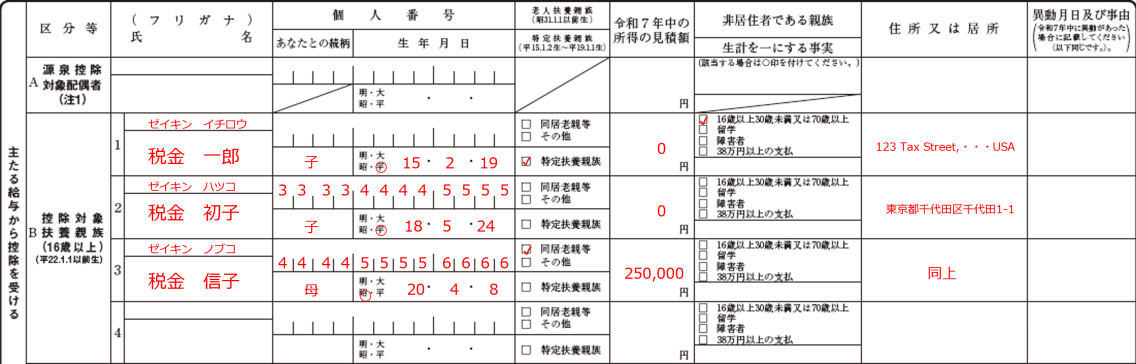

年末調整での扶養控除の申請をするには、勤め先から配布される「給与所得者の扶養控除等(異動)申告書」に特定扶養親族の氏名・住所・マイナンバーを記入し、勤め先に提出します。

令和7年分と令和8年分で、書類のフォーマットが少し違います。

下記は記入例(申告書の一部抜粋)です(「税金一郎」が海外に留学中の特定扶養親族という設定です)。

「特定扶養親族」の欄にチェックを入れます。

住所は、引っ越し予定があれば、今の住所ではなく、令和8年1月1日時点の住所を記入します。

マイナンバーは基本的には記入しますが、以前にマイナンバーを提出している場合は記入不要なこともありますので、勤務先にお問い合わせください。

書き方の詳細は、「【令和7年分】給与所得者の扶養控除等(異動)申告書の書き方(記入例つき)」をご覧ください。

扶養にしている子供や親がアルバイト・パートをしている場合は、その所得の見込み金額を記入します。

収入金額では所得金額を記入します。所得は次のように計算します(ただし、給与収入190万円以下の場合)。

扶養控除等申告書を記入するときは、まだ、その年が終わっていないはずですので、だいたいの見込み金額を記入すればOKです。

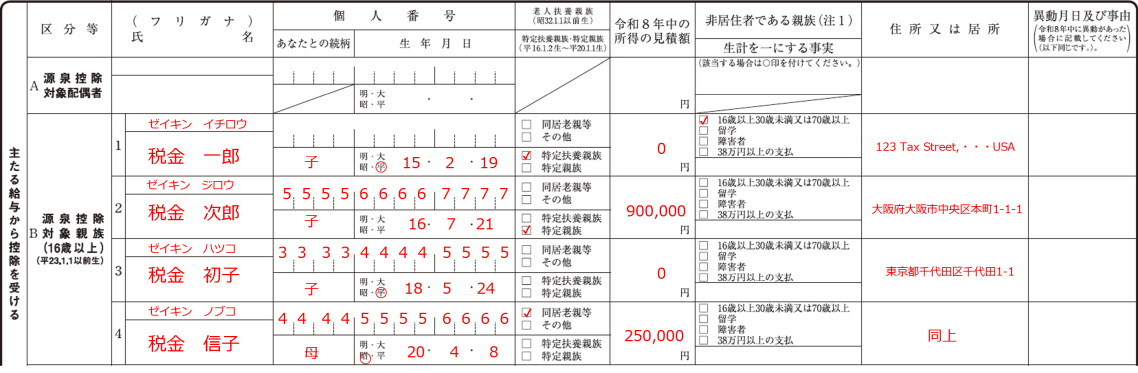

令和7年分と少し違うのは、「特定親族」のチェック欄も追加されたことです。

書き方の詳細は、「【令和8年分】給与所得者の扶養控除等(異動)申告書の書き方(記入例つき)」をご覧ください。

A.特定扶養親族とは、12月31日時点の年齢が19歳以上22歳以下の扶養親族のことです。大学生かどうかは関係ありません。

大学生であっても、12月31日時点で18歳未満(飛び入学したケース)、または23歳以上の人(浪人・留年したケース)は、特定扶養親族ではありません。

A.留学中であっても、生活費を仕送りしているなど、生計を共にしていれば、扶養控除の対象となります。ただし、親族関係書類(親族であることを証明するもの)と送金関係書類(生活費を送金していることを証明するもの)が必要です。

海外でアルバイトをしていて収入がある場合でも、国外源泉所得となりますので、扶養控除を判定するうえでの収入には含まれません。国内での収入が123万円以下であれば、扶養控除の対象になります。

A.勤労学生控除とは、本人の所得税に関する控除です。2025年からは、年収150万円以下(所得85万円)以下という条件に変わりました。

ただ、本人は、年収160万円以下(所得95万円)以下であれば、所得税がかかりませんので、所得税上は、勤労学生控除を適用する意味がなくなりました。

住民税では、勤労学生控除を適用すると、年収134万円以下までは、住民税の所得割がかからなくなります。年収110万円(東京23区など1級地の場合)を超えると、均等割約5,000円はかかります。